S&P 500は一度押し目を提供してから上値を伸ばした。月曜は雇用統計で金利が上昇した余韻で一度調整したものの、前回の記事でサポートとして挙げていた5670を前に反発し、週足は二本目の下ヒゲ陽線となった。

「レジスタンスとしては5750はまだ健在と言えなくもないが、調整は水準としてのレジスタンスよりも地政学リスクなどのヘッドラインに誘発されやすいだろう。それが起こらずじり高が更に続くようなら過剰ヘッジの炙り出しが見られるだろう」としていた通りである。

米国CPIは予想より高かったが、弱い新規失業保険にかき消されたのか材料視されなかった。

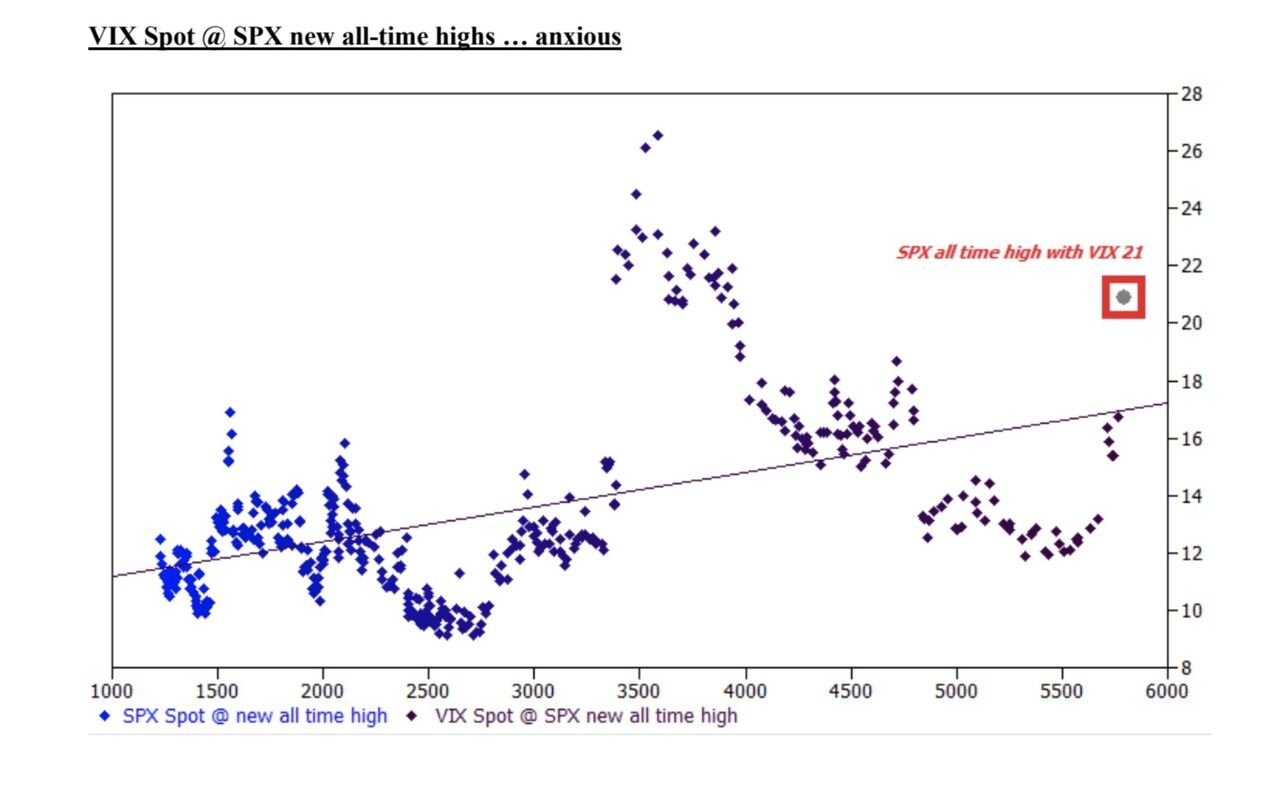

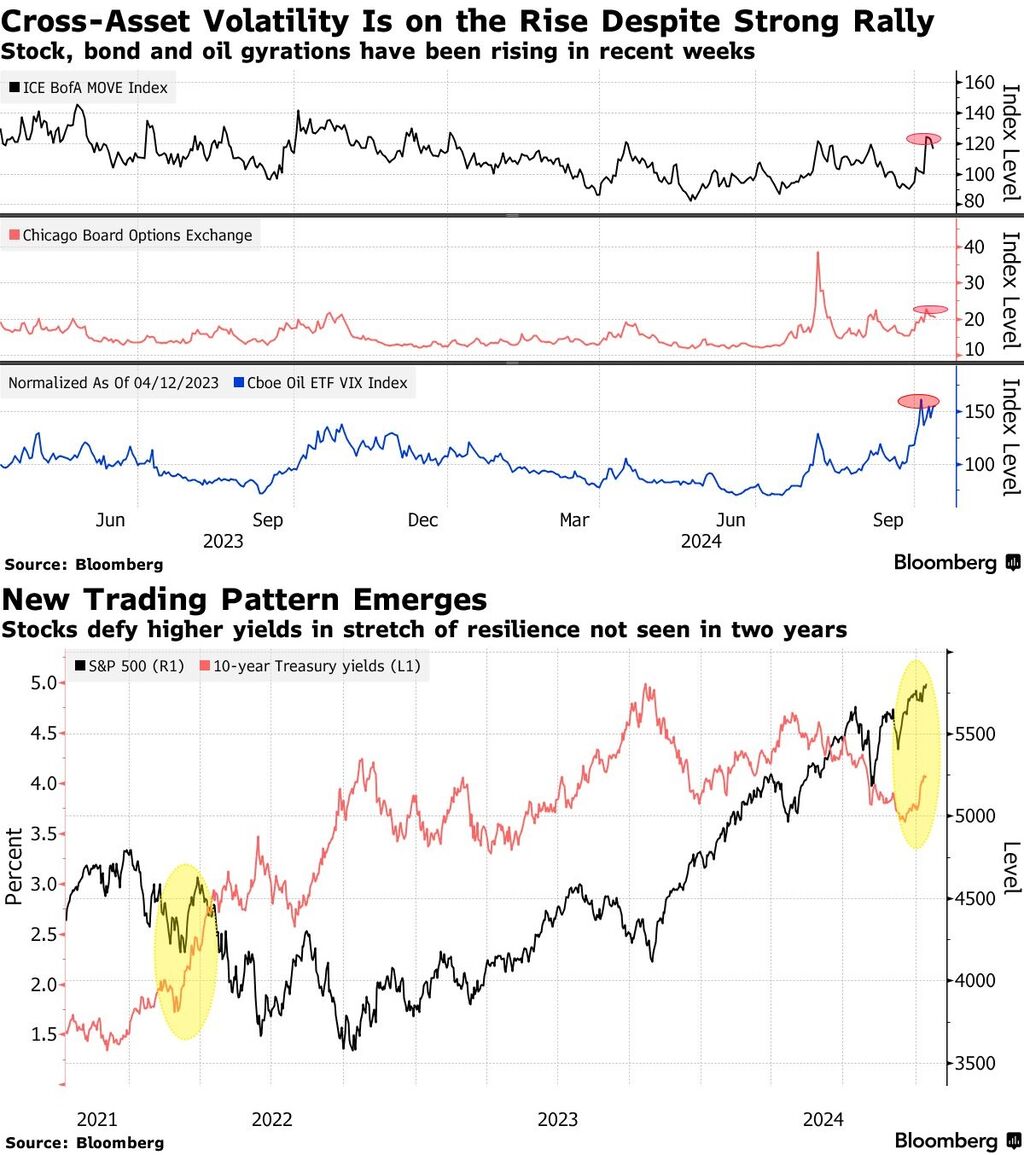

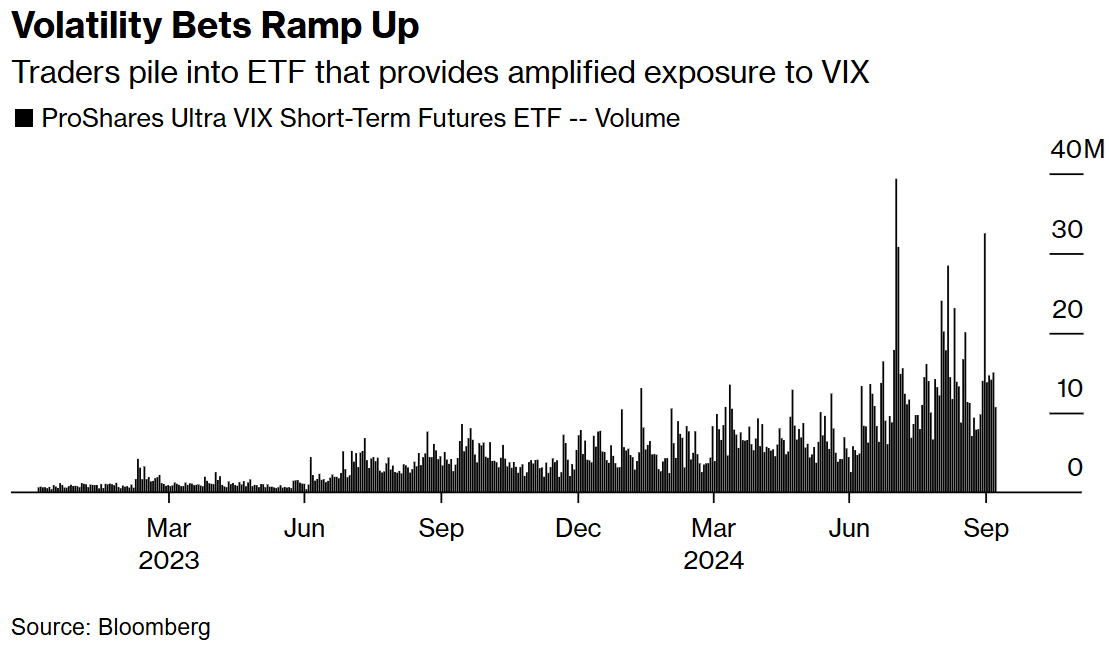

前の週に続いて再びVIXは高止まりしており、S&P 500高値更新とVIX高止まりの組合せはいよいよ目立ってきた。VIXの高止まりはMOVEと原油発と思われ、それに大統領選を前にした売り手不在が背景と思われる。

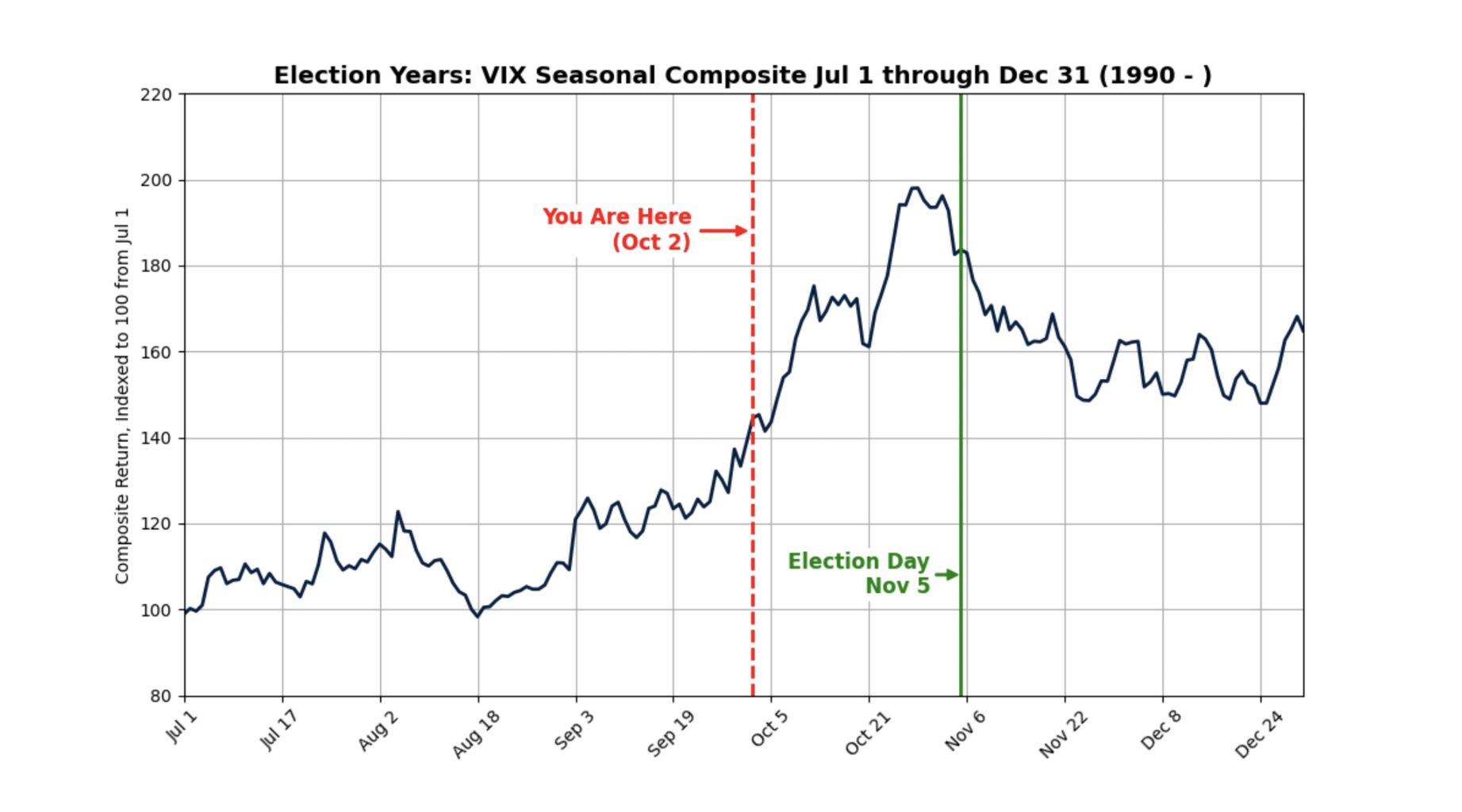

そういう意味でVIXは大統領選のシーズナリティ通りでもある。MOVEはもちろん金利低下の根拠であった原油が跳ねた上に、指標もよいのでFedの金融政策が再び不確実性を帯びてきたためである。

しかしインパクトが伝播したのはMOVEからVIXへのルートだけであり、金利上昇そのものはS&P 500のアンチゴルディロックスを誘発しなかった。これは本ブログがかつて取り上げた「Fedのデュアルマンデート復帰に伴う債券と株式の逆相関の復活」の通りである。

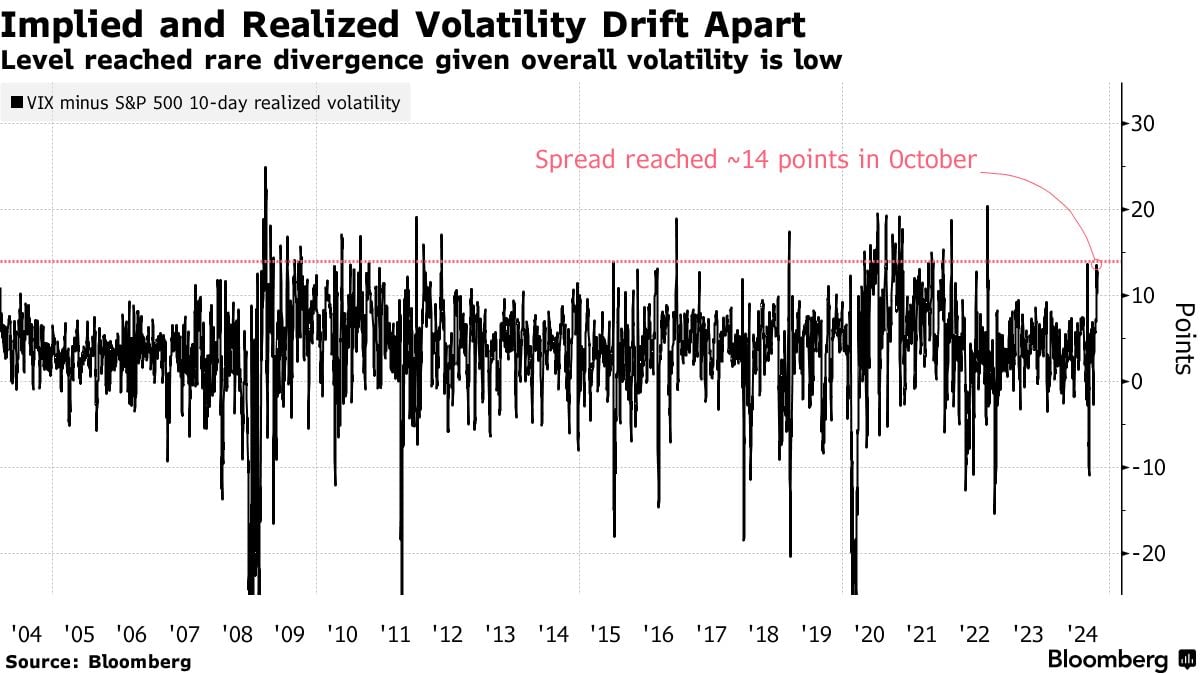

VIXとS&P 500の10日リアライズドVolの格差はいよいよ14ポイントまで拡大した。これは素直に見るとプライシングされすぎたVIXの剥落を通して中期的にポジティブである。先週の記事はこのロジックで先週の高値追いを正しく当てられたが、裏はないのか。

VIX高止まりの背景として挙げられるのは個人投資家によるVIX関連ETFへの投資である。8月のクラッシュでプット買いが利益を挙げられたことも影響しているようだ。