日銀の利上げをきっかけに1ドル=143円まで円高になり、日経平均は4451円安と史上最大の下落率になったが、相場にはあまりパニック感はない。これは株式バブルの正常化と受け止められているからだ。

チャットGPT

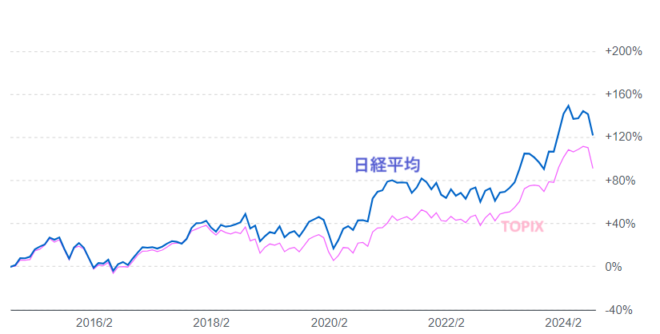

まず為替レートについては、たった0.15%ポイントの利上げで円が5%も上がったのは過剰反応だ。このように針の一刺しで風船がはじけるのは、バブル崩壊の典型的症状である。特に日経平均銘柄の下落率が大きい。

Yahoo!ファイナンスより

この図でもわかるように、アベノミクスの前まではパラレルに動いていた日経平均とTOPIXが、2018年ごろから乖離し、最近はNT倍率(日経とTOPIXの比)が約15倍になっている。この原因は、両者の算出方法の違いによる。

日経平均は東証プライム市場から225銘柄を選び、その株価の単純平均をとる。このためグローバル企業や株価の高い値がさ株(ユニクロや東京エレクトロンやソフトバンクなど)の影響が大きくなる。

他方、TOPIXは各市場から選定された2158銘柄の時価総額の加重平均をとるので、時価総額の大きい銘柄(トヨタ・ソニー・銀行株など)が上位になるが、企業の平均規模は日経平均より小さく、サービス業も多い。

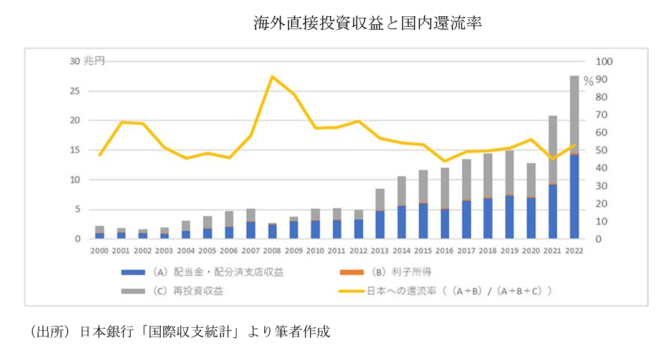

「内部留保」の正体は海外投資収益このため日経平均には財界系の企業が多く、非上場の新興企業の業績が反映されないバイアスがある。NT倍率が大きいのは、財界系の業績がいいからだ。特に日銀の量的緩和で余剰資金を海外投資し、その収益が業績を支えた。これがいわゆる内部留保の正体である。

松林洋一氏のデータ

連結経常利益は、企業会計上は本社の利益だが、それが国内に還元されるとは限らない。実際には図のように半分しか国内に環流しない。現地で再投資し、現地で納税するからだ。アジア最高の法人税率の日本に納税する合理性がない。

さらに問題なのは、海外収益が本当に高いのかということだ。脇田成氏の計算によれば、海外直接投資の大部分が株式や不動産投資で、かなり大きな評価損が出ている。それを差し引くと、1996年から2020年までの25年平均で、海外投資収益率はわずか0.59%だという。

特別損失に計上してしてごまかした「海外財テク」の損