アフリカ保険市場の盛り上がりが続いている。IMARCの予測によると、2023年に874億ドルに達した同市場は2024年から2032年の間にCAGR6.3%で成長し2032年までに1539億ドルに達するとのこと。

マーケットシェアのほとんどを一国で占めるのが南アフリカだ。アフリカ全体の2022年の保険市場規模は816億ドル、同年の南アフリカ単独の規模は約506億ドルと推定されている。

自動車保険はあとから追加された商品。Image Credits:Pineapple

テクノロジーとAI活用でコスト削減、低価格を実現

Pineappleの提供するソリューションの特徴は、AIとテクノロジーを最大限活用することで低コスト・低価格を実現している点だ。保険の申し込みや解約、事故の報告、保険金の請求といった手続きはすべてアプリ(または公式サイト)で行える。

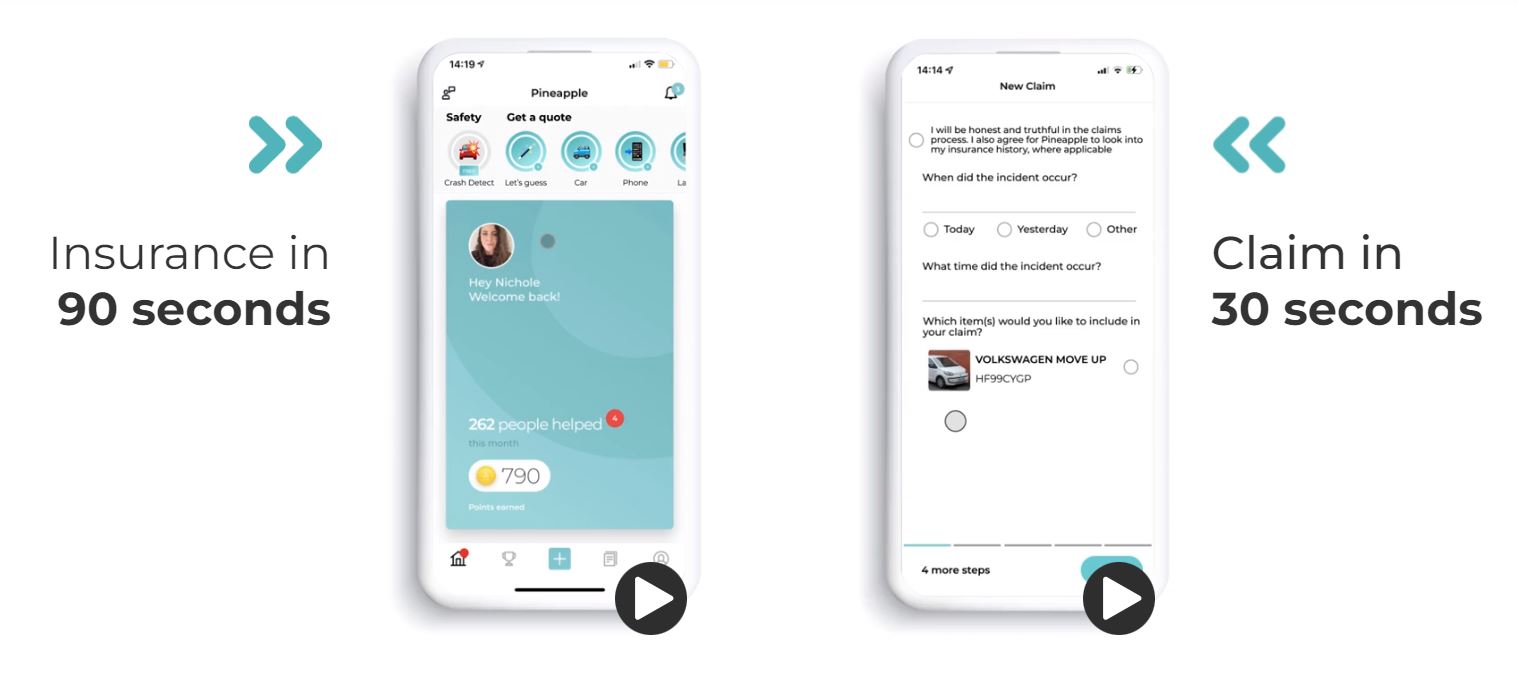

保険を掛けたいアイテムの写真を撮影すると、AIが画像を認識して適切な契約プランを提案してくれる。見積もり90秒、保険金の請求は30秒という速度を誇っている。

公式サイトでは再生ボタンを押すことで操作例を確認できる。Image Credits:Pineapple

また、AIを活用してコールセンターを設置しないことでコスト削減を実現。コールセンターとのデメリットとして、顧客満足度および従業員の満足度が低いこと、それにも関わらずコストが高いことを挙げている。ただし、電話で人間と話したいという顧客の選択肢を完全に排除しているわけではなく、特に保険の購入に関してはエージェントとの会話は可能とのことだ。

ユーザー同士が助け合うP2P保険

独自のP2Pビジネスモデルで保険業界を革新する同社の提供する金融サービスは「ソーシャル(社会的)」な側面も大きな特徴の一つ。加入者が支払った保険料はPineappleウォレットに預けられ、自分の資産に何かあればウォレットから保険金を受け取るのだが、このウォレットはシステム内の他ウォレットと結びついてネットワークを形成するのだ。

ユーザー同士のネットワークでリスク分散も選択可能なことから、「P2P保険」または「ソーシャル保険(社会保険)」と呼ばれている。保険金の請求が行われ承認された場合はネットワークから保険料が支払われ、残りの金額はネットワークのメンバー間で保持される。

家族や友人、従業員やコミュニティなど、ユーザー同士がSNSのような独自ネットワークを築くことができ、保険加入者はそれぞれ個別にリスク評価され取り扱われる。こうしたリスクプロファイルがネットワーク全体の一部を形成。これによりリスク分散度を高めたり、より効率的にネットワーク内の残金を増やすことも可能だという。自分の払った保険料のコミュニティ貢献度もアプリで把握可能だ。