還元率の鬼と呼べるクレジットカードは、基本還元率が1%以上、または使うシーンによって1.5%以上の高還元になるカードのことだ。

たとえば三井住友カード(NL)は対象店舗でのスマホのタッチ決済で7%ポイント還元(※)、JCB CARD Wはスターバックスのオンラインギフト券eGiftの購入で還元率10.5%になる。

(公式サイト)

リクルートカードは基本還元率が1.2%と高いため、クレカをよく使うシーンが思い浮かばない人に向いている。

カードを選ぶ際は、普段使いのシーンで高い還元率になるかどうかが重要だ。

リクルートカード |

三井住友カード (NL) |

dカードGOLD |

三菱UFJカード |  dカード |

Orico Card THE POINT |

楽天カード |

セゾンパール・アメリカン・ エキスプレス・カード |

PayPayカード |

au PAY ゴールドカード |

PayPayカード ゴールド |

JCBカードW |

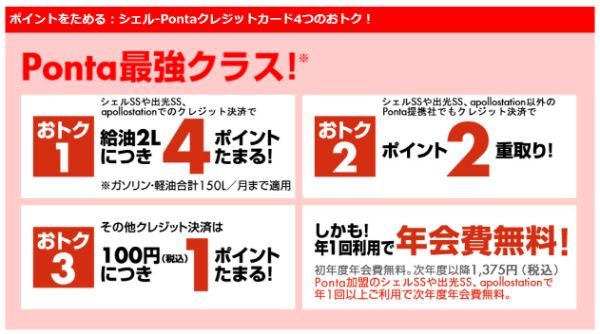

ENEOSカード P | シェル-Ponta クレジットカード |

|

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| ポイント還元率 | 1.2% | 0.5% ※1 |

1% | 0.5% | 1% | 1% | 1% | 0.5% ※6 |

最大1.5% ※11 |

1% | 最大2.0%※12 | 1% | 0.6% | 1% |

| ポイント種類 | リクルート ポイント |

Vポイント | dポイント | グローバル ポイント |

dポイント | オリコ ポイント |

楽天ポイント | 永久不滅 ポイント |

PayPay ポイント |

Ponta ポイント |

PayPay ポイント |

Oki Doki ポイント |

ENEOSカード ポイント |

Ponta ポイント |

| 年会費 | 無料 | 永年無料 | 1万1,000円 | 永年無料 | 無料 | 無料 | 無料 | 1,100円 ※7 |

無料 | 1万1,000円 | 1万1,000円 | 無料 | 1,375円 ※8 |

1,375円 ※9 |

| 審査・ 発行期間 |

Visa/MasterCard… 約3~4週間 JCB… 最短3営業日で発行 |

最短10秒 ※即時発行ができない場合があります |

最短5日でカード到着 | 最短翌営業日 ※Mastercard®とVisaのみ |

最短5日で カード到着 |

最短8営業日 (オンライン申込の場合) |

通常約1週間~ 10日前後でのお届け |

最短3営業日 (通常カード)、 最短5分 (デジタルカード) |

審査完了後1週間~ 10日程度でカード送付 |

最短4日でお届け | 審査完了後1週間~ 10日程度でカード送付 |

最短5分 (カード番号の即時発行)、 1週間程度で発送 |

約1~2週間後に カードをお届け (オンライン入会) |

約3~4週間 |

| ここが おすすめ! |

どこでもいつでも 1.2%還元 |

対象のコンビニ・飲食店での スマホのタッチ決済で 7%ポイント還元 ※3 |

ドコモ携帯・ ドコモ光料金で 10%還元 |

コンビニエンスストア (セブン‐イレブン)や コカ・コーラ自販機で5.5%還元※10 |

ネットショッピングで 最大4%還元 |

ネットショッピングで 2%以上還元 |

楽天市場で3%還元 | QUICPay利用 ポイント4倍 (2%還元) |

Yahoo!ショッピング利用で 最大5%還元 |

au携帯料金最大で 11%還元 |

ソフトバンク料金で 最大10%還元 |

特約店で最大21倍 (10.5%還元) |

ENEOSで3%還元 | シェル・出光・ アポロで1.25%相当 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※三菱UFJカードについて、2025/5/1時点の情報です。

※1 【通常】ご利用金額200円(税込)につき1ポイント(0.5%)

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります

※2 即時発行ができない場合があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※3 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※3 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※3 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※3 通常のポイント分を含んだ還元率です。

※3 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※3 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※6 1ポイント5円同等の商品に交換した場合

※7初年度無料、前年に1円以上のカード利用で翌年度も無料

※8 初年度無料

※9初年度無料、Ponta加盟のシェルSS、出光SS、apollostationでの年1回以上の利用で次年度無料

※10 1ポイント5円相当の商品に交換した場合

※ポイント還元には上限など各種条件がございます

※11 ご利用金額200円(税込)ごとに最大1.5%のPayPayポイント※ がもらえます。

※12 ご利用金額200円(税込)ごとに最大2.0%のPayPayポイント※ がもらえます。

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

クレジットカード「還元率の鬼」14枚を徹底比較!

- 基本還元率が高い……リクルートカード

- 提携店での還元率が1.5%以上……JCBカードW、三井住友カード(NL)、dカード

- コンビニでの還元率が最大5%以上……三井住友カード(NL)、三菱UFJカード

- ネットショッピングでの還元率が2%以上……dカード、Orico Card THE POINT、楽天カード

- 電子マネー・スマホ決済の還元率が1.5%以上……セゾンパール・アメリカン・エキスプレス・カード、楽天カード、PayPayカード

- 携帯料金の還元率が10%以上……dカードGOLD、auPAYゴールドカード、PayPayカードゴールド

- ガソリン給油のポイント還元率が高い……ENEOSカード P、シェル-Pontaクレジットカード

たとえば、コンビニをよく利用する人であれば、三井住友カード(NL)は対象コンビニなどでのスマホのタッチ決済で7%(※)、三菱UFJカードで最大5%の高還元率が適用される。

三井住友カード(NL)と三菱UFJカードの基本還元率は0.5%とそう高くはないが、対象のコンビニでは圧倒的な高還元だ。基本還元率が1%以上のカードと上手に併用すれば、効率よくポイントを貯めていける。

利用シーンで考えるなら、ネットショッピングで高還元率が期待できるdカード、Orico Card THE POINT、楽天カードもおすすめだ。

ほかのキャッシュレス決済と組み合わせる場合、電子マネーのQUICPayならセゾンパール・アメリカン・エキスプレス・カードと、楽天ペイなら楽天カードと、PayPayならPayPayカードを組み合わせるとより高い還元率が適用される。

毎月生じる携帯料金の支払いに高還元率が適用されるクレカもある。NTTドコモなら10%還元になるdカード ゴールド、auなら11%還元になるau PAY ゴールドカード、ソフトバンクなら10%還元になるPayPayカード ゴールドを検討してみよう。

提携店・特約店での利用分がポイントアップするクレカも多い。JCBカードW、三井住友カード(NL)、dカードなどが提携店の多さから比較的使い勝手がよいといえる。

車に乗る人は、給油分にポイントアップが適用されるENEOSカード Pやシェル-Pontaクレジットカードなど、ガソリンスタンドの提携クレカもおすすめだ。

用途によって使い分けるのが面倒な人は、すべての利用において還元率が高いクレカを選ぶとよいだろう。どこで使ってもポイント還元率が1.2%となるリクルートカードがそれにあたる。

通常、高還元率とされるクレカでも多くは基本的に1%であることを考えると、リクルートカードの優位性がわかるだろう。

※1商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※1通常のポイント分を含んだ還元率です。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

基本還元率が高い普段使いの最強カード

クレジットカードをよく使う利用シーンが思いつかない人は、基本の還元率が高いクレカを選ぶとよいだろう。リクルートカードはまさにその用途にぴったりだ。

リクルートカード…どこでも1.2%還元

| 基本還元率 | 1.2% |

|---|---|

| ポイントアップ | どこでも1.2%還元 |

| 年会費 | 無料 |

| 国際ブランド | Visa、MasterCard、JCB |

| 電子マネー/ スマホ決済 |

nanaco、楽天Edy、モバイルSuica、SMART ICOCA、 Apple Pay、 Google Pay等 |

| 申込条件 | VISA/MasterCard…18歳以上で本人または配偶者に安定した収入のある方、 または18歳以上で学生の方(高校生を除く)JCB…18歳以上(高校生除く) |

| 限度額 | VISA/MasterCard…一般の方は10万~100万円、 学生の方は10万~30万円JCB…審査の上決定 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・国内旅行傷害保険(利用付帯) ・ショッピング保険*・紛失・盗難補償 |

| 優待特典 | JCBの場合 ・トラベルサービス (海外Wi-Fiレンタル、空港宅配、海外・国内レンタカー、 空港免税店割引)優待 ・JCBプラザ ・JCBプラザコールセンター ・JTB海外緊急サポートデスク ・紛失盗難海外サポート |

| 審査・発行期間 | VISA/MasterCard…約3~4週間 JCB…最短3営業日で発行 |

| 詳細 | 公式サイト |

年会費無料のリクルートカードの基本還元率は1.2%です。一般的に1%が高還元率といわれるため「超高還元率」といってもいいでしょう。貯めたポイントはPontaポイントやdポイントに交換して使えます。

通常のショッピング利用のほか、公共料金の支払い分にも1.2%のポイント還元が適用される。クレジット決済可能な支払いをできる限りリクルートカードにすることで、効率よくポイントを貯められるだろう。

なお、電子マネーへのチャージ分がポイント付与対象外となっているクレカが多い中、リクルートカードでは、対象の電子マネーの合算で月間3万円までのチャージ分にポイントが付与される。

| 電子マネー | リクルートカード 基本ポイント還元率 |

電子マネー 利用ポイント |

|---|---|---|

| nanaco | 1.2% | 0.5%(一部例外あり) |

| モバイルSuica | 2%(JR東日本・新幹線) 0.5~1%(店舗) |

|

| 楽天Edy | 0.5% | |

| SMART ICOCA | 条件クリアで10%(JR西日本) 0.5%(店舗) |

クレカ選びに迷っている人や、使い分けなど細かいことを考えたくない人は、まずこのカードから検討してみましょう。

モリソウイチロウ(ライター)

提携店での還元率が1.5パーセント以上

クレジットカードの中には、街の店舗やネットショップでの提携店(特約店)にてポイントアップが適用されるものがある。

特にJCBカードWは、スターバックス「eGift」で10.5%還元される。

クレカ選びでは自分がよく利用する店舗でポイントアップがあるかどうか確かめるとよいでしょう。ここでは、ポイントアップ率が比較的高いクレカを紹介します。

モリソウイチロウ(ライター)

※1カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※1商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※1通常のポイント分を含んだ還元率です。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCB CARD W…スターバックス「eGift」で10.5%

| 基本還元率 | 1% |

|---|---|

| ポイント種類 | Oki Dokiポイント |

| 年会費 | 無料 |

| 国際ブランド | JCB |

| 電子マネー/ スマホ決済 |

QUICPay、Apple Pay、Google Pay等 |

| 申込条件 | ・18歳以上39歳以下で、 本人または配偶者に安定継続収入がある ・18歳以上39歳以下の学生(高校生を除く) |

| 限度額 | 個別設定 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・ショッピングガード保険(海外) ・紛失・盗難補償 |

| 優待特典 | ・トラベルサービス (海外Wi-Fiレンタル、空港宅配、海外・国内レンタカー、 空港免税店割引)優待 ・JCBプラザ ・JCBプラザコールセンター ・JTB海外緊急サポートデスク ・紛失盗難海外サポート |

| 審査・発行期間 | 最短5分(カード番号の即時発行)、 1週間程度で発送 |

| 詳細 | 公式サイト |

ポイントアップが適用される提携店の中からいくつか選んで紹介しよう。特にスターバックスに注目してほしい。

| 提携店名 | JCB CARD Wでの倍率 | JCB CARD W での還元率 |

|---|---|---|

| スターバックス(eGift) | 21倍 | 10.5% |

| スターバックス (スターバックス カードへの オンライン入金・オートチャージ) |

11倍 | 5.5% |

| オリックスレンタカー | 7倍 | 3.5% |

| 洋服の青山 | 6倍 | 3% |

| AOKI | ||

| キッザニア東京 キッザニア甲子園 |

||

| Amazon.co.jp | 4倍 | 2% |

| 京王百貨店 | ||

| メルカリ | 3倍 | 1.5% |

| ドミノ・ピザ | ||

| ビックカメラ | ||

| タイムズパーキング |

スターバックスのオンラインギフト券eGiftの購入では実に10.5%還元になる。

JCB CARD Wの基本還元率は1%で、ほかのJCB自社発行カードの2倍である。公共料金の支払い分にもポイントが付与されるので、普段使いにも向くカードといっていいだろう。

JCB CARD Wに関する良い口コミ

40代|男性

【ポイントが貯まる】

良かった点は、還元率が常にJCBの一般カードの2倍で、ポイントがたくさん貯まることです。また最大還元率はクレジットカードの中でも最高水準であり、スターバックスなど提携店利用でポイントが最大21倍になるので、自分としては満足した買い物ができて便利だと思います。

30代|男性

【高還元!】

年会費無料で持てる手軽さがメリットだと思います。また、スターバックスやAmazonなど普段よく使う店舗、サービスで特にポイントが貯まりやすく自分の生活スタイルに大変合っています。貯まったポイントは私の場合はAmazonで使用しています。

30代|女性

【Amazonでお得】

基本還元率が1.0%と高く、メインカードとして役立っています。特にJCBオリジナルシリーズパートナー店舗でのポイントアップはうれしい点です。Amazonで買い物をする機会が多いため、ポイントがよく貯まります。Oki DokiポイントはJCBプレモカードにチャージしてAmazonで使っています。

JCB CARD Wに関する良くない口コミ

30代|男性

【入会上限年齢がある】

入会の上限年齢が39歳と設定されているため、友人にお勧めしたくてもできないことがありました。年齢制限の必要性はないのかなと思いましたので、撤廃してもらえるとうれしいです。また、モバイルSuicaのようにスマホのみで利用できる仕組みがあると便利だと思います。

30代|女性

【旅行保険が不十分】

海外旅行に行くときはJCB CARD Wだけでは心もとなく、他に手厚い旅行保険を付帯するクレジットカードを併用しています。無料なので仕方ないとは思いますが、併用するエポスゴールドは年会費無料でそこそこ手厚いので、JCBにも頑張ってほしいです。

30代|女性

【キャッシングは普通】

キャッシング振込サービスを利用しましたが、上限額や利率などは他のブランドと特に大差はないように感じます。「キャッシング利用で◯円分キャッシュバック」というキャンペーンもありましたが、他のブランドと差別化できるようなお得感があれば、また利用したいと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

三井住友カード(NL)…対象店舗でスマホのタッチ決済で7%ポイント還元(※)

※1カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※1商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※1通常のポイント分を含んだ還元率です。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| ポイント還元率 | 0.5% ※1 |

|---|---|

| ポイント種類 | Vポイント |

| 年会費 | 永年無料 |

| 国際ブランド | Visa、Mastercard |

| 電子マネー/ スマホ決済 |

iD(専用) PiTaPa WAON Apple Pay Google Pay Samsung Pay |

| 申込資格 | 満18歳以上(高校生を除く) |

| 利用可能枠 | 〜100万円 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・紛失・盗難・不正利用補償 |

| 優待特典 | ・トラベルサービス (宿泊・航空券優待、ツアー優待、海外レンタカー優待、空港宅配優待、 手荷物預かりサービス優待、レンタルモバイル優待、スーツケースレンタル優待) ・VJデスク(海外窓口) |

| 審査・発行期間 | 最短10秒 ※即時発行ができない場合があります。 |

| 詳細 | 公式サイト |

※1【通常】ご利用金額200円(税込)につき1ポイント(0.5%)。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります

※1商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※1通常のポイント分を含んだ還元率です。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ポイントアップは一部のコンビニのほか、身近な飲食店が対象だ。

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

※1カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※1商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※1通常のポイント分を含んだ還元率です。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

対象店舗によく利用するお店が入っていれば、毎回7%の超高還元となります。これは非常に大きなメリットといっていいでしょう。

モリソウイチロウ(ライター)

三井住友カード(NL)に関する良い口コミ

50代|女性

【付帯保険が充実】

三井住友カード(NL)は、私がよく利用する対象のコンビニ・飲食店でスマホのタッチ決済でポイント還元率が7%とポイ活の効率が良くて気に入っています。使っているうちに削れてみすぼらしくなるクレジットカードナンバーがなくてスッキリしていますし、安全・安心に使用できます。また、年会費が永年無料なのに海外旅行保険最高2,000万円と海外旅行でも安心です。

20代|女性

【ナンバーレスで安心】

ナンバーレスなので、カードのナンバーやセキュリティコードを覗き見される心配がない点や、デザインがシンプルで使い心地が良い点がメリットだと感じます。また、アプリ内で使用状況や明細を確認でき、さまざまな手続きがアプリ上でほぼ完結するのは便利だと思いました。また、通販でカード決済をする際にアプリからナンバーをコピペできるので、ナンバーを打ち込む手間が省けます。

20代|女性

【積立でポイントがたまる】

最大のメリットは、SBI証券でこのカードを利用して投資信託を積み立て購入するとポイントをもらえることです。よりお得に資産運用をすることができます。見た目もスタイリッシュでよいです。

三井住友カード(NL)に関する良くない口コミ

50代|男性

【ポイント利用やや難】

ポイント投資は投資信託のみで、個別株は購入不可です。またポイント投資をするには、通常のSBI証券口座だけでなく、別途三井住友カード仲介口座が必要となります。ポイントバック率も低く、基本的に200円(税込)で1円ですから貯めにくいです。セブン‐イレブンやローソンなどをよく使う人ならポイント還元率が7%までアップしますが、コンビニは元々割高なので、必ずしもお得とは言えないです。

30代|女性

【ポイントが使いにくい】

Vポイントはお店で使えるタイプのポイントではないため、使いどころは限定的です。銀行の振り込み手数料に使えますが、振り込む機会が少なければ旨みは少ないですし、ネットショッピングで使うには専用のアプリを介さなければなりません。景品などへの交換もある程度貯まってからでないとできないので、手軽に使えるポイントではないと思います。

20代|女性

【ナンバーレスだからこそ】

ナンバーレスなので、覗き見の心配がない点においてはメリットを大きく感じられるのですが、ナンバーを確認したい時に直にカードを見て確認できないことはデメリットでもあると感じました。アプリを開いていちいちナンバーやセキュリティコードを確認しなくてはならず、特にスマホの電池が切れている時には不便です。また、アプリをインストールする前は、送付された際のカードが貼り付けられていた台紙に記載されているナンバーを確認する必要があるため、台紙の保管場所に気を遣います。

出典:MONEY TIMES編集部がクラウドワークスで調査

dカード…dポイントを2~3重取り

| 基本還元率 | 1% |

|---|---|

| ポイント種類 | dポイント |

| 年会費 | 無料 |

| 国際ブランド | Visa、MasterCard |

| 電子マネー/ スマホ決済 |

d払い、iD、Apple Pay、Google Pay等 |

| 申込条件 | 満18歳以上(高校生を除く) |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・dカードケータイ補償 ・お買物あんしん保険 ・紛失・盗難補償 ・海外旅行傷害保険(29歳以下のみ・利用付帯) ・国内旅行傷害保険(29歳以下のみ・利用付帯) |

| 優待特典 | ・トラベルデスク(海外) ・海外緊急カード発行(VISAブランドのみ) ・海外レンタカー割引優待 |

| 審査・発行期間 | 最短5日でカード到着 |

| 詳細 | 公式サイト |

| 加盟店 | dカード基本ポイント 還元率 |

dポイントカード 提示ポイント還元率 |

合計還元率 |

|---|---|---|---|

| マクドナルド | 1% | 0.5% | 1.5% |

| ファミリーマート | 0.5% | 1.5% | |

| ミスタードーナツ | 1% | 2% | |

| 京王百貨店 | 0.5% | 1.5% | |

| エディオン | 0.5% | 1.5% |

dポイント加盟店とは別に、dカード利用でポイントアップや割引を受けられるdカード特約店がある。一部店舗ではカード提示ポイントも獲得でき、3重取りが可能だ。

| 特約店 | dカード基本ポイント 還元率 |

特約店ポイント 還元率・割引等 |

dポイントカード 提示ポイント |

|---|---|---|---|

| ENEOS | 1% | 0.5% | 燃料油2Lあたり1ポイント |

| マツモトキヨシ | 2% | dポイントカード提示分1% | |

| オリックスレンタカー | 3% | - | |

| ノジマ | 3%オフ | dポイントカード提示分1% | |

| スターバックスカード | 3% | - |

dカードに関する良い口コミ

10代|女性

【アプリが便利】

カードと連携できる専用アプリをダウンロードすると、アプリを開くだけでポイント残高や期間限定ポイントの有効期限などを見ることができます。気軽にポイント利用の計画を立てることができ、利用できるお店も多いため便利です。

30代|女性

【ポイントが貯まる】

dポイントが貯まりやすいところが良いです。単純に還元率も悪くないですが、d払いと合わせれば二重取りや三重取りが可能だったり、家計に関する支払いでポイントが増えるようになっていたりと、貯めやすいです。キャンペーンも多いので、貯まる機会がたくさんあります。

40代|女性

【使いやすい】

還元率が高く、使えるところも増えてきているのでどんどん貯まります。ポイントを使いたい時も操作が簡単なのですぐに使えます。また、dカードのアプリにキャンペーンの情報があるので、キャンペーン中の店舗に行ってさらにお得にポイントを貯めています。

dカードに関する良くない口コミ

40代|女性

【家族カードなので…】

あまりデメリットを感じたことはないですが、しいて言えば、夫が親の家族カードなので、親カードでしか情報を開けなかったりするのがデメリットかなと思います。先日届いた「年間ご利用額特典」も、夫の携帯でしかログインできませんでした。時間のある昼間にゆっくり見たいけれど、それができないのでまだ利用していません。できたら、親とあと1人くらいログインできるようにしてもらいたいなあと思います。

30代|男性

【携帯電話の価格】

ドコモの携帯電話料金が高いので、dカード自体に不満はないのですがドコモユーザー以外がdカードを使うメリットは少なく感じます。他のカードに比べて使いやすさ、貯まりやすさは特に良くありません。携帯電話料金が下がれば、同時にdカードを使う方も多くなると思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

コンビニでの還元率が高いクレカ

※1カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※1商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※1通常のポイント分を含んだ還元率です。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※1カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※1商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※1通常のポイント分を含んだ還元率です。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)…対象コンビニなどでスマホのタッチ決済で7%(※)

※1カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※1商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※1通常のポイント分を含んだ還元率です。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| ポイント還元率 | 0.5% ※1 |

|---|---|

| ポイント種類 | Vポイント |

| 年会費 | 永年無料 |

| 国際ブランド | Visa、Mastercard |

| 電子マネー/ スマホ決済 |

iD(専用) PiTaPa WAON Apple Pay Google Pay Samsung Pay |

| 申込資格 | 満18歳以上(高校生を除く) |

| 利用可能枠 | ~100万円 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・紛失・盗難・不正利用補償 |

| 優待特典 | ・トラベルサービス (宿泊・航空券優待、ツアー優待、 海外レンタカー優待、空港宅配優待、手荷物預かりサービス優待、 レンタルモバイル優待、スーツケースレンタル優待) ・VJデスク(海外窓口) |

| 審査・発行期間 | 最短10秒 ※即時発行ができない場合があります。 |

| 詳細 | 公式サイト |

※1 【通常】ご利用金額200円(税込)につき1ポイント(0.5%)。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります

7%ポイント還元※になるのはスマホのVisaのタッチ決済、Mastercard®タッチ決済で支払った場合だ。

7%ポイント還元※になる対象コンビニは以下の通りだ。

・セブン‐イレブン

・ポプラ

・ミニストップ

・ローソン

貯めたVポイントはカード利用代金の支払いに充当できるほか、ギフト券・商品券などにも交換できるので、使いみちに悩むことはないだろう。

出典:Vポイント景品カタログ

対象のコンビニ・飲食店の支払いに使用した場合は超高還元ですが、基本ポイント還元率は0.5%と高くないため、対象店舗をあまり利用しない人にとっては特段お得ではないでしょう。

モリソウイチロウ(ライター)

※1商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※1通常のポイント分を含んだ還元率です。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)に関する良い口コミ

40代|男性

【還元率が充実している】

良かった点は、対象コンビニやマクドナルドなどで7%還元であり、スーパーやネットショップでも1%にできるので貯まったポイントが使いやすいことです。ポイントをキャッシュバックに使えることも魅力です。

20代|女性

【ナンバーレスで安心】

ナンバーレスなので、カードのナンバーやセキュリティコードを覗き見される心配がない点や、カードのデザインがシンプルで使い心地が良い点がメリットだと感じます。また、アプリ内でクレジットカードの使用状況や明細を確認でき、カードに関するさまざまな手続きがアプリ上でほぼ完結するのは便利だと思いました。また、通販でカード決済をする際にアプリからナンバーをコピペできるので、ナンバーを打ち込む手間が省けます。

30代|男性

【対象のコンビニなどでお得】

セブン‐イレブンやマクドナルドでポイント7%還元されるのが、他カードにはない最大のメリットだと思います。また、Apple Payにも対応しているので、財布からカードを取り出さないといけない煩わしさから解放されることも、使い勝手の良さにつながっていると思います。

三井住友カード(NL)に関する良くない口コミ

20代|女性

【ナンバーを確認するのが面倒】

三井住友カード(NL)は、ナンバーを確認したい時にはアプリを利用する必要があり、面倒に感じてしまいます。ナンバーレスであることでプライバシーは守られますし、見た目もスタイリッシュでおしゃれなのですが、面倒なので実用性には欠けています。

30代|女性

【還元率が低い】

特約店を除くと還元率が0.5%です。年会費無料で1%還元のカードは他に結構存在しているので、そこはもっと上げていってほしいなと思います。そうすれば、積み立て以外に通常の買い物でも活用できるのになと思いました。そこが少し残念です。

30代|男性

【高還元率が限定的】

対象のコンビニや飲食店でポイント7%還元されるメリットを感じている一方で、公共料金やサブスクなど定期継続系の支出や食費の大半を占めるスーパーマーケットでの利用ではこの恩恵を受けられないので、サブカードの位置づけとなってしまいます。家族をターゲットにした施策などをもっと打ち出してもらえると使い勝手が良いと感じられるかもしれません。

出典:MONEY TIMES編集部がクラウドワークスで調査

三菱UFJカード…コンビニエンスストア(セブン‐イレブン、ローソン)で5.5%

| 基本還元率 | 0.5% |

|---|---|

| ポイントアップ | コンビニエンスストア(セブン‐イレブン)やコカ・コーラ自販機で5.5%還元※3 |

| ポイント種類 | グローバルポイント |

| 年会費 | 永年無料 ※1 |

| 国際ブランド | Visa、MasterCard®、JCB、American Express® |

| 電子マネー/ スマホ決済 |

Apple Pay、モバイルSuica、楽天Edy、QUICPay、SMART ICOCA等 ※QUICPay、Apple Payは、Mastercard®とVisaのみ |

| 申込条件 | 18歳以上で本人または配偶者に安定した収入のある方、 または18歳以上で学生の方(高校生を除く) |

| 限度額 | 社会人の方は10万~100万円、学生の方は10万~30万円 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・ショッピング保険(海外のみ、国内は分割払い・リボ払い時、 登録型リボ「楽Pay」登録中に適用) ・盗難・紛失補償 |

| 優待特典 | ・ツアーデスク(ツアー、ホテル、航空券の申し込み&ツアー割引) ・海外アシスタンスサービス「ハローデスク」 ・国内外レンタカー割引 ・海外おみやげ宅配サービス割引 ・スーツケースレンタル優待 ・海外Wi-Fiルーターレンタル割引 ・優待・特典付きチケットサービス ・ゴルフ場予約代行 ・ファイナンシャルプランナー無料保険相談サービス ・三菱UFJフィナンシャル・グループ各社で優待 |

| 審査・発行期間 | 最短翌営業日 ※Mastercard®とVisaのみ |

| 詳細 | 公式サイト |

※2025/5/1時点の情報です。

※1 初年度無料、年間1回以上のショッピング利用で翌年度無料。学生は在学中会費無料

※2 オンライン入会のお申し込み完了時間が9:00までの場合

※3 1ポイント5円相当の商品に交換した場合 ※3ポイント還元には上限など各種条件がございます

・コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON)

・ピザハットオンライン

・松屋

・松のや

・マイカリー食堂

※Apple Pay、QUICPayはMastercard®とVisaのみでご利用可能となります。

さらに以下の3つの条件を満たすと、上記の対象店舗で10.5%還元になる。

・参加登録

・MDCアプリへのログイン

楽Pay(らくペイ)は、毎月の支払金額を自分で自由に決められる登録型リボ払いサービスだ。利用するにはリボ払い手数料がかかる。

リボ払いは毎月の支払いが少なくて済むため、未決済の代金が減りにくく知らず知らずのうちに返済額が膨らむことがあります。「楽Pay」へ申し込む前に十分仕組みを理解しておきましょう。

モリソウイチロウ(ライター)

三菱UFJカードの基本の還元率は0.5%と高くはないが、月10万円以上の利用があれば0.6%になる。1ヵ月のショッピング利用額が3万円以上10万円未満で獲得ポイント数に10%アップ、10万円以上で20%アップが適用されるためだ。

貯まったポイントは賞品や金券、電子ギフト券、他社ポイントに交換可能だ。

三菱UFJカードの年会費は1,375円(税込)だが、初年度は年会費無料だ。年間1回以上のショッピング使用で翌年度も無料になるため、実質年会費がかからないクレカといえる。なお学生の場合、在学中の年会費は無料だ。

ネットショッピングでの還元率が高いクレカ

クレジットカードの中にはネットショッピングでポイントアップが適用されるものもある。ネットショップ自体のポイントサービスがある場合、基本還元率とポイントアップ分と合わせて3重取り以上も可能だ。

dカード、Orico Card THE POINT、楽天カードはネットショッピングでの還元率が2%以上とお得だ。dカード…Amazonなどで最大4%

| 基本還元率 | 1% |

|---|---|

| ポイント種類 | dポイント |

| 年会費 | 無料 |

| 国際ブランド | Visa、MasterCard |

| 電子マネー/ スマホ決済 |

d払い、iD、Apple Pay、Google Pay等 |

| 申込条件 | 満18歳以上(高校生を除く) |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・dカードケータイ補償 ・お買物あんしん保険 ・紛失・盗難補償 ・海外旅行傷害保険(29歳以下のみ・利用付帯) ・国内旅行傷害保険(29歳以下のみ・利用付帯) |

| 優待特典 | ・トラベルデスク(海外) ・海外緊急カード発行(VISAブランドのみ) ・海外レンタカー割引優待 |

| 審査・発行期間 | 最短5日でカード到着 |

| 詳細 | 公式サイト |

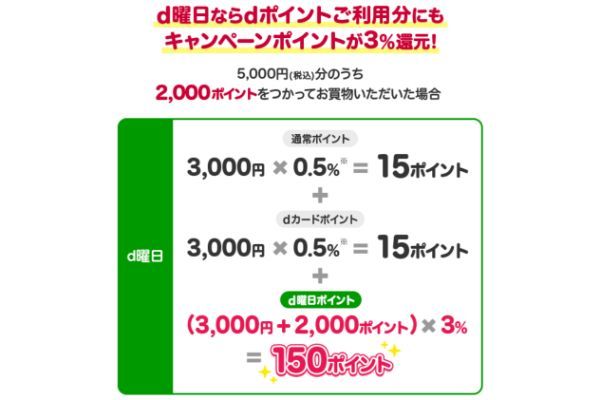

4%の内訳は以下の通りだ。

・d払い利用時の通常ポイント…0.5%

・「d曜日ポイント」…3%

・メルカリ

・ニッセンオンライン

・無印良品ネットストア

・出前館

・ピザーラ

・エイチ・アイ・エス

・東京電力

・宝くじ公式サイト

※楽天ラクマ、【公式】キューサイ通販サイト、レッドハリケーンズSTORE、CLUBレッドハリケーンズはd曜日ポイント対象外

出典:d払い

dカードやd払いの利用で貯まるdポイントはd払いでの支払いに充当できるほか、街のdポイント加盟店でも利用できる。

年会費無料のdカードは基本の還元率が1%であり、公共料金の支払い分にもポイントが付与される。ポイントアップの有無にかかわらず、ポイントが貯まりやすい高還元率カードといっていいだろう。

dカードに関する良い口コミ

40代|女性

【分かりやすく使いやすい】

還元率が高く、使えるところも増えてきているのでどんどん貯まります。ポイントを使いたい時も操作が簡単なのですぐに使えます。また、dカードのアプリにキャンペーンの情報があるので、キャンペーン中の店舗に行ってさらにお得にポイントを貯めています。

20代|男性

【キャンペーンが多い】

dカードを契約した時点でのキャンペーンがある点が良いです。お得に契約することができますし、キャンペーンの内容はdポイントなのでさまざまなお店で使用でき、ありがたいです。また、契約後もしっかりとキャンペーンがあるため、契約しがいがあります。

30代|女性

【ポイントが貯まる】

dポイントを使えるお店が多いので、ポイントを貯めやすく、使いやすいです。還元率も1.0%と高めなところや、d払いでの支払いでポイントが多くもらえるところも嬉しいです。また、iDも使えるので買い物にも便利です。年会費も無料なので、コストを気にせず使えるところも嬉しいです。

dカードに関する良くない口コミ

30代|男性

【dポイントが微妙】

Tポイントや楽天ポイントなど提携店舗が多いポイントが他にもある中で、dポイントにこだわる理由はあまりないため、docomoユーザーでdポイント1本に絞っているのでなければ、このカードを使うメリットはほとんどないと思います。またカードとしてのステータスもありません。

30代|女性

【チャージにポイントがつかない】

モバイルSuicaのチャージはdカードでできるのですが、チャージした分の金額にポイントが付与されません。リクルートカードでチャージした時に貯まるポイントをdポイントに換えられるので、チャージはそっちでやったほうがいいや、となってしまいます。チャージ分も対象になってほしいです。

40代|女性

【家族カードなので……】

あまりデメリットを感じたことはないですが、しいて言えば、夫が親の家族カードなので、親カードでしか情報を開けなかったりするのがデメリットかなと思います。先日届いた「年間ご利用額特典」も、夫の携帯でしかログインできませんでした。時間のある昼間にゆっくり見たいけれど、それができないのでまだ利用していません。できたら、親とあと1人くらいログインできるようにしてもらいたいなあと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

Orico Card THE POINT…オリコモール経由で2%以上

| 基本還元率 | 1% |

|---|---|

| ポイント種類 | オリコポイント |

| 年会費 | 無料 |

| 国際ブランド | MasterCard、JCB |

| 電子マネー/ スマホ決済 |

QUICPay、iD、Apple Pay等 |

| 申込条件 | 満18歳以上 |

| 限度額 | 審査に基づき決定 |

| 付帯保険 | 紛失・盗難保証 |

| 優待特典 | 海外・国内トラベルサポート (パッケージツアー割引、格安航空券割引、レンタカー予約割引) |

| 審査・発行期間 | 最短8営業日(オンライン申込の場合) |

| 詳細 | 公式サイト |

| 通常ポイント | 特別加算 ポイント |

オリコモール 利用加算ポイント |

ショップごとの ポイント |

合計還元率 | |

|---|---|---|---|---|---|

| 楽天市場 | 1% | 0.5% | 0.5% | 1% | 3% |

| Amazon (Fireタブレットなど Amazon社製 アクセサリの場合) |

0.5% | - | 2% | ||

| Yahoo!JAPAN ショッピング |

0.5% | - | 2% |

500ポイント以上から以下の他社ポイントやオンラインギフト券に交換できるので、期限切れ前に使い切るようにしよう。

・Pontaポイント

・WAONポイント

・Amazonギフトカード

・Apple Gift Card

Orico Card THE POINTはカード入会後6ヵ月間は2%の還元率が適用される(合計利用金額50万円が適用の上限)。公共料金や税金、国民年金の支払い分もポイント付与対象なので貯めやすい。

楽天カード…楽天市場で3%

| 基本還元率 | 1% |

|---|---|

| ポイント種類 | 楽天ポイント |

| 年会費 | 無料 |

| 国際ブランド | Visa、MasterCard、JCB、American Express® |

| 電子マネー/ スマホ決済 |

楽天ペイ、楽天Edy、Apple Pay、Google Pay等 |

| 申込条件 | 18歳以上(高校生は除く) |

| 限度額 | 最高100万円 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・カード盗難保険 |

| 優待特典 | ・ハワイラウンジ ・ハワイ特典クーポン ・トラベルサービス (Wi-Fiレンタル、海外レンタカー、手荷物宅配、 防寒具一時預かりサービス)優待 |

| 審査・発行期間 | 通常約1週間~10日前後でのお届け |

| 詳細 | 公式サイト |

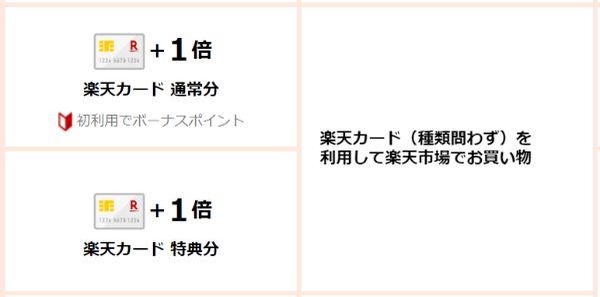

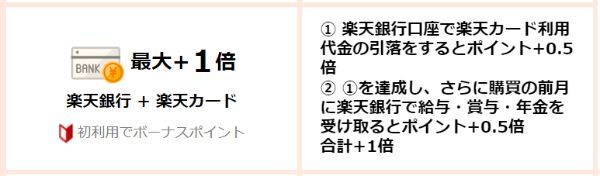

さらに楽天市場アプリを使ってショッピングした分には0.5%分が加算される。また、カード利用代金の引き落とし口座を楽天銀行に設定すると、楽天市場でのクレカ利用分に0.5%分が加算され、合計すると4%還元になる。

いずれも楽天グループや、街の楽天ポイント加盟店で共通して使える楽天ポイントとして付与されるので使いやすい。

期間限定ポイントは、楽天グループや、マクドナルドやガストなどの楽天ポイント加盟店で使える。

出典:楽天ポイントカード

スマホ決済の楽天ペイでポイントを利用する設定にしておくと、支払いのときに自動的に期間限定ポイントから支払われるので、利用するとよいだろう。

楽天カードは高還元率クレカとして広く知られていますが、多くの公共料金の支払いでは0.2%に設定されているため、公共料金の支払いには向きません。

モリソウイチロウ(ライター)

楽天カードに関する良い口コミ

20代|女性

【使える場所が多い】

SNSのインフルエンサーがよく利用しているイメージがあり、安心感や信頼度が高いです。還元率も高く、キャンペーンの時期は楽天カードを使って買い物をしたほうがお得だと思ってたくさん使っています。新規入会者への特典も多いのでおすすめです。

20代|女性

【ポイントが貯まる】

楽天ポイントはコンビニから百貨店などあらゆるところで貯める機会があります。またホテルの宿泊やレストランなどのサービスでもポイントが貯まり、便利だと思います。また楽天ポイントの獲得数などによって会員のステータスが上がるので、カードを使えば使うほど貯まりやすい好循環が生まれます。

30代|男性

【ポイントが貯まる】

基本的な還元率が高く、その上さらに楽天市場など楽天グループの提供しているサービスと連携してさまざまなポイントアップキャンペーンが頻繁に行われているので、うまく使いこなせばかなりポイントは貯まりやすいと思います。日常的な買い物も楽天市場でしていれば、自然に貯めて使えてお得な生活ができます。

楽天カードに関する良くない口コミ

20代|女性

【実店舗がないこと】

全てがネットでのやり取りなので、カードを作るまでの手続きにかなり手こずりました。スマホを使いこなせる人なら問題はないと思いますが、スマホが使えない人、高齢者には難易度が高すぎると思います。操作が分からない時、問い合わせる場所がないのは不便だと思いました。

20代|男性

【期間限定ポイントがある】

特にキャンペーンの際によくありますが、貯まる楽天ポイントが期間限定だった場合、放置すると失効してしまうのがデメリットであると感じます。せっかく思い切って消費活動を行って手に入れた大量のポイントがなくなってしまうのは悲しいですし、たいていの人は貯めたポイントをすぐに使うことはなく大事に貯めてから使うことが多いので、永久に使えるようにしてほしいと思います。

30代|女性

【つい買ってしまう】

強いていうならば、必要ないものまでポイントがつくならとつい買ってしまうことがあります。楽天カードの明細書がアプリから見られるのですが、たまにログインし直す必要があり、少し面倒に感じます。

出典:MONEY TIMES編集部がクラウドワークスで調査

電子マネー・スマホ決済の還元率1.5パーセント以上

電子マネーやスマホ決済(コード決済)を頻繁に使う人は、セゾンパール・アメリカン・エキスプレス・カード、楽天カード、PayPayカードの3つがおすすめだ。利用代金の支払いカードに設定すると、ポイントアップや多重取りによって、より多くのポイントを獲得できる。

セゾンパール・アメリカン・エキスプレス・カード…QUICPayで2%

| 基本還元率 | 0.5% |

|---|---|

| ポイント種類 | 永久不滅ポイント |

| 年会費 | 1,100円(税込)※1 |

| 国際ブランド | American Express® |

| 電子マネー/ スマホ決済 |

QUICPay、iD、Apple Pay、Google Pay等 |

| 申込条件 | 18歳以上 |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・紛失・盗難補償 ・オンライン・プロテクション(ネット不正利用補償) |

| 優待特典 | ・レンタカー優待 ・会員限定チケット ・セゾンカード優待ショップ ・トラベルサービス (国際線手荷物宅配、空港コート預かり、海外・国内用Wi-Fi・ 携帯電話レンタル、海外レンタカー)優待 |

| 審査・発行期間 | 最短3営業日(通常カード)、 最短5分(デジタルカード) |

| 詳細 | 公式サイト |

※1 初年度無料、前年に1円以上のカード利用で翌年度も無料

ポイント4倍の対象は、同クレカを支払いカードに設定したセゾンQUICPay・Apple Pay・Google Payのいずれかを使い、QUICPay加盟店で支払いをした分だ。

適用には限度額があり、QUICPay加盟店での年間用額合計(12月請求分~翌年11月請求分)が30万円を超過する引落月までがポイント4倍対象だ。30万円まで使うと、6,000円相当のポイントを獲得できる。

翌年12月請求分から次年度のカード更新月までは通常の0.5%還元が適用される。

QUICPay加盟店は全国に205万ヵ所以上あり(2022年9月末現在)、3大コンビニを含む多様な店舗で利用できる。

・ファミリーマート

・ローソン

・イオングループ

・ビックカメラ

・マクドナルド

・KFC

・ENEOS

・昭和シェル石油

年会費は1,100円(税込)ですが初年度は無料です。前年に1円以上のカード利用があれば翌年度も無料になります。実質年会費がかからないといっていいでしょう。

モリソウイチロウ(ライター)

セゾンパール・アメリカン・エキスプレス(R)・カードに関する良い口コミ

30代|女性

【還元率が得】

セゾンパール・アメリカン・エキスプレス・カードをクイックペイに紐付けて使用すると、還元率が2%になるキャンペーンをやっています。通常のクレジットカードとして買い物すると還元率0.5%なのでかなりお得です。また、年会費も初年度無料で、カード作成が早く、1週間ほどで届きました。

40代|男性

【ポイント還元率が高い】

良かった点は、QUICPayの利用分がいつでも2%還元されることです。年に1度使うだけで年会費無料であることもうれしい点です。また最短5分でデジタル発行ができ、カード番号がスマートフォンに届くので大変便利で使用しやすいカードだと思います。

20代|女性

【見た目が良い】

まずは、気軽にアメリカン・エキスプレス・カードを持てることがメリットだと思います。見た目ももちろんカッコイイですし、なによりアメリカン・エキスプレス・カードの特典とセゾンの特典、両方使えることが最大の魅力なのではないかと私は思っています。

40代|男性

【サービス面が充実】

メリットはQUICPayの利用でいつでも2%還元され、ポイントが有効期限なしで貯まることがメリットです。また最短5分でデジタル発行ができ、カード番号がスマホに届きます。ナンバーレスカードのため、安全かつシンプルで美しいデザインなのも魅力です。

セゾンパール・アメリカン・エキスプレス(R)・カードに関する良くない口コミ

30代|女性

【通常還元率が低い】

ト還元率が2%になるクイックペイキャンペーンは、上限が設けられることになりました。通常のクレジットカードとして使用すると0.5%で割と低めです。ほかの年会費無料のカードには還元率1%のものもあるので、あまりお得を感じられません。

40代|男性

【旅行保険がない】

悪かった点としては旅行保険がないことです。保険が付いているほうが安心できるという人にとっては少し不便な点だと思います。またデジタルカードでは家族カードを作れません。家族カードを申し込みたい場合は、デジタルカードを選ばないようにする必要があります。

20代|女性

【還元率が改悪】

セゾンパール・アメリカン・エキスプレス・カードは良いところのほうが多いとは思いますが、強いて言うのであれば、クイックペイの還元率が悪くなったことがデメリットだと思っています。入会した当初は、3%だったので、今と比べてしまうとその点が残念だと思っています。

40代|男性

【ステータス性が普通】

基本還元率が0.5%と低めで、海外旅行保険が付帯しないことがデメリットです。またアメックスカードと比較するとステータス性が平均的で、VISAやMastercardより加盟店数が少なく使い勝手もイマイチです。そしてなによりコストコで使えなくなったことが残念です。

出典:MONEY TIMES編集部がクラウドワークスで調査

セゾンパール・アメリカン・エキスプレス®・カードに申し込む

(公式サイト)

楽天カード…楽天ペイで1.5%

| 基本還元率 | 1% |

|---|---|

| ポイント種類 | 楽天ポイント |

| 年会費 | 無料 |

| 国際ブランド | Visa、MasterCard、JCB、American Express® |

| 電子マネー/ スマホ決済 |

楽天ペイ、楽天Edy、Apple Pay、Google Pay等 |

| 申込条件 | 18歳以上(高校生は除く) |

| 限度額 | 最高100万円 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・カード盗難保険 |

| 優待特典 | ・ハワイラウンジ ・ハワイ特典クーポン ・トラベルサービス (Wi-Fiレンタル、海外レンタカー、手荷物宅配、 防寒具一時預かりサービス)優待 |

| 審査・発行期間 | 通常約1週間~10日前後でのお届け |

| 詳細 | 公式サイト |

楽天ペイにチャージできるクレジットカードは楽天カードだけである。楽天ポイントカード加盟店で楽天ペイを使った場合は、ポイント3重取りもできる。

| 加盟店 | 楽天カード チャージ還元率 |

楽天ペイ利用 ポイント還元率 |

楽天ポイントカード 提示ポイント還元率 |

合計還元率 |

|---|---|---|---|---|

| ファミリーマート | 0.5% | 1% | 0.5% | 2% |

| 東急百貨店 | 0.5% | 2% | ||

| ミスタードーナツ | 1% | 2.5% | ||

| マクドナルド | 0.5% | 2% | ||

| ニッポンレンタカー | 0.5% | 2% |

楽天カードに関する良い口コミ

30代|女性

【ポイント貯まる!】

ポイントが何倍にもなる日や、楽天セールの時に買うとかなり貯まります。我が家では運ぶのが大変なものはネットで頼むのですが、重い飲み物やかさばる生活用品などを楽天で買って、さらにポイントがかなりつくのがとてもいいと思います。家族カードも作れるのでみんなで貯めて、さらにそのポイントでいろんな買い物ができるため、役立っています。

40代|女性

【ポイントが貯まる】

キャンペーン期間中に加入するとポイントをたくさんもらえるメリットがあります。街でカードを使うとポイントが2倍になることがあります。楽天市場でお買い物マラソンや楽天スーパーSALEの時に買い物をするとポイントがいつもより倍以上つくことがあるので、とってもお得です。楽天のサービスを利用すればするほど貯まります。

30代|女性

【ポイントが貯まる】

ネット通販でも、店頭での買い物でも使用可能です。使えば使うほど還元率が良くなりますし、カード使用しなくてもポイント付与のみができる店舗があるのもいいと思います。基本ポイントは有効期限がなく、貯め続けることが可能です。なによりも登録発行の手続きがネットで完結できるので簡単です。

楽天カードに関する良くない口コミ

30代|男性

【改悪が多い】

楽天証券での積立投資におけるクレジットカード決済のポイントが一律1.0%から下がって改悪されてしまったのが、とても残念です。競合他社と比べて還元率が低いので乗り換えも検討せざるをえない状況です。今後の改善を期待しています。またゴールドカードの特典ももう少し充実してほしいです。

20代|男性

【明細が見にくい】

明細が見にくい点が残念です。明細はネットで確認できるのですが、いちいちログインする必要があります。また、詐欺も多いのでそれを見極めて明細を確認する必要があるので面倒です。

20代|女性

【実店舗がないこと】

全てがネットでのやり取りなので、カードを作るまでの手続きにかなり手こずりました。スマホを使いこなせる人なら問題はないと思いますが、スマホが使えない人、高齢者には難易度が高すぎると思います。操作が分からない時、問い合わせる場所がないのは不便だと思いました。

出典:MONEY TIMES編集部がクラウドワークスで調査

PayPayカード…PayPayで最大1.5%

| 基本還元率 | 最大1.5% |

|---|---|

| ポイント種類 | PayPayポイント |

| 年会費 | 無料 |

| 国際ブランド | Via、MasterCard、JCB |

| 電子マネー/ スマホ決済 |

PayPay、Apple Pay等 |

| 申込条件 | ・満18歳以上(高校生除く) ・本人または配偶者に安定した継続収入がある |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・紛失・盗難補償 |

| 優待特典 | - |

| 審査・発行期間 | 審査完了後1週間~10日程度でカード送付 |

| 詳細 | 公式サイト |

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

※PayPayカードより筆者作成、2023年6月1日現在

ただし、PayPayカードは直接PayPayに登録できないので、「クレジット」を経由することになる。

0.5%分が加算される条件は次の通りだ。

・支払い額が合計10万円以上

※2023年7月1日からは200円以上の決済のみ対象

この両方を達成すると翌月にポイントアップが適用される。特典ポイントの付与は利用金額200円(税込)ごとに行われる。

PayPayカードは公共料金の支払い分にも1%分が付与されるのでポイントを貯めやすいクレカといえる。貯まるのはPayPayポイントで、スマホ決済のPayPayで支払いに使える。ただし、PayPayポイントの出金や譲渡はできない。

携帯料金の還元率が10パーセント以上

携帯電話料金は、携帯会社と提携するクレカで高い還元率が設定されている場合がある。3大携帯会社ごとに提携クレカは存在する。

クレカでポイントを貯める場合、毎月の出費である固定費の支払い元として登録すると効率的なので、三大携帯会社を使用している人は提携カードの利用を検討してみましょう。

モリソウイチロウ(ライター)

dカード GOLD…ドコモ携帯・光料金で10%

| 基本還元率 | 1% |

|---|---|

| ポイント種類 | dポイント |

| 年会費 | 1万1,000円(税込) |

| 国際ブランド | Visa、MasterCard |

| 電子マネー/ スマホ決済 |

d払い、iD、Apple Pay、Google Pay等 |

| 申込条件 | 満18歳以上(高校生は除く)で、 安定した継続収入があること |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・dカードケータイ補償 ・お買物あんしん保険 ・海外旅行傷害保険(自動付帯) ・国内旅行傷害保険(利用付帯) ・紛失・盗難補償 |

| 優待特典 | ・空港ラウンジ ・トラベルデスク(海外) ・海外緊急カード発行(VISAブランドのみ) ・海外レンタカー割引優待 ・年間ご利用額特典 |

| 審査・発行期間 | 最短5日でカード到着 |

| 詳細 | 公式サイト |

10%還元となるのはdカード1枚あたり1回線だ。代表回線が子回線の料金もまとめて支払う一括請求サービスを利用している場合でも、クレカに紐づけている回線のみ10%還元が適用される。

ただし、家族カードを発行した場合はその持ち主の回線にも10%還元が適用される。家族カードの年会費は1枚目が無料、2枚目以降は1枚あたり1,100円(税込)だ。

dカードGOLDの1万1,000円(税込)の年会費はデメリットといえるが、月間1万円(税別)の携帯利用があれば、年間1万2,000ポイントになり年会費の元がとれる計算だ。家族の分も支払っていれば容易に超える金額といっていいでしょう。

モリソウイチロウ(ライター)

特典として、年間の税込利用額が100万円以上で1万1,000円のクーポンが、200万円以上で2万2,000円相当のクーポンが進呈される。カードの利用額次第で年会費以上のリターンがあることになる。

| dカードGOLD | dカード | |

|---|---|---|

| 年会費 | 1万1,000円(税込) | 無料 |

| ドコモ携帯利用料金 | 10%還元 | 1%還元 |

| 年間利用額特典 | 最大2万2,000円分の クーポン進呈 |

- |

| 公共料金の支払い | 1%還元 | 1%還元 |

| dカードケータイ補償 | 購入後3年間最大10万円 | 購入後1年間最大1万円 |

| お買物あんしん保険 | 年間300万円まで | 年間100万円まで |

| 海外旅行保険 | 最大1億円 | なし (29歳以下の方のみ 最大2,000万円) |

| 国内旅行保険 | 最大5,000万円 | なし (29歳以下の方のみ 最大1,000万円) |

| 空港ラウンジ | 無料 | - |

dカード GOLDに関する良い口コミ

40代|女性

【dポイントが貯まる】

dカードは、街の中でも使えるお店が多いので、dポイントが貯まりやすく、使っても使っても貯まるという状態になりやすいです。また、そのポイントは実質的に現金のように使うことができるので、おトク感があります。

20代|男性

【ドコモユーザーなら◎】

ドコモの携帯料金支払いに利用するとポイントの還元率が高く、年会費以上のポイントキャッシュバックがあるので、実質年会費無料でゴールドカードを利用することができます。コンビニや飲食店などでもdポイントを貯められる、使えることが多く、ポイントの貯まるスピードも早いと感じています。今はdカードゴールドをメインカードとして使用しています。

20代|男性

【ポイントがたまる】

ポイント還元率が大変高く、ザクザク貯まるので、ついついいろんな買い物をしてしまうとともに、貯まっていくのが楽しいです。このカードを持っているだけで自慢できると思いますし、優越感やステータスも感じられます。これからもずっと使い続けていきたいです。

dカード GOLDに関する良くない口コミ

30代|女性

【アプリが使いにくい】

アプリがとにかく使いづらいです。ちょっと明細を確認しようとアプリを開いても、明細を見るにはSafariを開いてさらに2段階認証……。セキュリティ面では安心できるのでしょうが、とにかく使いづらさは私が利用しているクレジットカードのアプリの中ではダントツです。

30代|男性

【年会費がかかる】

dカード GOLDのデメリットは年会費が高いことです。そこそこの金額を年会費として取られてしまうので、dカードGOLDをしっかり使わないと年会費の方が高くなってしまってお得じゃなくなります。年会費はぜひ見直していただきたいと思います。

30代|女性

【年会費が高い】

dカードGOLDのデメリットは、年会費が1万円くらいかかるところです。スマホ料金やドコモ光の利用料金の10%還元はありますが、年間で年会費と変わらないくらいなので、年会費がなければ10%分まるまるお得なのになと思ってしまいます。もう少し安くなれば良いなと思います。

出典:MONEY TIMES編集部がクラウドワークスで調査

auPAY ゴールドカード…au携帯・ひかりで11%

| 基本還元率 | 1% |

|---|---|

| ポイント種類 | Pontaポイント |

| 年会費 | 1万1,000円(税込) |

| 国際ブランド | Visa、MasterCard |

| 電子マネー/ スマホ決済 |

au Pay、Apple Pay等 |

| 申込条件 | ・個人利用のau IDを持っている(au IDの登録は無料) ・満20歳以上(学生、無職、パート・アルバイト除く) ・本人または配偶者に定期収入がある |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・海外旅行あんしん保険(海外旅行傷害保険・自動付帯) ・国内旅行あんしん保険(海外旅行傷害保険・利用付帯) ・お買物あんしん保険 ・盗難・紛失補償 |

| 優待特典 | ・空港ラウンジ ・宿泊予約サービス優待価格 ・国内・海外レンタカー優待 |

| 審査・発行期間 | 最短4日でお届け |

| 詳細 | 公式サイト |

複数回線を契約している場合、クレカに紐づけられた代表回線のみが特典ポイント対象だ。 家族カードを発行している場合は、そのカードに紐づけられた回線の料金支払い分にも合計11%還元が適用される。

そのほか、スマホトクするプログラムという仕組みを使い、対象のスマホの分割支払金をカードで支払うと支払総額に3%還元が適用される。

なお、au携帯やauひかりで1ヵ月9,000円(税別)以上の料金を支払っていれば、1年間で1万1,880ポイントになり年会費の元が取れます。

モリソウイチロウ(ライター)

au PAY ゴールドカードは基本の還元率が1%で、公共料金もポイント付与対象だ。普段使いでも十分にポイントが貯まりやすいクレカといっていいだろう。Pontaポイントが貯まるので使い勝手もよい。

PayPayカード ゴールド…ソフトバンク携帯・光で10%

| 基本還元率 | 最大2.0% |

|---|---|

| ポイント種類 | PayPayポイント |

| 年会費 | 1万1,000円(税込) |

| 国際ブランド | Visa、MasterCard、JCB |

| 電子マネー/ スマホ決済 |

PayPay、Apple Pay等 |

| 申込条件 | ・満18歳以上(高校生除く) ・本人または配偶者に安定した継続収入がある |

| 限度額 | 条件によって異なる |

| 付帯保険 | ・紛失・盗難補償 ・海外旅行保険(自動付帯) ・国内旅行保険(利用付帯) ・ショッピングガード保険 |

| 優待特典 | ・空港ラウンジ ・ETCカード年会費無料 ・Yahoo!プレミアム特典使い放題 (雑誌読み放題、国内バスケ見放題、ヤフオク!利用料優待、 Yahoo!トラベル割引クーポン、お買いものあんしん保険) |

| 審査・発行期間 | 審査完了後1週間~10日程度でカード送付 |

| 詳細 | 公式サイト |

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」※PayPayカード ゴールドより筆者作成、2023年6月1日現在

この10%分のポイントのみソフトバンクポイントで付与されるが、自動交換の設定をすると、通常のクレジット決済分と同じPayPayポイントで受け取れる。

ソフトバンク光、ソフトバンクAirの料金にも同様に10%還元が適用される。ワイモバイルの携帯料金の支払いでは3%還元が適用される。

参考までに一般カードにあたるPayPayカードとの比較を表にまとめた。

| PayPayカード ゴールド |

PayPayカード | |

|---|---|---|

| 年会費 | 1万1,000円(税込) | 無料 |

| 基本還元率 | 1.5% | 1.0% |

| PayPayステップ | 最大2% | 最大1.5% |

| ポイントアップ | ソフトバンク料金10% ワイモバイル 料金3% |

ソフトバンク1.5% ワイモバイル1% |

| ETCカード | 3年間、年会費無料 | 年会費550円(税込) |

| Yahoo! プレミアム特典 |

・Yahoo!ショッピング ・LOHACOでのお買い物に2%加算 ・雑誌読み放題 ・国内バスケ見放題 ・ヤフオク!利用料優待 ・Yahoo!トラベル割引クーポン ・お買いものあんしん保険 |

- |

| 旅行傷害保険 | ・海外旅行傷害保険:最高1億円 ・国内旅行傷害保険:最高5,000万円 |

- |

| ショッピングガード保険 | 最高300万円 | - |

| 国内主要空港ラウンジ | 無料 | - |

ガソリン給油の還元率が高いカード

車に乗っている人は給油分にポイントアップが適用されるガソリンスタンド提携のクレジットカードの利用を検討してみよう。負担が大きいガソリン代の出費を軽減できるはずだ。

ENEOSカード P…ENEOSのガソリンスタンドで3%

| 基本還元率 | 0.6% |

|---|---|

| ポイント種類 | ENEOSカードポイント |

| 年会費 | 1,375円(税込)、初年度無料 |

| 国際ブランド | Visa、JCB |

| 電子マネー/ スマホ決済 |

QUICPay、Apple Pay等 |

| 申込条件 | ・満18歳以上(高校生を除く) ・安定継続収入がある |

| 限度額 | 10万~100万円 |

| 付帯保険 | 紛失・盗難補償 |

| 優待特典 | ・ENEOSロードサービス ・メンテナンス料金割引 ・レンタカー優待 |

| 審査・発行期間 | 約1~2週間後にカードをお届け(オンライン入会) |

| 詳細 | 公式サイト |

ENEOSカードは、ENEOSガソリンスタンドの提携クレカで、次の3種類が存在する。

ENEOSカードS…給油代の値引きとポイントサービスが適用される

ENEOSカードP…給油代にポイントアップが適用される

ENEOSカードPはガソリン消費が多めの人向きだ。年間6万8,750円以上、月間では5,729円以上のENEOS利用で年会費1,375円(税込)以上のポイントが獲得できることになる。

貯めたポイントは賞品やギフトカードのほか、キャッシュバック、JALかANAのマイルへの交換、Tポイントへの交換も可能だ。

シェル-Pontaクレジットカード…シェル・出光・アポロで1.25%相当

| 基本還元率 | 1% |

|---|---|

| ポイント種類 | Pontaポイント |

| 年会費 | 1,375円(税込)、 初年度無料、Ponta加盟のシェルSS、出光SS、apollostation での年1回以上の利用で次年度無料 |

| 国際ブランド | Visa、MasterCard |

| 電子マネー/ スマホ決済 |

楽天Edy、モバイルSuica、SMART ICOCA、Apple Pay等 |

| 申込条件 | ・18歳以上で本人または配偶者に安定した収入がある方 ・18歳以上で学生の方(高校生を除く) |

| 限度額 | 一般の方は10万~100万円、学生の方は10万~30万円 |

| 付帯保険 | ・海外旅行傷害保険(利用付帯) ・ショッピングパートナー保険 (登録型リボ払いの楽Payに登録している期間中に自動付帯。 海外は支払い方法にかかわらず適用、国内は分割払い、 リボ払いに指定した場合のみ適用) ・ネットセーフティサービス ・紛失・盗難補償 |

| 優待特典 | ・ツアーデスク(海外・国内パッケージツアー最大5%割引) ・海外アシスタンスサービス ・国内・海外レンタカー優待 ・海外おみやげ宅配サービス10%割引 ・スーツケースレンタルサービス優待 ・海外Wi-Fiルーターレンタルサービス優待 ・チケットサービス(優待割引等) ・ゴルフデスク(ゴルフ場予約代行) ・ファイナンシャルプランナー無料保険相談サービス |

| 審査・発行期間 | 約3~4週間 |

| 詳細 | 公式サイト |

これは還元率1%のクレカと比べてどれくらいお得なのか計算してみよう。

たとえば10Lの給油の場合、シェル-Pontaクレジットカードでは2Lにつき4ポイント付与されるので20円相当を獲得できる。一方、1%還元のクレカであれば1,600円の支払いなので16円相当を獲得できる。

ガソリン価格は時価なので比較は難しいですが、160円/Lで考えると1.25%還元相当とみなせます。

モリソウイチロウ(ライター)

シェル-Pontaクレジットカードは年会費は1,375円(税込)だが初年度は無料で、2L=4ポイントが適用される対象ガソリンスタンドを年1回以上利用すれば次年度も無料だ。実質年会費がかからないと考えていいだろう。

貯まるのは共通ポイントのPontaポイントなのでさまざまな店舗で貯めやすく使いやすい。Ponta加盟店であればカード提示による獲得ポイントと合わせて2重取りができる。

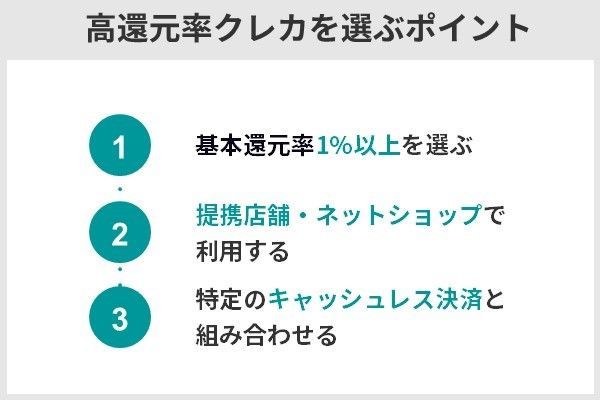

高還元率を実現するクレカ選びのコツ

クレジットカードで鬼の還元率を実現するには、基本還元率が1%以上のカードを選ぶことがおすすめだ。また、よくいくお店や特定の決済方法で還元率が高いことも重雨ようだ。

単に還元率の高さをうたっているカードを作っても、なんとなくの感覚で使っていては十分にそのポテンシャルを引き出せない。どれくらいから「高還元率」といえるのかについての基本的な知識も必要だ。

基本還元率1%以上のカードを選ぶ

| カード名 | 基本還元率 |

|---|---|

| PayPayカード ゴールド | 1.5% |

| リクルートカード | 1.2% |

| dカード | 1% |

| dカードGOLD | |

| Orico Card THE POINT | |

| 楽天カード | |

| PayPayカード | |

| au PAY ゴールドカード | |

| JCB CARD W | |

| シェル-Pontaクレジットカード | |

| ENEOSカード P | 0.6% |

| 三井住友カード(NL) | 0.5% |

| 三菱UFJカード | |

| セゾンパール・アメリカン・ エキスプレス・カード |

そのため、三井住友カード(NL)をメインカードとして使ってしまうと、トータルではあまりお得ではないということになりがちだ。

1ヵ月10万円のカード利用があるとして、三井住友カード(NL)の7%ポイント還元※店舗での利用が1万円、残り9万円をそれ以外で使う場合の獲得ポイントは次のようになる。

| 7%還元店舗での獲得ポイント | それ以外の店舗での獲得ポイント | 合計獲得ポイント |

|---|---|---|

| 1万円利用=700円相当ポイント | 9万円利用=450円相当ポイント | 1,150円相当ポイント |

一方、どこで使っても1.2%還元のリクルートカードであれば1,200円相当ポイントを獲得できる。つまり、こちらのほうがポイント面でよりお得ということだ。

提携店舗やネットを利用しポイントアップ

自身の消費傾向と直結した経済圏や、普段の行動範囲に提携店・特約店を持つクレカを選ぶことが重要だ。

ポイントアップできる店舗では忘れずにカードを利用して、適用を受けるよう心掛けましょう。店舗でのポイントアップを受けるためにエントリーが必要なのか、支払い方によってポイントアップ率が変わるのかなども調べておきましょう。

モリソウイチロウ(ライター)

| カード名 | 提携店舗例 | ポイントアップ 適用後の獲得 ポイント |

|---|---|---|

| 三井住友カード(NL) | セブン‐イレブンなど | スマホのタッチ決済で 7%ポイント還元(※) |

| 三菱UFJカード | ピザハットオンライン | 5.5% |

| dカード | マツモトキヨシ | 4% |

| 楽天カード | 楽天市場 | 3% |

| Orico Card THE POINT | Amazon (Amazon社製アクセサリ) |

2% |

| JCB CARD W | スターバックス(eGIFT) | 10.5% |

※1カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※1商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※1通常のポイント分を含んだ還元率です。

※1ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

上の表のうち、三井住友カード(NL)と三菱UFJカードの2つは基本のポイント還元率が0.5%と高くはない。

使い分けの自信がないなら、1%以上の還元率でかつ提携店の多い楽天カードやdカードを選ぶとよいでしょう。

モリソウイチロウ(ライター)

キャッシュレス決済と組み合わせる

クレカからチャージするタイプのキャッシュレス決済では、チャージ時と、店舗での利用時のポイント2重取りになるパターンがまず挙げられる。この記事で紹介したクレカでは、dカードとd払いの組み合わせなどがそれにあたる。

一方、キャッシュレス決済に紐づけしたクレカで、利用分にポイントアップが適用されるタイプのものもある。この記事で紹介したクレカの中では、セゾンパール・アメリカン・エキスプレス・カードがそれにあたる。

| カード名 | キャッシュレス決済名 | 合計還元率 |

|---|---|---|

| リクルートカード | 楽天Edy(※1) | 1.7% |

| dカード | d払い | 1%/4%(※2) |

| dカードGOLD | ||

| PayPayカード | PayPay | 1~1.5%(※3) |

| PayPayカード ゴールド | 1.5~2%(※3) | |

| au PAY ゴールドカード | au PAY | 1.5% |

| 楽天カード | 楽天ペイ | 1.5% |

| セゾンパール・アメリカン・ エキスプレス・カード |

QUICPay | 2% |

(※2)金曜日・土曜日のネットショッピングは4%還元

(※3)達成条件クリアで1.5%還元(ゴールドは2%)

セゾンパール・アメリカン・エキスプレス®・カードに申し込む

(公式サイト)

いずれの組み合わせでも、ポイント付与やポイントアップの条件は事前によく確認しておきましょう。たとえば、リクルートカードでは電子マネーのチャージ分が1ヵ月に3万円を超えるとポイント付与対象外になるため注意しましょう。

モリソウイチロウ(ライター)

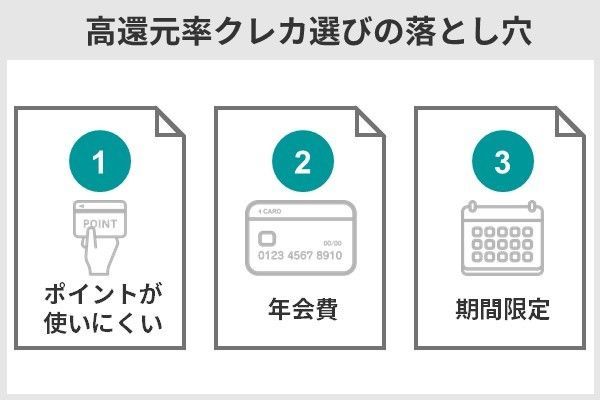

還元率の高いクレカ選びの注意点

ポイント周りで“落とし穴”になりやすい注意点は以下の3つだ。

還元率はクレカを選ぶ際の判断基準の1つであって、すべてではありません。とはいえ、ポイントが多くもらえるほうがお得なのは確かなので、重視したほうがいいのは間違いないでしょう。

モリソウイチロウ(ライター)

ポイントが使いにくい

ポイントの使いやすさは、次のような点から判断しよう。

・オンラインギフト券や他社ポイントへの交換のバリエーションが豊富か

・そのまま街やネットの店舗で支払いに使えるか

一般論として、代表的な共通ポイントのdポイント、楽天ポイント、Pontaポイントが貯まるクレカは、使いやすいカードと考えてよい。これらの共通ポイントは多くの店舗で貯まり、支払いにも使えるからだ。

| ポイント名 | 加盟店数(※) | 加盟店例 | ポイントを使える キャッシュレス決済 |

貯められる クレジットカード例 |

|---|---|---|---|---|

| dポイント | 10万2,224店 | ・マクドナルド ・ENEOS ・マツモトキヨシ |

・d払い ・iD |

・dカード ・dカードゴールド |

| 楽天ポイント | 約500万ヵ所 | ・マクドナルド ・ガスト ・ビックカメラ |

・楽天Edy ・楽天ペイ |

・楽天カード |

| Pontaポイント | 約28万店 | ・ローソン ・KFC ・ゲオ |

au PAY | ・au PAY ゴールドカード ・シェル-Ponta クレジットカード |

共通ポイントに交換できるポイントが貯まるクレカも、使いやすいカードと考えていいだろう。

たとえば、JCB CARD Wでは1,000円(税込)の利用ごとに2Oki Dokiポイントが付与される。nanacoポイントへ交換すると5ポイント(5円相当)に交換できるので、そこから還元率を1%と算出できる(1,000円の利用で10円相当を獲得)。

しかし、dポイントへの交換では4ポイント(4円相当)のレートが適用されるため、この場合は0.8%還元と算出される。

つまり、dポイントへの交換を前提にするならJCB CARD Wはおすすめできないことになる。

このように、基本の還元率だけでなく、最終的に自分が求める交換先・利用先に使った場合の実質的な還元率も算出してみるべきだろう。

自分が望むポイントの使いみちで還元率が低くなってしまうカードは、まさに「ポイントが使いにくいクレカ」だといえる。

参考までに、この記事で紹介したクレカのポイントがカード利用代金へ充当できるのかどうかと、他社ポイントへの交換レートについて表にまとめた。

| カード名 | ポイント名 | カード利用代金 への充当 |

他社ポイント等交換例 |

|---|---|---|---|

| リクルートカード | リクルート ポイント |

◯ | ・1ポイント→Pontaポイント1ポイント ・1ポイント→dポイント1ポイント |

| 三井住友カード(NL) | Vポイント | ◯ | 2,500ポイント→ドトールバリューカード (2,000円) |

| 三菱UFJカード | グローバル ポイント |

◯ | ・200ポイント→Pontaポイント800ポイント ・200ポイント→楽天ポイント600ポイント |

| dカード | dポイント | ◯ (カード搭載の iD利用分) |

・1,000ポイント→JALマイル500マイル ・3,000ポイント→スターバックスカード チャージ3,000円 |

| dカードGOLD | |||

| Orico Card THE POINT |

オリコポイント | × | ・1,000ポイント→Pontaポイント1,000 ・1,000ポイント→dポイント1,000 |

| 楽天カード | 楽天ポイント | ◯ | ・50ポイント→ANAマイル25マイル ・50ポイント→JALマイル25マイル |

| セゾンパール・アメリカン・ エキスプレス®・カード |

永久不滅 ポイント |

◯ | ・200ポイント→dポイント1,000ポイント ・200ポイント→nanacoポイント920ポイント |

| PayPayカード | PayPay ポイント |

× | 他社ポイントへの交換は不可 |

| PayPayカード ゴールド |

|||

| au PAY ゴールドカード |

Ponta ポイント |

× | 他社ポイントへの交換は不可 |

| JCB CARD W | Oki Doki ポイント |

◯ | ・200ポイント → nanacoポイント 1,000ポイント ・200ポイント →dポイント800ポイント |

| ENEOS カード P |

ENEOSカード ポイント |

◯ | ・1,000ポイント→Tポイント700ポイント ・1,000ポイント→JALマイル400マイル |

| シェル-Ponta クレジットカード |

Pontaポイント | × | 他社ポイントへの交換は不可 |

年会費がかかるカードもある

単純計算で考えると年間費がかかるカードは、年会費相当のポイントを獲得するまでは、メリットが生じてこないと考えればいいだろう。

この記事で取り上げたクレカのうち年会費が有料のものを表にした(実質無料のクレカは除く)。

| カード名 | 基本還元率 | 年会費 |

|---|---|---|

| PayPayカード ゴールド | 1.5% | 1万1,000円(税込) |

| dカードGOLD | 1% | |

| au PAY ゴールドカード | ||

| ENEOSカード P | 0.6% | 1,375円(税込) |

PayPayカード ゴールドで考えると、およそ1万1,000円相当のポイントを獲得するには約74万円の利用が必要だ。つまり、年間74万円(月あたりでは約6万1,700円)の利用を超えないと、年会費の出費により損をすることになる。

あるいは年会費を獲得ポイントで相殺すると考えるなら、実質的には年間の利用額が74万円を超えるところから、ようやくポイントのメリットを受けられるわけだ。

また、dカードGOLDのように特定の支払い分だけが超高還元となるクレカでは、そこも計算に入れたほうが良い。

dカードGOLDの基本還元率は年会費無料のdカードと同じ1%だが、ドコモ携帯やドコモ光の料金支払いは10%還元が適用され、月間1万円(税別)以上の携帯利用で年会費の元がとれる。つまり、月間1万円を超えたところから10%還元の恩恵を受けられることになる。

このように、年会費有料のクレカを検討する場合は、いわゆる損益分岐点を算出してみることをおすすめします。特定の利用先でのポイントアップにおける損益分岐点の目安を次の表にまとめました。

モリソウイチロウ(ライター)

| カード名 | 損益分岐点(目安) |

|---|---|

| PayPayカード ゴールド | 月間1万円(税別)のソフトバンク携帯利用 |

| dカードGOLD | 月間1万円(税別)のドコモ携帯利用 |

| au PAY ゴールドカード | 月間9,000円(税別)のau携帯利用 |

| ENEOSカード P | 月間4,000円(税込)のENEOS利用 |

年会費有料のクレカの中には条件達成により無料になるものもある。

永年無料

セゾンパール・アメリカン・エキスプレス・カード

1,100円(税込)だが初年度は無料で、前年に1円以上のカード利用で翌年度も無料。

シェル-Pontaクレジットカード

年会費は1,375円(税込)だが初年度無料で、Ponta加盟のシェルSS、出光SS、apollostationで年1回以上利用すると次年度も無料。

年会費が無料になる条件を達成しやすいクレカに関しては、実質年会費無料のカードと考えていいだろう。

期間限定の場合がある

たとえば、Orico Card THE POINTでは入会後6ヵ月間は2%還元が適用されるが、それ以降は1%に戻る。また期間中であっても利用額が50万円を超えると、1%に戻る。

有効期限があまり長くないポイントもある。たとえば、オリコポイントは約1年と比較的短い。

この記事で紹介してきたクレカのポイント有効期限を次の表にまとめた。

| カード名 | ポイント名 | 有効期限 |

|---|---|---|

| リクルートカード | リクルートポイント | 最終のポイント加算日から12ヵ月後の月末 |

| 三井住友カード(NL) | Vポイント | ポイント獲得月から2年間 |

| 三菱UFJカード | グローバルポイント | 獲得月から24ヵ月間 |

| dカード | dポイント | 獲得月から起算して48ヵ月後の月末 |

| dカードGOLD | ||

| Orico Card THE POINT |

オリコポイント | ポイント加算月を含めて12ヵ月後の月末 |

| 楽天カード | 楽天ポイント | ポイント付与月の翌年同月の前月末日まで (期限までに新たに通常ポイントを獲得すれば 有効期限が延長される) |

| セゾンパール・アメリカン・ エキスプレス®・カード |

永久不滅ポイント | 無期限 |

| PayPayカード | PayPayポイント | 無期限 |

| PayPayカード ゴールド |

||

| au PAY ゴールドカード |

Pontaポイント | 最後にポイント加算、 またはポイント利用がされた日から1年間 |

| JCB CARD W | Oki Dokiポイント | 獲得月から24ヵ月後の15日 |

| ENEOSカード P | ENEOSカードポイント | 獲得月から2年 |

| シェル-Ponta クレジットカード |

Pontaポイント | 最終利用日もしくは加算日から1年後の同日まで |

ポイントアップ分やキャンペーンでポイントが付与される場合、通常ポイントよりも有効期限の短いポイントが付与されるケースもある。

たとえば、楽天カードを楽天市場で利用した場合、合計3%還元のうち1%分は通常より有効期限が短い期間限定ポイントが付与される。

期間限定ポイントは楽天Edyのチャージには使えないなど使いみちに制限もあります。ポイントアップやキャンペーンでの大量獲得を狙う場合は、こうした制限付きポイントについてもよく把握しておきましょう。

モリソウイチロウ(ライター)

よくある質問

ただし、1ポイントの価値は前者では1ポイント=1円相当、後者では1ポイント=5円相当なので、ポイント還元率を算出するといずれも1%になる。

どちらも1ポイント=1円の価値なので、ポイント還元率換算では前者が1%、後者が0.5%となる。

なお、楽天Edyへのチャージ分は200円につき1ポイント、公共料金の支払い分は多くの場合、500円に1ポイントになる。

dカードではdポイントが貯まり、楽天カードでは楽天ポイントが貯まる。どちらがいいか迷ったら、自分がよく使う店舗が多いほうを優先的に選ぶといいだろう。

あるいは、dポイントやPontaポイントに交換できるポイントの貯まるリクルートカードやOrico Card THE POINTでもいいだろう。

PayPayカード ゴールドは1.5%というさらに高い数字が設定されているが、1万1,000円(税込)の年会費がかかってしまうので、使い方によっては損をしてしまう。

また、電子マネーへのチャージ分、利用時のポイント、あるいはスマホ決済(コード決済)時のクレジット利用、支払い時ポイントという形の2重取りも可能だ。

ポイント付与の有無、付与率についてはクレカと各キャッシュレス決済の組み合わせによって変わる。

そのほか提携店での割引等の優待や、旅行傷害保険、ショッピング保険、トラベルやレジャーでのサービスなどもクレカ選びの判断材料と言える。

有効期限は1~2年のものが多く、楽天ポイントのようにポイントを獲得するか利用するたびに、保有するすべてのポイントの有効期限が延長されるものもある。

【関連記事】

・ポイント還元率の高いクレジットカード10選

・ポイントがよく貯まるクレジットカード5選 効率的な貯め方も紹介

・最大還元率2.2%「リクルートカード」の特徴を解説

・ポイント還元率の高いSuica付帯のクレジットカード8選

・陸マイラーが得する!マイルが貯まるクレジットカード10選

・Visa、JCB、MasterCardの違い