預金課税で「資産選択」が起こる

インフレのもう一つの効果は、インフレが預金課税になることだ。日本の家計金融資産2023兆円のうち55%は現金・預金で、これが日本人が豊かになれない原因である。

この貯蓄が銀行を通じて国債の購入資金になり、投資不足の原因になっている。インフレになると、ゼロ金利の預金の機会費用が意識されるので、リスク資産に向かうだろう。

しかし金持ちがインフレ予想を織り込んでしまうと、海外資産に逃避する。国際資本移動が完全だとするとキャピタルフライトで、インフレ税は無効になる。インフレ税は、政府が時間非整合的でないと徴税できないのだ。

ただほとんどの国民は合理的ではないので、インフレ税は有効である。最大のメリットは、ほとんどの人がそれを税負担だとは思わないことだ。企業金融資産1302兆円のうち25%が現預金なので、預金課税で企業が合理的な資産選択をすれば、国内投資が増えるかもしれない。

円安と資産バブルもう一つの効果は円安である。インフレになると円が下がるのは自明だが、これは輸入品への一律課税になる。他方でドルベースでみると日本の株式や不動産は割安になるので、資産インフレを増幅しやすい。

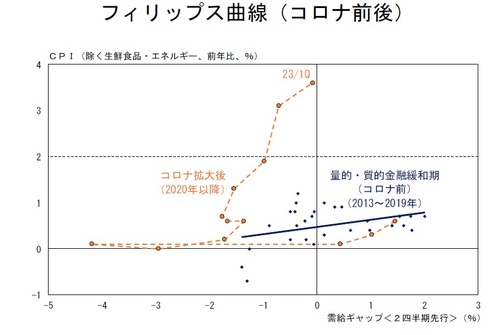

ただ日銀がインフレをコントロールできるかどうかはわからない。次の図のように2020年代の(ニューケインジアン)フィリップス曲線は蛇行している。植田総裁は「インフレの芽をつむ」ことを心配しているが、利上げしてもインフレ率が下がるかどうかはわからない。

植田総裁の講演より

現在のインフレは、フリードマンのいう貨幣的現象ではなく、バラマキ財政と資源価格による政治的現象なので、金利が上がっても止まるとは限らない。1989年に日銀は3回も利上げしたのに、地価は上がり続けた。それが暴落に転じたきっかけは、1990年3月の大蔵省の三業種規制だった。

だから最大のリスクはインフレではなく、1990年代のようなバブル崩壊(資産デフレ)である。バブル自体は悪いことではないが、それが急激に崩壊すると経済全体に深刻な打撃を与える。今の株価や地価は、一部ではバブル的な水準になっているので注意が必要である。

こういう問題も、7月からのアゴラ経済塾「インフレ時代に資産を守る」で考えたい。