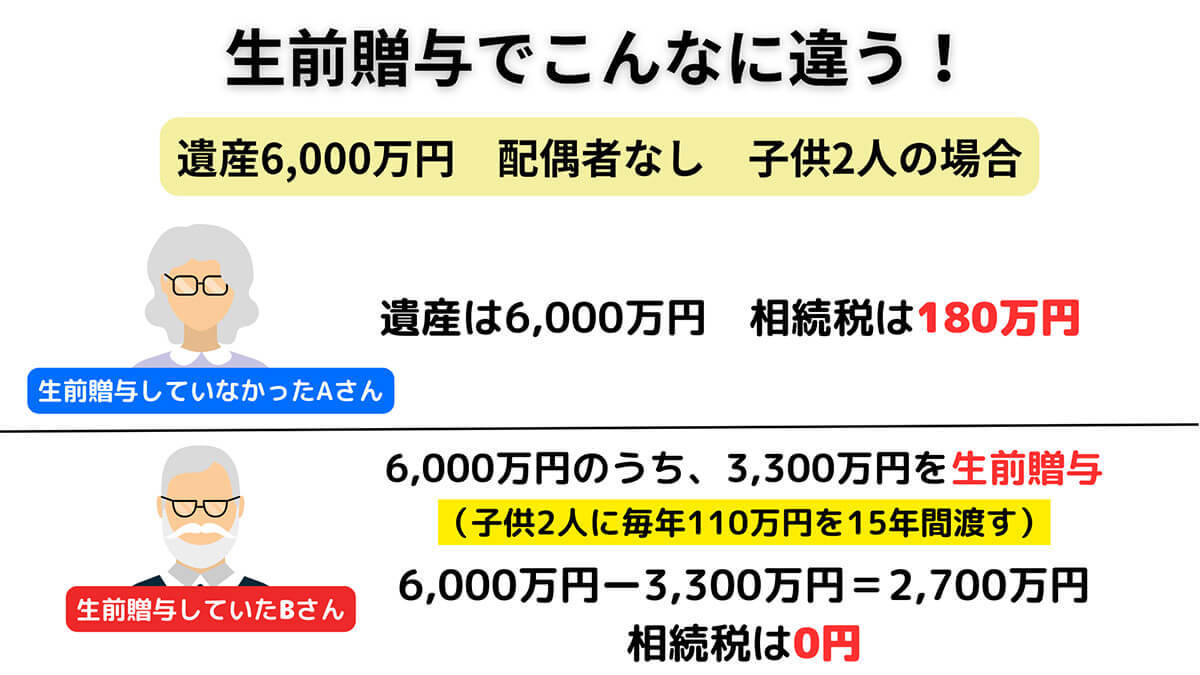

生前贈与とは、生きている間に自分の子どもなどに財産を渡すという行為。生前贈与をするかしないかは、その金額によって贈与税が非常に大きく変わってきます。

とはいえ生前贈与にも「やり方」があり、場合によっては申告が必要。贈与税を回避するためにたとえば「現金の手渡し」かつ「無申告」で行っていても税務署にバレてしまい、ある日突然高額な追徴課税が請求されてしまうことも。

バレる原因は、資金の移動や高額な支出など。また、銀行口座の入出金履歴からバレることがあります。その他にも生活費や教育費としての使途が明確でない場合や、贈与者と受贈者の関係性が疑わしい場合もバレる可能性があります。また相続時に贈与の形跡が見つかったり、支払調書や不動産登記で情報が開示されたりすることもあります。

この記事ではなぜ「生前贈与の無申告は現金の手渡しでもバレるのか」などを具体的に解説します。

贈与税の申告漏れがバレるケース

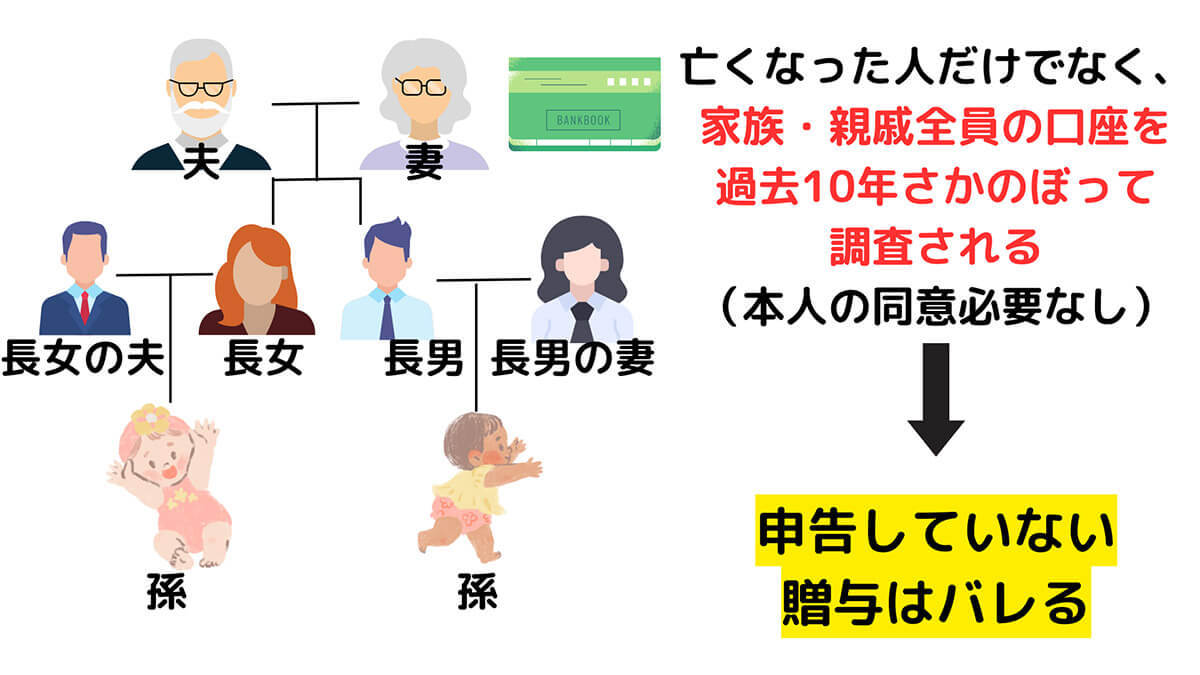

預貯金から高額な資金移動があった場合、税務署はその金額の流れを追うことができます。また、高額所得者や多額の資産を持っている方などが亡くなった場合、税務署は過去10年以上に遡り、相続権のある人物とのお金の流れを追うことも。

また、税務署は時間をかけて調査するため、申告漏れはバレやすいといえます。さらにこうした追徴課税は「忘れた頃にやってくる」という特徴もあるので注意が必要です。

資金の移動や高額な支出

贈与を受けた場合、その資金が急に増えたり、高額な支出をした場合には税務署に注目されることがあります。例えば、相続時に贈与を受け取った人が、相続前よりも大幅に金銭的余裕ができたり、高額な買い物をした場合には、税務署から調査の目を向けられる可能性があります。

相続時に贈与の形跡が見つかる

相続時には、相続が開始する前の3年間(亡くなった日からさかのぼって3年前の日から、亡くなった日までの間)に被相続人からの贈与財産がある場合、相続税申告書に記載する必要があります。そのため、相続人が申告を怠った場合には、税務署が相続人の口座や資産状況などを調査し、贈与の形跡を発見できます。

支払調書や不動産登記での情報開示でもバレる

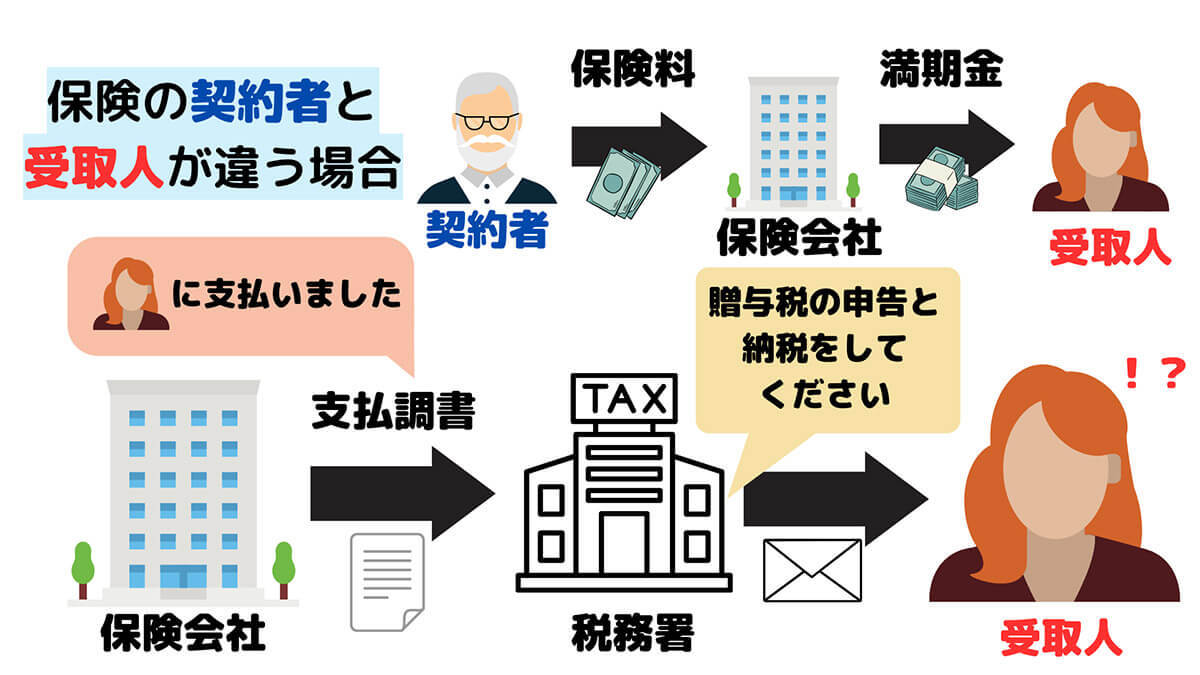

余談ですが、支払調書や不動産登記でもバレることがあります。

たとえば生命保険会社は、保険金や解約返戻金を支払った際に税務署に支払調書を提出します。しかし以前は支払調書に保険金や解約返戻金を支払ったときの契約者しか記載がされていなかったため、本来発生する贈与税や相続税の課税漏れが発生していました。これを防ぐため、平成30年1月1日から、「死亡による契約者変更」のときにも、生命保険契約の支払調書の提出が求められるようになりました。この変更により、保険の契約者と受取人が違ったとしても税務署が支払調書で把握でき、受取人に贈与税などの申告と納税を通知することができるようになりました。

参考元:生命保険金から贈与税が生じるとき。 ~支払調書の提出の厳格化~

また、不動産を贈与のために名義変更した場合、税務署は登記情報から贈与の事実を把握できます。

この記事をお読みの方の多くは「現金の手渡し」で子どもにお金を渡すことを考えているかもしれませんが、保険や不動産を活用して贈与することを検討している場合でも「それでもバレることはある」点には注意してください。

現金の贈与がバレる理由

現金で行われた贈与は、以下のようなきっかけでバレることがあります。

・銀行口座の入出金履歴

・生活費や教育費としての使途が明確でない

・贈与者と受贈者の関係性

銀行口座の入出金履歴

贈与を受けた場合、その金額が銀行口座に入金されることがあります。この場合、税務署は銀行口座の入出金履歴を調べることで、贈与の事実を発見できます。

生活費や教育費としての使途が明確でない場合

贈与を受けた場合、その使途が生活費や教育費であることが明確でない場合には、税務署から疑われることがあります。贈与を受けた場合には、できるだけその使途を明確にすることが重要です。

贈与者と受贈者の関係性

贈与者と受贈者が家族や親しい関係にある場合、贈与税の申告漏れが発覚しやすい傾向があります。親子や夫婦、兄弟姉妹などの場合、贈与の痕跡が残っていないにもかかわらず、現実的には贈与があったと判断されることがあります。