変額保険のメリット

変額保険のメリットにはどのようなものがあるでしょうか。

死亡保障に対して最低保証がある

年利0%で運用益がプラスにならなかったり運用益がマイナスになったとしても、保障部分の死亡保障や高度年金に対しては最低保証額の受け取りが可能です。

運用次第で保険金や解約返戻金が増える

運用次第で、払込金額以上の保険金や解約払戻金が受け取れます。この点は、他の保険にない特徴で魅力的です。

インフレリスクに対して強い

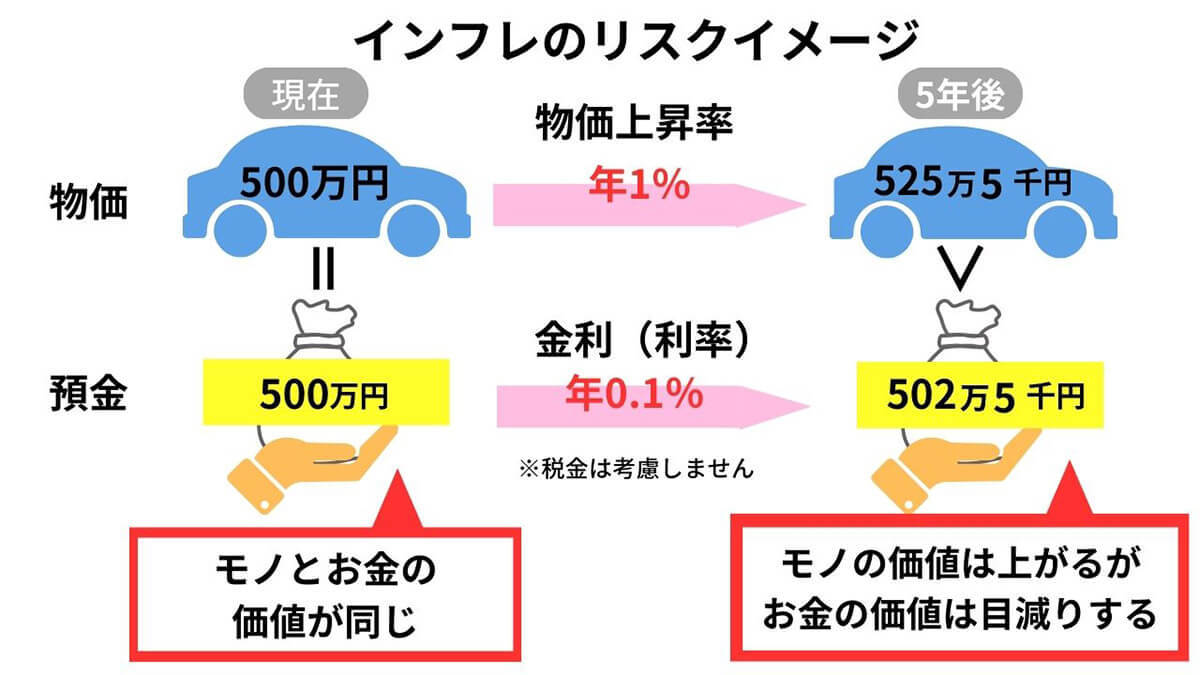

物価が上昇してお金の価値が下がるなどのインフレ(インフレーション)に対して、強い点はメリットです。

一般的な保険商品の場合、受け取る保険金や解約返戻金は最初に設定されており、後から金額が変わることはありません。そのため将来的に保険金などを受け取る際、インフレの状態にあると実際に受け取った金額よりもお金の価値が下がっていることになります。

一方、変額保険は投資などの積極的な運用で積極的に資金を増やしていく保険です。そのため、払込金額より多くの保険金を受け取れる可能性があり、インフレに強い保険だと言えます。

生命保険料控除の対象となる

死亡保障期間が決まっている「有益型」や一生涯死亡保障が続く「終身型」の変額保険の場合、一般生命保険料控除の対象です。保険期間が5年以上、掛け捨て型などの一定条件を満たせば、所得税と住民税の負担が軽くなります。年間の払込保険料によって計算方法は異なりますが、控除の上限は所得税が4万円、住民税が2万8,000円です。

詳しくは以下の表をご覧ください。

▼住民税の控除額

| 年間払込保険料 | 控除額 |

| 12,000円以下 | 払込保険料全額 |

| 12,000円~32,000円 | 払込保険料全額×1/2+6,000円 |

| 32,000円~56,000円 | 払込保険料全額×1/4+14,000円 |

| 56,000円以上 | 一律28,000円 |

▼住民税の課税額

| 年間払込保険料 | 控除額 |

| 20,000円以下 | 払込保険料全額 |

| 20,000円~40,000円 | 払込保険料全額×1/2+10,000円 |

| 40,000円~80,000円 | 払込保険料全額×1/4+20,000円 |

| 80,000円以上 | 一律40,000円 |

証券口座の開設が不要

投資目的であれば、年利0%で目減りする点や効率を考えると保険と運用を別々に行った方がいい場合もあります。しかし、株式投資をはじめる際は証券口座の新規開設など手間がかかるのも事実。

対して、変額保険なら証券口座を開設せずに資金の運用が可能です。積立投資を始めたいけど手続きが面倒という場合は、保障がセットの変額保険を検討してみる価値は十分にあるでしょう。

運用中は課税の対象にならない

前述した通り、運用期間中は課税対象となりません。年金受取時や解約時まで課税が繰り延べられる点もメリットです。

変額保険の選び方

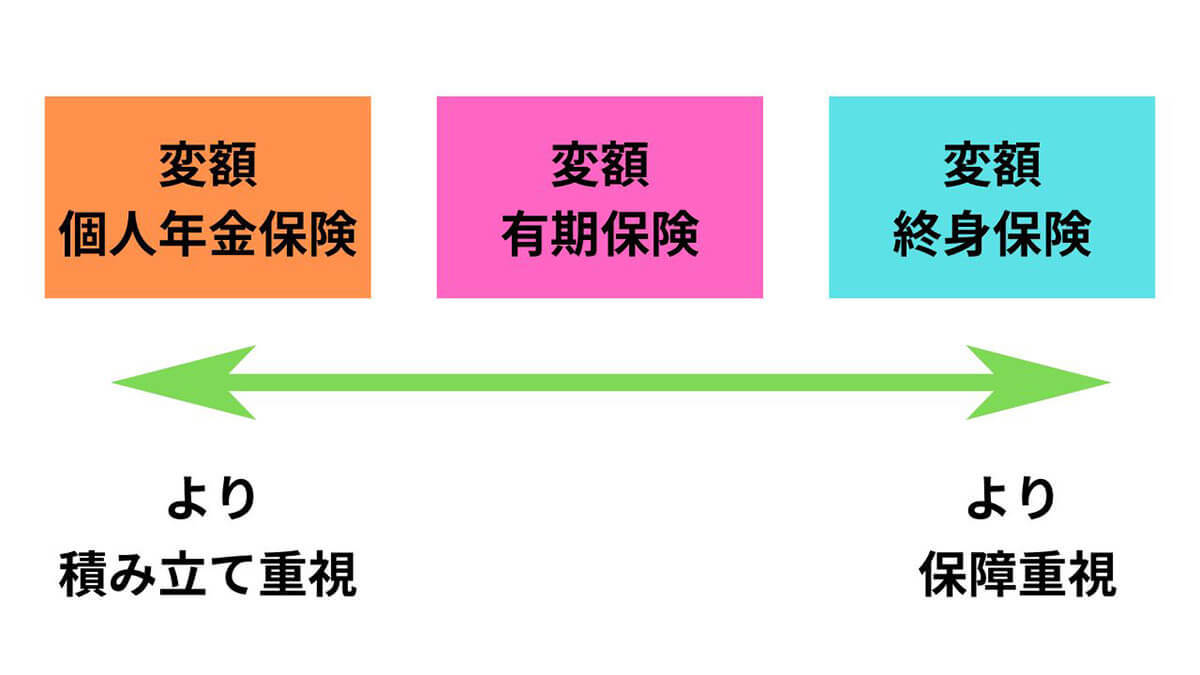

何をより重視するかによって選ぶべき保険が変わります。

長期・分散・積立を重視したい:年金型の変額保険

たとえば、「早いうちから長期で老後資金や教育資金に向けて準備したい」「リスクを分散した積立投資をしたい」という場合は、年金型の変額保険がおすすめです。

有期型の保険の場合は、満期日を年金を受け取りたい年齢に設定しておけば保険金を老後資金として利用できます。

相続対策で保険に加入したい:終身型の変額保険

終身型の変額保険なら相続対策にもなります。理由は一定の死亡保険金までは相続税が非課税となっているため。また、現金での相続よりも保険金で受け取る方が相続税が軽減され家族の負担を減らせる可能性もあります。