かつてはフィンテックという言葉自体が目新しいワードでしたが、最近はスタートアップだけでなく大手企業も積極的に取り組む大きなトピックになっています。

今回は、株式会社ペイルド代表取締役社長である柳 志明氏に「フィンテック業界における今年の注目トレンド」についてご寄稿いただきました。

順調に拡大する消費者向けキャッシュレス。今後の注目は法人決済のキャッシュレス化へ

まず、昨今フィンテックの中心であったキャッシュレス決済について見ていこうと思う。

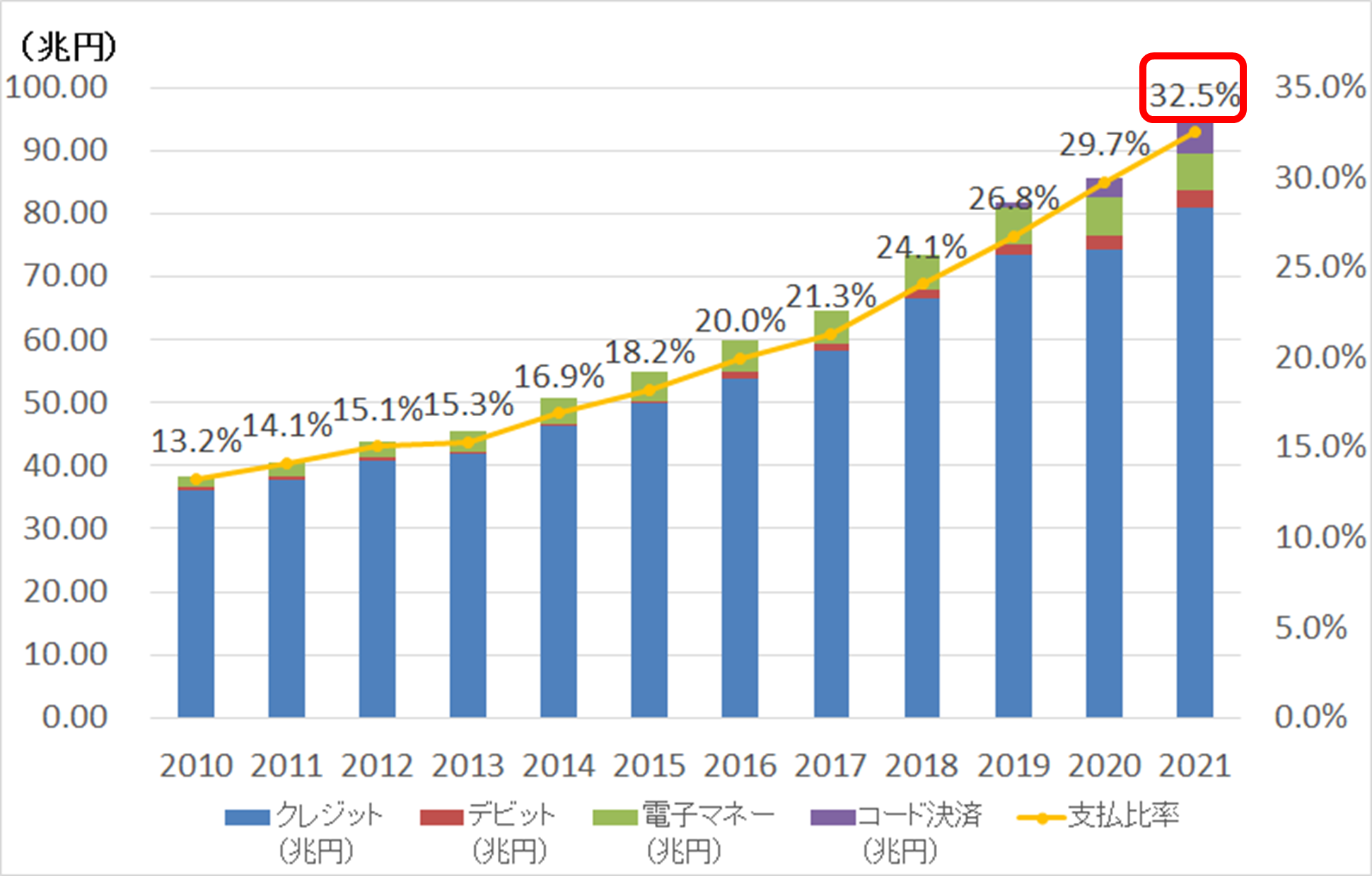

2017年に「未来投資戦略2017」にて、2016年時のキャッシュレス比率が20%であったところ、2025年に40%まで引き上げるという意欲的な目標が示された。

政府の積極的なキャッシュレス還元キャンペーンや事業者の積極的な投資などにより、2021年には32.5%まで引き上がってきた。

最近は都心部を中心に現金を持ち歩かずに生活ができるほどキャッシュレスインフラが整備されつつあるが、実はまだ大きく進展していないのが法人のキャッシュレス化である。

法人向けのキャッシュレス化がまだ進まないのにはいくつかの理由があるが、特に法人の場合はレシートの取り扱いや承認フローなど、運用上対応しなければならない論点が多く残されている点に注目したい。

弊社ではこれらの業務フローにも耐えうるクラウド型法人カード「paild」を提供し、法人でも使い勝手のよい新たなサービスを提供している。

社会のキャッシュレスインフラを消費者向けのサービスが牽引する中、業務効率化やDXが叫ばれる法人においてもキャッシュレスが一つの大きなテーマになっていくだろう。

組込型金融を活用した大企業の金融事業への参入

数年前から組込型金融という言葉が使われるようになったが、今年は大きな案件が出てきそうだ。

昨年、いくつかの大企業が組込型金融を活用した新たな銀行サービスの展開を発表した。米著名VCであるAndreessen Horowitz(アンドリーセン・ホロウィッツ、略称a16z)がかつて“Every company will be a fintech company(全てのスタートアップはフィンテック企業になる)”と言ったように、まさに今までは金融業に縁遠かった企業が銀行サービスにアプローチし始めているということは注目に値するだろう。

また、この動きと筋道をあわせるかたちで、2021年には銀行・証券・保険を全て提供することが可能な金融サービス仲介業が創設されている。まだ登録事業者は多くないが、非金融の事業者が金融サービスを提供する土壌が作られつつある。

一方で、既存の顧客基盤を活用したクロスセルにとどまらず、新たな価値を提供できるかどうかにはまだ不透明な部分が多い。いずれにせよ、今年は今まで以上に組込型金融を活用したサービスが出てくると思われるが、どのような価値を社会にもたらすのか、注目していきたい。

参照データ:

参照データ: