きょうのYCC修正は、ほとんどの市場参加者にとってもサプライズだったようだ。これは意図したものではなく、事前に暗示すると、国債の空売りが殺到して大変なことになるからだろう。

大きくゆがんだイールドカーブ◆ 円高 137円→133円 日銀のサプライズ緩和修正で、ドル円は一気に4円も円高に振れました。日経平均はいま700円ほど下落しています。このあと15:30~黒田総裁の記者会見。note【12月は初月無料】でスピーディーにカバーします。 pic.twitter.com/DDXEmvilSC

— 後藤達也 (@goto_finance) December 20, 2022

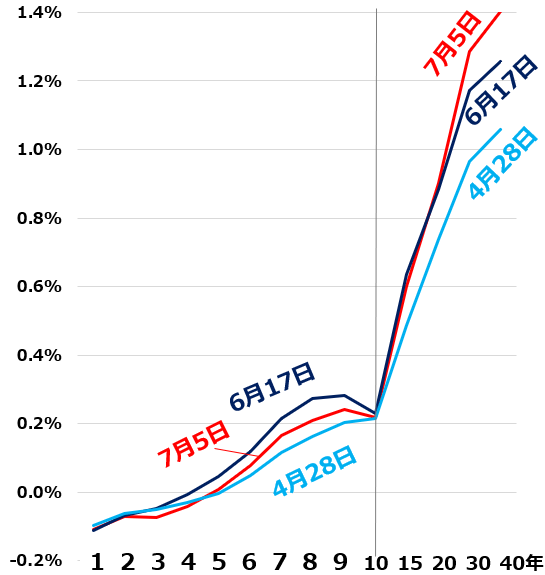

国債のイールドカーブは、次の図のように日銀が指し値オペをしている10年物だけ大きく凹み、7年物と逆転していた。黒田総裁が、記者会見で「イールドカーブのゆがみがひどくなっている」と繰り返したのは嘘ではない。

国債のイールドカーブ(トウシルより)

しかしイールドの逆転が始まったのは6月であり、利上げを見込んだ海外ファンドが円を空売りし、10月には1ドル=150円の円安になった。本来はこの時期に利上げすれば、為替介入しなくてもよかったが、日銀はYCCの指し値を変えず、国債を大量に買い入れた。

このため日銀の保有国債は総額の50%を超え、財政ファイナンスの色合いが強くなった。その後も投機筋の空売りはおさまらず、イールドカーブのゆがみが大きくなったので、10年物の金利上限を実勢に合わせて0.5%にしたわけだ。

おかげで10年物の金利は0.46%に急上昇し、円は132円台に上がった。日銀が市場に合わせたことは正しいが、空売りに屈服すると、黒田総裁の退任する来年4月に向けて、投機筋は勢いを増すのではないか。

黒田総裁の「出口戦略」の第1歩…というような相場の話は、ほとんどの人には興味がないだろう。今回の利上げを「景気に悪影響を及ぼす」などという人もいるが、ゼロ金利では金融緩和は無意味なので、よくも悪くも景気には影響しない。

大事なのは、これが黒田総裁の出口戦略の第1歩だということである(彼は否定しているが)。2013年に彼が掲げた「2年でマネタリーベースを2倍にして2%のインフレを実現する」という目標は失敗し、インフレ率(コアCPI)が3.6%になっても量的緩和をやめられない。

しかし日銀の保有国債がここまで積み上がると、投機筋に売り浴びせられて(10年物以外の)国債が暴落し、金融危機が起こるリスクは小さくない。そのときも日銀は国債を簿価(償却原価)で評価しているので、評価損を計上する必要はないが、民間の金融機関は時価会計なので、どうなるかわからない。1990年代にも、破綻が始まった発端は信用組合の取り付けだった。

このまま日銀が国債を大量に買い支えるのは危険なので、保有国債を減らす必要があるが、日銀が国債を売却するわけには行かない。一つの方法は保有国債を永久債で借り替え、日銀券でマネタイズすることだが、マネタリーベースが大量に供給されて、財政インフレが起こるリスクがある。