マイホームを購入するときに、住宅ローンを申し込んでから物件の引き渡しまでにはさまざまな手続きがある。お金に関しても物件の購入費以外に色々かかる。どのタイミングでどれくらいのお金が必要なのか、住宅ローンの手続きとお金の流れを確認していこう。

目次

1.住宅ローンの手続きとお金の流れ

2.本審査の手続きとお金の流れ

3.住宅ローンの契約の手続きとお金の流れ

4.融資実行(決済)の手続きとお金の流れ

5.決済当日の手続きとお金の流れ

6.諸費用も含めた無理のない購入計画を立てよう

1.住宅ローンの手続きとお金の流れ

マイホーム購入時の住宅ローンの手続きは大まかに次のような流れで進めていく。

- STEP1:事前審査(物件の購入申込時)

- STEP2:本審査(物件の売買契約時)

- STEP3:金銭消費貸借契約(融資決定後)

- STEP4:融資実行(決済時)

建売住宅・マンション購入時の住宅ローンの手続きとお金の流れ

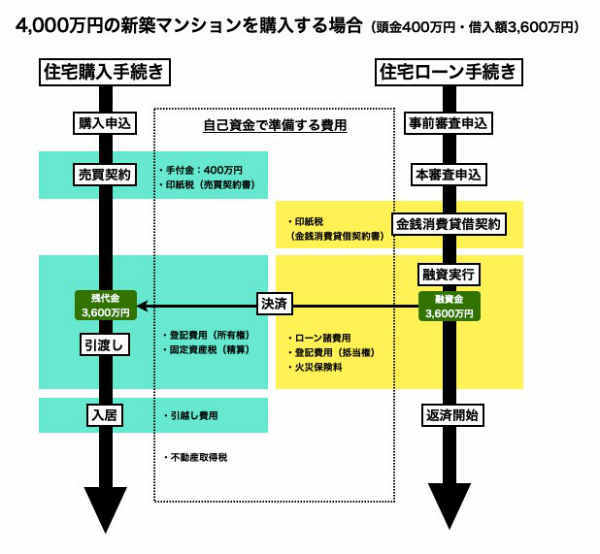

4,000万円のマンションを頭金400万円、借り入れ額3,600万円で購入する場合の住宅ローンの手続きとお金の流れは以下のとおりだ。これは建売住宅でも共通とする。

注文住宅購入時の住宅ローンの手続きとお金の流れ

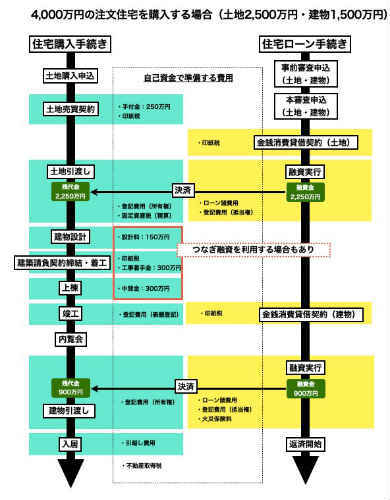

注文住宅を購入する場合の住宅ローンの手続きとお金の流れは、マンションや建売住宅の場合と少し異なる。注文住宅を土地から購入するのであれば建物が完成する前に土地代金、建物の着工金や中間金などの支払いが発生するからだ。

住宅ローンの融資が受けられるのは原則的に建物完成時なので、これらの資金は自己資金やつなぎ融資などで準備しなければならない。その手続きも複雑だ。以下で土地代2,500万円、建物代1,500万円の注文住宅を購入するときの手続きとお金の流れを確認しよう。

マンション購入時に自己資金で準備するお金(諸費用)

自己資金は購入する物件の価格や住宅ローン借り入れ額、利用する商品などによって異なる。仮に4,000万円の新築マンションを頭金400万円、借入額3,600万円の30年ローンで購入する場合、引き渡しまでに自己資金で準備する費用の目安を紹介する。

| 費目 | 支払い時期 | 支払い先 | 概算額 |

| 手付金 | 売買契約時 | 不動産会社 | 400万円 |

| 印紙税(売買契約) | 国 | 1万円 | |

| 印紙税(金銭消費貸借) | 金銭消費貸借時 (ローン契約時) |

国 | 2万円 |

| 登録免許税(所有権) | 決済時 | 国(法務局) | 17万2,500円 |

| 登録免許税(抵当権) | 国(法務局) | 3万6,000円 | |

| 司法書士報酬 | 司法書士 | 10万円程度 | |

| 固定資産税・都市計画税 (精算金) |

売主 | 8,400円 | |

| 保証料 | 保証会社 | 68万8,860円 | |

| 融資手数料 | 保証会社 | 3万3,000円 | |

| 団体信用生命保険料 | 金融機関 (保険会社) |

0円 (金利に含む) |

|

| 火災保険料 (家財500万円含む) |

支払い期限 (引き渡し日の翌月末頃) まで |

保険会社 | 7万5,720円 (10年一括) |

| 地震保険料 (家財500万円含む) |

保険会社 | 2万3,880円 (1年分) |

上記はあくまで目安だが、手付金の400万円以外に、117万円程度の自己資金が必要になる。

2.住宅ローンの本審査の手続きとお金の流れ

住宅ローンの本審査から融資実行(決済)までの手続きとお金の流れについて、より詳しくみていこう。

物件の売買契約が済んだら、住宅ローンの借り入れ先となる金融機関へ本審査を申し込む。スムーズに融資が受けられるよう一般的には売買契約の前に金融機関に事前審査を申し込み、承認を得ておく。

住宅ローンの本審査に必要な書類

住宅ローンの本審査の申し込みに必要な書類は、金融機関や申込経路(店頭・ネット)、購入する物件の種類などによって違いがある。申し込む前に金融機関に確認し、不備のないように準備しよう。

【必要書類(例)】

- 申込書

- 団信申込書兼告知書

- 本人確認書類……健康保険証、住民票など

- 収入確認書類……(会社員など給与所得者の場合)源泉徴収票、所得証明書など、(自営業者の場合)納税証明書、確定申告書(3期分)など、(会社経営者の場合)源泉徴収票、法人決算書(3期分)など

- 勤続年数を確認できる書類……健康保険証など

- 物件確認資料……売買契約書、重要事項説明書など

住宅ローン本審査の申し込み方法

必要書類を揃えたら金融機関の窓口にて、住宅ローンの本審査の申し込みを行う。ネット専用住宅ローンの場合には、必要書類を金融機関あてに郵送して申し込む。

住宅ローンの審査結果は通常1~2週間程度かかる。追加書類の提出を求められたり、審査が長引いたりすることもある。また住宅ローンの審査に落ちてしまうと、別の借り入れ先を探さなければならない。

その後の手続きに支障がないよう、日程にはなるべく余裕を持って審査に申し込むようにしよう。

住宅ローンの本審査に必要なお金

住宅ローンの本審査を申し込むときにお金はかからない。

3.住宅ローンの契約の手続きとお金の流れ

住宅ローンの本審査に通って融資が承認されたら、金融機関と借主との間で金銭消費貸借契約(いわゆるローン契約、金消契約)を結ぶ。一般的に金銭消費貸借契約では、住宅ローンの借り入れ額や借り入れ条件などのほか、火災保険への加入や抵当権の設定についても契約内容に盛り込んで契約する。

新築住宅の場合、金銭消費貸借契約までに土地家屋調査士に依頼し、建物の表題登記を済ませておく必要がある。

住宅ローンの契約手続きの流れ

住宅ローンの金銭消費貸借契約では、金融機関と借主が契約条項について合意し、金銭消費貸借契約書に署名と実印を捺印する。契約手続きには、借主本人と金融機関担当者のほか、収入合算者(連帯保証人・連帯債務者)や共有者(担保提供者)がいれば、保証の意思確認のため全員が同席して行う。

火災保険は引き渡し日に補償が開始されるよう契約するが、加入は住宅ローンの金銭消費貸借契約の前に済ませておくよう求められることもある。火災保険の保険期間は最長10年(地震保険は5年)であり、長期で契約するほど1年あたりの保険料は安くなる。一般的に保険料の支払いは補償開始日(引き渡し日)の翌月末頃までに行う。

保険会社によって補償内容や保険料が違うため、金融機関から提案される商品以外にも複数社の商品を比較して決めるとよいだろう。

住宅ローンの契約に必要な書類

住宅ローンの金銭消費貸借契約に必要な書類は金融機関や申込経路(店頭・ネット)、購入する物件の種類などによって異なる。あらかじめ金融機関に確認し、不備のないように準備しよう。

【必要書類(例)】

- 本人確認書類……運転免許証など

- 実印……印鑑登録済みの印章。借主本人(申込者)、収入合算者・担保提供者(いる場合のみ)のもの

- 印鑑登録証明書……契約書に実印を捺印する人のもの

- 住民票の写し……新住所で登記を行う場合には引き渡しまでに新住所のものも必要

- 収入印紙……ローンの借入額に応じてかかる印紙税額分

- 返済用の口座情報がわかるもの……通帳、キャッシュカードなど

住宅ローンの契約に必要なお金の目安

金銭消費貸借契約では、住宅ローンの借り入れ額に応じて印紙税がかかる。支払先は国であり、郵便局や法務局などで印紙を購入して支払う。ネット専用の住宅ローンなどWEBで契約を行う商品は契約書へ印紙を貼る必要がないため印紙税はかからない。

消費貸借に関契約書にかかる印紙税

| 契約書記載の金額(住宅ローン借入額) | 印紙税額 |

| 100万円超500万円以下 | 2,000円 |

| 500万円超1,000万円以下 | 1万円 |

| 1,000万円超5,000万円以下 | 2万円 |

| 5,000万円超1億円以下 | 6万円 |

| 1億円超5億円以下 | 10万円 |

住宅ローンの契約が2本となるペアローンの場合は、それぞれの借り入れ額に応じて印紙税が決まる。単独で3,000万円のローンを組む場合の印紙税は2万円でよいが、それぞれが各1,500万円ずつの計3,000万円のローンを組む場合、印紙税は4万円になる。

不動産譲渡契約書および建築請負工事契約書にかかる印紙税(軽減措置適用)

| 契約書記載の金額(購入価格等) | 印紙税額 |

| 100万円超500万円以下 | 1,000円 |

| 500万円超1,000万円以下 | 5,000円 |

| 1,000万円超5,000万円以下 | 1万円 |

| 5,000万円超1億円以下 | 3万円 |

| 1億円超5億円以下 | 6万円 |

※2022年3月31日までに作成される契約書に適用

土地や建物の売買契約書にかかる印紙税には軽減措置があり、印紙税額が異なる。たとえば4,000万円の物件を購入する場合の印紙税は1万円ですむ。

4.住宅ローンの融資実行(決済)の手続きとお金の流れ

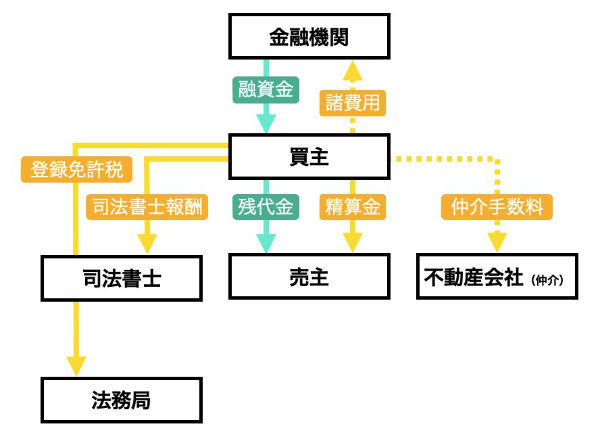

住宅ローンの金銭消費貸借契約の締結後には、決済を行う。決済では買主と売主、金融機関の担当者、司法書士などが一同に集まり、融資実行と物件の残代金支払い、登記申請、諸経費の支払いがまとめて行われる。

住宅ローンの決済は一般的に金融機関のブースや応接室で行われる。ネット銀行の住宅ローンを利用する場合には銀行の店舗が利用できないため、不動産会社や司法書士の事務所などで行われることが多い。ネット銀行の担当者は立ち会わず、買主と売主、指定の司法書士で手続きを行う。

住宅ローンの決済当日の流れ・手続き

住宅ローンの決済当日には次のような流れで手続きを進める。

・STEP(1)登記申請書類の確認

司法書士による本人確認、登記委任状への署名・捺印、必要書類が揃っていることを確認する。

・STEP(2)融資実行

登記書類等に問題がなければ、融資が実行され金融機関から買主の口座へ入金される。

・STEP(3)残代金の決済

買主の口座に入金された融資金を物件の残代金として売主の口座へ振り込む。

・STEP(4)登記申請

司法書士に登記費用を支払い、司法書士が法務局で登記申請(所有権移転/保存・抵当権設定)を行う。

・STEP(5)諸経費の精算

金融機関への保証料・融資手数料・団体信用生命保険料の支払い(一括前払いの場合)、売主への経過分の固定資産税・都市計画税支払い、不動産会社への仲介手数料支払い(仲介により住宅を購入する場合)を行う。

・STEP(6)引き渡し

鍵や建築確認申請書(副本)、検査済証、設計図書、設備機器の取扱説明書、保証書などの引き継ぎ書類を受け取る。「引き渡し確認書」に署名・捺印し、引き渡しが完了する。

実際の手続きは不動産会社の担当者などが段取りをしてくれるケースが多い。買主が行うのは内容の確認と署名・捺印程度であり、問題がなければ1時間程度の短時間で手続きが完了する。

不備などがあっても当日中に手続きが完了するよう、できる限り午前中に決済を行うのが望ましい。

住宅ローンの決済当日の持ち物

決済当日の持ち物は金融機関によって異なるので、あらかじめ金融機関に確認して不備のないように準備しよう。

【決済当日の持ち物(例)】

- 本人確認書類

- 住民票

- 実印

- 印鑑証明書

- 銀行印

- 登記費用(登録免許税・司法書士への報酬)

- 固定資産税・都市計画税・管理費等の精算金

- 住宅ローン契約諸費用(一括前払いの場合のみ)

- 仲介手数料の残金(仲介により中古物件を購入する場合のみ)

5.住宅ローンの決済当日の手続きとお金の流れ

買主は登記費用や固定資産税の精算金、住宅ローン契約諸費用(一括前払いの場合のみ)、仲介手数料の残金(仲介により住宅を購入する場合のみ)なども準備する。以下の図で流れを理解しよう。

住宅ローン決済に必要なお金(1)……登記費用

住宅ローンを利用して購入する住宅には、抵当権が設定され担保となる。抵当権を設定するための登記には登録免許税がかかる。住宅の所有権移転や保存登記にかかる登録免許税と司法書士報酬の支払いも必要だ。これらの登記費用は、決済時に司法書士に支払う。

登記費用の計算式は以下だ。

- 所有権登記にかかる登録免許税=評価額(固定資産税評価額)×登録免許税率

- 抵当権設定登記にかかる登録免許税=抵当権設定額(ローン借り入れ額)×登録免許税率

| 登記種類 | 登録免許税率 (軽減措置) |

本来の税率 |

| (1)所有権移転登記(土地) | 1.5% | 2.0% |

| (2)所有権保存登記(住宅用家屋) | 0.15% | 0.4% |

| (3)所有権移転登記(住宅用家屋) | 0.3% | 2.0% |

| (4)抵当権設定登記(住宅取得資金貸付等) | 0.1% | 0.4% |

※2022年3月31日までに行われる登記に適用。(2)~(4)の適用を受けるには、要件(床面積50平方メートル以上など)を満たすことを証明する市区町村長の証明証を登記申請書に添付し、1年以内に登記を受けることが必要。

たとえば4,000万円の新築マンションを3,600万円のローンを組んで購入する場合、登録免許税と司法書士報酬の目安は以下になる。ここでは購入するマンションが軽減措置の要件を満たし、建物評価額(固定資産税評価額)は1,500万円、土地(敷地権)の評価額(同)は1,000万円とする。

・抵当権設定登記費用

登録免許税:3,600万円(借り入れ額)×0.1%=3万6,000円

司法書士報酬:6~10万円程度(相場)

・所有権登記費用

登録免許税(土地・所有権移転):1,000万円(土地の評価額)×1.5%=15万円

登録免許税(建物・所有権保存):1,500万円(建物の評価額)×0.15%=2万2,500円

司法書士報酬:3~6万円程度(相場)

住宅ローン決済に必要なお金(2)……固定資産税・都市計画税の精算金

1月1日時点の土地や建物の所有者には、その年1年分の固定資産税と都市計画税を支払う必要がある。年の途中で取得した土地や建物の固定資産税と都市計画税は、一般的に買主から売主へ所有権を取得した日以降の税額を日割りで支払う。

固定資産税と都市計画税の合計が10万円、引き渡し日(所有権移転日)が10月1日の場合、買主が売主へ支払うお金は次のようになる。

精算金(買主負担分)=10万円×92日/365日=2万5,205円(起算日:1月1日)

通常は1月1日を基準(起算日)するが、4月1日を起算日とするケースもある。この場合、精算金額が変わるので注意しよう。

精算金(買主負担分)=10万円×182日/365日=4万9,863円(起算日:4月1日)

住宅ローン決済に必要なお金(3)……住宅ローン契約にかかる諸費用

住宅ローン契約にかかるお金の代表的なものが保証料や融資手数料、団体信用生命保険料などだ。

・(1)保証料

保証会社の保証を受けるために、借り入れ額と借り入れ期間に応じて保証会社に支払うお金が保証料だ。金利に上乗せされる場合は融資実行時に支払う必要はない。フラット35やネット銀行が取り扱う住宅ローンなど、保証料不要の商品もある。

例として三井住友信託銀行で元利均等返済、借入額3,000万円の30年ローンを組む場合、57万4,050円の保証料がかかる(2020年6月時点)。

・(2)融資手数料

融資手数料は金融機関や保証会社に支払う事務手数料のことを指す。保証料が必要な商品の融資手数料の相場は3万円(税抜)程度だ。保証料が不要な住宅ローンの場合、借り入れ金額によらず金額が一定の「定額型」と、借入額に応じて決まる「定率型」がある。定額型の場合は数万円~30万円程度、定率型の場合は借入額の1~2%(税抜)が相場だ

・(3)団体信用生命保険料

団体信用生命保険料は、団体信用生命保険に加入する場合にかかる保険料のことだ。民間金融機関の扱うほとんどの住宅ローンで、団体信用生命保険への加入が融資条件となっている。保険料が金利に含まれる商品は融資実行時に支払いは不要だ。

住宅ローン決済に必要なお金(4)……仲介手数料

中古住宅などを不動産会社の仲介で購入する場合には、不動産会社に仲介手数料を支払う必要がある。仲介手数料には法律によって上限が定められており、この上限額以下で不動産会社が設定している。

仲介手数料の上限額(依頼者の一方から受領できる受領額)

| 取引額 | 報酬額(税込) |

| 200万円以下の部分 | 5.5% |

| 200万円超400万円以下の部分 | 4.4% |

| 400万円超の部分 | 3.3% |

3,000万円の中古マンションを購入する場合、105万6,000円が仲介手数料の上限額になる。(200万円×5.5%+200万円×4.4%+2,600万円×3.3%=105万6,000円)

仲介手数料は不動産会社によって金額の違いがあるが、高額になりやすい。最近では買主の仲介手数料が無料の不動産会社もあるので、利用する不動産会社は慎重に選ぼう。

6.住宅ローンの諸費用も含めて無理のない購入計画を立てよう

マイホームを購入するときにかかる諸費用は基本的に現金で準備する。現金が用意できないときは住宅ローンの金利に上乗せしたり、ローンの借り入れ額に含めたりする。また諸費用ローンとして別に借り入れることもできる。ただし支払いを先延ばしにすれば住宅ローンの返済の負担は増えてしまうので、安易に利用することは避けたい。

いずれにせよマイホームを購入するなら、必要なタイミングで確実に支払いができるように準備しておきたい。住宅ローンの手続きとお金が必要になるタイミングや金額を把握して、その後の返済に無理のない購入計画を立てよう。

執筆・竹国弘城(ファイナンシャルプランナー)

証券会社、保険代理店での勤務を経て、ファイナンシャルプランナーとして独立。より多くの方がお金について自ら考え行動できるよう、お金に関するコンサルティング業務や執筆業務などを行う。RAPPORT Consulting Office 代表。1級ファイナンシャルプランニング技能士、CFP® HP : https://www.rapportco.com

【関連記事】

・住宅ローン控除は2年目以降も確定申告が必要か?忘れた場合はどうなる?

・住宅ローンをこれから組むなら変動金利と固定金利のどっちが得か

・40代で家を買うのは遅過ぎるのか?住宅ローンを組むときのポイントは?

・住宅ローンは年収800万円でいくらまで組めるのか

・iDeCo(イデコ)と住宅ローン控除の併用がデメリットとなるパターンとは