パウエル米連邦準備制度理事会(FRB)議長が行った8月26日のジャクソン・ホール講演で、ダウは1,008ドルも急落し5月18日以来で最大の下げ幅を記録しました。ナスダックは4%近くも落ち込み、こちらも6月16日以来の下げとなります。

”金融政策と物価安定”と題した講演は全体的に足元のFed当局者の発言と大差ない内容ながら、7月FOMC後の会見で利上げ幅縮小を示唆したハト派トーンが薄れ、2023年の利下げ転換期待に冷や水を浴びせた格好です。講演内容のポイントは、以下の通り。

・物価安定はFedの責務であり、経済の基盤として機能している。物価の安定なくして、経済は誰のためにも機能しない。特に、物価の安定がなければ、すべての人に恩恵をもたらす強力な労働市場の状況を持続的に実現することはできない。

・物価の安定を取り戻すには時間を要し、需要と供給のバランスをより良くするために我々の手段を強力に行使する必要がある。

・インフレ鈍化には、トレンドを下回る成長率の継続が必要となる公算が大きい。さらに、労働市場の状況も軟化する可能性が非常に高い。

・金利の上昇、成長の鈍化、労働市場の軟化はインフレ率を低下させる一方で、家計や企業に何らかの痛みをもたらすだろう。これらはインフレを抑制するための不幸な負担となるが、物価の安定を取り戻せなければ一段と大きな痛みに直面しうる。

・7月FOMCでの利上げは目標レンジの引き上げは、足元で2回目の75bpの引き上げであり、その際に次回の会合でも異例の大幅な引き上げが適切である可能性があると伝えた。

・9月FOMCでの我々の判断は、入手するデータおよび進展する見通しを総合的に判断することになる。

・金融政策姿勢が一段と引き締まるにつれ、ある時点で利上げペースをゆるめることが適切となる可能性が高い。

・物価安定を回復する上で、当面の間、引き締め寄りの政策が必要となりそうだ。

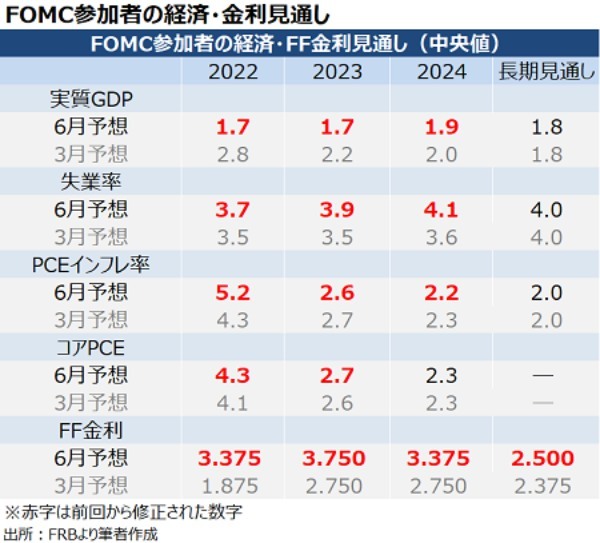

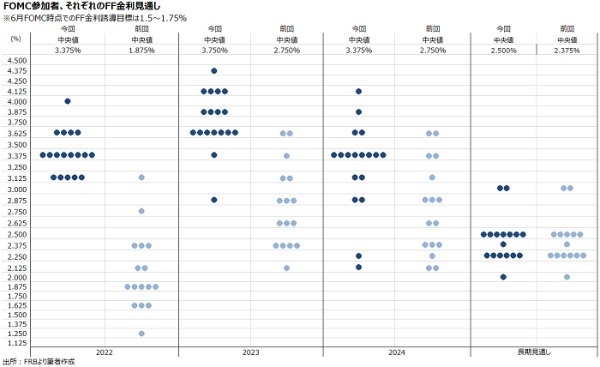

・過去の記録は、早まった政策緩和を強く戒めている。6月FOMCで示された委員会参加者の最新のFF金利見通し・中央値では、2023年末に4%をやや下回る水準にある。参加者は9月の会合で予想を更新する予定だ。

チャート:6月FOMCの経済・金利見通しとドットチャート

(作成:My Big Apple NY)

・我々は金融政策を検討し決定する上で、1970年代と1980年代の高水準で不安定なインフレ動向のほか、過去四半世紀の低インフレの両方から学んだことを基礎とし、特に3つの重要な教訓を活用している。

①Fedは低位で安定したインフレを実現する責任を負うことができ、またそうすべきということだ。→供給が追い付く水準まで需要を鈍化させるべく、コミットしていく。

②将来のインフレに対する国民の期待は、長期的なインフレ経路を設定する上で重要な役割を果たす可能性がある。

→1970年代、物価高を受け人々のインフレ期待は上昇し、賃金や価格決定に影響を及ぼしただけに、そのような事態を回避する必要あり(合理的不注意=rational inattentionに言及、物価高の局面で世間の注目を集めやすいが、物価が鈍化すれば関心が低下する)。

③やり遂げるまで、やり続けなければならない

→ボルカーFRB議長が1980年代に積極的な利上げで物価高騰の抑制に成功したが、当時は1970年代に物価高の抑制に失敗を受けたもので、その結果、当時は大幅に引き締め寄りの政策を講じる必要があった。我々は決意をもって、そのような結果を回避していく。

一連の内容を受け、FF先物市場では9月20~21日開催での75bp利上げ織り込み度が8月26日時点で61%と、50bpの上回った水準を保ちます。