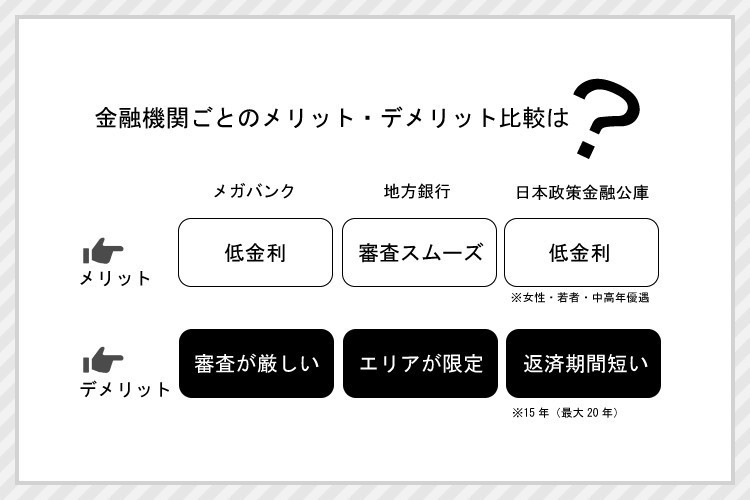

金融機関の選択は、不動産投資の重要なポイントです。それによって、返済期間や利率が変わってきます。ここでは、代表的な金融機関であるメガバンク・地方銀行・日本政策金融公庫の特徴を解説していきます。

目次

不動産融資と金融界の関係は?

低金利だが審査のハードルが高い「メガバンク」

不動産融資と金融界の関係は?

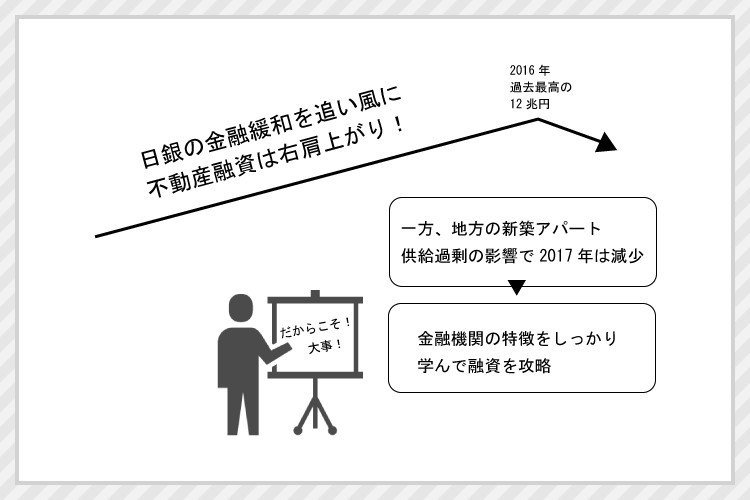

はじめに「不動産融資と金融機関の関係」から見ていきます。トレンドとしては、金融機関からの不動産融資は増加傾向です。2011年以降、不動産への新規融資は5年連続右肩上がりで、2016年には過去最高の12兆円を突破しています。つまり、今のタイミングは、不動産の融資が受けやすい、不動産投資をはじめるには絶好の機会といえます。

その一方で不安材料もあります。2017年単体で見れば、金融機関からの不動産融資が減少しているのです(前年比5.2%減)。これは近年、地方の新築アパートの過剰建設問題がクローズアップされ、不動産投資に対する審査基準を厳しくしている金融機関が出ている影響だといわれています。

このような社会背景があるので、金融機関の情報をしっかり押さえることが、これまで以上に大切です。次の項からは、各金融機関の特徴を解説していきます。

低金利だが審査のハードルが高い「メガバンク」

金融機関といえば、メガバンクをはじめに思い浮かべる方も多いでしょう。「みずほ銀行」「三菱東京UFJ銀行」「三井住友銀行」は、日本を代表する3大メガバンクです。メガバンクのメリットは「低金利」、デメリットは「審査の厳しさ」です。審査の厳しさとは、具体的にどれくらいのハードルなのでしょうか?

一例として、みずほ銀行の「アパートローン」で確認してみます。このローンは、ワンルームマンションの購入でも使えるサービスです。利用者の主な条件は「年収200万円以上」「20歳以上」の2つになります(2018年2月現在)。上記の条件だけを見ればハードルは低そうですが、実際には、資産家でないと審査に通りづらいというのが実状です。

特に、アパート過剰建設問題がクローズアップされてからは、高額所得のサラリーマンでも審査に通るのが難しくなっているといわれています。ただし、同じ3大メガバンクでも三井住友銀行は、比較的サラリーマン投資家への融資がスムーズという意見もあるのです。