近年、テレビCMやニュースなどでも目にする機会が増えた「ふるさと納税」。お得な制度であるとはわかっていても、まだ利用したことがないという人もいるのではないでしょうか。今回は、そんな「ふるさと納税」の仕組みや、メリット・デメリットなどを解説していきます。

目次

ふるさと納税とは?

・ふるさと納税が生まれた背景

・ふるさと納税と所得税・住民税の関係

・税金の控除

ふるさと納税がオトクといわれる仕組み

・返礼品の返礼割合は3割以下

・ふるさと納税のメリット

・ふるさと納税のデメリット

ふるさと納税とは?

「ふるさと納税」とは、生まれ育った故郷や応援したい地域に寄付ができる制度です。

ふるさと納税が生まれた背景

地方で多くの人が生まれ、教育や文化、医療などの行政サービスをそれぞれの自治体で受けて育ちますが、高校卒業などのタイミングで都会での暮らしがスタートすると、そこで働き税金を納めることになります。育ててくれた故郷にはお金が循環しない社会になります。

そこで納税者自身が自分の意思で納める場所を選べるようにと、寄附金税制を応用してできた制度がふるさと納税です。都道府県・市町村長への寄付の仕組みです。

参考: ふるさと納税研究会報告書

ふるさと納税と所得税・住民税の関係

ふるさと納税という寄付を行うと、ふるさと納税誕生の背景となった都会への納税、それまで納めていた税金はどうなるでしょうか。

寄付した金額は、寄付したことを申請すれば、住んでいる自治体に納める住民税(都民税と区市町村民税、または道府県民税と市町村民税)と、国税である所得税の還付で相殺されるようなかたちになります。住民税相当額を、選んだ故郷に納税したようなかたちになります。制度としては、所得税と住民税から原則として全額が控除される制度となります(上限あり)。

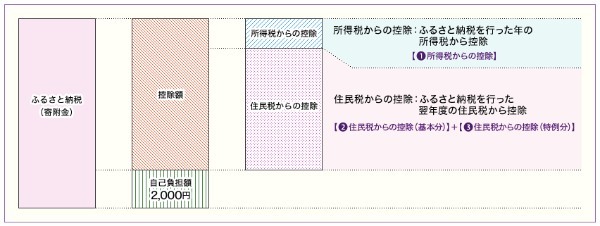

税金の控除

寄付金のうち、2,000円は控除対象にはなりません。また、税金の控除を受けるためには「確定申告」もしくは、確定申告をする必要のない給与所得者なら「ワンストップ特例制度」によって寄附金控除の申請をする必要があります。申し出ないと控除が受けられません。

確定申告をする場合と、ワンストップ特例制度どちらを使うかによって、控除が受けられる内容が変わります。ワンストップ特例による申請の場合、所得税からの控除は発生しなくなり、ふるさと納税をした翌年の6月以降に支払う住民税が減額されるかたちで控除されます。確定申告をする場合は、すでに納めた所得税が戻ってきて(還付)、翌年納める住民税から控除(減額)されます。

例では、確定申告をする場合でみていきます。

ふるさと納税によって10万円分寄付したとします。控除を受けられる合計は2,000円をマイナスした98,000円となります。控除の内訳は所得税と住民税です。まずは所得税の控除を出します。

例では所得税の税率を20%とします。控除の計算式は下記です。

所得税からの控除=(ふるさと納税額-2,000円)×「所得税の税率」

式にあてはめると、所得税から控除されるのは19,600円となります。

住民税からの控除は「基本分」と「特例分」に分けられます。

住民税からの控除(基本分)=(ふるさと納税額-2,000円)×10%

式にあてはめると、住民税(基本分)から控除されるのは9,800円となります。

住民税からの控除(特例分)=(ふるさと納税額-2,000円)×(100%-10%(基本分)-所得税の税率

式にあてはめると、住民税(基本分)から控除されるのは68,600円となります。

所得税の還付として19,600円、住民税の控除は78,400円となり、控除の金額を3つ足すとふるさと納税として寄付した金額の98,000円となります。

※全額控除が受けられるふるさと納税額の上限は、給与収入額等や家族構成などにより異なります

ふるさと納税がオトクといわれる仕組み

ふるさと納税は「お得な制度」といわれています。それはなぜかというと、実質負担額2,000円で、寄付をした地域から特産品や宿泊券などのお礼の品(返礼品)を受け取ることができるからです。

利用者にとって魅力的なだけでなく、寄付された自治体側も地域の魅力をダイレクトにアピールできる仕組みとなっています。

返礼品の返礼割合は3割以下

以前は、寄付を集めたい自治体がその地域とは直接関係のない家電製品や商品券など、換金性の高いものが返礼品とされて、競争が激しくなっていました。

このため、地方税法等の一部を改正する法律が成立し、2019年6月1日以降はふるさと納税の対象となる自治体の条件が定められるようになりました。

- 寄附金の募集を適正に実施する地方団体

- (1の地方団体で)返礼品を送付する場合には、以下のいずれも満たす地方団体

・返礼品の返礼割合を3割以下とすること

・返礼品を地場産品とすること

改正後、上記条件から外れて、ふるさと納税の対象外になった自治体もあります。

ふるさと納税のメリット

お得な納税制度として人気のふるさと納税ですが、具体的にはどのようなメリットがあるのかもみていきます。

さまざまな返礼品がもらえる

ふるさと納税の返礼品は、お肉や野菜、スイーツにお酒などの食品や飲料のほか、工芸品やホテルの宿泊券まで、寄付金額に応じてさまざまなものがあります。これまで知らなかった地域の魅力を知ることができる貴重な機会ともいえるので、寄付する地域が決まっていない人は、返礼品によって決めるのもよいでしょう。

寄付金の用途を指定できる

ふるさと納税を行ったものの、自分のお金が地域でどのようなことに使われるのか、気になる人もいるのではないでしょうか。ふるさと納税では、寄付したお金を自治体がどのようなことに使うのか、その用途を指定することもできるのです。たとえば自治体の医療・福祉、子育て環境の整備、自然の保護や動物愛護など、各自治体は寄付金の使い道を示しています。寄付金の使い道から、応援したい地域を選ぶのもひとつの手段です。

全国の自治体から自由に寄付ができる

「ふるさと納税」というネーミングから、故郷の自治体に寄付できる制度というイメージもありますが、自治体は全国から自由に選ぶことができます。生まれ育った場所以外にも、思い入れのある場所や、返礼品や寄付金の使用用途から魅力に感じた自治体など、さまざまな観点から選べるのも魅力です。

自治体やふるさと納税紹介サイトによってはポイントがもらえる

自治体やふるさと納税を紹介しているサイトによっては、その自治体の返礼品やサイト内などで使えるポイントがもらえるケースもあります。さらにお得に利用したい人は、ポイントがもらえる自治体やサイトを選んでみるのもよいでしょう。

ふるさと納税のデメリット

多くのメリットがある「ふるさと納税」ですが、いくつかのデメリットもあります。ふるさと納税を利用してみたい人は、以下の点も考慮するようにしましょう。

減税・節税にはならない

所得税の還付や住民税の控除があることから、「ふるさと納税をすると節税になる」と思っている人もいるかもしれませんが、節税や減税になるわけではありません。支払いの総額は変わらず、翌年の税金を「前払い」で支払っているかたちとなります。しかし、寄付をすることにより返礼品がもらえるため、通常どおり税金を納めるよりも、商品分がお得となっています。

控除の上限額が決まっている

ふるさと納税は寄付すればするほどお得な制度のように感じられますが、実は控除できる金額には上限が決まっています。控除される寄付の上限額は、前年の所得や扶養の人数など、さまざまな要素が関わってくるため、ふるさと納税を扱うサイトにあるシミュレーターなどを利用して計算しましょう。

寄付そのものへの上限はないので、もし控除の上限を超えた場合は、超えた分が自己負担になり、純粋な寄付となります。

6自治体以上に寄付すると確定申告が必要

サラリーマンなどの給与所得者がふるさと納税を利用する場合、ワンストップ特例制度を使えば確定申告を行う必要はありません。しかしワンストップ特例制度を利用できるのは「1年間に5自治体以内」という決まりがあるため、6カ所以上の自治体へ寄付した場合は、確定申告を行う必要が出てきます。手続きを増やしたくない場合は、寄付する自治体を5カ所以内にとどめるようにしましょう。