不動産投資をしていると年に1回確定申告を行わなければなりません。その際、収支内訳書などに租税公課などの経費を記載します。そもそも、不動産投資における経費とはどういったものでしょうか。また、そのなかにある「雑費」とよばれるものは、どのような内容が対象になるでしょうか。今回は、不動産投資における雑費について紹介します。

目次

不動産投資における雑費とは?

経費とは

・減価償却費

・借入金利子

・租税公課

・損害保険料

・修繕費

・空欄

不動産投資における雑費とは?

「雑費」の話の前に、不動産所得と税金についてまず整理します。 不動産所得は、年間の総収入金額から必要経費を差し引いて算出します。 計算式は以下の通りです。

不動産所得=不動産収入-必要経費

不動産所得の課税方式は、総合課税です。不動産所得だけで考えず、事業所得、給与所得など10種類の所得を1つのかたまりとして計算します。 そこから社会保険料控除や生命保険料控除などの所得控除を差し引いた金額が課税所得金額となります。

不動産所得を算出するためには収入金額を正しく計算することも大切ですが、 必要経費を正しく理解し正確に計上することも大切です。

経費とは

雑費を理解するためにも、経費の定義から見ていきます。国税庁によると、不動産所得における経費とは以下をいいます。

(1)総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額

(2)その年に生じた販売費、一般管理費その他業務上の費用の額引用:No.2210 やさしい必要経費の知識|所得税|国税庁

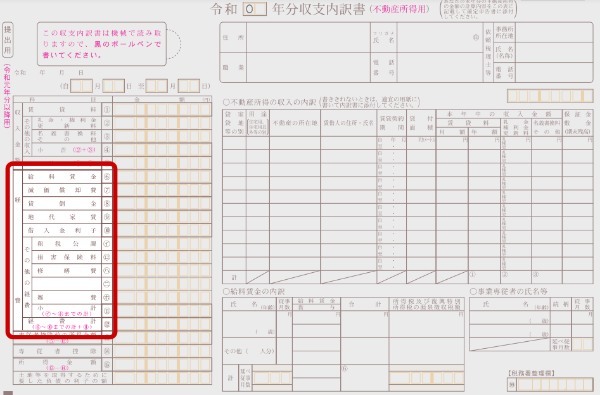

そして、確定申告をする際の経費の科目には、次のような項目があらかじめ用意されています。 今回は白色申告の際に使う収支内訳書を使って説明します。

収支内訳書の科目の中で通常使う欄は、まず下記の太字の科目です。

- 減価償却費

- 借入金利子

- その他の経費

租税公課

損害保険料

修繕費

(空欄)

雑費

| 減価償却費 | 耐用年数にしたがって毎年計上します |

|---|---|

| 借入金利子 | 不動産投資ローンの利子を計上します |

| 租税公課 | 初年度なら不動産取得税や契約時にかかる印紙代等、以後は固定資産税と都市計画税などを計上します |

| 損害保険料 | 火災保険料、地震保険料 |

それぞれ細かく見ていきます。

減価償却費

建物の取得費を耐用年数に応じて毎年計上する費用を減価償却費といいます。減価償却費はその年に現金の支出はありませんが、経費として計上できます。

借入金利子

不動産投資ローンを使って不動産を購入した場合、金融機関に毎月返済をします。返済金額のうち、利子を経費計上できます(ただし、不動産投資で赤字になった場合には制限があります)。

租税公課

不動産投資に関する税金の中で計上できるものは、次の通りです。

不動産の購入時にかかる税金

- 登録免許税

- 不動産取得税

- 印紙税

不動産を所有することに対してかかる税金

- 固定資産税

- 都市計画税

(注)住民税や所得税は経費には計上できません

損害保険料

投資用マンションにかけている火災保険・地震保険などの保険料は、期間の経過に応じて全額経費できます。

修繕費

修繕費は、内容や金額によって判断します。「原状回復のための支出」「かかった費用が60万円未満」であれば、経費として一括計上できることとなります。

「資本的支出」と判断される支出に関しては、資産計上を行い、耐用年数を計算したうえで減価償却費として計上していきます。修繕費とはみなされずに一括での経費計上ができないということになります。

修繕費として扱えるのは、国税庁のページに「通常の維持管理や修理のために支出されるものは必要経費」とされ、具体的には次のような内容が書かれています。

1.おおむね3年以内の期間を周期として行われる修理、改良などであるとき、又は一つの修理、改良などの金額が20万円未満のとき。

2.一つの修理、改良などの金額のうちに資本的支出か修繕費か明らかでない金額がある場合で、その金額が60万円未満のとき又はその資産の前年末の取得価額のおおむね10%相当額以下であるとき。

引用:No.1379 修繕費とならないものの判定|国税庁

退去のタイミングで発生する壁紙の張り替えや鍵の交換、ハウスクリーニングは、通常の維持管理や修理のために支出されるものとして、修繕費となります。 また、温水洗浄便座やエアコンの取り替え費用などの比較的小規模の交換等も、原状を回復する費用として修繕費になります。不明な場合、国税局が電話相談も受け付けています。詳しくは国税庁のページをご覧ください。

空欄

「その他の経費」の中に、科目があらかじめ入っていない欄が設けられています。ここには、自分で何を入れるかを設定できます。例えば、不動産投資に関わる次のような費用です。

- 修繕積立金

- 管理費

- 管理委託費(賃料振込や入退去の対応等)

- 広告宣伝費(入居者募集)

マンションの長期の修繕計画に基づいた修繕積立金や、マンションの清掃等の費用である管理費、それに所有している物件を賃貸に出した場合に管理会社へ支払う管理委託費なども経費になります。入居者を募集するために広告宣伝費を使った場合にも、経費として計上できます。

参考: 賃貸の用に供するマンションの修繕積立金の取扱い|国税庁

空欄には、自分で文字を記入します。例えば「管理費等」などと記入したうえで費用を計上します。毎年、使った費用を計上する科目が変わらないようにした方がいいでしょう。

ここまでに紹介した費用に当てはまらないものを、雑費として計上することが可能です。もちろん、上記の経費と同様、不動産投資にかかった費用でなければなりません。

雑費として計上できる内容には以下のような費用が挙げられます。

- コピー代:管理組合の資料をコピーするなど

- 交通費:不動産会社との打ち合わせの往復交通費など

- 新聞図書費:不動産投資に必要な書籍代、セミナー参加費等

ただし、これらを「雑費」とはせずに、先ほどの空欄を用いて計上することも可能です。国税庁の収支内訳書の書き方には、雑費は「業務上の費用で他の経費に当てはまらないもの経費」とされています。