目次

年金受給は平均モデルで月22万円

早くスタートすれば意外と達成可能な1,800万円

年金受給は平均モデルで月22万円

リタイア後の生活設計では、公的年金の受給が一番重要な収入となります。

厚生労働省によると、2021年度の夫婦2人分の老齢基礎年金を含む標準的な厚生年金受給額は22万496円、国民年金は、1人分で6万5,075円となっています。

これは、夫が平均的収入(賞与を含む月額43.9万円)で40年就業して国民年金保険料を完納し、妻が専業主婦だった場合の年金を受け取り始めるときの給付水準です。

仮に40年勤め上げたとしても希望とする27万円には足りません。厚生年金に未加入であったり、年金に未納期間があったりする場合は上記金額から減額されます。

2021年6月に厚生労働省年金局が発表した「令和2年度の国民年金の加入・保険料納付状況について」によると、2020年度末時点での国民年金加入者は1,449万人で、納付率は77.2%です。未納で年金なしや減額となると、老後破産が深刻化するという一面もあります。

平均モデルの金額月22万円をもらったとしても、理想とする生活費の月27万円には約5万円不足します。年間で換算すると約60万円です。仮にセカンドライフを30年としても60万円 × 30年分=1,800万円ほど不足することになります。

平均モデル世帯以下の年金の場合はさらに不足することが現状の年金問題です。

早くスタートすれば意外と達成可能な1,800万円

1,800万円を貯めるというのは、気が遠くなるような気がしますが、若いうちに始めれば、それほど難しい金額ではありません。

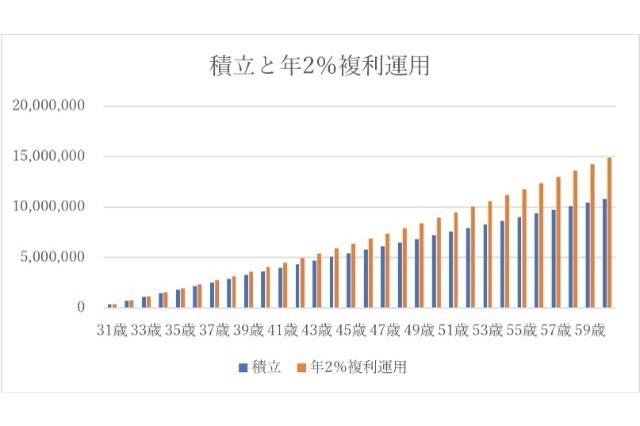

例えば、30歳の人が、貯金ゼロから毎月3万円の積み立てを始めると、1年間で36万円、30年後の60歳には元金が1,080万円になります。年間リターン2%の複利で運用した場合の受取額は約1,476万円になります。つまり、夫婦でがんばって月3万円の貯金をすればいいのです。

もし定年が65歳で35年積み立てられるなら元金の1,260万円が複利では1,819万円になります。

国民年金を運用している年金積立金管理運用独立行政法人(GPIF)の、2000年〜2020年の20年間の運用実績は平均すると3%でした。2020年のように大きくプラスになる年もあればマイナスになる年もありますが、長期で見ればリターン2%というのは決して不可能なレベルではありません。

参考:基本ポートフォリオの考え方|年金積立金管理運用独立行政法人

参考:年金積立金の運用目標|年金積立金管理運用独立行政法人

仮に、毎年のリターンが3%だった場合、同様に3万円を30年積み立てると元金の1,080万円が1,740万円になります。リターンが1%違うだけで264万円も違ってきます。

さらに、40歳だったらどうでしょう。月5万円の積み立てで、複利の2%で運用すると20年後の60歳のときには1,200万円の元金が約1,473万円になります。25年後の65歳なら複利の2%で元金1,500万円が約1,942万円です。

高いリターンを求めれば、リスクも相応に高くならざるを得ません。より安全に資産を形成するためには、いかに早く資産運用をスタートするかが重要です。毎月、積み立てる額も当然、リタイアまでの時間が長くある方が少なくて済みます。

漠然と老後資金の不安を抱いていても何も始まりません。早めに積み立てをスタートすることが大切ですので、ぜひ老後のリスクヘッジを前向きにしてみましょう。