金融庁の報告書で取り上げられた「老後2,000万円問題」は、みなさんも記憶に新しいのではないでしょうか。

また、公的年金制度に不安を感じている方は、老後を不自由なく暮らすためにはどの程度の資金が必要なのか気になることでしょう。

さらに、日本人は年々長寿化している傾向にあり、厚生労働省の簡易生命表によると2019年における平均寿命は男性が81.41歳・女性が87.45歳となっています。

今後も長寿化が進むと予想されますので、まさに「人生100年時代」として老後の生活を考える必要があるでしょう。

そこで今回は、老後資金として必要な金額の目安や老後資金を貯めるための方法について解説します。

老後は公的年金だけに頼るのは不安だと感じている方は、ぜひ参考にしてみてください。

老後資金はいくら必要?

老後資金を貯めるためには、具体的にいくら必要であるかを知っておく必要があるでしょう。

この項目では、想定される公的年金の受給額や老後に必要な生活費から、老後資金のシミュレーションを作成しました。

老後資金の目安を知りたい方の参考になれば幸いです。

想定年金受給額

ここでは、想定される公的年金の受給額を「単身(会社員)」「夫婦(会社員&会社員)」「夫婦(会社員&専業主婦)」のケースに分けてご紹介します。

なお、これまで支払った年金額を知りたい方やご自身で詳細を決めて試算したい方は、日本年金機構の運営する「ねんきんネット」の活用がおすすめです。

一般的に、会社員や公務員などの場合は国民年金と厚生年金に加入しています。

したがって、受給要件を満たしていれば「老齢基礎年金」と「老齢厚生年金」を受給できるでしょう。

厚生労働省が発表している「厚生年金保険・国民年金事業の概況」によると、2019年度における会社員(厚生年金保険第1号受給権者)の平均年金月額は男性で約16.4万円、女性は約10.3万円、全体で約14.4万円となっています。

一方、専業主婦の場合は国民年金の加入のみ。

厚生年金に加入したことがなければ、老齢基礎年金のみの受給となるでしょう。

上記でご紹介した厚生労働省の統計情報によれば、国民年金の平均年金月額(女性)は約5.37万円。

共働き世帯と比較すると、将来受け取れる年金額に差があることが読み取れます。

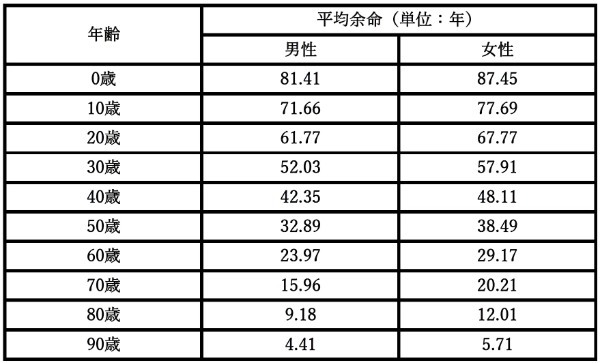

平均余命について

続いて、今の年齢からあとどのくらい生きられるのかを知るために「平均余命」を確認してみましょう。

ここでは、厚生労働省が公表している「令和元年 簡易生命表」を参考にします。

上記の統計情報によれば、定年退職を60歳とした場合、退職時点での平均余命が男性は23.97年、女性は29.17年あります。

したがって、平均余命から考えれば、定年退職をした60歳から20~30年は生きると仮定して老後資金の準備をした方がよいでしょう。

もちろん、これはあくまで「平均」ですから、もっと長く生きる可能性も十分あります。

ですから、老後資金として必要な期間については、ある程度余裕を持たせて考えるのが理想的だと言えるでしょう。

老後必要な生活費

老後必要な生活費を知るために、ここでは総務省の公表している「2020年(令和2年)家計調査報告(家計収支編)」の高齢無職世帯における家計収支の平均を確認してみましょう。

ちなみに、公益社団法人 生命保険文化センターが公表している「令和元年度 生活保障に関する調査」では、夫婦2人が過ごす老後の最低日常生活費の平均額は月額22.1万円とされています。

ゆとりのある老後生活を送りたいと考えている場合は、上記の金額よりも資金が必要になるでしょう。

今回ご紹介した数字はいずれも「平均」ですから、実際の出費は人それぞれ異なる部分があるでしょう。

たとえば、賃貸住宅で暮らす方には月々の家賃、持ち家であっても住宅ローンが完済していない方には月々のローンの返済があります。

老後に必要な生活費を試算する場合は、上記でご紹介した生活費の項目を参考にしていただき、ご自身のケースに当てはめて試算することをおすすめします。

生活費以外に必要になるもの

公益社団法人 生命保険文化センターの「令和元年度 生活保障に関する調査」によれば、老後の最低日常生活費に加えてゆとりのある生活を送るために必要な金額は、平均で月額14.0万円となっています。

したがって、夫婦2人がゆとりのある老後生活を送りたいと考えた場合、平均で月額約36万円が必要という計算になるのです。

なお、この調査での「ゆとりのある生活を送るための上乗せ額」の使い道として、次の項目が挙げられています。

- 旅行・レジャー

- 趣味・教養

- 日常生活費の充実

- 身内とのつきあい

- 耐久消費財の買い替え

- 子ども・孫への資金援助

- 隣人・友人とのつきあい

- 貯蓄

- その他

実際のところ、老後にどの程度の生活資金が必要なのかは、ご自身の生活環境や理想の生活スタイルなどによって異なります。

まずは老後に最低限必要となる生活費を試算し、次に老後にどのような生活を送りたいかを考えて、最低限の生活費に上乗せする金額を計算するとよいでしょう。

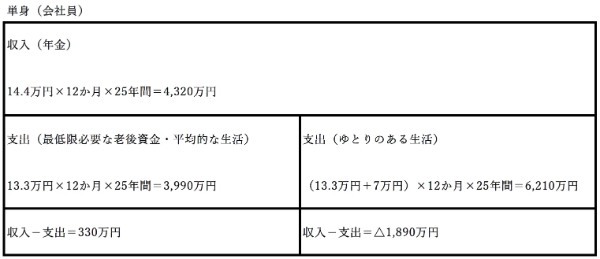

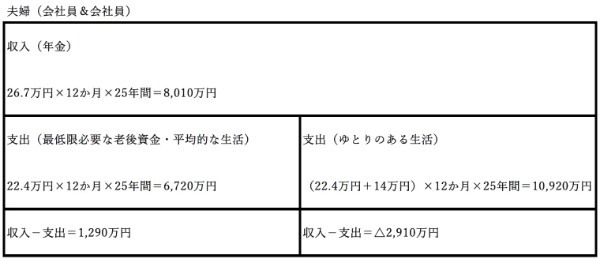

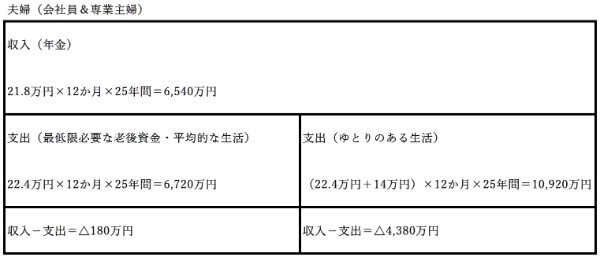

老後資金シミュレーション

それでは、実際に老後資金をシミュレーションしてみましょう。

ここでは、「単身(会社員)」「夫婦(会社員&会社員)」「夫婦(会社員&専業主婦)」に分けて、それぞれ60歳から25年生きると仮定して、平均的な生活とゆとりのある生活を考えてみます。

ここでは便宜上、最低限必要な老後資金に加えて、ゆとりのある生活で夫婦に必要な生活費の平均である月額14万円を、単身者向けに1/2として計算しています。

単身(会社員)・夫婦(会社員&会社員)の場合は最低限必要な老後資金のみを考えれば、公的年金のみでも賄える計算になっています。

しかし、今回計算に使用した金額はあくまで「平均」です。

必要な生活資金の中に家賃や住宅ローンの返済などがある場合は、手出しが必要になってしまうケースがあるでしょう。

さらに、老後に必要になる資金として、住居のメンテナンス・バリアフリー費用や介護・医療に関連する費用、子ども・孫への資金援助なども考えられます。

老後は質素な生活をするつもりだという方も、少しずつ老後資金の準備をしておくことをおすすめします。

老後資金の準備方法3選

老後資金の準備方法を大きく分けると、預金(貯金)・保険・投資の3種類があります。

ここでは、預金(貯金)・保険・投資それぞれの特徴について解説します。

預金(貯金)

銀行などにお金を預け入れて蓄えるのが「預金(貯金)」です。

普通預金・定期預金はいずれも元本が保証されていることが特長の1つです。

一方で、現在は金利が低いので預け入れてもあまり利益が見込めないことや、インフレリスクに弱いことがデメリットとして挙げられます。

したがって、生活資金などすぐに引き出せるようにしておきたいお金や、万が一職を失うなどのことがあった場合の生活防衛資金は、「預金(貯金)」として備えた方がよいでしょう。

保険

何らかのリスクに備えて加入するのが「保険」です。

万が一のことがあったときに、預金(貯金)だけでは賄えない大きな資金が必要になることが予想される場合は、保険に加入しておいた方がよいでしょう。

たとえば、家が火災による被害を受けた時に備える火災保険、けがや病気での入院などに備える医療保険、一家の大黒柱に万が一のことがあった場合に備える生命保険などが挙げられます。

保険を検討する際は、既に加入している保険の内容と必要な保障・金額を確認することをおすすめします。複数社を比較した上で、加入を検討するとよいでしょう。

投資

今ある資産を増やす目的で行うのが「投資」です。

投資にはさまざまな種類がありますが、ほとんどの場合で元本が保証されていません。

したがって、投資の元手となるお金は、生活資金などを除いた余剰資金で始めることをおすすめします。

投資では、複利の力が大きく働きます。

つまり、投資で得た利益を再投資することにより、さらに利益を拡大できるということです。

資産運用を長期で行うことにより、お金を増やしやすくなるといえるでしょう。

老後資金として準備する方法として、預金(貯金)・保険・投資を目的別に使い分けることが大切です。

中でも、老後資金というまとまった資金や定年退職後も定期的な収入を得る手段としては、長期的に運用できる投資が最適でしょう。

おすすめの老後資金の貯め方については、次の項目をご覧ください。