生活費や趣味の費用、友達との旅行資金などが足りず、お金を借りたいと考えている学生もいるだろう。

学生がお金を借りる方法は数多くあり、18歳〜19歳の学生も親の同意なしで借入れできる。

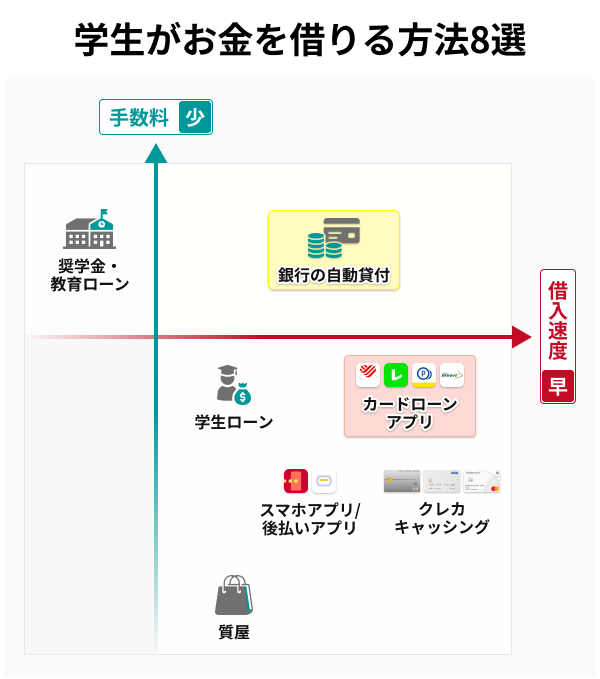

しかし、それぞれ資金使途や金利、対象年齢や融資スピードなどが異なるため、学費として100万円以上借りるなら奨学金、低金利で借りるなら教育ローン、即日で借りるならカードローンといった具合に、状況やシーン別に最適な方法を選ばなければならない。

そこで本記事では、学生がお金を借りる方法8選を紹介する。学生がお金を借りるときの注意点も解説しているため、これを読めば初めての借入れで不安がある学生も安心して利用できるだろう。

なお、本記事で紹介するお金を借りる方法は、いずれも法律を遵守した正規の業者からの借入方法である。法外な利息の請求や過度な取り立てはないため、安全に借入れすることが可能だ。

・学生ローンであれば18歳〜19歳の学生もお金を借りられる

・アルバイトをしていない無職の学生は後払いアプリでお金を借りられる

・学生は必要以上にお金を借りないよう注意する

| お金借りる 方法 |

18歳〜19歳 の学生 |

未成年 | 審査なし | 即日融資 | 低金利 | 無利息 期間 |

資金使途 | おすすめの人 |

|---|---|---|---|---|---|---|---|---|

| 消費者金融の ローンアプリ |

△ | × | × | ◯ | × | ◯ | 制限なし | 早くお金を 借りたい学生 |

| 学生ローン | ◯ | × | × | ◯ | △ | △ | 制限なし | 18〜19歳の学生 |

| スマホアプリ のローン |

× | × | × | ◯ | × | △ | 制限なし | 借入れがバレ たくない学生 |

| 奨学金や 教育ローン |

◯ | ◯ | × | × | ◯ | × | 学費 | 学費が 必要な学生 |

| クレジットカードの キャッシング枠 |

× | × | ◯ | ◯ | × | × | 制限なし | クレジットカードを 所有している学生 |

| 銀行・ゆうちょの 定期預金担保貸付 |

◯ | ◯ | ◯ | ◯ | ◯ | × | 制限なし | 銀行で定期預金を している学生 |

| 後払いアプリ | ◯ | ◯ | × | ◯ | - | × | Web上の決済 | ネットショッピングに 必要なお金を借りたい学生 |

| 質屋 | ◯ | × | ◯ | ◯ | × | × | 制限なし | ゲームやタブレットなど 預けるものがある学生 |

学生がお金借りる方法8選!状況・シーン別に最適な方法

学生がお金を借りる方法は数多くあるが、状況やシーンによって最適な方法は異なる。

金融機関のローン商品は、資金使途が自由なうえに比較的融資スピードが早い。ただし、金利は高めであるため、学費が必要な場合は低金利な奨学金や教育ローンを選択しよう。

アルバイトをしておらず収入がない学生は、審査なしで借入れする方法を検討しなければならない。たとえば、所有しているクレジットカードにキャッシング枠が設定されていれば、審査なしですぐに借入れが可能だ。

借入方法によって対象年齢や融資スピード、金利や資金使途などが異なるため、自分の状況に合った最適な方法を見つけよう。

(公式サイト)

保証人不要、自分名義で契約できる消費者金融のローンアプリ

消費者金融のローンアプリは、担保や保証人は不要で自分名義で契約できる。対象年齢は主に20歳以上だが、一部18歳〜19歳の学生が利用できる消費者金融もある。

消費者金融のローンアプリは、とにかく早くお金を借りたい学生におすすめだ。なかでも、プロミスやアイフルなどの大手消費者金融は、申込み後、最短3分〜25分でお金を借りられる。

上記の消費者金融は、24時間365日いつでもWebやスマホアプリから申込みが可能で、カードレスで契約できる。カードレス契約の場合、自宅に届く郵送物はないため、家族に借入れがバレる心配もない。

契約後はスマホアプリを使って銀行口座へ振込み、またはスマホATMでお金を借りられる。

>>即日でお金を借りられる!ローンアプリのおすすめを今すぐチェック!

学生ローンなら18歳19歳でもお金を借りられる

学生ローンなら18歳、19歳でもお金を借りられる。学生ローンは教育ローンと異なり、保護者ではなく学生本人に対し融資が行われる。高校生を除く大学生や短大生、専門学生などが、アルバイトなどで収入を得ていれば申込みが可能だ。

学生ローンで借りたお金は自由に利用できる。たとえば、生活費の不足を補ったり、友達との旅行やデート資金に充てたりすることも可能だ。下記の学生ローンであれば全国からWebで申し込むことができて、最短即日で融資を受けられる。

学生ローンの審査や契約に伴い、親へ確認の連絡が入ることもない。2022年4月以降、成人年齢が18歳に引き下げられたことによって、親の同意なしで契約できるようになったためだ。

また、審査でアルバイト先に連絡が入ることもない。金融機関によっては、お金を借りる際に、申込者の返済能力を調査する目的で勤務先に電話連絡が入ることがある。

しかし、学生ローンは多くの場合、在籍確認の電話連絡なしで審査を行っていることから、アルバイト先に借入れがバレる心配もない。

ただし、18歳〜19歳の学生が申し込む際は収入証明書類の提出が必須だ。アルバイト先でもらった給与明細書などをあらかじめ準備しておこう。

若年者への貸付けの契約を締結しようとする場合は、貸付額にかかわらず、収入の状況を示す書類の提出又は提供を受けてこれを確認するものとする。

出典:成年年齢引下げを踏まえた対応について│日本貸金業協会

>>18歳、19歳もお金を借りられる!学生ローンのおすすめを今すぐチェック!

いつものスマホアプリで気楽に借りたい!借入金を電子マネー残高で受け取れる

LINEやd払い、au PAYなど、いつものスマホアプリでお金を借りることも可能だ。借入金を電子マネー残高のチャージで受け取れるため、買い物や飲食時に役立つだけでなくポイントも貯められる。

たとえば、下記のスマホアプリなら、電子マネー残高にチャージする方法でお金を借りることができる。

| スマホアプリ のローン |

利用限度額 | 金利/実質年率 | 融資時間 | 借入方法 |

|---|---|---|---|---|

| dスマホローン | 1万〜300万円 | 年0.9〜17.9% | 最短即日 | ・d払いへチャージ ・銀行口座へ振込み |

| au PAYスマ ートローン |

1万〜100万円 | 年2.9〜18.0% | 最短即日 | ・au PAYへチャージ ・銀行口座へ振込み ・スマホATM |

| LINE ポケットマネー |

3万〜300万円 | 年3.0〜18.0% | 最短即日 | ・PayPayマネーチャージ ・銀行口座へ振込み |

| メルペイ スマートマネー |

5,000〜50万円 | 年3.0〜15.0% | 最短1〜2日 | ・メルペイへチャージ ・銀行口座へ振込み |

「d払いアプリ」で借り入れや返済ができるスマホローンです。d払い残高チャージなら、1,000円単位でお金を借りられます。チャージされたd払い残高で決済すればdポイントが貯まる点も魅力です。24時間365日借入可能(システムメンテナンス時等を除く)で、手数料は無料です。

即日融資にも対応している(申し込み17時まで)ため、普段からd払いアプリを利用していて、当日中にお金を借りたい人に向いています。

なお、ドコモユーザー以外でも、dアカウントを持っていれば申し込み可能です。

<おすすめの人>

・ドコモサービスの利用が多い人

公式サイト

au IDがあれば利用できます。au IDに登録されている「お客さま情報」が自動で反映されるため、申込時の手間が省けます。金利は 2.9% ~ 18.0%です。au PAY スマートローンアプリをインストールすると、全国のセブン銀行スマホATMでカードレスでの借り入れ、返済ができます。借り入れたお金は、au PAY 残高にもチャージできます。

<おすすめの人>

・いつもau PAYで決済する人

公式サイト

LINEポケットマネーは、申し込みから審査、借り入れ、返済まで、すべてがいつも利用しているLINEで完結します。最短10分と、ほかのスマホアプリローンより審査が早いのが特徴です。

<おすすめの人>

・いつも使っているLINEで、すぐに10万円を借りたい人

・日常的な決済をLINE Payで行っている人

公式サイト

メルカリアプリでお金を借りることができるサービスです。メルカリの取引で得た売上金やポイント(メルカリポイント)を、借入金の返済に充てることができます。メルカリポイントが貯まっている人は、お得にお金を借りることができます

<おすすめの人>

・メルカリユーザーでメルカリポイントが貯まっている人

・メルカリでの販売実績がある人

公式サイト

上記のローンは、いつも利用しているアプリから申込みが可能で、すべての手続きがスマートフォン1つで完結する。ローン専用アプリのダウンロードも不要なため、スマホ画面を友達に見られても、お金を借りていることがバレない。

ただし、利用するには審査を受けなければならず、19歳以下の学生は利用できない。また、限度額が比較的少額であるため、高額融資を希望する学生には不向きだ。

学費を借りたいなら奨学金制度や国の教育ローン、100万円以上借りられる

学費を借りたいなら、奨学金制度や国の教育ローン(教育一般貸付)を利用しよう。資金使途は原則として学費に限られるが、100万円以上を借りられる。また、両者の併用も可能だ。

奨学金は、学生本人の名義でお金を借りて、本人が卒業後に返済する制度である。一方で国の教育ローンの借入名義は保護者であり、返済も保護者が行うのが一般的だ。

| 奨学金制度 | 国の教育ローン | |

|---|---|---|

| 貸与対象者 | 学生本人 | 保護者 |

| 申込時期 | 決められた募集期間内 | いつでも可能 |

| 貸付金額 | 進学先などによって異なる (毎月定額の貸付け) |

最高350万円 (一定の場合には最高450万円) |

| 成績要件 | あり | なし |

| 返済期間 | 返済額によって異なる | 最長18年 |

| 金利 | 第一種奨学金:無利子 第二種奨学金:年0.6〜1.44%※ |

年2.4% |

| 資金使途 | 学費、教材費、下宿費、食費、生活費、 クラブやサークルなどの活動費、 日々のお小遣いなど |

入学金、授業料、施設設備費、 実験・実習・体育費、寄付金、 制服・制帽・通学用品費など |

| 在学中の返済義務 | なし | あり (在学中は利息のみ支払うことも可能) |

| 対象となる学校 | 大学院、大学、短期大学、 高等専門学校、専修学校 |

中学校卒業以上の人を 対象とする教育施設 |

奨学金制度は、経済的な理由で進学が困難な学生を対象とした貸付制度である。利用対象は成績が優秀な学生のみとなるが、無利子でお金を借りることも可能だ。返済は卒業したあとから行う。

次の(1)または(2)のいずれかひとつに該当すること。

(1)高等学校等における申込時までの全履修科目の評定平均値が、5段階評価で3.5以上であること。

(2)高等学校卒業程度認定試験合格者であること。

出典:JASSO 独立行政法人日本学生支援機構「進学前(予約採用)の第一種奨学金の学力基準」一部抜粋

国の教育ローンは保護者がローンを組んで、在学期間中も返済を行う必要がある。ただし、成績要件はないため幅広い学生が利用可能だ。

>>金利を抑えて学費を借りられる!奨学金や国の教育ローンを今すぐチェック!

クレジットカードのキャッシング枠なら審査なしで現金を引き出せる

クレジットカードのキャッシングは学生でも利用できる。手元のカードにキャッシング枠がついていれば、審査なしで現金を引き出すことが可能だ。

キャッシング枠とは、クレジットカードを使って現金を借りられる枠のことだ。キャッシング枠は任意で設定するものだが、入会時に「希望しない」を選択しない限り設定されているはずだ。

まずは、所有しているクレジットカードにキャッシング枠が設定されているか確認してみよう。設定されていれば、審査なしですぐに借入れが可能だ。

● クレジットカード会社に電話して確認する ● 利用明細書を確認する

● クレジットカード会社の会員サイトで確認する

キャッシング枠が設定されている場合は、コンビニなどの提携ATMでカードを挿入するだけでお金を借りられる。

キャッシングの返済は、銀行口座からの自動引き落としで行われる。ショッピング枠とキャッシング枠の返済日が異なるカード会社もあるため、事前に確認しておこう。

クレジットカードにキャッシング枠が未設定の場合は、新たに申込みをして審査を受けなければならない。キャッシング枠の審査には通常1週間程度かかるため、急ぎなら審査の早い下記のクレジットカードを発行しよう。

銀行・ゆうちょの定期預金があるなら自動貸付け

銀行やゆうちょの定期預金があるなら、自動貸付けも選択肢の一つだ。銀行に預けている定期預金が担保となるため、審査なしでお金を借りられる。年齢制限や年収要件もないため、収入を得ていない20歳未満の学生も利用が可能だ。

定期預金やSMBC積立定期預金《りぼん》を総合口座で開設いただくと、クレジットカードや公共料金の引き落とし等の際、総合口座普通預金の残高が不足した場合、総合口座普通預金の残高とは別に、定期預金と積立預金のお預入れ金額の90%まで、かつ上限200万円までの自動融資がご利用いただけます。自動融資の利率につきましては、定期預金の約定利率に0.5%を上乗せした利率となります。(変動金利)

出典:三井住友銀行公式

定期預金担保自動貸付で借りられる金額は定期預金額の90%以内であり、金利は年1.0%未満と非常に低い。たとえば、現時点で銀行に50万円を預けているなら45万円まで借入れが可能で、1ヵ月あたりの利息はたったの100円未満で済む。

| 銀行 | 利用限度額 | 適用利率 |

|---|---|---|

| ゆうちょ銀行 | 定期貯金、定額貯金の90%以内 (最高300万円) |

定期貯金:年0.27% 定額貯金:年0.52% |

| 三井住友銀行 | 定期預金の90%以内 (最高200万円) |

年0.525% |

| 三菱UFJ銀行 | 定期預金の90%以内 (最高200万円) |

年0.525% |

| みずほ銀行 | 定期預金の90%以内 (最高200万円) |

年0.525% |

お金を借りる方法は、通帳を使ってATMで出金するだけだ。普通預金残高が不足する場合でも、定期預金の90%以内の金額であれば出金できる。

返済日は指定されていないため、お金に余裕があるときなど自分の都合で支払いを進められる。ただし、満期日までに完済できなければ、定期預金額から元利金が差し引かれてしまうため注意しよう。

アルバイトをしていない学生がお金を借りるなら後払いアプリ

アルバイトをしていない、無職の学生は、後払いアプリならお金を借りられる。後払いアプリは、ほかのローン商品とは適用される法律が違うため審査基準が異なっており、年収や他社での借入れが細かくチェックされない。

| 学生がお金を借りる方法 | 適用される法律 |

|---|---|

| 後払いアプリ | 割賦販売法 |

| 消費者金融のローンアプリ | 貸金業法 |

| スマホアプリのローン | 貸金業法 |

| クレジットカードの キャッシング枠 |

貸金業法 |

後払いアプリに適用される割賦販売法では、極度額が30万円以下と少額の場合、申込者の支払可能見込額を調査する必要がないと定められている。

支払可能見込額とは、年収や債務などから判断される、「利用者が無理なく支払える1年間のクレジット代金」のことだ。

過剰な債務や延滞等がないことを指定信用情報機関の情報で確認することで支払可能見込額を行わずにカード発行することが可能。

出典:割賦販売法(後払信用)の概要│経済産業省

つまり、後払いアプリの審査では、年収や他社借入額が細かく調査されない。そのため、収入を得ていない20歳未満の学生も利用できる可能性がある。

ネットショッピングやチケットの購入、サブスクリプションの登録などでお金を借りたい学生には重宝するだろう。

ただし、後払いアプリはWeb上での決済に限られており、実店舗では利用できない。

質屋ならタブレットやゲーム機などを担保にお金を借りられる

質屋にスマートフォンやタブレット、ゲーム機などを預ければお金を借りられる。

預ける品物が担保となるため審査はなく、18歳以上であれば学生でも親の同意なしで利用できる。提出する書類は本人確認書類のみで、来店から15分ほどで借入れが可能だ。

質屋で借りられる金額は、預ける品物の査定額に対して8割程度が上限である。たとえば、質屋では下記のようなものを預かってもらえる。

● アクセサリー

● 貴金属

● スマートフォンやタブレット

● パソコン

● ゲーム機

● ゴルフ道具

● 釣具

● 電動工具

● お酒など

預けた品物を返してもらいたければ、原則として3ヵ月以内に借りたお金を完済しなければならない。借入れから3ヵ月経つと、預けた品物の所有権が質屋側に移ってしまうためだ。質屋は預けた品物を売却して、利用者が支払えなかった元利金を回収する。

なかには、利息のみ支払えば預かり期限を延長してもらえる質屋もある。ただし、質屋の金利は通常、月1.0~5.0%の範囲で設定され、融資額が10万円未満の場合は2%以上になることが一般的だ。たとえば、月利3.0%の場合、年間では36.0%(月利3.0%×12ヵ月)となり、これは消費者金融の金利(年18.0%)の約2倍に相当する。

返済期間が長引くほど利息の負担も大きくなるため、質屋でお金を借りたあとは早期に完済することが大切だ。

金利を抑えて学費を借りる方法

金利を抑えて学費を借りるなら、奨学金や国の教育ローン(教育一般貸付)を利用しよう。

資金使途は学費やサークル費用、受験費用などに限られるが、金融機関のローン商品を利用するより低金利で借入れできる。

たとえば、消費者金融のカードローンは上限金利が年18.0%程度であるのに対し、国の教育ローンは年2.4%で借入れが可能だ。奨学金なら無利子で利用できる場合もある。

ただし、いずれもお金を借りるまで時間がかかる。奨学金の場合、「2月1日~3月15日まで」など、申込期限が設けられている点にも注意が必要だ。借入れまで通常10日〜数ヵ月かかるため、利用を希望する人は早めに申し込もう。

奨学金なら学費として100万円以上借りられる!サークル活動費用も

奨学金なら、学費として100万円以上を借りられる。奨学金で借りたお金は、サークル活動費用や遠征代などに利用することも可能だ。

※参照:奨学金 | JASSO

| 奨学金 | 金利 | 世帯年収の要件 |

|---|---|---|

| 給付型 | - | 住民税非課税世帯、 もしくは同等の世帯 |

| 貸与型 | 第一種奨学金:無利息 第二種奨学金:年0.6〜1.44%※1 |

第一種奨学金:716万円以下※2 第二種奨学金:1,113万円以下※2 |

※2 親2人(うち1人は無収入)、子1人の3人世帯の場合

奨学金を利用すれば大学院や大学、短期大学や高等専門学校の学費、および海外への進学に必要な教育資金を工面できる。奨学金の額は、進学先や、「自宅から通えるかどうか」などで変わってくる。

ただし、給付型の奨学金や無利息の第一種奨学金は、高等学校での評定平均値が3.5以上でなければならない。

また、給付型奨学金は住民税非課税世帯、もしくは同等の世帯の学生が対象となる。給付型の奨学金や第一種奨学金は利用できる枠も少ないため、多くの場合、第二種奨学金を利用することになるだろう。

なお、中央労福協の調査によると、高校生以上の子どもがいる層の3分の1が奨学金制度を利用していることがわかっている。

高校生以上の子どもがいる中高年層に注目してみると、子どもが奨学金を借りている(いた)ケースは 3 人に 1 人と少なくない

出典:中央労福協「奨学金に関するアンケート報告書」

教育ローンは年2.4%の低金利、奨学金と併用できる

国の教育ローン(教育一般貸付)は、年2.4%の低金利でお金を借りられる。JASSOの奨学金と併用することも可能だ。

国の教育ローンは、奨学金のような成績要件がないうえに、世帯年収の上限も高めに設定されている。そのため、より多くの学生が利用できるだろう。

| 子どもの人数 | 世帯年収(所得)の上限額 |

|---|---|

| 1人 | 790万円(600万円) |

| 2人 | 890万円(690万円) |

| 3人 | 990万円(790万円) |

| 4人 | 1,090万円(890万円) |

| 5人 | 1,190万円(990万円) |

国の教育ローンで借りられる金額は最高350万円(一定の場合は450万円)であり、資金使途は教育費などである。受験費用や住居費、パソコン購入費、学生の国民年金保険料の支払いなどにも利用が可能だ。

ただし、国の教育ローンは学生の親が組むローンであるため、在学期間中も返済を行わなければならない。在学期間中は利息のみ支払うことも可能であるが、返済期限は最長18年である。

計画的に利用して返済を進めないと、後々返済負担が大きくなってしまうため注意が必要だ。

学生でも利用できるクレジットカードのキャッシングおすすめ3選!

学生でもクレジットカードのキャッシング枠でお金を借りられる。キャッシング枠を設定すれば、クレジットカード1枚でコンビニATMなどで借入れが可能だ。ローンカードを持ち歩く必要がないため、お金を借りていることがバレにくいだろう。

ただし、クレジットカードにキャッシング枠が未設定の場合は、新たに申込んで審査を受けなければならない。学生がキャッシング枠を設定できるクレジットカードは多くないため、慎重に選ぶ必要がある。

ここでは、学生でもキャッシング枠を設定できるおすすめのクレジットカード3枚を紹介する。

【プロミスVisaカード】18歳で即日融資を受けられる!学生でもアルバイトをしていれば申込みが可能

| 対象年齢 | 18〜74歳の安定した収入がある人※1 |

|---|---|

| 年会費 | 永年無料 |

| 融資限度額 | カードローン:〜800万円 ショッピング:〜100万円 |

| 審査スピード | 最短3分※2 |

| 融資スピード | 最短3分※2 |

| 金利/実質年率 | 年2.5%~18.0% |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 |

| ポイント還元率 | 0.5%〜7.0% |

| 詳細 | 詳細 |

※1 高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※1 収入が年金のみの方はお申込いただけません。

※2 お申込み時間や審査によりご希望に添えない場合がございます。

プロミスVisaカードは、アルバイトなどで収入を得ていれば18歳以上の学生でも申込みが可能だ。

プロミスのカードローン機能とクレジットカードの機能が1枚に集約されているため、お金を借りつつ、ショッピングなどの決済時にも利用できる。クレジットカード1枚で借入れできるため、財布を見られてもお金を借りていることがバレにくいだろう。

プロミスVisaカードには、最高2,000万円までの海外旅行傷害保険が付帯されている。海外旅行に行く予定がないなら、下記いずれかの保険に切り替えることも可能だ。

- スマホ安心プラン(動産総合保険)

- 弁護士安心プラン(弁護士保険)

- ゴルフ安心プラン(ゴルファー保険)

- 日常生活安心プラン(個人賠償責任保険)

- ケガ安心プラン(入院保険)※交通事故限定

- 持ち物安心プラン(携行品損害保険)

さらに、プロミスVisaカードは借入れやクレジットカードの利用でVポイントが貯まる。コンビニやマクドナルドなどで利用した場合のポイント還元率は最大7.0%だ。貯めたVポイントは返済にも充てられるので、上手く活用すれば負担も抑えられるだろう。

【PayPayカード】18歳以上の学生申込み可!2分の即時発行

| 対象年齢 | 18歳以上の安定した継続収入がある人 |

|---|---|

| 年会費 | 永年無料 |

| 融資限度額 | 〜50万円 |

| 審査スピード | 最短2分 |

| 融資スピード | 最短即日 |

| 金利/実質年率 | 年18.0% |

| 付帯保険 | - |

| ポイント還元率 | 1.0〜7.0% |

| 詳細 | 公式サイト |

PayPayカードは18歳以上の学生も申込みが可能で、最短2分で審査が完了する。申込時に銀行口座を登録しておくと、プラスチックのカードを受け取る前でもWeb上のショッピングなどで利用が可能だ。

一般的にクレジットカードのポイント還元率は0.5%程度であるが、PayPayカードは1.0%と比較的高い。さらに、PayPayやPayPayカードを使って下記2つの条件を達成すれば、ポイント還元率は1.5%にアップする。

● 合計10万円以上の利用

たとえば、1,000円の買い物をした際は15ポイント、1万円なら150ポイントももらえる。効率よくポイントを貯めたい人にとっても候補となるだろう。

なお、すでにPayPayカードを所有している人も、最短即日でキャッシング枠を設定することが可能だ。アルバイトなどで毎月安定した収入を得ていれば、学生もお金を借りられる可能性があるため、アプリまたはWeb上の会員サイトから申し込もう。

(公式サイト)

学生が即日でお金を借りるならローンアプリ!親にバレないおすすめ5選

学生が即日でお金を借りるなら、消費者金融のローンアプリがおすすめだ。

消費者金融のローンアプリは、申込後、3分〜25分でお金を借りられる。土日を含め、毎日21:00まで審査を行っているため、曜日を問わず最短即日で融資を受けられる。

さらに、消費者金融のローンアプリはアプリ1つで申込みから契約、借入れや返済まで完結する。ローンアプリで申し込めば在籍確認の電話連絡、および自宅への郵送物も回避できるため、アルバイト先や親に借入れがバレたくない人にもおすすめだ。

【プロミス】18歳以上の学生も申込可能!アプリローンなら最短3分で借入れできる

| 対象年齢 | 18〜74歳の安定した収入がある人※1 |

|---|---|

| 融資限度額 | 〜800万円 |

| 審査スピード | 最短3分※2 |

| 融資スピード | 最短3分※2 |

| 金利/実質年率 | 年2.5%~18.0% |

| 無利息期間 | 初回借入れ日の翌日から30日間 |

| 審査通過率 | 36.0%※3 |

| アプリ | ◯ |

| 詳細 | 詳細 |

※1 高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※1 収入が年金のみの方はお申込いただけません。

※2 お申込み時間や審査によりご希望に添えない場合がございます。

※3 2024年5月

プロミスは大手消費者金融の中で唯一、18歳〜19歳以上の学生も申込みが可能だ。

19歳以下の学生が申し込む際は、借入希望額にかかわらず収入証明書類の提出が必要となる。しかし、申込みできる対象年齢が幅広いことから、柔軟に審査対応をしていることが分かるだろう。

さらに、プロミスはアプリローンであれば、業界最速の最短3分(※)でお金を借りられる。申込みから契約、借入れや返済まで専用のアプリ1つで完結するため、来店する手間も省ける。

※お申込み時間や審査によりご希望に添えない場合がございます。

また、アプリローンであればローンカードが発行されないため、周囲に借入れがバレにくい。原則としてアルバイト先に在籍確認の電話もかかってこないため、誰にもバレずにお金を借りたい学生にも最適だ。

審査通過率が36%と比較的高いため、審査に不安がある方にもおすすめだ。

【アイフル】大手消費者で唯一の独立系で、急ぎの審査にも柔軟に対応

| 対象年齢 | 20〜69歳の安定した収入がある人 |

|---|---|

| 融資限度額 | 1〜800万円 |

| 審査スピード | 最短18分※ |

| 融資スピード | 最短18分※1 |

| 金利/実質年率 | 年3.0〜18.0% |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 審査通過率 | 36.7%※2 |

| アプリ | ◯ |

| 詳細 | 公式サイト |

※2 2024年5月

アイフルは大手消費者金融の中で唯一、銀行の傘下に入っていない独立系の消費者金融だ。銀行の影響を受けない独自の基準で審査を行っているため、他社で借入れできない人も利用できる可能性があるだろう。

実際、アイフルでは柔軟な審査対応を行っている。たとえば、申込後アイフルへ電話(0120−201−810)をかけて相談すれば、優先的に審査を進めてもらえる。資金需要が高まりやすい土日祝日や連休前など、混雑時期であっても最短時間で借入れすることが可能だ。

アイフルはWebやスマホアプリで申込みが可能で、カードレス契約もできる。融資時間は最短18分※と短いため、早くお金を借りたい人にもおすすめだ。

※お申込時間や審査によりご希望に添えない場合がございます。

アイフルで契約した後は、スマホアプリ1つでお金を借りられる。

アプリのアイコンは全6種類に着せ替えが可能だ。一見してアイフルとは思えないデザインのアイコンに設定しておけば、友達にスマホ画面を見られてもお金を借りていることがバレにくいだろう。

(公式サイト)

【レイク】業界初の365日間無利息で借りられる!

| 対象年齢 | 20〜70歳の安定した収入がある人 |

|---|---|

| 融資限度額 | 1〜500万円 |

| 審査スピード | 最短15秒※3 |

| 融資スピード | Webで最短15分※4 |

| 金利/実質年率 | 年4.5〜18.0% |

| 無利息期間 | 契約額に応じて60日間または 365日間が適用される。※ |

| 審査通過率 | 26.6%※2 |

| アプリ | ◯ |

| 詳細 | 公式サイト |

※3 ※お申込み完了後、最短15秒で審査結果を表示

※4 Webで最短15分融資可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※4 一部金融機関および、メンテナンス時間等を除きます。

※365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

※60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

※365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

≪レイク貸付条件≫

融資限度額:1万円~500万円

貸付条件はこちら

レイクを初めて利用する場合、Webでお申込み、契約額が50万円以上で契約後59日以内に収入証明書類の提出とレイクでの登録が完了すれば 365日間の無利息期間が適用される。契約から1年のうちに完済すれば実質利息0円での借入れも可能だ。

短期間で完済できない場合でも、一定期間は利息が発生しないため返済負担を軽減できる。

お得に利用できる無利息期間は借入額によって異なるため、レイクの無利息診断で調べたうえで申し込むことをおすすめする。

(公式サイト)

【SMBCモビット】コールセンターに電話すれば審査を配慮してくれて、電話・郵送物無し

| 対象年齢 | 20〜74歳の安定した収入がある人 ※収入が年金のみの方はお申込いただけません。 |

|---|---|

| 融資限度額 | 1〜800万円 |

| 審査スピード | 最短15分※ |

| 融資スピード | 最短即日※ |

| 金利/実質年率 | 年3.0〜18.0% |

| 無利息期間 | - |

| 審査通過率 | - |

| アプリ | ◯ |

| 詳細 | 公式サイト |

SMBCモビットは、原則として在籍確認の電話連絡なしで審査が完了する。

在籍確認の電話連絡は、審査結果によっては回避できない場合もある。しかし、SMBCモビットのコールセンター(0120-03-5000)へ相談すれば、書類対応に応じてもらえることもある。

また、コールセンターでは優先審査も依頼できるため、最短即日でお金を借りたい学生にもおすすめだ。

さらに、カードレス契約をすれば自宅に届く郵送物もない。郵送物を回避するためには、下記いずれかの方法で申し込む必要があるが、家族やアルバイト先にバレたくない人には重宝するだろう。

● 返済方法を口座振替で登録すること

● 三井住友銀行内のローン契約機で申込むこと

※「オンライン本人確認」とは、スマートフォンのカメラで本人確認書類と自分の顔写真を撮影し、本人確認行う手続きのこと

カードレス契約の場合、借入方法は下記の3通りとなる。

● スマホATM取引

● PayPayマネーチャージ

借入金をキャッシュレス決済のアプリへチャージできる大手消費者金融はSMBCモビットのみだ。買い物などでお金が不足する場合でも、その場ですぐにチャージできる。利便性を追求したい人にもおすすめだ。

(公式サイト)

【アコム】カードレスでこっそり借りれる!最短20分融資

| 対象年齢 | 20〜72歳の安定した収入がある人 |

|---|---|

| 融資限度額 | 1〜800万円 |

| 審査スピード | 最短20分※1 |

| 融資スピード | 最短20分※1 |

| 金利/実質年率 | 年3.0〜18.0% |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 審査通過率 | 42.0%※2 |

| アプリ | ◯ |

| 詳細 | 公式サイト |

※2 2024年5月

アコムは、Webで申込みを完結できるうえにカードレス契約が可能である。Web申込みなら最短20分※での融資も可能だ。

※お申込時間や審査によりご希望に添えない場合がございます。

カードレス契約をした場合、専用アプリを使ってお金を借りられる。

現金が必要な場合はセブン銀行ATMに来店し、スマホATMを利用するとよいだろう。スマホアプリ1つでお金を借りられるため、財布やローンカードを持ち歩く必要もない。

クレジットカードや公共料金などの引き落としに間に合わせたい場合は、アプリで手続きすることで振込み融資を受けられる。

振込み先が楽天銀行の口座である場合、利用日時を問わず最短10秒で入金されるため、急な資金需要にも対応可能だ。また、ほかの銀行口座に振込みしてもらう場合でも、最短1分程度でお金を借りられる。

アコムは「はじめてのアコム」と謳っているように、多くの人から選ばれている。2024年3月には利用者数が約179万人と過去最高を記録していることから、はじめての借入れで不安を感じている人にもおすすめだ。

(公式サイト)

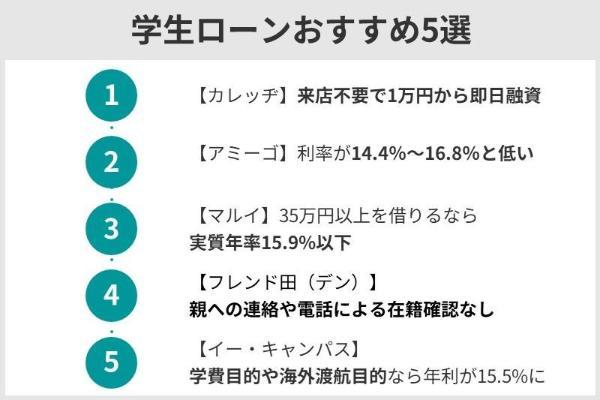

18歳・19歳でお金を借りるなら学生ローン!金利低めのおすすめ5選

18歳〜19歳の学生がお金を借りるなら、学生ローンも選択肢となる。

学生ローンは消費者金融より金利が低めに設定されているため、返済負担の軽減が可能だ。たとえば10万円を借りた場合、学生ローンと消費者金融では1ヵ月で82円の利息差が生まれる。

| お金借りる方法 | 上限金利の目安 | 10万円を借りた場合の利息 (1ヵ月間) |

|---|---|---|

| 学生ローン | 年17.0%程度 | 1,397円 |

| 消費者金融 | 年18.0%程度 | 1,479円 |

また、学生ローンの返済方式は元金返済自由設定方式となっているため、毎月の返済日には利息以上の金額を支払えばよい。

お金に余裕があるときは多めに返済をするなど、お財布の事情に合わせて返済を進められる。

【カレッヂ】来店不要で1万円から即日融資を受けられる

| 対象年齢 | 18歳以上の高校生を除く学生 |

|---|---|

| 融資限度額 | 最高50万円 |

| 審査スピード | 最短即日 |

| 融資スピード | 最短即日 |

| 金利/実質年率 | 年17.0% |

| 無利息期間 | - |

| 詳細 | 公式サイト |

学生ローンのカレッヂはWebで申し込むことが可能で、来店することなく最短即日で1万円からお金を借りられる。即日融資を受けるための条件は下記のとおりだ。

● 平日13:00までカレッヂからの電話を受けて電話審査に通った場合

● その後、14:00まで必要書類を送信できた場合

即日融資を希望する人は平日の午前中に申込もう。

審査に通過したあと、必要書類を提出すれば最短で当日中に指定口座へお金が振込まれる。カレッヂカードを受け取ったあとは、全国のセブン銀行ATMで1,000円から借入れが可能だ。

なお、カレッヂカードを郵送してもらう際、事前に相談すれば個人名で発送してもらえる。大学の教授から資料が届いたなどと説明すれば、怪しまれずに済むだろう。

【アミーゴ】利率が14.4%~16.8%と低いため利息総額を抑えられる

| 対象年齢 | 20〜29歳の安定した収入がある学生 |

|---|---|

| 融資限度額 | 1〜50万円 |

| 審査スピード | 最短即日 |

| 融資スピード | 最短即日 |

| 金利/実質年率 | 年14.4〜16.8% |

| 無利息期間 | - |

| 詳細 | 公式サイト |

学生ローンのアミーゴは、利率が年14.4〜16.8%と低めであるため、利息総額を抑えられる。たとえば、学生ローンで10万円を借りる場合の利息は下表のとおりだ。

| 学生ローン | 利率 | 借入額 | 1ヵ月の利息 | 1年間の利息 | 5年間の利息 |

|---|---|---|---|---|---|

| アミーゴ (最低金利) |

年14.4% | 10万円 | 1,184円 | 14,400円 | 72,000円 |

| アミーゴ (最高金利) |

年16.8% | 10万円 | 1,381円 | 16,800円 | 84,000円 |

| 他社 | 年17.0% | 10万円 | 1,397円 | 17,000円 | 85,000円 |

審査結果によっては、銀行カードローンと同等である年14.4%の金利で借入れできる可能性もある。アミーゴからの信用度が増すほど適用金利も下がるため、継続的に利用したいと考えている人におすすめだ。

学生ローンアミーゴは20歳〜29歳の安定した収入がある学生を申込みの対象としている。Webで申込みを完結できるため、来店不要で借入れが可能だ。平日に申し込めば最短即日で振込み融資を受けられるので、急ぎでお金が必要なときに重宝するだろう。

【マルイ】初めての利用で35万円以上を借りるなら実質年率15.9%以下

| 対象年齢 | 18歳以上の安定した収入がある学生 |

|---|---|

| 融資限度額 | 1〜100万円 |

| 審査スピード | 最短30分 |

| 融資スピード | 最短即日※ |

| 金利/実質年率 | 年12.0〜17.0% |

| 無利息期間 | - |

| 詳細 | 公式サイト |

学生ローンマルイは、初めての利用で35万円以上の借入れをする場合、最大でも年15.9%の金利が適用される。通常より年1.1%も金利が低いため、数十万円の借り入れをする場合に利息額を軽減できる。

たとえば、50万円を借りた場合の利息は下表のとおりである。

| 利率 | 1ヵ月の利息 | 1年間の利息 | 5年間の利息 |

|---|---|---|---|

| 年15.9% | 6,534円 | 79,500円 | 397,500円 |

| 年17.0% | 6,986円 | 85,000円 | 425,000円 |

金融機関から初めて借入れする場合、一般的には上限金利が適用される。これは、新規契約者が金融機関と信頼関係をまだ築けていないため、金融機関は貸し倒れのリスクに備えて利息を十分に回収する必要があるからだ。

銀行カードローンであれば年15.9%以下の金利で借入れできるものの、ほとんどの銀行で学生へ融資は行っていない。 学生が年15.9%以下の金利で借入れできる金融機関は多くないため、免許の取得や学費などでまとまったお金が必要な場合はマルイに申し込もう。

【フレンド田(デン)】親への連絡や電話による在籍確認を行わない

| 対象年齢 | 18歳以上の安定した収入がある学生 |

|---|---|

| 融資限度額 | 1〜50万円 |

| 審査スピード | 最短即日 |

| 融資スピード | 最短即日 |

| 金利/実質年率 | 年12.0〜17.0% |

| 無利息期間 | - |

| 詳細 | 公式サイト |

学生ローンのフレンド田(デン)は、審査の際に親への連絡や電話による在籍確認を行わないため、誰にもバレずにお金を借りたい学生に適している。

Q.親の方に借り入れについての確認の連絡などしますか?

A.お申し込みの際に連絡する事はありません。

出典:よくある質問│フレンド田(デン)

フレンド田(デン)はWebで申込みが可能で、借入れまで来店不要だ。早ければ申し込んだ当日中に振込融資を受けられる。

ただし、旅行やおでかけなどで資金需要が高まりやすい連休前は混雑しやすいため、審査に時間がかかることがある。早くお金を借りたいなら、下記いずれかへ電話をかけて急ぎの旨を伝えよう。

● 03-5925-0919

● 0120-70-1345

※営業時間は平日10:00~18:00、土曜10:00~15:00(第2・第4土曜を除く)

なお、フレンド田(デン)で契約したあとは自宅へ契約書類が郵送される。家族に郵送物を見られたくなければ、店舗へ足を運んで申し込むことをおすすめする。店舗なら、その場で融資を受けられるので、自宅への郵送物もない。

【イー・キャンパス】学費目的や海外渡航目的なら年利が15.5%に

| 対象年齢 | 18〜30歳の安定した収入がある学生 |

|---|---|

| 融資限度額 | 1〜80万円 |

| 審査スピード | 最短即日 |

| 融資スピード | 最短即日 |

| 金利/実質年率 | 年14.5〜16.5% |

| 無利息期間 | 初めて利用する人に限り30日間 |

| 詳細 | 公式サイト |

学生ローンのイー・キャンパスは、学費や海外渡航が目的なら年15.5%の金利でお金を借りられる。教習所や卒業旅行、海外旅行や留学なども対象となる。他社で借入れするより年1.5%ほど安い金利でお金を借りられるため、利息額の軽減が可能だ。

さらに、イー・キャンパスを初めて利用する人には30日間の無利息期間が適用されるため、より多くの利息額を軽減できる。返済期間が短いほど返済総額を抑えられるため、短期間で完済の目処が立つ学生におすすめだ。

イー・キャンパスはWebで申込みを完結することが可能で、最短即日でお金を借りられる。早ければ申込みから1〜2時間程度で借入れすることも可能だ。

また、土曜日に申し込んだ場合でも、10:00〜16:00の間なら審査を行ってもらえる。休日に即日でお金を借りたい学生にとっても候補となるだろう。

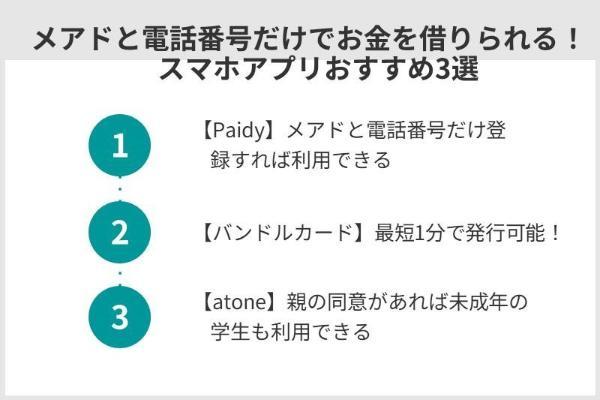

メアドと電話番号だけでお金を借りられる!スマホアプリおすすめ3選

後払いに対応しているスマホアプリであれば、メールアドレスと電話番号だけでお金を借りられる。借りられる金額は最高5万円程度と少額ではあるが、原則として本人確認書類や収入証明書類の提出も不要だ。

また、後払いができるアプリの審査では、申込者の返済能力が細かく調査されない。申込条件に年収要件も定められていないことから、アルバイトなどで収入を得ていない学生も利用できる可能性がある。

ただし、後払いができるアプリを利用できるお店は、ネットショップやサブスクリプションの支払いなどWeb上の決済に限られる。実店舗での支払いには利用できないので、注意しよう。

とはいえ、商品購入やチケットの決済などでお金を借りたい場合に重宝するだろう。

【Paidy】メールアドレスと電話番号だけ登録すれば利用できる

| 対象年齢 | 18歳以上 |

|---|---|

| 利用可能額 | 審査によって決まる |

| 審査スピード | 最短5分 |

| 本人確認書類の提出不要 | ◯※1 |

| 分割払い | ◯(最大12回) |

| 支払期限日 | 翌月27日 |

| 支払方法 | コンビニ払い、銀行振込み、口座振替 |

| 手数料 | コンビニ払い:390円(税込)※2 銀行振込み:金融機関によって異なる 口座振替:無料 |

| 詳細 | 公式サイト |

※2 1回払いをする場合

Paidyが提供する「あと払いペイディ」は、メールアドレスと電話番号だけ登録すれば利用できる。申込みから最短5分でバーチャルカードが発行され、その後すぐにAmazon、SHEIN、DMMなど70万以上のお店で利用が可能だ。

本人確認書類を提出すれば、3回・6回・12回の分割あと払いもできる。たとえば、Amazonは6回までの分割払いに対応している。

ほかの後払いができるアプリを利用する場合、分割払いには対応していないため、翌月の支払日までに一括で支払わなければならない。その点、Paidyのあと払いペイディなら複数回に分けて支払えるので、まとまったお金がないときに便利だ。

なお、Apple製品なら最大36回の分割払いにも対応している。iPhoneやiPad、Apple WatchやMacなどを購入したい学生にもおすすめだ。

【バンドルカード】最短1分で発行可能!支払いに余裕を持たせたい人におすすめ

| 対象年齢 | 満18歳以上 |

|---|---|

| 利用可能額 | 3,000円〜5万円 |

| 審査スピード | 最短1分 |

| 本人確認書類の提出不要 | ◯ |

| 分割払い | × |

| 支払期限日 | 翌月末日 |

| 支払方法 | コンビニ、セブン銀行ATM、ネット銀行、 銀行ATM(ペイジー) |

| 手数料 | 510円(税込)〜1,830円(税込) |

| 詳細 | 公式サイト |

バンドルカードは最短1分で発行できるVisaのプリペイドカードだ。申込時は、氏名や生年月日、メールアドレス、電話番号を入力するだけでよいので、早く利用したい人には重宝するだろう。

バンドルカードを発行したあとは、「ポチッとチャージ」を利用すれば後払いチャージができる。

ポチッとチャージの支払期限日は翌月末日であるため、最長で2ヵ月程度支払いに余裕を持たせることができる。たとえば、翌月末に入る給料から一括で支払いたい場合は、バンドルカードが選択肢となるだろう。

バンドルカードのポチッとチャージは、3,000円〜5万円の間で限度額が設定される。限度額内であれば1,000円単位で自由に後払いチャージができるため、購入したい商品の値段に合わせて最低限の金額のみチャージすることも可能だ。

【atone】親の同意があれば未成年の学生も利用できる

| 対象年齢 | 制限なし※ |

|---|---|

| 利用可能額 | 審査によって決まる |

| 審査スピード | 最短5分 |

| 本人確認書類の提出不要 | ◯ |

| 分割払い | × |

| 支払期限日 | 翌月27日 |

| 支払方法 | 口座振替、コンビニ、銀行ATMペイジー |

| 手数料 | 口座振替:無料 コンビニ:209円(税込) 銀行ATMペイジー:209円(税込) |

| 詳細 | 公式サイト |

後払い決済ができるスマホアプリatoneは、親の同意があれば17歳以下の未成年も利用できる。17歳以下の未成年が申し込む際は、会員登録時に親から承諾を得たうえで「上記に同意してatoneに会員登録する。」にチェックを入れよう。

atoneに申し込む際は、本人確認書類の提出も必要ない。Paidyやバンドルカードと同様、電話番号とメールアドレスがあれば最短5分で利用できる。会員登録したあとは、Qoo10やGRLなどのネットショップで利用が可能だ。

atoneの支払期限日は翌月27日であり、コンビニや銀行口座から自動引き落としで支払いができる。支払期限日が近づくとアプリのプッシュ通知が届くため、返済遅延を未然に防げるだろう。

学生がお金を借りるときの注意点

学生がお金を借りるときの注意点として、下記の3つが挙げられる。

一般的に学生は年収が低い傾向にあることから、計画的にお金を借りないと返済が困難となる可能性が高い。借入額は必要最低限にとどめるとともに、金利や返済方法を理解したうえでお金を借りよう。

また、学生はお金を借りる際の審査で不利になりやすい。なかには、収入がない学生は申し込めないローン商品もある。アルバイトなどで一定収入を得たうえで、申し込んだほうがよいだろう。

借入額は必要最低限にとどめる

学生がお金を借りる際は、借入額を最低限にとどめる必要がある。必要以上にお金を借りると返済が困難となり、多重債務に陥る可能性があるからだ。とくに学生は多くの場合、年収が低い傾向にあるため、必要最低限でお金を借りる必要がある。

返済能力調査を義務付け(貸金業法第13条第1項)

・年収の3分の1を超える貸付けの禁止(いわゆる総量規制。同法第13条の2)。

・貸付金額が合計50万円を超える場合、年収証明の提出義務(同法第13条第3項)。

→ これらの規制により、貸金業者による過剰貸付けを防止し、利用者が多重債務に陥らないようにしている。

若年者は一般に年収が低いため、おのずと貸付可能額は低くなる。

出典:与信審査について(貸金業者等)│法務省

借入額を必要最低限にとどめることで、審査に通りやすくなる可能性もある。借入れの審査では、年収に対して無理のない借入れかどうかが問われるためだ。

Q.審査に通るかどうか不安です。

A.年収や職業に関係なく、お申込みいただけますが、「年収に対して、返済プランに無理がないか」を十分ご検討ください。

出典:よくあるご質問│トマト銀行カードローン

借入れ希望額が50万円を超える場合は収入証明書類の提出を求められることから、高額融資を希望する場合は徹底的に返済能力を調査されることが分かる。審査に通過するためにも、申込み時に入力する借入希望額は最低限にとどめよう。

なお、18歳〜19歳の学生がお金を借りる際は、借入れ希望額にかかわらず収入証明書類の提出が必要だ。あらかじめ給与明細書など、収入を証明できる書類を準備しておこう。

若年者への貸付けの契約を締結しようとする場合は、貸付額にかかわらず、収入の状況を示す書類の提出又は提供を受けてこれを確認するものとする。また、当該書類は、当該貸付けに係る契約に定められた最終の返済期日まで保存するなど、貸金業法施行規則第10条の18第2項の規定に沿って保存するものとする。

出典:成年年齢引下げを踏まえた対応について│日本貸金業協会

金利や返済方法を理解した上で借りる

学生がお金を借りるときは、金利や返済方法について理解しておくことも大切だ。

金利とは、金融機関などから借入れした際に、対価(利用料金)として支払うお金(利息)の割合を示したものだ。一般的に金利は1年単位の利率(年率)で表される。

たとえば、消費者金融のローンアプリは年18.0%程度の金利が設定されている。仮に10万円を借りた場合、1年間で18,000円の利息が発生するということだ。

なお、利息は毎日発生するため、返済総額を抑えたければ返済を進めて早めの完済を目指す必要がある。

返済方法についても理解しておこう。クレジットカードのキャッシングや後払いアプリなどでお金を借りたあとは、基本的に毎月の返済日に指定口座から自動で引き落とされる方式で返済を進めることになる。返済日が土日祝日となる場合は、翌営業日に引き落とされる仕組みだ。

しかし、カードローンや学生ローンなど、なかには提携ATMなどで自分で返済手続きを行わなければならないローン商品もある。自分で返済を行う場合、一般的には返済日の2週間前から手続きが可能だ。最低返済額以上の金額を入金すれば当月の返済が完了するため、忘れずに手続きしよう。

アルバイトで一定収入を得ていると審査に通りやすい

学生は、アルバイトで一定収入を得ていると審査に通りやすい傾向にある。これは、審査において「継続収入を得ており、返済能力がある」と評価されるからだ。

また、勤続期間が長かったり収入が多かったりすると、今後も無理なく返済できると判断されやすい。結果的に審査で有利となり、借入限度額も高めに設定されるだろう。

お金を借りたあとは返済が伴うため、一定収入がないと申し込めないローン商品も多い。たとえば、消費者金融のカードローンや学生ローンは、安定した収入があることを申込条件としている。

そのため、学生がお金を借りるなら、毎月一定額以上の収入を得られるようになってから申し込むほうがよい。消費者金融のローンアプリなら、毎月1万円以上の収入を得ていれば審査を通過できる可能性がある。

なお、一定収入とは自分が働いて得た収入に限る。親からの仕送りや貯金は収入とみなされないため注意が必要だ。

総量規制のベースとなる年収は、内閣府令で「給与等の定期的な収入」(①給与、②恩給、③年金、④不動産の賃貸収入)に限定

出典:改正貸金業法の完全施行について│金融庁

よくある質問

ほかにも、学生ローンの中には違法業者が紛れている可能性もある。誤って違法業者でお金を借りると、法外な利息の請求や乱暴な取り立てによって、金銭的にも精神的にも脅かされる。

学生ローンを利用する際は、貸金業法を遵守している正規の業者を選ぶとともに、計画的に利用することが大切だ。

※参考:貸金業利用者に関する調査・研究<調査結果>│金融庁

大学生が借金することがやばいといわれる理由は、借金に対するマイナスイメージが強いからだろう。計画的に利用しないと、多重債務に陥る可能性があるのも事実だ。

しかし、いくら借りていつまでに完済するのか、毎月いくらずつ返済するのかなどを事前に決めておけば、多重債務に陥る可能性は低いだろう。毎月の返済をきちんと行えば、信用情報が悪化したり、就職に悪影響を及ぼしたりすることもない。

しかし、学生ローンはカードローンなどと比較すると金利が低めに設定されている。たとえば、消費者金融のカードローンは上限金利が年18.0%程度であるが、学生ローンであれば年17.0%以下の金利でお金を借りられる。学生ローンによっては、年15.9%以下の金利で借入れすることも可能だ。

なお、学費を工面したければ、奨学金や教育ローンも選択肢となる。親の年収や成績要件を満たせば、無利子で奨学金を利用できる。無利子の対象とならない学生でも、第二種奨学金や教育ローンを利用すれば、年2.4%以下の金利で借入れが可能だ。

ネットショッピングやサブスクリプションの支払いなどでお金を借りたければ、後払いができるアプリも選択肢となる。

審査は行われるが、収入がない学生も利用が可能だ。なかには、本人確認書類や収入証明書類の提出なしで利用できるアプリもあるため、早くお金を借りたい学生にも重宝するだろう。

所有しているクレジットカードにキャッシング枠が設定されていれば、コンビニATMなどでカードを挿入するだけですぐに借入れが可能だ。まずは、クレジットカードの会員サイトでキャッシング枠の有無を確認してみよう。

クレジットカードのキャッシング枠を利用できない場合は、質屋が選択肢となる。スマートフォンやタブレット、ゲーム機や楽器、カメラなどを預けることが可能で、預ける物の査定額内でお金を借りられる。預ける物が担保となるため審査なしで借入れが可能だ。

ただし、預けた物を返してもらいたければ、原則3ヵ月以内に完済する必要がある。

消費者金融のカードローンは、曜日を問わず21:00までに契約できれば最短3分〜25分で借入れが可能だ。Webで申込みを完結できるため来店は不要で、スマホアプリ1つでお金を借りられる。原則として24時間いつでも瞬時に現金を借りられるため、急ぎの場合に最適だ。

ネットショップなどの支払いに利用したければ、後払いチャージができるアプリも検討しよう。電話番号やメールアドレスがあれば申込みが可能で、早ければ5分程度で利用できる。出先で書類を用意できない場合にも重宝するだろう。

■保有資格

2級ファイナンシャル・プランニング技能士

日商簿記検定2級

【関連記事】

・ネット銀行7社のカードローンを比較 メリットや利用する際の注意点も

・銀行系カードローンと消費者金融ローンの違い

・人気カードローンの金利比較ランキングTOP10!低金利ローン、金利の決まり方、利息の計算方法など

・カードローン借り換えのメリット・デメリットは?借り換え可能なカードローン10選も紹介

・カードローンの審査内容・必要年収は?審査に通らない3つの理由