本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

アコムとプロミスはどっちがいい?違いは審査通過率と融資スピードと新規申込数

更新日:2025/11/15

アコムとプロミスはいずれも即日融資に対応する大手消費者金融だ。

両社のカードローンについて、細かなサービス内容を比較すると、違いがあることがわかる。

アコムとプロミスを比較した主な違いは審査通過率と融資スピードだ。

アコムは審査が不安な人におすすめだ。なぜなら、アコムとプロミスの審査通過率を比較すると、アコムの方がプロミスより2%高いからだ。

プロミスは早くお金を借りたい人におすすめだ。アコムとプロミスの審査時間を比較すると、プロミスの方がアコムより17分はやいからだ。

アコムとプロミスを比較!違いは審査通過率と融資スピード、新規申込数

アコムとプロミスを比較した違いは、審査通過率と融資スピードです。審査通過率はアコムの方がプロミスより高く、融資スピードはプロミスの方がアコムより早いです。

アコムとプロミスの審査通過率を比較すると、アコムが39.7%(※)で、プロミスは37.8%となっており、アコムの方がプロミスより約2%高い

。

※ アコムデータブック「2025年3月期決算」

一方、両社が公表する融資スピードを比べると、プロミスは最短3分、アコムは最短20分(※)となっており、プロミスの方がアコムより17分早い。

※ お申込時間や審査によりご希望に添えない場合がございます。

また、アコムとプロミスの新規申込者数を比較すると、アコムの方がプロミスより2万5,000人多い。

アコムとプロミスは無利息期間の開始日も異なっている。アコムが契約日の翌日(※)から開始するのに対し、プロミスは初回借入日の翌日からなので無駄になりにくい。

※ アコムでのご契約がはじめてのお客さま

|

|

|

| 金利(年率) |

年2.4%~17.9% |

2.5%~18.0% |

審査時間

(融資) |

最短20分

(※1) |

最短3分

(※3) |

| 審査通過率 |

39.7%

(2024年度)(※) |

37.8%

(2024年度) |

| 申込条件 |

・20歳~72歳

・安定した収入と返済能力があり、

アコムの基準を満たす人 |

・18歳~74歳(※4)

・安定した収入がある人

・プロミスの基準を満たす人 |

| バレにくさ |

原則、お勤め先へ

在籍確認の電話なし |

原則、電話に

よる在籍確認なし |

| 無利息期間 |

初回利用30日間

(※2) |

初回利用30日間 |

| 契約受付時間 |

・自動契約機(むじんくん)は9:00~21:00

※年中無休(年末年始は除く)

・電話は9:00~18:00 |

Web/アプリ:24時間

(審査回答は9:00~21:00) |

| 提携ATM |

・全国の提携ATMで利用

・返済が可能

※提携ATMの詳細についてはアコムのホームページで確認 |

プロミスATM、三井住友銀行ATM、

提携ATM(コンビニATM等) |

| アプリの有無 |

申し込みも借り入れ・

返済も可 |

申し込みも借り入れ・

返済も可 |

| 借入限度額 |

上限800万円 |

最高800万円 |

| 最低返済額 |

レンジごとに一定割合 |

最終借入後残高スライド元利定額返済方式

(借入残高に応じて変動、例:10万円以下なら月2,000円~) |

| レディースローン |

なし |

なし(女性向けダイヤルは有り) |

| 公式サイトURL |

アコムの

詳細を見る |

プロミスの

詳細を見る |

アコム、

プロミスの公式サイト、(※)

アコムデータブック「2025年3月期決算」から編集部作成。2025年7月8日現在

※1 申込時間や審査により希望に添えない場合がある

※2 アコムでの契約がはじめての場合

※3 メールアドレス登録とWeb明細利用の登録が必要

※3 お申込み時間や審査によりご希望に添えない場合がございます。

※4 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※4 高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※4 収入が年金のみの方はお申込いただけません。

審査通過率を比較するとアコムの方がプロミスより2%高い

アコムとプロミスの審査通過率を比較すると、アコムの方がプロミスより2%高いです。

2024年度の審査通過率は、アコムが39.7%で、プロミスは37.8%だ。

審査通過率だけで審査の通りやすさが決まるわけでないが、審査に不安がある人にとって1つの目安となるだろう。

| 項目 |

|

|

| 審査通過率 |

39.7%(※) |

37.8% |

2024年度の数値のみをみるとそれほど大きな違いはない。しかし、これまでアコムの審査通過率(成約率)は40%付近の比較的高い数値で推移している。

これは、アコムが少しリスクを取ってでも、より多くの人に利用してもらおうとしていることを示していると考えられる。

そのため、審査に不安がある人はアコムを選ぼう。

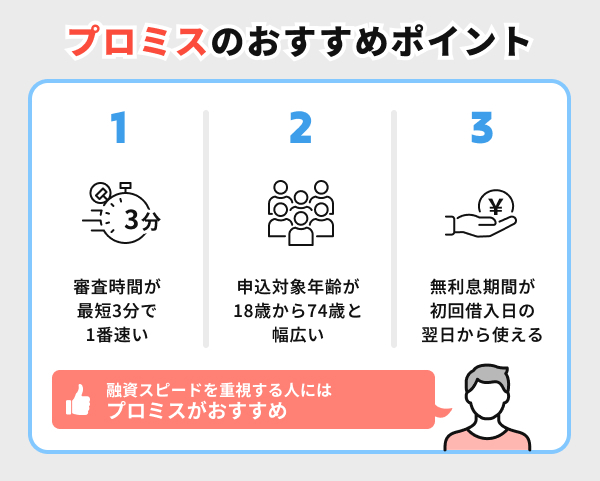

融資スピードを比較するとプロミスの方がアコムより17分はやい

融資スピードを比較すると、プロミスは最短3分で、アコムより17分はやいです。

公表する融資時間はプロミスが最短3分で、アコムは最短20分(※)だ。

※ お申込時間や審査によりご希望に添えない場合がございます。

プロミスは審査完了後、口座に現金が振り込まれるまでのスピードもはやい。

インターネット振込を利用すれば、24時間365日、最短10秒で指定した金融機関の口座に現金が振り込まれる。

| 項目 |

|

|

| 審査スピード |

最短20分(※) |

最短3分 |

| 即日融資 |

可能 |

可能 |

| 即時性を重視する人向け |

△ |

◎ |

※ お申込時間や審査によりご希望に添えない場合がございます。

アコム、

プロミスの公式サイトから編集部作成。2025年7月8日現在

※ お申込時間や審査によりご希望に添えない場合がございます。

ただし、楽天銀行の利用者ならアコムを検討してもいい。アコムは楽天銀行の口座があれば受付完了後最短10秒で現金が振り込まれる。(※)

※ 金融機関により異なります。

新規申込者数を比較するとアコムの方がプロミスより60万人多い

新規申込者数を比較すると、アコムは約153万人、プロミスは約94万人でアコムはプロミスより60万人多いです。

アコムとプロミスで、どれがいいか迷って決められないなら、人気が高く、多くの人に選ばれているアコムがおすすめだ。

| 借入先 |

|

|

| 新規申込件数 |

約153万2,000件 |

約93万9,300件 |

アコムの新規申込者が多い理由として、テレビCMやインターネット広告で認知度を高めていることが挙げられる。

さらに、三菱UFJフィナンシャル・グループ(MUFG)のグループ企業としての信頼性も人気につながっている。

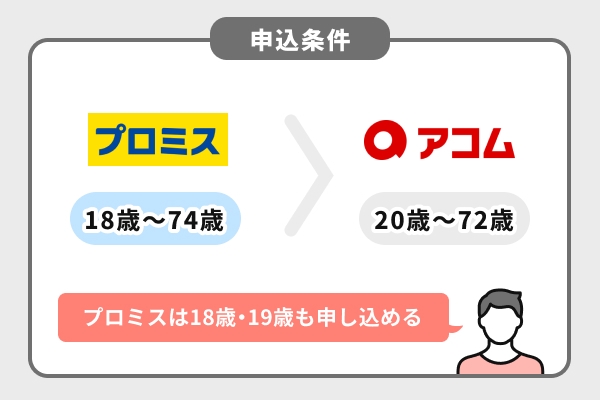

申込条件を比較するとプロミスの方がアコムより緩め

アコムとプロミスの申込条件を比較すると、プロミスはアコムより対象年齢が広く、緩やかといえます。プロミスはアコムより申し込みやすいカードローンです。

プロミスは、アコムよりも年齢条件が幅広く、18歳・19歳でも収入があれば利用できる点が特徴だ。

| 項目 |

|

|

| 年齢条件 |

20歳~72歳 |

18歳~74歳(※1) |

| 必要な条件 |

安定した収入があること |

安定した収入があること |

| 学生・主婦申込 |

20歳以上で安定収入が

あれば申し込み可能 |

条件次第で可能 |

アコム、

プロミスの公式サイトから編集部作成。2025年7月8日現在

※1 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※1 高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※1 収入が年金のみの方はお申込いただけません。

プロミスの申込条件は、18歳から74歳までで、アコム(20〜72歳)よりも幅広い。

なお、アコムとプロミスはいずれも、正社員でなくてもパートやアルバイトなどで安定した収入があれば申し込める。

| 会社名 |

公式サイトでの表記(抜粋) |

|

アルバイト・パートの方もご利用いただけるアコムのカードローンは、

最短20分のスピーディーな審査で最短即日のお借入も可能です(※)。

※ お申込時間や審査によりご希望に添えない場合がございます。 |

|

アルバイト・パート・派遣社員・契約社員の方も、審査のうえご契約いただけます。

また、現在お仕事をされている場合、主婦や学生の方も、審査のうえご契約いただけます。 |

無利息期間はどっちも30日間だがプロミスの方がお得

アコムとプロミスの無利息期間の長さはどっちも30日で同じです。ただし無利息サービスの内容を比較すると、プロミスの方がアコムよりお得です。

プロミスは無利息期間が初回借入日の翌日から開始する仕組みになっているため、ご契約の翌日からカウントされるアコムよりも無利息期間を無駄にしにくいからだ。

| 項目 |

|

|

| 無利息期間 |

契約日の翌日から30日間 |

初回借入日の翌日から30日間 |

| 対象 |

初回契約者 |

初回契約者 |

| 無利息開始の違い |

契約日翌日から |

借入日翌日から |

アコムもプロミスもどっちも初めての利用なら30日間無利息が適用される。無利息サービスにおけるアコムとプロミスの違いは適用開始となるタイミングだ。

アコムでは契約日の翌日から無利息期間が始まるが、プロミスでは実際にお金を借りた日の翌日から始まる。

そのため、プロミスならとりあえず契約だけしておき、必要になった時に借りることができる。

借入限度額はアコムもプロミスも同じ800万円

借入限度額は、アコムもプロミスもどっちも800万円で同じです 。

実際の限度額は申込者の信用力や返済能力(年収など)に応じて審査で決まる。特に初回契約時は信用実績がないため、限度額が数百万円と、高く設定されることはほとんどない。

| 項目 |

|

|

| 借入限度額 |

上限800万円 |

最大800万円 |

| 最低金額 |

1万円 |

1万円 |

| 高額借入対応 |

◎ |

△ |

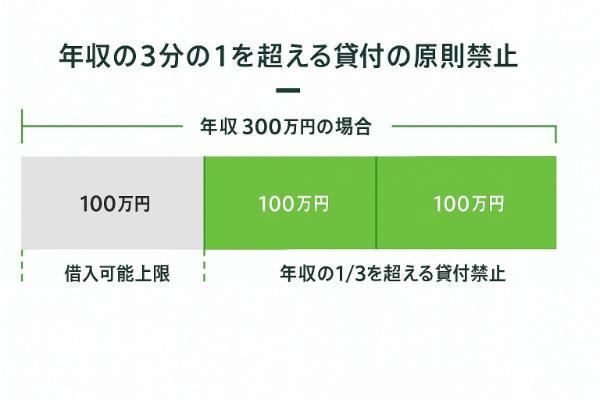

なお、貸金業法の総量規制により、年収の3分の1を超える借り入れはできない。

総量規制とは?

借り過ぎ・貸し過ぎを防ぐために設けられた新しい規制です。具体的には、貸金業者からの借入残高が年収の3分の1を超える場合は、新たな借入れはできなくなる、という内容です。

例えば、年収300万円の方は、貸金業者から100万円までしか借りることができないということになります。

出典:金融庁 貸金業法Q&A

最低返済額はどっちも同じで1,000円から

アコムとプロミスの最低返済額を比較すると、少額を借りる場合はいずれも1,000円~となっており、同じです。

金利を比べるとアコムの方が低い

プロミスとアコムで金利を比較すると、プロミスよりアコムの方が下限金利・上限金利ともに年0.1%低いです。

| 項目 |

|

|

| 金利範囲 |

年2.4%~17.9% |

年2.5%~18.0% |

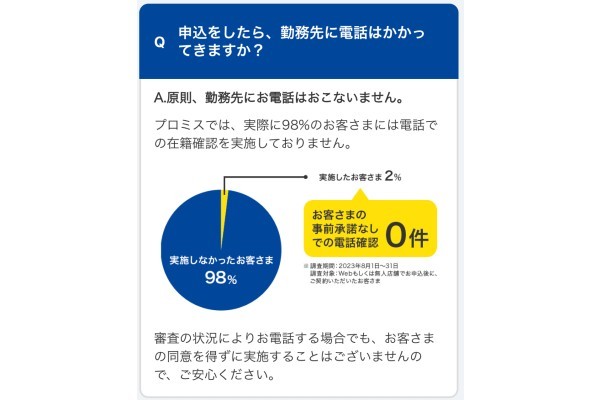

在籍確認はアコムもプロミスも原則、お勤め先へ在籍確認の電話なしで職場にバレにくい

アコム、プロミスはいずれも「原則、在籍確認の電話を実施しない」と公表しています。

原則、お勤めされていることの確認はお電話では行いません。ただし審査の結果によりお電話する場合でも、お客さまの同意を得ずに実施することはございませんので、ご安心ください。

プロミスでは、実際に98%のお客さまには電話での在籍確認を実施しておりません。

※調査期間:2023年8月1日〜31日 調査対象:Webもしくは無人店舗でお申込後に、ご契約いただいたお客様

出典:プロミス公式サイト

アコムもプロミスも、申し込み者の98%~99%以上が実際に在籍確認の電話がなかったことを公表している。

| 項目 |

|

|

| 在籍確認の有無 |

原則、お勤め先へ

在籍確認の電話なし |

原則電話なし |

| 実際に電話がなかった申込者 |

99%以上 |

98%以上 |

| バレにくさ |

◎ |

◎ |

アコムもプロミスも、どっちも職場にバレずにお金を借りられるカードローンだ。

かりに電話による在籍確認が行われる場合でも、両社とも会社名を名乗らないため、職場に借入を知られる心配は少ない。

ATMの利便性はどっちも同じ、手数料はプロミスの方が優れている

ATMでの借入・返済について、両社とも主要なコンビニATMや大手銀行と提携しており、全国のATMで借入・返済ができます。

ただし、ATM手数料の面ではアコムとプロミスとで違いがある。

プロミスは自社ATMに加えて三井住友銀行ATMでも手数料が無料なのに対し、アコムは自社ATMのみが無料の対象だ。

ATMでの借入や返済に注目すると、プロミスは三井住友銀行ATMをよく利用する人におすすめだ。

提携ATM銀行数と自社ATMの数は、アコム(

提携・

自社)、プロミス(

提携・

自社)の公式サイトを参照。

※ 2025年7月8日現在

アコム・プロミスの提携金融機関一覧

|

|

セブン銀行

ローソン銀行

コンビニATM E-net

三菱UFJ銀行

イオン銀行

北海道銀行

北陸銀行

八十二長野銀行(※)

三十三銀行

広島銀行

西日本シティ銀行

福岡銀行

十八親和銀行

熊本銀行

ゆうちょ銀行

※借り入れのみ対応 |

セブン銀行

ローソン銀行

コンビニATM E-net

三井住友銀行

三菱UFJ銀行

イオン銀行

八十二銀行(※)

広島銀行(※)

福岡銀行

十八親和銀行(※)

熊本銀行

横浜銀行

西日本シティ銀行

ゆうちょ銀行

※借り入れのみ対応 |

提携ATM銀行数と自社ATMの数は、

アコム、

プロミスの公式サイトを参照。2025年7月8日現在

アコムとプロミスの口コミ・評判を比較

アコムとプロミスを実際に利用した人の評判を比較すると、

アコムの評判・口コミ

アコムの評判・口コミには「審査が早く、最短20分融資(※)」という良い評判と、「金利が高い」という悪い評判があります。

※ お申込時間や審査によりご希望に添えない場合がございます。

アコムの良い評判・口コミとして具体的に、申し込みから融資までのスピードが速く、最短10分程度(※)で指定口座に振り込まれたという声があった。

特に、急ぎでお金が必要なときに24時間オンライン申し込みができる点や、スマホアプリの使いやすさを評価する声も多くあった。

※ 金融機関により異なります。

一方で、悪い評判・口コミとして、「はじめは無利息期間があっても、通常金利に戻ると返済の負担が大きくなり、少額ずつの返済では利息が膨らみ、一生返済し続けるような気がした」という声もあった。

また、「利用限度額が低く、計画的に返済しないと厳しくなる」との意見や、「カスタマーサポートの対応にばらつきがある」という声もあった。

インターネットから申し込みして10分程度で指定口座に振り込まれた。簡単に借りられて返済もインターネットから手軽に手続きできるので、良かったです。気軽に借りれるため罪悪感がないところと、金利が高いのでなるべく早めに完済できる計画性を練った上で借りないと利子がどんどん膨らむので、少額返済だと一生返済し続けないといけない恐怖感がある。

審査が早いのは良かったです。とにかく急いで必要だったから、なるべく早く簡単に申し込みができて、早く使えるのは良いと思います。金利が高いです。はじめに金利がゼロ(※)だったから油断していました。普通の、金利になったら、かなり高いから返済がかなりきつかった。

※ アコムでの契約が初めて

アコムの良い点は、審査が迅速で、最短20分融資(※お申込時間や審査によりご希望に添えない場合がございます。)が可能なところです。また、24時間オンラインで申し込みでき、使いやすいアプリも提供されています。柔軟な返済プランも魅力です。アコムの悪い点は、金利が高めであることです。また、利用限度額が低い場合があり、返済が難しくなる可能性もあります。さらに、カスタマーサポートの対応にばらつきがあることも懸念されます。

出典:編集部にて独自調査(2024年12月)

プロミスの評判・口コミ

プロミスの評判・口コミには審査から融資までのスピードがはやい、在籍確認がない、といった声があった。

他にも良い口コミとして、24時間いつでも返済できる、コンビニATMが使える、返済でVポイントが貯まるといった声があった。

一方で、金利が高いため、返済の負担を感じたという悪い評判・口コミもあった。具体的に「返済しても利息ばかりで、なかなか元本が減らなかった」という声があった。

また、「長年利用しても金利の優遇がなかった」「おまとめ返済を提案されたが、金利が1%しか下がらずメリットを感じなかった」という意見もあり、金利面で不満の声があった。

無料期間が長くて、在籍確認もなくて、困ってる時にとても助かりました。余計な手間もなくて、スムーズに借りることができました。特にありません。私にとってはいいことしかありませんでした。困ってる時によく親身に対応してくれるし、スムーズに借りることができました。

審査が短く10分程度で融資をうけることができてスピード感があった。 コンビニのATMでも借り入れや返済ができて便利であった。金利が高く、返済が利息分ばかりになりなかなか元本がへらなかったこと。 長年利用しても金利の優遇が受けられなかったこと。

審査も入金もスピーディー。入金、返済については24時間対応なのも急遽現金が必要になったときに助けられてよかった。返済するとVポイントがたまるのも良い。利が高い。他社とのおまとめ返済の提案をもらったが、金利が1%しか下がらずメリットを感じなかったため利用には至らなかった。

出典:編集部にて独自調査(2024年12月)

プロミスの

詳細はこちら

アコムは初めてお金を借りる人や審査が不安な人におすすめ

アコムは初めてカードローンでお金を借りる人や審査が不安な人におすすめです。また、大手消費者金融の中で審査通過率が高いからです。

アコムは、初めてカードローンを利用する人、審査に不安を感じている人におすすめのカードローンだ。

アコムは、三菱UFJフィナンシャル・グループ(MUFG)の一員という信頼性の高さに加え、2023年度の新規申込件数は153万件超と、多くの人に選ばれている実績がある。

カードローンの利用が初めてで、「どの会社を選べばいいのかわからない」「できるだけ安心できるところを選びたい」という方には、知名度・実績ともに業界トップクラスのアコムがおすすすめだ。

アコムの

詳細はこちら

プロミスは早くお金を借りたい人におすすめ

プロミスは早くお金を借りたい人におすすめのカードローンです。

公表する融資時間は最短3分で、アコムやアイフル、レイクなど他の大手消費者金融の中で最もはやいです。

プロミスには融資スピードのはやさのほかにも、申込対象年齢が18歳から74歳と幅広いという特徴がある。

初回借入日の翌日から無利息期間がスタートするので、無利息期間が無駄にならない点もプロミスのメリットだ。

また、プロミスは三井住友銀行ATMを利用すれば手数料無料で借入や返済ができる。

※ お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの

詳細はこちら

アコムとプロミス両方借りるのはあり?

アコムとプロミスの両方から同時に借りることは、金額によっては可能です。

しかし、基本的にはおすすめできません。理由は、複数の消費者金融から借入を行うと「多重債務」とみなされ、信用情報に悪影響を与えるリスクがあるためです。

アコムとプロミス両方から借りることは可能だ。しかし、貸金業法の「総量規制」により、消費者金融からの借入総額は年収の3分の1を超えてはいけないと定められている。

たとえば年収300万円の場合、アコムとプロミスを合わせた借入限度額は最大でも100万円までとなる。

この範囲内であれば、たとえばアコムで50万円・プロミスで30万円のように、2社から分けて借りることはできる。

しかし、借入件数が増えると「多重債務」とみなされ、審査で不利になるリスクもある。

信用情報機関(CIC、JICC、全国銀行個人信用情報センターなど)には、個人の借入や返済に関する履歴が詳細に記録されている。

消費者金融(アコム・プロミスなど)は、申込者の信用情報について、信用情報機関(CICやJICCなど)に照会を行う。短期間に複数社へ申し込むと「お金に困っている」と判断されやすくなる。

その結果、審査に落ちたり、希望限度額を下げられたりする可能性がある。

特に、数日〜数週間の間に2社以上へ申し込むと、「申し込みブラック」と呼ばれる状態になることがある。

申込ブラックの状態になると、今後のローン審査に大きな影響が出たり、一定期間は新たな借入ができなくなったりするおそれがある。

アコムとプロミスに同時申し込みはできる?

アコムとプロミスの両方に同時に申し込むのは、原則として避けるべきだ。なぜなら、信用情報機関にはすべての申し込み履歴が記録され、短期間に複数社へ申し込むと「申し込みブラック」と見なされるリスクがあるからだ。

金融機関は「急いでお金を必要としている=返済能力に不安がある」と判断しやすくなり、結果的に審査に落ちる確率が高まってしまう。特に1週間以内に複数社に申し込んだ場合は、たとえ返済能力が十分でも否決される可能性がある。

大手消費者金融カードローン5社を比較!アコム・プロミス・アイフル・レイク・SMBCモビットで1番おすすめなのは?

アコム・プロミス以外のおすすめの消費者金融カードローンはアイフル・レイク・SMBCモビットです。アイフルは独立系なので柔軟な審査を期待する人に、レイクは利息を抑えたい人に、SMBCモビットは三井住友銀行ATMで借入・返済を行う予定の人におすすめです。

アコムは審査通過率が高い点、プロミスは融資スピードが早い点が特徴だ。

それに対しレイクには無利息期間が最長365日と長い、SMBCモビットには三井住友銀行ATMの手数料が無料といった特徴がある。

アイフルは柔軟な審査を期待する人におすすめ

アイフルは柔軟な審査を期待する人におすすめです 。銀行グループに属さない独立系の消費者金融であるため、アイフル社の独自基準による審査対応が期待できるからです。

アコムやプロミス、レイク、SMBCモビットなどその他の大手消費者金融が銀行グループ傘下の企業であるのに対し、アイフルは独立系の消費者金融として自社基準で審査を行っているため、他社よりも柔軟な対応が期待できる。

アイフルの概要

| 金利(年率) |

年3.0%~18.0% |

| 審査時間(融資) |

最短18分 |

| 審査通過率 |

33.2%(2024年度) |

| バレにくさ |

原則、電話による在籍確認なし |

| 無利息期間 |

初回利用30日間 |

| 契約受付時間 |

・無人契約機:9:00~21:00

・電話:9:00~18:00 |

| アプリの有無 |

申し込みも借り入れ・返済も可 |

| 借入限度額 |

最高800万円 |

| 公式サイトURL | アイフルの詳細を見る |

アイフルは大手銀行グループに属さない、独立系の消費者金融だ。2024年度の審査通過率は33.2%だ。

審査から融資まで最短18分とスピードも申し分なく、初回利用時の30日間無利息期間や電話による在籍確認も原則なしとされているなど、プライバシーにも配慮されている。

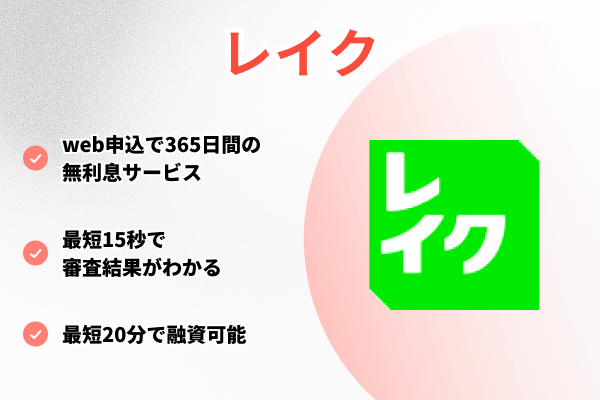

レイクは利息負担を抑えたい人におすすめ

レイクは利息負担を抑えたい人におすすめです。無利息期間がアコムアイフルプロミスなどその他の大手消費者金融と比べて長いからです。

レイクの概要

| 金利(年率) |

年4.5%~18.0% |

| 審査時間(融資) |

最短20分 |

| 審査通過率 |

非公開 |

| バレにくさ |

電話による在籍確認なし(※7) |

| 無利息期間 |

契約日の翌日から365日間(※4) |

| 契約受付時間 |

・Webは21:00まで(※5)

・無人契約機&電話9:00~21:00(※6)

|

| アプリの有無 |

申し込みも借り入れ・返済も可 |

| 借入限度額 |

最高500万円 |

| 公式サイトURL | レイクの詳細を見る |

レイクの公式サイト、

SBI新生銀行グループ「2024年度 通期決算」から編集部作成。2025年7月8日現在

※4 無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

(1)365日間無利息の条件:Webでの申込で、契約額が50万円以上で契約後59日以内に収入証明書類の提出とレイクでの登録が完了すること

(2)60日間無利息の条件:Webでの申込で、契約額が50万円未満であること

※5 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※6 日曜日は19:00まで

※7 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

貸付条件はこちら

アコム・アイフル・プロミスの無利息期間は30日間だ。一方でレイクには 60日間または365日間の無利息サービスが用意されており、他社よりも長い期間、利息を抑えられる。

たとえば10万円を年18%の金利で借りて半年(6ヵ月)かけて返済する場合、レイクはアコム・アイフル・プロミスより約1,500円ほど利息を抑えられる。

※ アコムでのご契約がはじめてのお客さま

レイクの無利息期間と利用条件

| 無利息期間 |

申込方法 |

契約額 |

その他の条件 |

| 365日間 |

Web |

50万円以上 |

契約後59日以内に収入証明書類の提出とレイクでの登録を完了すること |

| 60日間 |

Web |

50万円未満 |

※自動契約機で契約した場合は契約額が200万円以下 |

SMBCモビットは三井住友銀行を利用する人におすすめ

SMBCモビットは三井住友銀行を利用する人におすすめです。三井住友銀行ATMで、手数料無料で借入・返済ができるからです。

SMBCモビットは、三井住友銀行ATMの利用手数料が何度でも無料だ。例えばレイクでは、同じ三井住友銀行ATMを利用する際に、1万円以下で110円、1万円超で220円の手数料がかかるため、この点はSMBCモビットならではのメリットといえる。

SMBCモビットの概要

| 金利(年率) |

年3.0%~18.0% |

| 審査時間(融資) |

最短15分(※) |

| 審査通過率 |

非公開 |

| バレにくさ |

Web完結申込なら原則電話連絡なし |

| 無利息期間 |

なし |

| 契約受付時間 |

Web/アプリ:24時間

(オペレーター対応は初めての利用なら9:00~21:00、

利用中なら9:00~18:00) |

| アプリの有無 |

申し込みも借り入れ・返済も可 |

| 借入限度額 |

最高800万円 |

| 公式サイトURL | SMBCモビットの詳細を見る |

また、SMBCモビットは、WEB完結なので、電話連絡・郵送物をなしにできる。職場や家族に絶対バレたくない人には最適だ。

金利や限度額はアコム・アイフルとほぼ同等で、即日融資にも対応している。しかも、三井住友銀行のATMなら手数料無料で借入や返済が可能だ。

アコム・プロミスに関するよくある質問(Q&A)

アコムとプロミス両方借りるのはあり?

アコムとプロミスの両方から同時に借りることは、金額によっては可能だ。

しかし、基本的にはおすすめできない。複数の会社から借入を行うと、返済スケジュールを把握しづらくなり、支払い忘れや遅延が起きるリスクが高まるからだ。

アコムとプロミスに落ちたら?

アコムとプロミスの審査に落ちた場合、すぐに他の消費者金融へ申し込むのは避けよう。

短期間に複数社へ申し込むと、信用情報上に「申し込み履歴」が残り、

審査で不利になるおそれがある。

一度審査に落ちた場合は、少なくとも6か月以上の期間をあけてからレイクやアイフルなど、別の消費者金融へ申し込むのがおすすめだ。

その間に、既存の借入を減らしたり、収入や支出のバランスを見直したりすることで、

次の審査で通過しやすくなる可能性がある。

アコムとプロミス、どちらが審査に通りやすい?

公表されているデータでは、アコムの審査通過率の方が高く、審査に不安がある人にはアコムがおすすめです。

アコムとプロミス、即日融資に対応しているのは?

両社とも即日融資に対応していますが、事前審査のスピードはプロミスの方が速い傾向にあります。

アコムとプロミスは同じ会社?

アコムとプロミスは同じ会社ではない。

ただし、どちらも「大手の銀行グループに属する消費者金融」である。

無利息期間はどちらがお得?

どちらも初回利用で30日間無利息(※)ですが、アコムは契約日翌日から30日間、プロミスは借入日翌日から30日間と若干の違いがあります。契約直後に借り入れしたい場合は1日しか違いませんが、プロミスだとあらかじめ契約だけしておき、必要な時に借り入れるという使い方も可能です。

※ アコムでのご契約がはじめてのお客さま

審査に落ちたら、すぐに他社に申し込んでも大丈夫?

短期間での複数申込は「申し込みブラック」と判断される可能性があるため、1カ月以上空けてからの申し込みが理想です。

学生でも申し込める?

プロミスは18歳以上で安定収入があれば申し込み可能です(高校生は不可)。アコムは20歳以上が条件です。(※)

※ 安定した収入と返済能力を有する方で、当社基準を満たす方

在籍確認の電話は必ずある?

両社とも原則として書類による在籍確認に対応しており、電話連絡なしで審査が完了するケースもあります。

土日でも申し込める?

Web申込は24時間365日対応しています。即日融資を希望する場合は、振込時間や審査時間に注意が必要です。

アプリの使い勝手はどちらがいい?

両社ともアプリに対応していますが、プロミスのアプリは借入・返済・明細確認がスムーズで、ユーザー満足度が高い傾向にあります。

ATMの利用手数料は?

アコム・プロミスともに提携ATMでの取引が可能ですが、プロミスは三井住友銀行ATMの手数料が無料になる点で優れています。

返済が遅れたらどうなる?

遅延損害金が発生し、信用情報にも記録が残ります。支払が難しい場合は、早めに各社のカスタマーサポートへ相談を。

文・編集部

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。