カードローンの利用により自己破産した場合、原則すべての返済が免除される(ただし非免責債権は含まれない)。代わりに、一定期間クレジットカードやローンが利用できなくなったり、一定の職業に就けなくなったりといったリスクを負う。

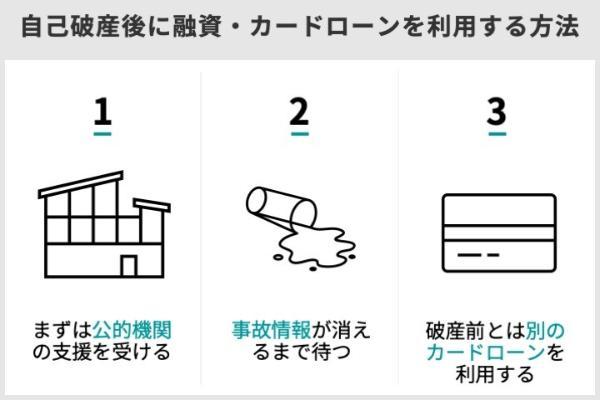

自己破産の手続きは、「破産手続き開始・免責許可の申し立て」「裁判官による審査」「破産手続きの開始・免責許可の決定」といった流れで進められる。自己破産後は原則カードローンを組めないが、履歴抹消後は審査基準が易しいローンを利用できる可能性はある。他に、公的貸付制度の利用も検討したい。

カードローンの借金は自己破産でなくなる?

自己破産は国が定めた「生活を立て直すための制度」であり、日本国民の権利だ。収入や家庭事情などを鑑みて、借金の返済を続けることが不可能だと考えられるときには、法律の下で返済の免除が認められる。

借金の返済に追われ、生活苦で心身が追い詰められ続けているような状況であれば、手続きを検討してよいだろう。

ただし返済が難しくなった際に利用できる制度や対処法はほかにもあるので、自分の状況に合った選択を見極める必要があります。特に自己破産をはじめとした債務整理には法律が絡み、複雑な内容も多い。弁護士や法律事務所などプロの手を借りることも検討しましょう。

たけなわアヤコ(ファイナンシャル・プランナー)

自己破産とは

自己破産とは、日本の法律のうち「破産法」で詳細が定められている制度だ。自己破産を国が認める目的は、以下のように条文で示されている。

第一条 この法律は、支払不能又は債務超過にある債務者の財産等の清算に関する手続を定めること等により、債権者その他の利害関係人の利害及び債務者と債権者との間の権利関係を適切に調整し、もって債務者の財産等の適正かつ公平な清算を図るとともに、債務者について経済生活の再生の機会の確保を図ることを目的とする。

出典: e-Gov(電子政府の総合窓口)

支払い不能に陥った人(債務者)に対し、「財産を正しく清算し、生活再建の機会を与えるため」に自己破産はある。日本国民であれば、原則、誰でも破産手続きの申し立ては可能だ。

ただしすべての申し立てが受け入れられるわけではない。

例えば以下のような例は免責許可が下りず、自己破産後も支払い義務が残る。

・別れた妻または夫への養育費

・未払いの税金や社会保険料

参考: e-Gov(電子政府の総合窓口)

そのほかでは「ギャンブルや投資による著しい財産の減少による支払い不能」は、法律上は非免責として扱ってよい事例だが、生活再建のための努力が見られる場合、裁判官の裁量により免責許可となるケースもみられる。

実際、申し立てに対する免責の許可率は96.85%と非常に高い。残りの数字も不許可となったのは取り下げや死亡終了で許可とならなかったケースであり、裁判所による不許可は0%だ。(日本弁護士連合会『2020 年破産事件及び個人再生事件記録調査』より)

「支払い不能な状況に陥っており、生活再建の意思がある」のであれば、原則、破産の申し立ておよび免責許可はおりるでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

自己破産の流れ

自己破産は、同時廃止と管財事件のどちらで進めるかによって流れが若干異なる。

(※)管轄する裁判所によって規定の金額は異なる

-

破産手続き開始および免責許可の申し立て

-

裁判官による審査

-

破産手続きの開始および免責許可の決定

自己破産では「破産手続き」と「免責許可」の申し立てがそれぞれ必要だが、同時廃止の場合には両方が並行して進められるのです。

たけなわアヤコ(ファイナンシャル・プランナー)

-

破産手続き開始の申し立て

-

裁判官による審査

-

破産手続きの開始決定

-

破産管財人(弁護士)による財産の清算および分配

-

免責許可の申し立て

-

裁判官による審査

-

免責許可の決定

※管財事件にはほかに通常管財があるが、個人はほぼ少額管財のため通常管財は省略

管財事件(少額管財)では財産の清算を先に終わらせてから、免責許可の申し立てへと進む。

いずれの方法であっても自己破産する当事者がやるべきことは、まず「申立書類および添付書類の準備」だ。

・債権者一覧表

・滞納公租公課一覧表

・住民票

・陳述書

・財産目録

・収入証明書類

※裁判所からさらに追加書類を求められることもある

依頼費用をすぐに工面できない場合でも利用可能な仕組みを整えている法律事務所もあるので、まずは無料相談の利用を推奨する。

なお自己破産の申し立てには、申立手数料や手続き費用がかかる。総額は裁判所によって異なるが、合計1万5,000円ほどになるだろう。

管財事件の場合は、破産管財人に依頼するための追加費用が発生するので、合計30万円以上がかかる。

カード破産のデメリット

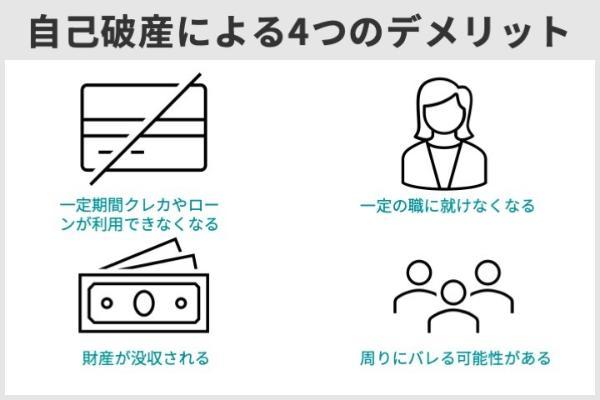

自己破産は生活再建に役立つ制度だがリスクやデメリットもある。

自己破産すると信用情報機関や官報に記録が残る。これによってクレジットカードやローンの審査に落ちやすくなる、一定の職業制限があるといった不自由さが生まれる。

また自己破産によって財産を清算するので、原則「生活するうえで必需品とみなされないもの」はいずれも没収されてしまう。例えば貴金属や美術品、有価証券などは没収対象だ。

一定期間クレジットカードやローンが利用できなくなる

クレジットカードやローン(特に無担保のもの)は、契約の際に個人の信用を判断する。この際に利用されるのが信用情報機関の管理する「信用情報」であり、そこには自己破産の記録が残されるためだ。

クレジット業者も貸金業者も審査基準は明かしていないので、「自己破産の記録がある人は確実に契約できない」とは限らない。

しかし貸し倒れリスクが高いとみなされる自己破産者との契約は、敬遠する企業がほとんどだろう。

自己破産をはじめ信用情報上で「事故情報」として扱われる内容が記録されている人のことを俗に「ブラック」や「ブラックリスト入り」ということもあります。

たけなわアヤコ(ファイナンシャル・プランナー)

信用情報は情報ごとに保存期間が決められており、自己破産の場合は最長で7年間である。

3つの信用情報機関は、それぞれ加盟企業の業種に違いがある。

・JICC……主に貸金業者

・KSC……銀行(またはそれに準ずるもの=農業協同組合、信用金庫など)

一定の職業に就けなくなる

自己破産の手続きがすべて完了するまで、これらの職業には就けない。現職の場合には、退職を求められるケースもある。

財産が没収される

・取得時期が破産手続きの開始後である財産

・差し押さえが禁止されている財産(衣服や寝具、職業上必須の道具など)

生活や仕事を営むうえで必要不可欠な財産は、原則没収されない。必要不可欠の範囲は職業や地域など、個別の事情が考慮される。例えば自動車やパソコンなどは、ケースバイケースだ。

官報に掲載されるため、周りにバレる可能性がある

しかし無料で閲覧できるのは、直近90日分までである。友人や知人といった個人に知られる可能性は極めて低いだろう。

一方、自己破産者を警戒する企業であれば、官報の有料会員になっているケースもある。例えばクレジットやローンを提供する企業または銀行などだ。

申し込んだサービスや就職を希望する企業が有料会員の場合、自己破産者であることが知られ、審査や選考に影響するおそれはあります。

たけなわアヤコ(ファイナンシャル・プランナー)

カードローンでの自己破産を避けるには

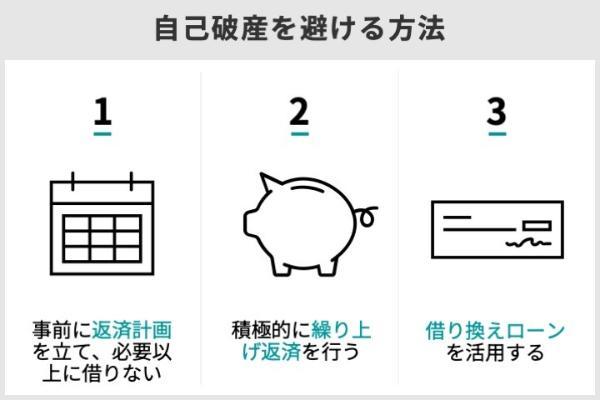

自己破産はしないに越したことはない。自己破産を避けるため、カードローンを利用する際には、以下の知識を最低限押さえておこう。

まずは計画的な利用を心掛けることが大切だ。収入や家計と照らし合わせ、毎月の返済が無理なくできるかをよく考えよう。

ローンは借入期間が長いほど、利息がかかる。懐に余裕があるときは繰り上げ返済をして、少しでも早い返済を目指すとよいだろう。

返済が厳しくなってきたときには、借り換えローンやおまとめローンを早めに検討するとよい。特に複数社のローンを利用している場合には、一本化することで金利が下がり、返済負担が軽減されやすいのでおすすめだ。

事前に返済計画を立て、必要以上に借りない

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

引用:日本貸金業協会『1 お借入れは年収の3分の1までです』

近年は多くのカードローンが返済シミュレーションをウェブサイト上に用意しているので、活用するとよいでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

「○円を借りて毎月〇円を返済した場合、完済までに何ヵ月かかるか、利息はいくらかかるか」が、簡単に分かるので返済計画を立てやすい。

同様に、毎月の返済額が知りたい、返済総額が知りたい場合などもシミュレーションできる。

なお住宅ローンの話ではあるが、返済負担率(年収に対する年間返済額の負担割合)は20%~25%までが望ましいといわれている。

・年収300万円の場合……年間60万~75万円、月間で約5万~6万円が妥当

・年収200万円の場合……年間40万~50万円、月間で約3万~4万円が妥当

無理なく返済できる金額として、返済計画を立てる際の目安に使えるだろう。

積極的に繰り上げ返済を行う

繰り上げ返済には「期間短縮型」と「返済額軽減型」があるが、カードローンの場合は一般的に期間短縮型となる商品が多いです。

たけなわアヤコ(ファイナンシャル・プランナー)

繰り上げ返済によって元金を減らし、返済期間を短くする方法。毎月の返済額は変わらない。

繰り上げ返済によって毎月の返済額を減らす方法。返済期間は変わらない。

例えば借入金額が30万円、借入金利が17.8%(実質年率)の契約において、期間短縮型の繰り上げ返済をすると、以下のような変化がある。

| 完済までの期間 | 総利息額 | |

|---|---|---|

| 通常返済を続けた場合 | 36ヵ月 | 8万7,289円 |

| 1万円を繰り上げ | 34ヵ月 | 8万566円 |

| 2万円を繰り上げ | 33ヵ月 | 7万4,198円 |

| 5万円を繰り上げ | 28ヵ月 | 5万7,156円 |

※表内の数字はあくまで目安であり、実際の期間や金額は借入時期や繰り上げした時期などに応じて異なる

繰り上げ返済はすればするほど、総利息額が減る。ローンの利息は借入残高と借入期間に応じて変動するためだ。

結果、返済負担が軽くなることで家計を圧迫しづらく、返済不能に陥りづらくなるだろう。

借り換えローンを活用する

返済を目的としたローンであり、新たな借り入れは原則できない。その代わり、金利を低めに設定した商品が多く、また総量規制の対象にならないのが特徴だ。

・今よりも金利が下がり、総返済額が減る可能性がある

・複数社から借り入れている場合、一本化することで返済の手間も軽減される

・総量規制の対象外であるため、年収の3分の1を上回る融資契約が可能

<デメリット>

・返済専用の商品であり、新たな借り入れは不可

特に複数社のカードローンを利用している場合には、借り換えのメリットを得やすい。

ローン金利は借入額が大きくなるほど、反比例して下がるためだ。

| A社 | B社 | C社 | 3社合計 | |

|---|---|---|---|---|

| 借入額 | 20万円 | 30万円 | 50万円 | 100万円 |

| 金利(実質年率) | 18.0% | 18.0% | 18.0% | 18.0% |

| 月々の最低返済額 | 8,000円 | 1万1,000円 | 1万3,000円 | 3万2,000円 |

| 総返済額 | 25万2,558円 | 38万8,699円 | 75万1,106円 | 139万2,363円 |

現在の契約状況では、3社分の毎月返済額は3万2,000円、総返済額は139万2,363円だ。

| 借入額 | |

|---|---|

| 借入額 | 100万円 |

| 金利(実質年率) | 15.0% |

| 月々の最低返済額 | 2万6,000円 |

| 総返済額 | 137万1,810円 |

借り換える後の借入額は100万円である。100万円以上の借り入れでは法律上の上限金利が年15.0%だ。どこの借り換えローンを利用しても、今回の条件では必ず金利が下がる。

結果、月々の最低返済額は借り換え前よりも6,000円減り、総返済額は2万553円の減額となった。

借り換えローンの利用によって、返済負担を減らせるのはこのような仕組みである。

なお法律で定められている金利はあくまで上限なので、商品によってはさらに低く設定されていることもある。

たとえ1社としか契約していない状況でも、より金利が低い借り換えローンを利用すれば、返済負担は軽くできます。

たけなわアヤコ(ファイナンシャル・プランナー)

| 借入額 | |

|---|---|

| 借入額 | 70万円 |

| 金利(実質年率) | 18.0% |

| 月々の最低返済額 | 1万8,000円 |

| 総返済額 | 105万8,465円 |

| 借入額 | |

|---|---|

| 借入額 | 70万円 |

| 金利(実質年率) | 17.5% |

| 月々の最低返済額 | 1万8,000円 |

| 総返済額 | 104万1,043円 |

自己破産を防ぐ!借り換えローンのおすすめ3選

借り換えローンは多数の企業や銀行から提供されているが、特におすすめの3つを表にまとめた。

| ローン名 | 東京スター銀行 おまとめローン (スターワン乗り換えローン) |

ORIX MONEY おまとめローン |

アイフルのおまとめローン (おまとめMAX・ かりかえMAX) |

|---|---|---|---|

| 適用金利 (実質年率) |

・9.8% ・12.5% ・14.6% |

3.0%~17.8% | 3.0%~17.5% |

| 利用可能枠 | 30万円~1,000万円 | 50万円~800万円 | 1万円~800万円 |

| 返済方式 | 元利均等月賦返済 | 元利込定額返済 ※ボーナス返済に対応 |

元利定額返済 |

| 期間 | 最長10年 | 1年~8年 | 最長10年 |

| 回数 | 記載なし | 12回~96回 | 最大120回 |

東京スター銀行 おまとめローン(スターワン乗り換えローン)は、3つのなかで唯一の銀行ローンだ。

銀行ローンのメリットはなんといっても金利の低さである。借り換えのメリットである返済負担の軽減を得やすいだろう。ただし金利が低いローンほど、審査は厳しい傾向にあるといわれる。

審査に不安があるのであれば、ORIX MONEYおまとめローンやアイフルのおまとめローン(おまとめMAX・かりかえMAX)といった消費者金融の借り換えローンを利用するのがおすすめだ。

ORIX MONEYおまとめローンは、3つのなかでは最高金利が一番高い。しかしボーナス返済に対応しているのが特徴だ。ボーナス返済が可能な人であれば、月々の返済負担を軽減しやすく、借り換えのメリットを享受しやすい。

アイフルのおまとめローン(おまとめMAX・かりかえMAX)は、消費者金融が提供する借り換えローンのなかでは金利の下限も上限も低めの設定だ。消費者金融系の借り換えローンを選ぶのなら、有力な選択肢になるだろう。

東京スター銀行 おまとめローン(スターワン乗り換えローン)

| 適用金利 (実質年率) |

・9.8% ・12.5% ・14.6% |

|---|---|

| 利用可能枠 | 30万円~1,000万円 |

| 返済方式 | 元利均等月賦返済 |

| 期間 | 最長10年 |

| 回数 | 記載なし |

東京スター銀行が提供するおまとめローン(スターワン乗り換えローン)は、年9.8%・12.5%・14.6%と3パターンの金利が用意された商品だ。

いずれの金利が適用されるかは審査次第ではあるが、銀行ローンなだけあり消費者金融系に比べると低金利である。

借り換えの目的である「返済負担を軽くする」うえでは、適したローンだといえるだろう。

・前年度の税込年収が200万円以上であること

・給与所得者であり正社員・契約社員・派遣社員のいずれかであること

・収入証明書(源泉徴収票や給与明細など)を提出できること

・債務整理や自己破産の経験がないこと

・現在利用中のローンを延滞していないこと

・過去6ヵ月以内に東京スター銀行のローン審査に落ちていないこと

・借入希望額が30万円以上、1,000万円以下であること

※東京スター銀行のウェブサイトを参照して筆者作成、2023年10月20日現在

条件が厳し過ぎるわけではないが、雇用形態に関してはしっかりと制限がかけられている。パート、アルバイト、自営業者は収入に関係なく、東京スター銀行のおまとめローン(スターワン乗り換えローン)は利用できない。

また最低金利は9.8%なので、他2つのローンに比べると高い。

| ローン名 | 東京スター銀行 おまとめローン (スターワン乗り換えローン) |

ORIX MONEY おまとめローン |

アイフルのおまとめローン (おまとめMAX・ かりかえMAX) |

|---|---|---|---|

| 適用金利 (実質年率) |

・9.8% ・12.5% ・14.6% |

3.0%~17.8% | 3.0%~17.5% |

金利は借入額に反比例して下がる傾向にある。借り換える金額が大きければ大きいほど、ほか2つの借り換えローン(ORIX MONEYおまとめローン、アイフルのおまとめローン)のほうが低金利で契約できるかもしれない。

東京スター銀行のおまとめローン(スターワン乗り換えローン)のメリットを得やすいのは次の2つの条件に当てはまるケースだ。

- 借り換えの希望額が100万円未満である

- 現在契約中のローン金利が14.6%を超える

この2つに当てはまる人は検討してみるといいだろう。

ORIX MONEYおまとめローン

| 適用金利 (実質年率) |

3.0%~17.8% |

|---|---|

| 利用可能枠 | 50万円~800万円 |

| 返済方式 | 元利込定額返済 ※ボーナス返済に対応 |

| 期間 | 1年~8年 |

| 回数 | 12回~96回 |

オリックス・クレジットのORIX MONEYおまとめローンは、最高金利が17.8%なので高いほうである。

借り換えローンの金利比較

| ローン名 | 東京スター銀行 おまとめローン (スターワン乗り換えローン) |

ORIX MONEY おまとめローン |

アイフルのおまとめローン (おまとめMAX・ かりかえMAX) |

|---|---|---|---|

| 適用金利 (実質年率) |

・9.8% ・12.5% ・14.6% |

3.0%~17.8% | 3.0%~17.5% |

しかしORIX MONEYおまとめローンはカードローンでは珍しく、ボーナス返済に対応している。

事前にボーナス月の加算額(比率を0~50%の範囲内で設定)を定めることで、通常月の返済負担を軽減できるのが特徴だ。

| ボーナス返済の比率 | 0% | 20% | 50% |

|---|---|---|---|

| 月々の最低返済額 | 1万7,945円 | 1万4,356円 | 8,972円 |

| ボーナス時の加算返済額 | 0円 | 2万1,878円 | 5万4,695円 |

| 総返済額 | 172万2,758円 | 172万8,258円 | 173万6,508円 |

毎月の返済負担が重く感じられている人ほど、ボーナス返済に対応したORIX MONEYおまとめローンにメリットを感じやすいでしょう。

ただしボーナス返済の比率を上げるほどボーナス時の返済額や総返済額が上がる点は、注意が必要です。

たけなわアヤコ(ファイナンシャル・プランナー)

借り換えローンは審査時間が比較的かかる商品も多いが、ORIX MONEYおまとめローンは最短で翌営業日には結果が出る。

申し込み条件も東京スター銀行のおまとめローン(スターワン乗り換えローン)に比べれば少ない。

・満20歳以上、65歳未満であること

・毎月の定期収入があること

・収入証明書(源泉徴収票や給与明細など)を提出できること

※オリックス・クレジットのウェブサイトを参照して筆者作成、2023年10月20日現在

ORIX MONEYおまとめローンは、気軽に申し込みたい人にもおすすめだ。

アイフルのおまとめローン(おまとめMAX・かりかえMAX)

| 適用金利 (実質年率) |

3.0%~17.5% |

|---|---|

| 利用可能枠 | 1万円~800万円 |

| 返済方式 | 元利定額返済 |

| 期間 | 最長10年 |

| 回数 | 最大120回 |

|

|

詳しくはこちら(※) |

レイク | |

|---|---|---|---|---|

| 適用金利 (実質年率) |

3.0%~17.5% | 6.3%~17.8% | 3.0%~18.0% | 6.0%~17.5% |

| 利用可能枠 | 1万円~800万円 | 300万円まで | 800万円まで | 10万円~500万円 |

アイフルは最高金利が低いだけでなく、最低金利も低く、利用可能枠の上限も高い。消費者金融系の借り換えローンを検討しているのなら、アイフルがおすすめです。

たけなわアヤコ(ファイナンシャル・プランナー)

申し込み条件も比較的易しいので、多くの人が気軽に申し込めるだろう。

申し込みはウェブからも可能だが、審査通過後の契約手続きは無人店舗もしくは郵送のみとなる。店舗の所在地はウェブサイトで検索できるが、最寄りになかった場合には契約まで一定の時間がかかるだろう。

ウェブ完結かつ早めの契約を希望するのであれば、審査完了まで最短翌営業日のORIX MONEYおまとめローンがおすすめだ。

自己破産後にカードローンを利用するには

自己破産から一定期間はカードローンを原則、利用できない。自己破産後にどうしても融資が必要になった場合には、以下の手段が考えられる。

融資を受ける方法は銀行や消費者金融を利用する以外にも、公的機関による支援制度の利用がある。例えば、生活福祉資金貸付制度や母子父子寡婦福祉資金貸付金制度などの制度だ。

まずは、これら支援制度の利用者に自分が該当するかを確認するとよいだろう。

支援制度を利用できなかった場合には、事故情報が消えるのを待ってからカードローンに申し込むのが一般的だ。信用情報から自己破産の履歴が抹消されるまでには、最長で7年かかる。

なお履歴の抹消後であっても、申し込むのはこれまで利用したことのないカードローンがおすすめだ。

信用情報上から自己破産の履歴が抹消されたとしても、各社独自の顧客リストには保存されている可能性があるためだ。

まず公的機関の支援を受けられないか調べる

本貸付制度は、都道府県社会福祉協議会を実施主体として、県内の市区町村社会福祉協議会が窓口となって実施しています。低所得世帯、障害者世帯、高齢者世帯等世帯単位に、それぞれの世帯の状況と必要に合わせた資金、たとえば、就職に必要な知識・技術等の習得や高校、大学等への就学のための資金、介護サービス利用のための資金貸付け等を行います。

引用:全国社会福祉協議会『福祉の資金(貸付制度)』

ほかの制度やローンサービスなどを利用できないときの最後のとりでとして、多くの人が利用しやすいような制度設計となっています。

たけなわアヤコ(ファイナンシャル・プランナー)

無利子または低利子で融資を受けられ、さらに用途別にさまざまな種類の生活福祉資金が用意されているのもそのためだ。

生活支援費……生活を営むうえでの費用

住宅入居費……賃貸契約を結ぶための費用

一時生活再建費……就職や転職費用や債務整理のための費用など

<福祉資金>

福祉費……病気療養費用や介護サービス費用など

緊急小口資金……緊急時に借りられる少額費用

<教育支援資金>

教育支援費……低所得世帯を対象とした高校や大学などへの就学費用

就学支援費……低所得世帯を対象とした高校や大学などへの入学費用

<不動産担保型生活資金>

不動産担保型生活資金……低所得高齢者世帯を対象とした居住用不動産を担保とする生活費用

要保護世帯向け不動産担保型生活資金……要保護の高齢者世帯を対象とした居住用不動産を担保とする生活費用

※政府広報オンラインのウェブサイトを参照して筆者作成、2023年10月20日現在

いずれの生活福祉資金が妥当であるかは、住まいの市区町村を担当する社会福祉協議会へと問い合わせおよび相談するとよい。

一方、母子家庭および父子家庭向けの支援制度の利用も検討したい。

生活資金だけでなく、子どもの修学資金や、親が働くうえで必要な事業開始資金、技能習得資金なども融資対象に含まれています。

たけなわアヤコ(ファイナンシャル・プランナー)

| 種類 | 申込対象者 | 借入限度額 |

|---|---|---|

| 事業開始資金 | ・ひとり親世帯の母または父 ・母子・父子福祉団体 ・寡婦 |

326万円 ※団体は489万円 |

| 事業継続資金 | ・ひとり親世帯の母または父 ・母子・父子福祉団体 ・寡婦 |

163万円 |

| 修学資金 | ・ひとり親世帯の母または 父が扶養する子ども ・父母のいない子ども ・寡婦が扶養する子ども |

・高校、専修学校(高等課程):月額5万2,500円 ・高等専門学校1~3年:5万2,500円 ・高等専門学校4~5年:11万5,000円 ・専修学校(専門課程):月額12万6,500円 ・短期大学:月額13万1,000円 ・大学:月額14万6,000円 ・大学院(修士課程):月額13万2,000円 ・大学院(博士課程)月額18万3,000円 ・専修学校(一般課程):月額5万2,500円 |

| 技能習得資金 | ・ひとり親世帯の母または父 ・寡婦 |

・一般:月額6万8,000円 ・特別:一括81万6,000円 ・運転免許:46万円 |

| 就業資金 | ・ひとり親世帯の母または 父が扶養する子ども ・父母のいない子ども ・寡婦が扶養する子ども |

・月額:6万8,000円 ・特別:46万円 |

| 就職支度資金 | ・ひとり親世帯の母または 父が扶養する子ども ・父母のいない子ども ・寡婦が扶養する子ども |

・一般:10万5,000円 ・特別:34万円 |

| 医療介護資金 | ・ひとり親世帯の母または 父とその子ども (介護の場合は子どもを除く) ・寡婦 |

・医療:34万円 ・特別:48万円 ・介護:50万円 |

| 生活資金 | ・ひとり親世帯の母または父 ・寡婦 |

・一般:月額10万8,000円 ・技能:月額14万1,000円 |

| 生活資金 ※児童扶養手当の 受給相当まで 収入が減少した場合 |

・ひとり親世帯の母または父 | 児童扶養手当と同額 |

| 住宅資金 | ・ひとり親世帯の母または父 ・寡婦 |

・通常:150万円 ・特別:200万円 |

| 転宅資金 | ・ひとり親世帯の母または父 ・寡婦 |

26万円 |

| 就学支度資金 | ・ひとり親世帯の母または 父が扶養する子ども ・父母のいない子ども ・寡婦が扶養する子ども |

・小学校:6万4,300円 ・中学校:8万1,000円 ・国公立高校など:16万円 ・修業施設:28万2,000円 ・私立高校など:42万円 ・国公立大学・短大・大学院など:59万円 ※高校以上は自宅外通学 でない場合は限度額が変動 |

| 結婚資金 | ・ひとり親世帯の母または父 ・寡婦 |

31万円 |

母子父子寡婦福祉資金貸付金制度の相談および問い合わせは、住まいの市区町村を担当する役所や役場の福祉担当窓口で受け付けている。

状況によっては、ほかにも利用可能な公的制度はある。役所や役場で相談すれば、適切な制度を教えてもらえるだろう。

事故情報が消えるまで待つ

信用情報は、機関によって保存期間が多少異なる。抹消までの期間が一番長引くのは、銀行ローンを利用して自己破産した場合で最長7年だ。

「自己破産の手続き開始決定日が分からない」「事故情報が抹消されたか確認したい」という場合には、信用情報機関に信用情報の開示手続きをするとよいでしょう。

たけなわアヤコ(ファイナンシャル・プランナー)

個人であっても自分の信用情報であれば、手続きをして照会手数料を支払うことで簡単に開示できる。

クレジットやローンの利用歴を確認したいときにはCICとJICC、銀行の利用歴を確認したいときにはKSCへの開示手続きがおすすめだ。

破産前とは別のカードローンを利用する

各社独自の顧客リストには、自己破産の履歴が残っているおそれがあるためだ。

ただし顧客情報の保存年数や、過去の自己破産者に関する取り扱いは企業によって異なる。自己破産歴のあるカードローンだからといって、必ず審査落ちするとは限らない。

どうしても利用したいカードローンがある場合には、試しに申し込んでみるのもよいだろう。

自己破産後でも利用しやすいカードローン3選

自己破産後はなるべく審査基準が低いとされるカードローンを利用し、信用情報の回復に努めるとよいだろう。そこでおすすめなのが、独自の審査基準を持っていることが多いといわれる中小消費者金融だ。特に次の3社は金利が高めである分、審査基準はそこまで高くないと推察される。

| カードローン名 | フクホー | アロー | スカイオフィス |

|---|---|---|---|

| 金利 (実質年率) |

・7.3%~20.0% ・7.3%~18.0% ・7.3%~15.0% |

15.00%~19.94% | 15.0%~20.0% |

| 借入可能額 | ・5万円~10万円未満 ・10万円~100万円未満 ・100万円~200万円 |

最高200万円 | 1万円~50万円 |

| 借り入れ開始 までの期間 |

最短即日 | 最短即日 | 記載なし |

即日融資に対応しているのはフクホーとアローのみだが、スカイオフィスも含め、審査に関してはいずれも最短即日だ。

フクホーは最低金利が低いので、借入希望額が多い人ほどおすすめだ。アローは、3社のなかで唯一ウェブ完結に対応している。

スカイオフィスは借入可能額が少ないものの最低金利は低い。上限である50万円の借り入れを希望する場合には、低金利での契約を結びやすいだろう。

フクホー

| 金利 (実質年率) |

・7.3%~20.0% ・7.3%~18.0% ・7.3%~15.0% |

|---|---|

| 借入可能額 | ・5万円~10万円未満 ・10万円~100万円未満 ・100万円~200万円 |

| 借り入れ開始 までの期間 |

最短即日 |

フクホーは中小消費者金融だが、1967年に創業されており、比較的歴史のある企業だ。そのような背景もあり、中小消費者金融にしては金利が比較的低めの設定である。

・10万円~100万円未満(実質年率 7.3%~18.0%)

・100万円~200万円(実質年率7.3%~15.0%)

申し込みから審査結果の通知まではウェブでもできるが、契約手続きは書類の郵送もしくは店頭で進められる。

即日融資には対応しているものの、即日で利用できるのは店頭(フクホー難波店:大阪府大阪市浪速区)で契約手続きができるケースのみです。

たけなわアヤコ(ファイナンシャル・プランナー)

アロー

| カードローン名 | アロー |

|---|---|

| 金利 (実質年率) |

15.00%~19.94% |

| 借入可能額 | 最高200万円 |

| 借り入れ開始 までの期間 |

最短即日 |

アローは2000年に創業された比較的新しい中小消費者金融だが、その分、現代に合ったサービスを提供しているのが特徴だ。

アローには公式アプリがあり、アプリを利用すればウェブ完結での申し込みが可能である。必要書類をアプリ上で送信できるのはもちろん、郵送物もすべて不要にできる。

一般的なカードローンでは借入希望額が少額であれば収入証明書類を求められないケースが多く、かつ満20歳以上を対象とした商品も豊富であることから、アローの申し込み条件はやや厳しいといえるだろう。

早めの融資を望む場合には、事前に収入証明書類を手元に用意したうえで申し込むことを推奨する。

スカイオフィス

| カードローン名 | スカイオフィス |

|---|---|

| 金利 (実質年率) |

15.0%~20.0% |

| 借入可能額 | 1万円~50万円 |

| 借り入れ開始 までの期間 |

記載なし |

スカイオフィスは借入可能額が1万円~50万円の少額融資を専門としているが、その割には金利が低めである。

・10万円~100万円未満の借り入れ…実質年率18.0%

・100万円以上の借り入れ…実質年率15.0%

法律で定められた範囲では、50万円までの借り入れであれば上限金利は18.0%だ。

多くの消費者金融はこの上限金利を目安に金利を設定しているので、スカイオフィスのようなケースでは18.0%~20.0%の金利でもおかしくはない。

それだけに50万円の借り入れを希望する場合には、他社よりもお得な金利で契約できる可能性があるのでおすすめだ。

申し込み条件も「20歳以上で安定した収入があること」のみである。

ただしスカイオフィスは審査こそ最短30分(※)で完了するが、即日融資には対応していない。契約手続きが郵送のみの対応であるためだ。

(※)即日審査を受けるには、9:00~14:00までの申し込みが必須

融資までに猶予があり、低い金利が期待できそうならば利用を検討しよう。

よくある質問

自己破産によって返済免除となるかどうかは、法律に基づき裁判官が決定する。一般的なローン契約はおおむね返済免除となるが、損害賠償金や養育費の支払いなど一部は免除とならない。

自己破産時には財産が没収されるが、生活必需品や生活再建に必要とされるものは手元に残しておける。例えば99万円までの現金や、法律で差押禁止財産と定められている衣服や寝具などの財産だ。

ほかにも仕事をするうえで必須の道具や機器は、差押禁止財産に含まれていなくても裁判官の裁量によって許可されるケースが多い。

自己破産の履歴が抹消されるまで(最長7年)は、審査に通過する可能性が著しく低くなるだろう。

また履歴抹消後は信用情報が何も登録されていない「スーパーホワイト」と呼ばれる状態になり、過去に自己破産経験があると疑われやすいことから、審査に悪影響を及ぼすといわれている。

履歴抹消直後は、なるべく審査基準が易しいカードローンを選ぶのが無難だ。

日本には生活困窮者向けの制度がいくつかある。生活福祉資金貸付制度や母子父子寡婦福祉資金貸付金制度などだ。

まずは市区町村の福祉担当窓口で相談することをおすすめする。

ただし無料で閲覧できる官報情報は、直近90日分だけだ。個人が有料会員登録をすることはあまりないので、友人や知人に知られることはまずないだろう。

信用情報に関しても、個人が照会できるのは自分のものだけだ。たとえ家族であっても、本人以外の申し込みでは開示請求は認められない。

具体的には、CIC(株式会社 シー・アイ・シー)、JICC(株式会社 日本信用情報機構)、KSC(全国銀行個人信用情報センター)の3つを指す。

国民が返済不能に陥ることを防ぐために設けられた機関であり、いずれも内閣総理大臣による指定を受けて運営している。

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

■保有資格

2級ファイナンシャル・プランニング技能士

AFP認定者

【関連記事】

・住宅ローンのおすすめ金融機関をFPが厳選!変動金利、固定金利のおすすめは?選ぶときの注意点は?

・iDeCo(イデコ)を40代から始めるのは遅いのか

・人気ゴールドカードのおすすめ比較ランキングTOP10!

・プラチナカードの比較ランキングTOP10!還元率や年会費、アメックスやJCB、自分に合った1枚はどれ?

・ポイント還元率の高いクレジットカード11選