お金を借りる方法を10種類紹介する。

突然の出費や、まとまった資金が必要になった時、多くの人が「お金を借りる」ことを検討するだろう。

特に急な医療費が必要な時や、今月中に家賃を払わなければいけない時には、即日でお金を借りる方法を知りたいのではないだろうか。あるいは、どこからも借りられない時は審査なしの借り先を知りたいと考える人もいるかもしれない。

そこで本記事では、目的別にお金を借りる方法を詳しく解説する。即日融資に対応している消費者金融から、比較的低金利で借りられる銀行カードローン、審査なしの借り方、国から借りる方法まで、幅広い選択肢の中から、自分にぴったりの借り先を見つけられるだろう。

目次

お金を借りる方法を一覧で比較

お金を借りるなら、目的によって適切な方法を選ぶべきだ。

例えばすぐにお金を借りたいなら消費者金融が候補となる。低金利で借りたいなら銀行のカードローンも視野に入れよう。目的によってはアプリやクレジットカードも選択肢となる。

目的別でお金を借りる方法10種を以下にまとめた。

本記事では、上記のお金を借りる方法について、それぞれ概要を解説する。また具体的なローン商品やサービスも併せて紹介する。

今すぐお金を借りるなら即日融資可の消費者金融

できるだけ早くお金を借りたいなら消費者金融を選びたい。

消費者金融系のカードローンは、最短で申し込みの当日にお金を借りられる。

その他の方法だと、お金を借りるまでに時間がかかることがある。代表的なものが銀行系カードローンだ。銀行は業界独自の取り組みとして審査時に警察庁データベースへ照会する。照会に時間を要するため、原則として即日融資には対応していない。

一方、消費者金融系カードローンは審査スピードが早い傾向にある。特に大手は審査をシステムで自動的に行うため、即日融資に対応するケースも多い。

ここでは即日融資に対応する消費者金融系カードローンを6つ紹介する。

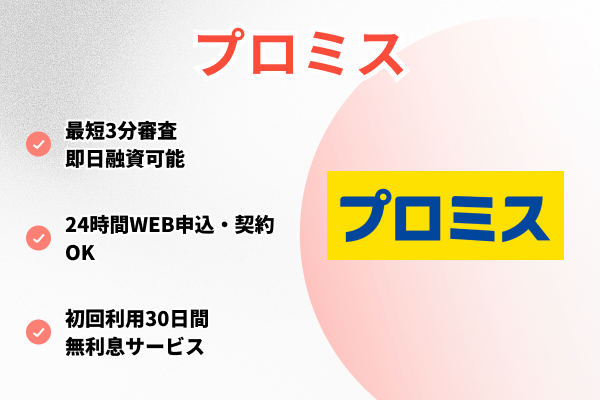

プロミスは最短3分※で即日融資が可能

- 上限金利が他社より低い

- 初回借り入れまで無利息期間が経過しない

- 電話の在籍確認は原則ない

申し込みはWebから24時間365日受け付けています。振り込みで借りるなら手続きは融資までWeb上で完結するので、店舗やATMへ向かう必要がなく、自宅ですぐにお金を借りられます。

プロミスの強みは上限金利の低さだ。大手の消費者金融の中では最低水準にある。

カードローンの金利は審査を通じて個別に適用される。初回は実績がないため、上限金利が適用される可能性もある。プロミスなら上限金利が低いため、比較的小さい負担で借りられる。

また、プロミスには無利息サービスを確実に受けられる魅力もある。起算日が借り入れ後のため、借り入れ前に無利息期間が経過することがない。

プロミスの場合は初めて利用する人が対象となり、メールアドレスの登録とWeb明細の利用を条件に提供している。

プロミスの無利息サービスは、起算日が初回借り入れの翌日だ。実際に借り入れるまで経過しないため、確実に無利息サービスを受けられる。

| 借り入れの翌日(初回) | 契約の翌日(初回) | 公式サイト | |

|---|---|---|---|

| プロミス | 〇 | ― | 詳細 |

| アコム | ― | 〇 | 公式サイト |

| レイク | ― | 〇 | 公式サイト |

| アイフル | ― | 〇 | 公式サイト |

| SMBCモビット | ― | ― | 公式サイト |

| オリックスマネー | ― | ― | 公式サイト |

| 融資スピード | 最短3分※1 |

|---|---|

| 利用対象 | ・年齢18~74歳 ・本人に安定した収入があること ※主婦や学生でもアルバイト・パートなど安定した収入のある場合は申込可 ※高校生(定時制高校生および高等専門学校生も含む)は申込不可 ※収入が年金のみの場合は申込不可 |

| 金利(実質年率) | 2.5%~18.0% |

| 無利息期間 | 最大30日(起算日:初回借り入れの翌日) |

| 借入限度額 | 最大800万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | 原則なし |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 可能(セブン銀行) |

アコムは土日でも審査対応可能で、即日で借りられる

- 土日や祝日でも即日融資に対応

- 楽天銀行への振り込みなら約10秒で借りられる

- 成約率が4割程度

※お申込時間や審査によりご希望に添えない場合がございます。

アコムは休日の即日融資にも対応している(※)。土日や祝日も審査を実施しているためだ。申し込めば最短即日で審査の回答を受けられる。

※金融機関・お申込時間帯によってはご利用いただけない場合がございます。

土日の急な出費にも慌てずに対応できるのは嬉しいポイントです。

若山卓也(ファイナンシャル・プランナー)

簡易的な審査通過の見込みなら「3秒診断」で即座に確認できる。年齢と年収、他社の借り入れ情報を入力すると、融資の可能性の有無がすぐに表示される。おおよその結果をすぐに知りたいという時に便利だ。

なお、すぐにお金を借りたいなら、借入方法は「銀行振込」にしよう。

アコムの銀行振込は指示から最短10秒で着金する。楽天銀行なら土日祝日を含め最短10秒で振り込みが可能だ。その他の銀行も、最短1分程度で振り込みを指示できる。

| 月曜日 | 火曜日~金曜日 | 土日・祝日 | |

|---|---|---|---|

| 楽天銀行 (10秒) |

0:10~23:49 | 0:10~23:49 | 0:10~23:49 |

| 三菱UFJ銀行 (1分程度) |

9:00~23:49 | 0:10~23:49 | 9:00~19:59 |

| 三井住友銀行 (1分程度) |

9:00~23:49 | 0:10~23:49 | 9:00~19:59 |

| みずほ銀行 (1分程度) |

9:00~23:49 | 0:10~23:49 | 9:00~19:59 |

| ゆうちょ銀行 (1分程度) |

9:00~23:49 | 0:10~23:49 | 9:00~19:59 |

アコムの新規成約率は2024年3月までの1年間で4割に達した。

出典:アコム株式会社|マンスリーレポート2024年3月末

成約率とは申し込みに対する契約の割合を示すものだ。

・プロミス:37.8%

・アイフル:35.9%

・レイク:24.0%

出典:各社のマンスリーレポートおよび決算情報

審査に不安がある人は一度アコムにトライしてみてもいいだろう。

| 融資スピード | 最短20分(※1) |

|---|---|

| 利用対象 | ・20歳以上 ・安定した収入と返済能力を有する方で、当社基準を満たす方 ※主婦や学生でもパート・アルバイトによる安定した収入がある場合は申込可 |

| 金利(実質年率) | 3.0~18.0% |

| 無利息期間 | 最大30日(起算日:初回契約の翌日)(※2) |

| 借入限度額 | 最大800万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | 原則なし(※3) |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 可能(セブン銀行) |

※2:適用条件:アコムでのご契約がはじめてのお客さま

※3:審査の結果によりお電話での確認が必要となる場合があります。 出典:アコム公式サイト「商品内容のご説明 カードローンについて」

レイクは最短15秒で審査結果がわかる

- 21時まで(日曜日は18時まで)の契約完了で即日融資可能

- 「レイクアプリ」のスマホATMならセブン銀行ATMで24時間いつでも借入返済が可能

- 無利息期間が業界最長の365日間

※一部金融機関および、メンテナンス時間等を除きます。

レイクで即日融資を受けるなら、申し込みはWebから行うのが望ましい。審査結果が最短15秒で通知される。Webからの申し込みは24時間受け付けている。

| 消費者金融名 | 無利息期間 | 公式サイト |

|---|---|---|

| レイク | 60日間、365日間 | 公式サイト |

| プロミス | 30日 | 公式サイト |

| アコム | 30日 | 公式サイト |

| アイフル | 30日 | 公式サイト |

| SMBCモビット | ― | 公式サイト |

| オリックスマネー | ― | 公式サイト |

・初めてのご契約

・Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日間無利息

・初めてのご契約

・Webお申込み、ご契約額が50万円未満の方

出典:レイク 無利息

※無利息期間経過後は通常金利適用

※初回契約翌日から無利息適用

※他の無利息商品との併用不可

| 融資スピード | Webで最短15分 |

|---|---|

| 利用対象 | ・満20歳~70歳 ・本人に安定した収入のある人 ※パートやアルバイトでも安定した収入がある場合は申込可 |

| 金利(実質年率) | 4.5~18.0% |

| 無利息期間 | 契約額に応じて60日間または 365日間 ※起算日はいずれも初回契約の翌日 ※各無利息期間の併用は不可 |

| 借入限度額 | 最大500万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | なし※ |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 可能(セブン銀行) |

アイフルはコールセンターに電話すれば急ぎの審査に対応してくれる

- Web申込なら最短18分融資可能

- 初めての利用なら最大30日間利息0円

- 電話による在籍確認が原則ない

アイフルの審査受付時間は、曜日を問わず9時~21時だ。即日融資を受けるなら、遅くとも20時までに申し込みを完了しておきたい。

「1秒診断」なら、簡易的な審査通過の見込みをすぐに確認できる。年齢と年収、他社の借入額といった3つの情報を入力すると、結果が即座に表示される。

電話による在籍確認が原則ないことも、アイフルの魅力だ。周囲に知られるリスクを減らせるほか、勤務先が営業時間外でも審査を受けられるメリットがある。

アイフルは2023年4月~5月に契約した顧客のうち、99.7%は電話による在籍確認を実施しなかった。

周囲にカードローン利用を知られたくないという人に向いているだろう。

| 融資スピード | 最短18分 |

|---|---|

| 利用対象 | ・満20歳以上69歳まで ・定期的な収入と返済能力があること |

| 金利(実質年率) | 3.0~18.0% |

| 無利息期間 | 最大30日(起算日:初回契約の翌日) |

| 借入限度額 | 最大800万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | 原則なし |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 可能(セブン銀行、ローソン銀行) |

SMBCモビットは電話なしで即日借入可能

- 審査時間は最短15分、即日融資可能

- スマホ1つで申し込みから借り入れ可能

- 返済でVポイントが貯まる

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

SMBCモビットで即日融資を受けたいなら、申し込み後にコールセンターへの連絡が必要だ。Webから申し込み情報を入力し、完了後に0120-03-5000に電話し、即日融資を受けたい旨を申告する。

モビットコールセンターの営業時間は、初めて申し込む場合で9時~21時だ。即日融資を受けるなら、遅くとも20時までには申し込みを完了させておきたい。

SMBCモビットは返済時にVポイントが貯まる。利息分に対してポイント付与率は0.5%だ。返済額のうち、利息分200円につき1ポイント分のVポイントが付与される。Vポイントは1ポイント=1円として返済に利用可能だ。

Vポイントを貯めるには、契約後に利用手続きを行う。Vポイントの利用手続きは、Vポイント一体型のローンカード(モビットカード)を発行するか、会員サイト(Myモビ)から手続きして行う。なお、Vポイント利用手続きにはYahoo! JAPAN IDが必要だ。

| 融資スピード | 最短15分 |

|---|---|

| 利用対象 | ・満年齢20才~74才 ・安定した収入があること(SMBCモビットの基準を満たす人) ※アルバイト、パート、自営業でも利用可能 ※収入が年金のみの場合は申込不可。年金以外に安定した定期収入があれば申込可 |

| 金利(実質年率) | 3.0~18.0% |

| 無利息期間 | なし |

| 借入限度額 | 最大800万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 原則可能(Web完結申込で手続した場合) |

| 電話による在籍確認 | 原則なし(Web完結申込で手続した場合) |

| 担保/連帯保証人 | 不要 |

| スマホATM取引の利用 | 可能(セブン銀行、ローソン銀行) |

オリックスマネーは休日でも即日最短60分で審査完了

- 平日14:30までの契約で即日融資

- 限度額を選んで申し込める

- 会員限定でオリックスグループの優待が受けられる

契約後は銀行振込で借りられる。振り込みは、土日も含め最短で即時に反映される。

| 平日 | 土日・祝日 | |

|---|---|---|

| PayPay銀行 | 0:15~23:45 | 0:15~23:45 |

| その他金融機関 | 0:15~6:00 8:30~23:45 |

0:15~23:45 |

| その他金融機関 (全銀システム接続時間外) |

8:30~15:00 | ― |

オリックスマネーは、契約時に利用限度額の枠を選択できる。

消費者金融カードローンでは、契約時に限度枠や金利を指定される場合がある。しかしオリックスマネーなら最高800万円までの範囲内で契約額および金利を選択できる。

| 契約枠(コース) | 金利(実質年率) |

|---|---|

| 800万円、700万円、600万円コース | 1.5~6.0% |

| 500万円、400万円コース | 5.0%~8.0% |

| 300万円、200万円コース | 5.3%~12.5% |

| 100万円コース | 10.0%~14.5% |

| 50万円コース | 12.0%~17.8% |

オリックスマネーには会員限定の特典もある。会員はオリックスグループのサービスで優待を受けられる。

| グループ | 特典 |

|---|---|

| オリックスレンタカー | 基本料金の優待価格の提示 |

| オリックスカーシェア | 新規契約で ・ICカード発行手数料(1,650円)無料 ・月額基本料2ヵ月無料 ・3,000円分の時間料金無料×2ヵ月 |

| いまのりイレブン (個人向けカーリース) |

新規成約でAmazonギフト券2,000円分進呈 |

| 融資スピード | 最短60分 |

|---|---|

| 利用対象 | ・日本国内に居住していること ・年齢満20歳以上69歳まで ・毎月定期収入があること |

| 金利(実質年率) | 1.5~17.8% |

| 無利息期間 | なし |

| 借入限度額 | 最大800万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 回避可能 |

| 電話による在籍確認 | 原則あり(電話確認が難しい場合は事前相談可能) |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 可能(セブン銀行、ローソン銀行) |

低金利でお金を借りるなら銀行カードローン

低金利でお金を借りたいなら銀行系カードローンが候補だ。

消費者金融と比較すると、銀行系カードローンは上限金利が低い傾向にある。初回の契約でも比較的低い金利で借りられるだろう。

消費者金融と銀行のカードローンは、最低金利には大きな差はない。しかし、初めてカードローンを利用する場合は最高金利(上限金利)が適用されることが多い。

初めての利用の際は最低金利ではなく最高金利を確認しましょう。

若山卓也(ファイナンシャル・プランナー)

両者の最高金利で50万円を借りた場合、2年間で返済したときの総返済額は以下の通りだ。三井住友銀行カードローンの方が、アコムより2万円ほど安い。

| 三井住友銀行カードローン (貸付金利/実質年率14.5%) |

アコム (貸付金利/実質年率18.0%) |

|

|---|---|---|

| 総返済額 | 57万8,982円 | 59万7,201円 |

| 金利手数料相当額 | 7万8,982円 | 9万7,201円 |

ただし、大手消費者金融の多くは無利息サービスがあることが多い。利用し、期間内に完済できるなら返済総額は小さくなるだろう。

一方、長期間をかけて完済する場合は銀行カードローンの方が小さい負担で借りやすい。

三井住友銀行カードローンの上限金利は14.5%で消費者金融より返済負担が軽い

- 住宅ローン契約者は金利1.5%~8.0%で借りられる可能性がある

- 周囲に知られず借りやすい

三井住友銀行カードローンの金利は、契約額に応じて1.5%~14.5%で決定される。金利は契約額が大きくなるほど低下する。また三井住友銀行で住宅ローンの契約がある場合、金利は1.5%~8.0%に引き下げられる可能性もある。

| 融資スピード | 最短翌日以降 |

|---|---|

| 利用対象 | ・申込時の年齢が満20歳以上満69歳以下 ・原則安定した収入があること ・三井住友銀行指定の保証会社 (SMBCコンシューマーファイナンス株式会社)の保証が受けられること |

| 金利(実質年率) | 1.5~14.5%(※) |

| 無利息期間 | なし |

| 借入限度額 | 10万円~800万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | 原則なし |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 利用不可 |

出典:三井住友銀行カードローン商品概要

三菱UFJ銀行バンクイックの上限金利は14.6% コンビニATM手数料無料で借りられる

- 消費者金融より上限金利が低い傾向にある

- ATM手数料が無料

バンクイックの金利は以下の通りだ。契約額が大きくなるほど低い金利が適用される傾向にある。

| 契約額 | 金利 |

|---|---|

| 10万円以上~100万円以下 | 13.6%~14.6% |

| 100万円超~200万円以下 | 10.6%~13.6% |

| 200万円超~300万円以下 | 7.6%~10.6% |

| 300万円超~400万円以下 | 6.1%~7.6% |

| 400万円超~500万円以下 | 4.6%~6.1% |

| 500万円超~600万円以下 | 4.1%~4.6% |

| 600万円超~700万円以下 | 3.6%~4.1% |

| 700万円超~800万円以下 | 1.4%~3.6% |

バンクイックなら、三菱UFJ銀行のATMをはじめ下記のATMで、手数料無料でお金を借りられる。

・セブン銀行

・ローソン銀行

・E-netATM(ファミリーマートなど)

※ローソン銀行ATMは「ローソンATMマーク」のあるATMが対象

※上記以外のATMは利用できない

ATM手数料は、金利手数料の次に節約したいポイントです。借入れや返済を何度も繰り返すと、ATM手数料は大きな負担につながります。

若山卓也(ファイナンシャル・プランナー)

余計な手数料を払いたくないなら、バンクイックを検討したい。

しかしテレビ窓口ならその場で発行可能だ。テレビ窓口は三菱UFJ銀行の店舗に設置されている。

カードの受け取りを急ぐ場合、また自宅で受け取りたくない場合は、テレビ窓口での受け取りを検討しましょう。

若山卓也(ファイナンシャル・プランナー)

| 融資スピード | 最短翌日以降 |

|---|---|

| 利用対象 | ・満20歳以上65歳未満 ・国内に居住する個人 ・アコム株式会社の保証が受けられること ・原則安定した収入があること |

| 金利(実質年率) | 1.4~14.6% |

| 無利息期間 | なし |

| 借入限度額 | 10万円~800万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能(テレビ窓口からの申込みにかぎる) |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 不可 |

楽天銀行スーパーローンの上限金利は14.5% 期間限定キャンペーンもお得

- 無利息サービスがある

- 新規入会&利用特典で最大3万1,000円ポイントが進呈

- 楽天会員ランクに応じて審査が優遇される

| 契約額 | 金利 |

|---|---|

| 10万円以上~100万円未満 | 14.5% |

| 100万円以上~200万円未満 | 6.6%~14.5% |

| 200万円以上~300万円未満 | 3.9%~14.5% |

| 300万円以上~350万円未満 | 2.9%~12.5% |

| 350万円以上~500万円未満 | 2.9%~8.9% |

| 500万円以上~600万円未満 | 2.5%~7.8% |

| 600万円以上~800万円未満 | 2.0%~7.8% |

| 800万円 | 1.9%~4.5% |

楽天銀行スーパーローンには無利息サービスがある。条件は楽天銀行口座を同時に開設すること、楽天銀行スーパーローンの返済口座に楽天口座を指定することだ。対象者は初回借り入れの翌日から30日間利息が発生しない。

また楽天銀行スーパーローンはキャンペーンに積極的だ。常設のものや、期間限定のものが多く提供されている。

例えば常設のキャンペーンとして「新規ご入会&ご利用特典」がある。条件を満たすと最大3万1,000円相当のポイントが進呈される。

| 入会月の翌月末の利用残高 | 進呈ポイント |

|---|---|

| 20万円以上 | 500ポイント |

| 30万円以上 | 1,000ポイント |

| 50万円以上 | 2,000ポイント |

| 80万円以上 | 3,000ポイント |

| 100万円以上 | 1万ポイント |

| 200万円以上 | 1万2,000ポイント |

| 300万円以上 | 1万5,000ポイント |

| 400万円以上 | 3万ポイント |

また、楽天銀行スーパーローンは楽天会員のランクごとで審査優遇が受けられる。詳しい条件は非公開だが、上位のランクは審査に通過できる可能性が高まることが予想される。楽天会員ランクが高い人は検討してもいいだろう。

なお、カードローンの利用を知られたくない場合、楽天銀行スーパーローンは郵送物に注意が必要だ。カードの送付先に勤務先を指定しても、自宅へ別の文書(犯罪移転収益防止法に基づくもの)が郵送される。文書を見た家族から詮索される可能性があるだろう。

| 融資スピード | 最短翌日以降 |

|---|---|

| 利用対象 | 下記すべての条件を満たしていること ・申込時の満年齢が20歳以上62歳以下であること(※1) ・日本国内に居住していること (外国籍の場合は永住権または特別永住権を持っていること) ③勤めていて毎月安定した定期収入があること。または専業主婦 ④楽天カード株式会社または三井住友カード株式会社の保証が受けられること (※2) ※1:パート・アルバイト、および専業主婦の場合は60歳以下 ※2:楽天銀行が認めた場合は不要 |

| 金利(実質年率) | 1.9~14.5% |

| 無利息期間 | 30日(起算日:初回借り入れの翌日) ※新規で楽天銀行口座開設と楽天銀行スーパーローンの同時成約が条件 |

| 借入限度額 | 最大800万円 |

| Web完結 | ◯ |

| カードレス契約 | × |

| 自宅への郵送物回避 | ×(自宅への郵送物あり) |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 利用不可 |

オリックス銀行カードローンは金利は高めだが、ガン保障付きプランが選べて安心

- ガン保障特約付きプランを選べる

- 銀行振込は最短で即時に反映される

| 契約額 | 金利 |

|---|---|

| 100万円未満 | 12.0%~14.8% |

| 100万円以上~150万円以下 | 6.0%~14.8% |

| 150万円超~300万円以下 | 5.0%~12.8% |

| 300万円超~500万円以下 | 4.5%~8.8% |

| 500万円超~700万円以下 | 3.5%~5.8% |

| 700万円超~800万円以下 | 1.7%~4.8% |

| 融資スピード | 最短翌日以降 |

|---|---|

| 利用対象 | 以下の条件をすべて満たしていること ・申込時の年齢が満20歳以上69歳未満であること ・原則、毎月安定した収入があること ・日本国内に在住していること (外国籍の場合は永住者または特別永住者であること) ・オリックス・クレジット株式会社または 新生フィナンシャル株式会社の保証が受けられること |

| 金利(実質年率) | 1.7%~14.8% |

| 無利息期間 | 30日(起算日:初回契約の翌日) |

| 借入限度額 | 10万円~800万円 |

| Web完結 | ◯ |

| カードレス契約 | × |

| 自宅への郵送物回避 | 不可 |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 不可 |

PayPay銀行カードローンは業界最低水準の最低金利、上限は最高水準

- 初回借入日から30日間は無利息

- 初回契約と借り入れで最大1万1,500円または同金額相当のポイントが進呈

なお、PayPay銀行カードローンの下限金利である1.59%の適用を受けるには、1,000万円の与信を受ける必要がある。総量規制から、1,000万円を契約するには年収は少なくとも3,000万円が求められる。

銀行系カードローンではあるものの、契約額が1,000万円でない限り、金利面でPayPay銀行カードローンを選ぶメリットは特にないだろう。

| 契約額 | 金利 | 契約額 | 金利 |

|---|---|---|---|

| 100万円未満 | 18.0% | 500万円以上~600万円未満 | 5.5% |

| 100万円以上~150万円未満 | 15.0% | 600万円以上~700万円未満 | 5.0% |

| 150万円以上~200万円未満 | 12.0% | 700万円以上~800万円未満 | 4.0% |

| 200万円以上~250万円未満 | 10.0% | 800万円以上~900万円未満 | 3.5% |

| 250万円以上~300万円未満 | 8.0% | 900万円以上~1,000万円未満 | 3.0% |

| 300万円以上~400万円未満 | 6.5% | 1,000万円 | 1.59% |

| 400万円以上~500万円未満 | 6.0% | ― | ― |

PayPay銀行カードローンは無利息サービスがある。期間は初回借入日から30日間だ。実際に借り入れる前に無利息期間が経過しないため、確実に無利息サービスを受けられる。

また、PayPay銀行カードローンには入会特典が設けられている。カードローンの新規契約で最大1,500円または同金額相当のポイントが進呈される。限度額が50万円以下は1,000円、50万円超は1,500円だ。

さらに利用特典もある。契約の翌月末の残高に応じ、最大1万円または同金額相当のポイントが進呈される。

ただし、1万円を受けとるには300万円の借り入れが必要だ。また少なくとも10万円以上の借り入れがないと、利用特典は受けとれない。

| 入会月の翌月末の利用残高 | 進呈金額(または相当するポイント) |

|---|---|

| 10万円以上 | 500円 |

| 50万円以上 | 1,000円 |

| 100万円以上 | 5,000円 |

| 150万円以上 | 7,000円 |

| 300万円以上 | 1万円 |

| 融資スピード | 最短翌営業日以降 |

|---|---|

| 利用対象 | ・申込時の年齢が20歳以上70歳未満であること(注1) ・仕事をしている人で安定した収入があること(注2) ・paypay銀行の普通預金口座を持っている個人(注3) ・一定の審査基準を満たしSMBCコンシューマーファイナンス株式会社の 保証が受けられること(注4) (注1)……借入れは満73歳となる誕生月の翌月1日まで。 以降、あらたな借入れはできない (注2)……配偶者に安定した収入があれば申込可。 年金による一定の収入がある場合も同様 (注3)……口座がない場合は同時申込みも可。 法人個人事業主口座ではカードローン利用不可 (注4)……申込者による担保や保証人の用意は不要 |

| 金利(実質年率) | 1.59~18.0% |

| 無利息期間 | 最大30日(起算日:初回借入日) |

| 借入限度額 | 最高1,000万円 |

| Web完結 | ◯ |

| カードレス契約 | キャッシュカード一体型 |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 可能(セブン銀行、ローソン銀行) |

イオン銀行カードローンは90万円まで年11.8%~13.8%で借入可能

- 銀行系カードローンの中でも上限金利が低水準

- イオン銀行口座の開設者はカード到着前に振り込みで借りられる(1回限り)

【主な銀行系カードローンの上限金利】

・イオン銀行:13.8%

・三井住友銀行:14.5%

・三菱UFJ銀行:14.6%

・楽天銀行:14.5%

・オリックス銀行:14.8%

・PayPay銀行:18.0%

・セブン銀行:15.0%

出典:イオン銀行、三井住友銀行、三菱UFJ銀行、楽天銀行、オリックス銀行、PayPay銀行、セブン銀行

消費者金融では限度額が100万円未満の場合、利息制限法の上限である18%の金利が設定される傾向にある。

例えばレイクの場合、基準残高(契約期間中の最大利用残高)が100万円未満なら適用利率15.0%~18.0%だ。

| 利用限度額 | 金利設定(実質年率) | (参考)レイクの場合 |

|---|---|---|

| 10万円~90万円 | 11.8~13.8% | 15.0%~18.0% |

| 100万円~190万円 | 8.8~13.8% | 12.0%~15.0% |

| 200万円~290万円 | 5.8~11.8% | 9.0%~15.0% |

| 300万円~390万円 | 4.8~8.8% | 7.0% |

| 400万円~490万円 | 3.8~8.8% | 4.5% |

| 500万円~590万円 | 3.8%~7.8% | 4.5% |

| 600万円~790万円 | 3.8%~5.8% | ― |

| 800万円 | 3.8% | ― |

※レイクの限度額の上限は500万円

出典:イオン銀行 カードローン金利、レイク お借入れの利息(計算方法と適用利率)

利用限度額90万円以内であれば、イオン銀行カードローンの上限金利13.8%はレイクの下限金利15.0%さえも下回っており、確実により低金利な借り入れが可能だ。

イオン銀行カードローンは、原則としてカードの受け取り後に利用できる。カード現物の受け取りには最短で5日程度を要する。

しかしイオン銀行の口座開設者なら、カード受け取り前に借り入れが可能だ。借り入れは銀行振込で行う。振込先はイオン銀行以外も指定できる。

イオン銀行カードローンは家族にバレる可能性が高いでしょう。自宅にカードが届くため、家族に見られれば、ローンの利用を知られることが想定されます。

家族に知られたくないなら、カードレスで利用できる銀行カードローンや消費者金融の利用が望ましいでしょう。

若山卓也(ファイナンシャル・プランナー)

| 融資スピード | 最短翌営業日以降 |

|---|---|

| 利用対象 | 下記すべての条件を満たす個人 ・日本国内に居住していること。外国籍の場合は永住許可を受けていること ・契約時の年齢が満20歳以上、満65歳未満 ・本人に安定かつ継続した収入が見込めること ※ パート、アルバイト、自営業者、専業主婦(夫)でも申込可。学生は申込不可 ・イオンフィナンシャルサービス株式会社、 またはオリックス・クレジット株式会社の保証が受けられること |

| 金利(実質年率) | 3.8~13.8% |

| 無利息期間 | なし |

| 借入限度額 | 10万円~800万円(10万円単位) ※専業主婦など本人に収入がなく、配偶者に収入がある人は50万円まで申込可能 |

| Web完結 | ◯ |

| カードレス契約 | 不可 |

| 自宅への郵送物回避 | 不可 |

| 電話による在籍確認 | 原則あり |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 不可 |

セブン銀行カードローンの上限金利は15.0% キャッシュカード到着前にアプリで借入可能

- アプリでセブン銀行ATMからキャッシングできる

- セブン銀行ATMから1,000円単位で返済可能(任意返済)

セブン銀行のカードローンの金利は、契約額に応じて一律に設定される。契約額は9つのコースから決定される(10万円・30万円・50万円・70万円・100万円・150万円・200万円・250万円・300万円)。

| 契約額 | 金利 |

|---|---|

| 10万円、30万円、50万円 | 15.0% |

| 70万円、100万円 | 14.0% |

| 150万円、200万円 | 13.0% |

| 250万円、300万円 | 12.0% |

セブン銀行カードローンはアプリでセブン銀行ATMからキャッシングできる。新規口座開設者でも、キャッシュカード到着前に借り入れが可能だ。ローン取引の場合、借り入れと返済(任意返済)の双方で手数料はかからない。

余計な手数料を支払いたくないなら、セブン銀行カードローンはおすすめだ。大手消費者金融の場合は、セブン銀行ATMの利用に手数料がかかる場合があるためだ。

またセブン銀行カードローンは、セブン銀行ATMから1,000円単位で任意返済ができる。

セブン銀行カードローンの場合、セブン銀行ATMから1,000円単位で任意返済できます。上述の通り、手数料は何度でも無料です。「こまめに返済したい」「手数料は節約したい」といった人は検討しましょう。

若山卓也(ファイナンシャル・プランナー)

| 融資スピード | 最短翌営業日以降 |

|---|---|

| 利用対象 | 下記の条件をすべて満たしていること ・セブン銀行口座を持っていること(個人) ・契約時の年齢が満20歳以上満70歳未満であること ・一定の審査基準を満たしアコム株式会社の保証が受けられること ・外国籍の場合は永住者であること |

| 金利(実質年率) | 12.0~15.0% |

| 無利息期間 | なし |

| 借入限度額 | 10万円、30万円、50万円、70万円、100万円、 150万円、200万円、250万円、300万円 ※利用限度額は、審査のうえ決定 |

| Web完結 | ◯ |

| カードレス契約 | 不可 |

| 自宅への郵送物回避 | 不可 |

| 電話による在籍確認 | 原則なし |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 可能(セブン銀行) |

簡単にお金を借りるならスマホアプリ

手軽にお金を借りたいならローンアプリを検討したい。

特定のアカウントと連携するものなら、入力を省略して申し込めるものもある。例えばau PAYスマートローンは、au IDの情報を自動的に反映して申し込める。au IDを持っているなら、より手軽に申し込みが可能だ。

スマホ決済と連携できるものなら、借入金を引き出すことなく、すぐにショッピングに利用できる。

例えばdスマホローンは、d払い残高に直接チャージして借りられる。チャージのために現金を引き出す手間がないため、d払いユーザーには利便性が高いだろう。

ここでは以下3つのローンアプリを紹介する。

au PAY スマートローンはau PAYにチャージできてPontaポイントも貯まる

- au IDの情報を自動的に反映して申し込める

- au PAY残高に直接チャージして借りられる

チャージした残高はすぐに支払いに利用できる。au PAYで支払うと、0.5%分のPontaポイントが付与されるのでお得だ。

au PAYスマートローンは、申し込み時にau IDの登録情報が自動的に反映される。入力項目が減るため、手続きの負担も小さい。なお、申し込みにはau IDが必須となっている。

審査結果は申込完了から最短30分で通知される。通知はメールのため通話の手間もない。

au PAYスマートローンは現金のキャッシングにも対応している。現金を引き出したい場合、アプリでセブン銀行ATMから利用できる。

| 融資スピード | 最短即日 |

|---|---|

| 利用対象 | ・本人名義のau IDを持っていること(法人契約利用のau IDでは申込不可) ・満20歳以上、70歳以下 ・本人に定期収入があること ・現住所が国内にあること ※年金を受給している場合は年金以外に安定した収入がある場合に限る |

| 金利(実質年率) | 2.9~18.0% |

| 無利息期間 | なし |

| 借入限度額 | 最大100万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 ※注意……申込時に口座登録が完了していない場合、 契約に必要な「確認コード」が記載されたハガキが簡易書留で発送される |

| 電話による在籍確認 | 実施される場合あり |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 可能(セブン銀行) |

dスマホローンはドコモユーザーなら申し込みも簡単

- dアカウントの会員情報が反映されるので申し込みの手間がかからない

- dポイントクラブ会員ランクに応じた無利息サービスあり

- ドコモのサービス利用者は優遇金利(最大3.0%引き下げ)

反映される会員情報は氏名や生年月日、住所、メールアドレスだ。ドコモ回線契約者なら携帯電話番号も自動的に入力される。

dアカウントは、ドコモユーザーでなくても無料で作れます。

若山卓也(ファイナンシャル・プランナー)

申し込みや借り入れは、スマートフォンアプリ「dスマホローンアプリ」で完結できる。借り入れはd払い残高へのチャージか、登録の金融機関に振り込んで行う。なお、申し込みや借り入れはwebからでも手続きできる。

dスマホローンには無利息サービスがあるのも特徴だ。期間は契約日から30日間だ。無利息の対象額はdポイントクラブの会員ランクに応じる。

| 獲得ポイント (3ヵ月間累計) |

会員ランク | 無利息の対象借入残高 |

|---|---|---|

| ― | 1つ星 | 10万円 |

| 100ポイント以上 | 2つ星 | 30万円 |

| 600ポイント以上 | 3つ星 | 70万円 |

| 1,500ポイント以上 | 4つ星 | 100万円 |

| 5,000ポイント以上 | 5つ星 | 300万円 |

また、NTTドコモのサービスの利用者は、dスマホローンで金利の優遇を受けられる。対象となるサービスは、ドコモ回線とdカード、d払いの3つだ。全ての条件を満たすと、金利が最大3.0%分引き下げられる。

・dカードの契約:-0.5%

・dカード GOLDの契約:-1.5%

・d払いの利用(月1回以上、d払い残高からの支払いが対象):-0.5%

出典:dスマホローン 優遇金利

ドコモユーザーならぜひ利用したい。

職場でローンの利用を知られたくないなら、原則電話での在籍確認がないプロミスやアコムの利用を検討しましょう。

若山卓也(ファイナンシャル・プランナー)

| 融資スピード | 最短即日 |

|---|---|

| 利用対象 | ドコモ所定の下記要件をすべて満たしていること ・審査申込時の年齢が満20歳以上満68歳以下 ・安定した収入があること ・審査申込者本人名義のドコモ所定の携帯回線契約を締結していること、 またはdアカウントを保有していること ・ドコモが発信するSMS(ショートメッセージサービス)を受信できること |

| 金利(実質年率) | 3.9%~17.9% ※優遇適用後金利は0.9%~17.9% |

| 無利息期間 | 30日(起算日:初回契約日) ※対象額はdポイントクラブの会員ランクに応じて10万円~300万円 |

| 借入限度額 | 1万円以上300万円以内 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | 実施される場合あり |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 不可 |

ファミペイローンはファミペイアプリユーザーなら手続きも簡単

- ファミペイアプリから簡単に申し込みできる

- ファミペイ残高に直接チャージして借りられる

- 契約日から60日間は実質無利息(利息相当額をポイントバック)

申し込みは「ファミペイアプリ」から、①「サービス」→②「ファミペイローン」の順にタップして行う。一部の対象者は、利用限度額や適用利率の仮条件も確認できる。

ファミペイローンは即日融資にも対応している。17時までに申し込むと、最短で当日に借り入れできるので急ぎでお金が必要な時にも便利だ。

借り入れもアプリで完結する。借り入れはファミペイ残高へのチャージか、登録銀行口座へ振り込んで行う。

ファミペイ払いは200円につき1円相当のファミマポイントが付与される。またファミリーマートなら対象商品の購入で付与ポイントが上乗せされるほか、公共料金の支払いでも1件につき10円相当の還元が受けられる。

ファミマが近くにあり頻繁に利用する人にもおすすめだ。

また、無利息期間が60日あるのも特徴だ。期間内に完済すれば、実質利息なしでお金を借りられる。

| 融資スピード | 最短即日 |

|---|---|

| 利用対象 | ・満20歳~満70歳 ・安定した収入がある ※専業主婦・主夫は対象外 |

| 金利(実質年率) | 0.8%~18.0% |

| 無利息期間 | 60日(起算日:初回契約日) ※利息相当額をポイントで還元するもの |

| 借入限度額 | 1万円~300万円 |

| Web完結 | ◯ |

| カードレス契約 | ◯ |

| 自宅への郵送物回避 | 可能 |

| 電話による在籍確認 | ― |

| 担保/連帯保証人 | 不要 |

| スマホATMの利用 | 不可 |

審査に通らない人におすすめなおまとめローン

他社消費者金融やクレジットカードからの借入れが多いなら、おまとめローンを検討したい。

金融機関が提供する「貸金業法に基づくおまとめローン」には、借り手に一方的に有利であることが求められる。具体的には以下のような特徴がある。

・1ヵ月の負担額が借り換え前を上回らない

・担保や保証の条件が借り換え前より厳しくならない

・残高を段階的に減らしていく返済方法(原則、新規の貸し付けはない)

出典:日本貸金業協会 総量規制にかかわらず、お借入れできる貸付けの契約があります

おまとめローンを利用すれば、以下のような効果が期待できるだろう。

・金利ダウンが期待でき毎月の返済額が減る場合がある

・返済能力に問題がなければ年収の三分の一を超えた借入れも可能

おまとめローンは消費者金融や銀行で提供がある。今回は以下の4社を紹介する。

プロミスのおまとめローンは300万円までの借換えが可能

- 利用が初めてなら30日間は無利息

- 返済期日を5日、15日、25日、末日から選べる

利息制限法の上限金利は借入額が大きいほど低下する。上限金利は借入額100万円未満で18.0%、100万円以上で15.0%だ。したがって、複数の100万円未満の借り入れで計100万円以上を借りている場合、一本化すれば金利の低下が期待できる。

たとえば3社から金利18.0%で合計200万円を借りている場合、プロミスのおまとめローンで一本化すれば、下記のように返済負担が軽くなる可能性がある。

| 借入額 | 金利 | 毎月の返済額 | 総返済額 | |

|---|---|---|---|---|

| おまとめ前 | 200万円 | 18.0% | 50,785円 | 3,047,133円 |

| おまとめ後 | 200万円 | 15.0% | 48,000円 | 2,842,747円 |

なお、プロミスのおまとめローンの対象は貸金業者の貸し出しに限られる。銀行系カードローンやクレジットカードのショッピングは借り換えの対象外なので注意しよう。

ただし、クレジットカードのキャッシングは貸金業法上の貸し出しにあたり、借り換えの対象だ。

・クレジットカードのキャッシング

※銀行系カードローン、クレジットカードのショッピングは対象外

プロミスの利用が初めてなら無利息サービスが利用できる。無利息期間は借り入れの翌日から30日間だ。メールアドレスの登録とWeb明細を利用すれば無利息サービスを受けられる。

また、プロミスのおまとめローンは返済日を選べる特徴もある。

おまとめローンは、複数の借り入れを一本化することで返済の管理が容易になる効果にも期待できる。プロミスのおまとめローンは、返済期日を5日、15日、25日、末日から選択可能だ。一本化できれば、希望の返済期日で返済できる。返済計画も立てやすくなるだろう。

| 申込条件 | ・20歳以上65歳以下 ・本人に安定した収入があること (主婦や学生でもパートやアルバイトによる安定収入があれば申込可) |

|---|---|

| 貸付金利(実質年率) | 6.3~17.8% |

| 限度額 | 最大300万円 |

| 最長返済期間 | 最長10年、1回~120回 |

| 契約時の他社返済 | 必須 |

アイフルのおまとめローンならショッピングリボ利用分もおまとめできる

- 上限金利が通常のカードローンより低い

- 銀行カードローンとクレジットカードのショッピングも借り換えできる

借り換え対象に銀行カードローンやクレジットカードのショッピング(リボ払い)も含まれる。

・クレジットカードのキャッシング

・銀行カードローンの借り入れ

・クレジットカードのショッピング(リボ払い)

おまとめローンは、貸金業法上の借り入れ(消費者金融からの借り入れや、クレジットカードのキャッシングなど)のみを対象とすることが多い。しかし上記のようにおまとめの対象が広いアイフルなら、貸金業法の枠を超えて横断的な負債の整理が可能だ。

なお、アイフルのおまとめローンは2つある。

アイフルを利用中または利用したことがある人を対象とした「おまとめMAX」と、初めて申し込む人を対象とした「かりかえMAX」だ。

両者の違いは対象者であり、金利や限度額といった条件に相違はない。なお、いずれも上限金利は17.5%で、通常のキャッシングローン(18.0%)よりやや抑えられている。

| 申込条件 | ・20歳以上69歳までで定期的な収入と返済能力があること ・アイフルの審査基準を満たすこと |

|---|---|

| 貸付金利(実質年率) | 3.0~17.5% |

| 限度額 | 最高800万円 |

| 最長返済期間 | 最長10年 |

| 契約時の他社返済 | 必須 |

レイクdeおまとめなら銀行カードローンもまとめられる

- 上限金利が17.5%と、通常(18.0%)より低い

- 銀行系カードローンも借り換えの対象に含まれる

なお、貸付額が100万円以上だと上限金利はさらに15.0%へ低下する。金利15.0%で100万円を借り換えた場合、主な返済例として月々の返済額は2万円、総返済額は156万4,016円と示されている。

・返済回数:79回(6年7ヵ月)

・返済総額:156万4,016円

※元利定額返済方式

※30日ごとに毎回の返済額を返済する場合

出典:レイク レイクdeおまとめ(主な返済例)

レイクdeおまとめは、銀行カードローンの借り換えにも対応している。

・クレジットカードのキャッシング

・銀行カードローン

※クレジットカードのショッピングは対象外

レイクdeおまとめの申込みには本人確認書類と収入証明書の提出が必須となる。申し込むなら事前に用意しておきたい。なお、レイクdeおまとめの申し込みは専用ダイヤルから行う。契約はSBI新生銀行カードローン自動契約機で手続きする。

| 申込条件 | 満20歳~70歳までで安定した収入がある人 |

|---|---|

| 貸付金利(実質年率) | 6.0~17.5% ※100万円以上の場合は6.0~15.0% |

| 限度額 | 10万円~500万円 |

| 最長返済期間 | 最長10年 |

| 契約時の他社返済 | 必須 |

SMBCモビットのおまとめローンは最長13年4ヵ月の長期返済で安心

- 返済期間が長いため月々の返済額を小さくできる

- Vポイントで返済できる

SMBCモビットの通常のローンの場合、返済期間は最長5年だ(特別な事情があるときは最長8年10ヵ月)。SMBCモビットのおまとめローンはそれに比べて3倍近く長いため、よりじっくりと時間をかけて返済できる。

借入額が同じなら、返済期間が長いと月々の返済額は小さくなる。SMBCモビットのおまとめローンは、返済の負担を軽くしたい人に向いているだろう。

ただし、返済総額は返済期間が長くなるほど大きくなるため注意したい。

消費者金融系カードローンとクレジットカードのキャッシングを一本化できるが、銀行系カードローンとクレジットカードのショッピングは借り換え対象に含まれない。

・クレジットカードのキャッシング

※銀行系カードローン、クレジットカードのショッピングは対象外

| 申込条件 | ・満20歳~65歳で安定した収入があること ・SMBCモビットの審査基準を満たすこと ※アルバイトやパート自営業者も申込可 |

|---|---|

| 貸付金利(実質年率) | 3.0%~18.0% |

| 限度額 | 500万円 |

| 最長返済期間 | 最長160回(13年4ヵ月) |

| 契約時の他社返済 | 必須 |

現金やクレカがなくても支払をしたいなら後払いアプリ

支払いのためにお金を借りたいなら「後払いアプリ」も選択肢となる。

後払いアプリは、クレジットカードや銀行口座がなくても利用できることが多い。携帯電話番号などで登録でき、代金はコンビニなどで現金で支払える。

既存の金融サービスを利用できない人も、後払いアプリなら決済できる可能性があるでしょう。

若山卓也(ファイナンシャル・プランナー)

バンドルカードなら、チャージ金を前借りできる

- Visa加盟店で決済できるため多くの店舗やサービスで決済できる

- ポチっとチャージなら現金がなくても即座にチャージできる

バンドルカードは基本的にはプリペイド型で、事前にチャージして利用する。しかし「ポチっとチャージ」というサービスを利用すると、実質的に後払い(ポストペイ型)の決済ができる。

事前にコンビニなどから現金を入金するのではなく、アプリから即座にチャージし、代金は後日支払います。

手元に現金がない時にポチっとチャージを利用すれば、お金を前借りするようなイメージで使えます。

若山卓也(ファイナンシャル・プランナー)

1回あたりの上限額は最大5万円という少額だが、緊急で買い物がしたい時などに便利だろう。

バンドルカードには、バーチャルカードとリアルカードの2種類がある。

| カード種類 | 発行方法 | 料金 | 使い道 |

|---|---|---|---|

| バーチャルカード | バンドルカードのアプリで アカウントを登録すれば、 すぐに発行可能 |

無料 | ・16桁の番号を使い、 インターネットで利用 |

| リアルカード | バンドルカードのアプリで 「リアルカードの発行」 手続きを行い発行する |

手数料として300円 もしくは400円 |

・プラスチックカードを 実店舗で提示して利用 ・16桁の番号を使い、 インターネットで利用 |

ネットショッピングで使いたいならバーチャルカード、コンビニなどの実店舗で利用したいならリアルカードがいいだろう。

ただしバーチャルカードの場合、1回あたりのチャージの上限は3万円に制限される。

チャージは、月間または累計上限額に達するまで何度でもできる。

バーチャルカードの場合、月間上限額は12万円、累計上限額は100万円だ。利用額を支払うと、チャージ可能枠が復活する。

・1万1,000円~2万円:815円

・2万1,000円~3万円:1,170円

・3万1,000円~4万円:1,525円

・4万1,000円~5万円:1,830円

ポチっとチャージの代金はコンビニや銀行ATM、ネットバンキングで支払う。支払期限は決済の翌月末だ。チャージ手数料を含めた1ヵ月分の総額を、支払期限までの任意の日時に支払う。支払回数は1回に限られる。複数回に分割することはできない。

| 審査 | あり |

|---|---|

| 即日利用 | 〇 |

| 利用可能の店舗 | Visa加盟店 |

| チャージ手数料 | 510円~1,830円/回 |

| 限度額 | 3,000円~5万円/回 |

Paidyなら、現金やクレカがなくても支払いを完了できる

- ネットショップのVisa加盟店で決済できる

- 最大12回まで分割手数料が無料(口座振替、銀行振込)

Paidyの利用には事前の会員登録が必要だ。決済時は支払方法にPaidyを指定し、登録のメールアドレスと携帯電話番号を入力する。SMS認証を終えると商品を購入できる。

なお、Paidyでは決済のたびに審査が行われる。審査結果は店舗や商品といった注文の内容で毎回異なる。審査で否認された場合、決済することはできない。

1ヵ月分の利用額は翌月27日までに支払う。支払方法は口座振替、銀行振込、コンビニ払いがある。口座振替以外は手数料が生じる場合がある。銀行振込は金融機関ごとの手数料がかかる。コンビニ払いは1回あたり最大390円だ。

Paidyは分割払いにも対応する。分割払いは決済時に支払回数を指定して利用する。指定できる分割回数は3回、6回、12回だ。口座振替または銀行振込で支払う場合、いずれの回数も手数料は発生しない。

分割払いは事前に本人確認が必要だ。本人確認は運転免許証またはマイナンバーカードを提出して行う。

| 審査 | あり |

|---|---|

| 即日利用 | 〇 |

| 利用可能の店舗 | Visa加盟店 |

| 支払手数料 | 口座振替:無料 銀行振込:金融機関によって異なる コンビニ:最大390円/回 |

| 限度額 | ― |

atoneならクレカ登録なしでスマホ決済できる

- 実店舗でも利用できる

- 利用額の0.5%分のポイントが付与される

atoneは独自の加盟店で決済できる。atoneの加盟店はネットショップが中心だ。加盟店には以下のようなネットショップがある。

ネットショップの決済は、支払方法にatoneを指定して行う。登録の携帯電話番号とメールアドレスを入力し、SMS認証を終えると購入できる。

ただし、atoneは決済1回ごとに審査を行う。審査結果は利用状況や商品の種類によって変動する。審査に通過できない場合、決済は成立しない。

atoneの利用代金は決済1回ごとに支払う。支払期限は注文確定の翌日から10日間だ。代金はコンビニか銀行ATM、口座振替で支払う。口座振替は手数料がかからない。その他は1回あたり209円の手数料がかかる。

atoneは実店舗での支払いにも対応する。実店舗での支払いは、アプリを介したコード決済で行う。アプリのコード決済機能は、本人確認のうえ、十分な利用履歴が認められると解放される。なお、コード決済はSmartCodeおよびJPQR加盟店でも利用できる場合がある。

また、atoneは期限内の支払い完了でポイントが付与されるメリットもある。利用200円につき1ポイントが付与される。付与されるポイントはNPポイントだ。NPポイントは、1ポイント=1円としてatoneの利用代金から差し引くことができる。

| 審査 | あり |

|---|---|

| 即日利用 | 〇 |

| 利用可能の店舗 | atone加盟店(※) |

| 支払手数料 | コンビニ(端末、レジ):209円/回 銀行ATM:209円/回 口座振替:無料 |

| 限度額 | 利用状況によって変動 |

出典:atone(アトネ)

現金の借り入れとショッピング利用の両方ができるのはクレジットカードのキャッシング

ショッピングとキャッシングの双方に備えたいなら、クレジットカードを持っておきたい。店舗やウェブでの決済に利用できるほか、現金を直接借りることもできる。

クレジットカードには2つの機能がある。店舗やウェブで決済できるショッピング機能と、現金を借りられるキャッシング機能だ。

通常、ショッピング機能はどのクレジットカードにも備わっているが、キャッシング機能は、追加して付帯させる。

今、すでにクレジットカードを持っていて、それにキャッシング機能が付帯しているならすぐにATMなどから借り入れが可能だ。追加の審査は必要ない。

キャッシング枠が付帯していない場合、新たに審査を受ける必要がある。利用できるようになるまで数日かかることもあるため注意したい。

なお、キャッシングの利用枠は、ショッピングの利用枠の一部として設定される。ショッピングの利用が多いと、キャッシング利用枠も消費されることがあるため注意しよう。

このように、実際の借り入れ前でもキャッシング枠が減ってしまうことがある。

また、キャッシング枠は年収の3分の1を超えて設定されることはない。

クレジットカードのキャッシングは、貸金業法上の貸し付けに該当するためだ。貸金業法上の貸し付けは、総量規制によって年収の3分の1を超える融資が禁じられている(出典:日本貸金業協会)。

総量規制は他社の借り入れも含めて判定される。例えば年収300万円の人が、すでに貸金業法上の貸し付けを70万円分受けている場合、新たに設定されるキャッシング枠は原則として最大30万円となる。

ACマスターカードはキャッシング兼用のクレジットカード

- カードローン機能が標準搭載

- 即日発行できる

- ショッピング利用で0.25%分がキャッシュバックされる

キャッシングの金利はアコムのカードローン同様、3.0~18.0%だ。借り入れ方法も同じで、銀行振込かATMを選べる。

・ATM……アコムのATM、提携ATM(セブン銀行、三菱UFJ銀行、イオン銀行など)にカードを入れて借り入れる

セブン銀行や三菱UFJ銀行などのATMが利用できるため、いつでも手軽にお金を借りられる。

ACマスターカードは最短即日で発行できる(※)のも魅力だ。申し込みや契約の手続きをWeb上で完結させ、自動契約機(むじんくん)に足を運べば、その場でカード現物を受け取れる。 ※お申込時間や審査によりご希望に添えない場合がございます。

なお、ACマスターカードのショッピングは、一定期間が経過すると自動的にリボルビング払い(リボ払い)になるため注意しましょう。

ACマスターカードのショッピングは、前月21日~当月20日の利用額が「新規利用残高」に積み上がる。当月21日~翌月6日までに利用額を支払えば手数料は生じない。

翌月6日までに支払いがない利用分は「リボルビング残高」に積み上がる。リボルビング残高の利用分は10.0%~14.6%分の手数料率が適用される。手数料率はショッピング利用限度枠に応じて設定される。

また、ACマスターカードはショッピング利用でキャッシュバックを受けられる。キャッシュバック率は0.25%だ。カード利用額から自動的に差し引かれて適用される。

| 年会費 | 無料 |

|---|---|

| キャッシング可能額 | カードローンの審査により決定 |

| キャッシング金利 (実質年率) |

3.0~18.0% |

| ショッピング手数料率 (リボ払い、実質年率) |

10.0%~14.6% |

| 海外旅行保険 | 付帯無し |

エポスカードのプランニングコースなら最大99万円まで借りられる

- 振込キャッシングは最短数十秒で反映される

- 入会で2,000円相当のポイントまたはクーポンが進呈

エポスカードもキャッシングが可能です。初めてキャッシング枠を設定する場合、利用枠は10万円~50万円から選択して申し込みます。

キャッシング利用枠が50万円超の会員をプランニングコースと呼び、最大で99万円まで利用枠が設定される。

金利は一律で18.0%だ。プランニングコースを含め、契約額にかかわらず同じ金利が適用される。

エポスカードのキャッシング利用枠はあとで増額できます。改めて審査を受ける必要がありますが、当初の枠より大きな金額を借りたい場合は検討しましょう。

なお、利用枠50万円超のプランニングコースを設定するには収入証明書類の提出が求められます(貸金業法の定めから)。

若山卓也(ファイナンシャル・プランナー)

エポスカードのキャッシングは、銀行振込または現金の引き出しで行う。

エポスカードの銀行振込によるキャッシングは最短数十秒で反映されるので、即日融資を受けたい場合に向いている。

銀行振込は会員サイト(エポスNet)もしくは電話で指示できる。振込手数料はいずれもかからない。平日9:00~14:29に指示すれば、最短数十秒で振り込まれる。会員サイトからの指示なら、土日でも最短数十秒で振り込みが可能だ。

現金の引き出しはエポスATMや提携ATMで可能だ。エポスATMは手数料無料で借りられる。提携ATMの場合、1万円以下の取引は110円、1万円超の取引は220円の手数料がかかる。

| 対象金融機関 | 左記以外 | |

|---|---|---|

| 月曜日 | 8:00~23:15 | 9:00~14:29 |

| 火曜日~金曜日 | 0:30~23:15 | 9:00~14:29 |

| 土曜日 | 0:30~23:15 | ― |

| 日曜日 | 4:00~18:30 | ― |

出典:エポスカード Netキャッシング

また、エポスカードは常設の入会特典もある。特典は2,000円相当のポイントまたはクーポンだ。エポスカードを郵送で受け取る場合はポイントが、マルイ店舗で受け取る場合はクーポンが進呈される。

| 年会費 | 無料 |

|---|---|

| キャッシング可能額 | 1万円〜99万円 |

| キャッシング金利 (実質年率) |

18.0% |

| 海外旅行保険 | 傷害死亡、後遺傷害最高3,000万円(利用付帯) |

ライフカードは平日0:00から12:30までの振込依頼で当日入金可能

- 最短2営業日で発行できる

- 「電子書面サービス」で利用時の郵送物を削減できる

加えて、ライフカードはテレフォンキャッシングも利用できる。受付時間は8時~23時に限られるが、電話で自動音声ガイダンスに従って手続きすれば銀行振込でのキャッシングが完了する。そのほか、提携ATMでの現金の引き出しも可能だ。

ライフカードのキャッシング利用枠は最大200万円を申し込める。金利は13.505%~18.0%の範囲で適用される。

18歳、19歳の方につきましては、当社発行のクレジットカードにキャッシングのご利用枠を付与することはできません。但し、2022年3月末時点で既にキャッシングのご利用枠が付与されたクレジットカードをお持ちの方は除きます。

出典:ライフカード キャッシング

ライフカードは最短2営業日で発行できる。条件はオンラインで支払口座を設定することだ。オンラインの支払口座の設定後、最短1営業日後にメールで審査結果が通知、最短2営業日後にカードが発行される。

なお、カードは郵送で発行される。到着はさらに時間がかかることが想定される。またカード申込内容の入力が正午を超える場合、翌営業日の扱いとなる点にも注意したい。

また、ライフカードには郵送物を減らすサービスも用意されている。

ライフカードはキャッシングの利用時や契約内容の変更時に書面が郵送される。しかし、電子書面サービスを設定すれば、郵送に代えて会員サイト(LIFE-Web Desk)から確認できる。家族にキャッシングの利用を知られたくない人に向いている。

| 年会費 | 無料 |

|---|---|

| キャッシング可能額 | 最大200万円 |

| キャッシング金利 (実質年率) |

13.505%~18.0% ※1 |

| 海外旅行保険 | 傷害死亡、後遺障害最高2,000万円 自動付帯 |

出典:ライフカード公式サイト

女性におすすめの安心・安全なカードローン

女性がお金を借りる場合はレディースローンも候補になる。

レディースローンは女性専用ダイヤルが設けられる傾向にある。女性オペレーターが対応するもので、気軽に相談できるよう配慮されている。

ただし、全てのレディースローンで女性専用ダイヤルが提供されているわけではない。また限度額が通常のローンよりも小さい場合もある。レディースローンに申し込む場合、事前の確認が重要といえるだろう。

主なレディースローンを以下にまとめた。それぞれ詳細を紹介する。

| プロミスレディース キャッシング |

アイフルSuLaLi | ベルーナノーティス | セントラル マイレディス | |

|---|---|---|---|---|

| 金利 | 2.5%~18.0% | 18.0% | 4.5〜18.0% | 4.8%~18.0% |

| 融資スピード | 最短3分 | 最短18分 | 最短即日 | 最短即日 |

| 限度額 | 800万円 | 10万円 | 300万円 | 100万円 |

| 無利息期間 | 30日 | 30日 | 14日 | - |

| 女性専用 ダイヤル |

あり | あり | あり | あり |

プロミスレディースキャッシングなら相談も在籍確認もすべて女性が対応してくれる

- 女性専用ダイヤルがあり、オペレーターが女性

- 主婦や学生、派遣の人も申し込める

- 初回借り入れの翌日から30日は無利息

女性から電話がかかってくることの多い職場だと、男性からの電話は敬遠されることも懸念される。プロミスのレディースローンなら女性のオペレーターからの電話となるため、勤務先によっては向いているだろう。

なお、プロミスは原則として電話による在籍確認は行っていない。電話の必要がある場合、事前に確認がある。

プロミスのレディースキャッシングは、安定した収入があれば申し込める。パートやアルバイト、派遣社員など、正社員以外でも審査に通過すれば借り入れが可能だ。

また、プロミスのレディースキャッシングは無利息サービスもある。メールアドレスとWeb明細を登録すると、初回借り入れの翌日から30日間は利息が発生しない。実際に借り入れるまでは、契約後も無利息期間が経過しないため、確実に無利息サービスを受けられる。

| 融資スピード | 最短3分 |

|---|---|

| 金利(実質年率) | 2.5%~18.0% |

| 無利息期間 | 30日(起算日:初回借り入れの翌日) |

| 借入限度額 | 最大800万円 |

| Web完結 | 〇 |

| カードレス契約 | 〇 |

| 担保/連帯保証人 | 不要 |

アイフル SuLaLiは女性限定デザインカードがおしゃれで人気

- 女性専用ダイヤルあり

- 女性向けの限定デザインカードあり

- 使い過ぎを防げる。限度額は最大10万円

- 利用額にかかわらず返済額は毎月4,000円(毎月約定日払い)

アイフルのSuLaLiなら、カードを見られてもローンの利用が知られる可能性は低いだろう。SuLaLiは一見しただけでは消費者金融のカードとはわからないためだ。カードの券面にローン会社名が入っていると抵抗を感じる人にもうれしい配慮だ。

アイフルのSuLaLiは、限度額は最大10万円となっている。通常のキャッシングローン(最大800万円)より大幅に低い設定だ。

限度額が低い分、SuLaLiは使い過ぎを防ぐ効果に期待できる。支払い能力を超える借り入れが懸念される人には向いているだろう。

また、SuLaLiは毎月の返済額を把握しやすい特徴もある。返済額は、利用残高を問わず毎月4,000円だ(毎月約定日払い)。

カードローンの中には、借入額で毎月の返済額が変動するものもある。利用を繰り返すと返済額が把握できなくなり、意図せずして延滞してしまう事態が懸念される。

その点SuLaLiは返済額が固定されているため、返済額を把握しやすい。

| 融資スピード | 最短18分 |

|---|---|

| 金利(実質年率) | 18.0% |

| 無利息期間 | 30日(起算日:初回契約の翌日) |

| 借入限度額 | 10万円 |

| Web完結 | 〇 |

| カードレス契約 | 〇 |

| 担保/連帯保証人 | 不要 |

ベルーナノーティスレディースローンの利用者は72%が女性

- 配偶者の収入で申し込める

- 無利息サービスを何度も受けられる

ベルーナノーティスは通信販売大手のベルーナの子会社である株式会社サンステージが運営する。女性向けの通販に共通する「女性目線でのサービス」が、ベルーナノーティスを支えてきた。

ベルーナノーティスでは、配偶者貸付を利用したローンもある。収入のない専業主婦でも借りられる可能性がある。

配偶者貸付とは

配偶者の収入を加味して審査を受けられる制度。

しかし配偶者貸付なら、本人と配偶者の年収を合算して判定する。例えば収入のない専業主婦でも、配偶者の年収が600万円なら、最大200万円まで借りられる。

ベルーナノーティスは配偶者貸付に対応しているため、専業主婦でも借りられる可能性がある。なお、申し込みには配偶者の同意が必要なので留意しておこう。

また、ベルーナノーティスは無利息サービスを連続して受けられる特徴もある。

無利息サービスの多くは、初回1回に限って提供される。しかしベルーナノーティスの場合、初回に加え、完済して3ヵ月以上経過すると再び無利息サービスを受けられる。無利息期間は初回または完済して3ヵ月以上経過後の借り入れの翌日から14日間だ。

| 融資スピード | 最短即日 |

|---|---|

| 金利(実質年率) | 4.5%~18.0% |

| 無利息期間 | 14日(起算日:初回または完済して3ヵ月以上経過後の借り入れの翌日) |

| 借入限度額 | 最大300万円 |

| Web完結 | 〇 |

| カードレス契約 | 不可 |

| 担保/連帯保証人 | 不要 |

セントラル マイレディスは女性スタッフの親身な対応が特徴

- スタッフに相談しながら申し込める

- 契約後は最短30分で振り込み可能

初めてカードローンに申し込むときは、不安を抱える人もいるだろう。マイレディスなら女性スタッフが対応するため、相談しやすい。

マイレディスの申し込みはセントラルの各店舗でも可能だ。自動契約機(セントラルくん)ならオペレーターに相談しながら手続きできる。セントラルの自動契約機は関東地域にも設置されている。

なお、有人店舗は愛媛県にのみ展開している。

・新橋店(東京都港区)

・新宿歌舞伎町店(東京都新宿区)

・池袋店(東京都豊島区)

・横浜店(神奈川県横浜市)

・大宮店(埼玉県さいたま市)

出典:セントラル 店舗・ATMのご案内

| 融資スピード | 最短即日 |

|---|---|

| 金利(実質年率) | 4.8%~18.0% |

| 無利息期間 | なし |

| 借入限度額 | 100万円 |

| Web完結 | 〇 |

| カードレス契約 | 不可 |

| 担保/連帯保証人 | 不要 |

大手消費者金融や銀行の審査が不安な人は中小消費者金融

大手消費者金融や銀行カードローンの審査が不安なら、中小消費者金融に申し込む方法もある。

中小消費者金融は大手とは違った審査基準を設けている可能性がある。利用者によっては審査通過できるケースもあるだろう。

ただし、中小消費者金融の審査が甘いわけではない。信用情報機関に滞納情報などのネガティブな履歴がある人の場合、中小消費者金融でも審査通過は難しくなる。

| 会社名 | セントラル | エイワ | ニチデン |

|---|---|---|---|

| 融資スピード(最短) | 即日 | ― | 即日 |

| 金利(実質年利 | 4.8~18.0% | 19.9436% 17.9507% |

7.3%~17.52% |

| 借入限度額 | 300万円 | 50万円 | 50万円 |

セントラルなら在籍確認や書類提出も柔軟に対応してくれる

- 在籍確認の方法を事前に相談できる

- 郵便物を削減できる

セントラルは基本的には電話での在籍確認がある。しかし申し込み後にすぐ行われるのではなく、いったん相談して方法を決めるとしている。対話しながら手続きを進める様子がうかがえ、柔軟な対応を受けられる可能性があるだろう。

在籍確認は、一度お客様とお話をしてからどのようにするかを確認致します。お申し込みをいただいてからすぐにお取りするわけではございません。

出典:セントラル

また、提出書類に関しても柔軟に対応してくれる。

本人確認書類は原則として運転免許証や健康保険証、パスポートや個人番号カードまたは住基カードのいずれかを提出する。しかし、顔写真つきの書類を用意できない場合や書類住所が現住所と異なる場合、公共料金の領収書などを併せて提出することで申し込める。

セントラルは郵便物を受け取らずに契約ができる。自動契約機(セントラルくん)から申し込めば、カードはその場で発行される。自宅に郵送されることがない。ただしWebやコンビニから申し込むと、後日カードが郵送されるため注意したい。

自動契約機では申し込みから契約手続きまで完結できる。本人確認書類も提出可能だ。手続きはオペレーターに相談しながら進められる。

| 申込対象者 | ・20歳以上で定期的な収入と返済能力を有していること ・セントラルの審査基準を満たすこと |

|---|---|

| 貸付金利 (実質年率) |

4.8~18.0% |

| 限度額 | 1万円~300万円 |

| 融資までに必要な時間 (最短) |

即日 |

| Web完結 | 可能 |

| カードレス契約 | 不可 |

| 郵送物の回避 | 可能 |

| 無利息期間 | あり(30日間) |

エイワは対面審査で融資可否を判断

- 必ず対面で審査。柔軟な対応に期待できる

- 返済額は毎月固定

審査時には、年収や勤務先だけでなく、対面契約で人柄も見た上で融資の可否を決定することをうたっている。

わたしたちがこだわっているのは、ひとりひとりのお客様と直接お会いして、話をお聞きする対面与信。消費者金融というビジネスにより何よりももとめられているのは、年収や勤務先といったデータだけではうかがい知ることのできない、人間としてのお客様との、心のかよったおつきあいにあると信じているからです。

出典:エイワ エイワの特徴

大手の消費者金融は、一般にシステムを通じて機械的に審査を行う。「対面与信」を標榜するエイワは、大手の消費者金融にない柔軟な対応が期待できる。

大手の審査に落ちた場合でも、エイワなら審査に通過できる可能性があるだろう。

エイワの返済方式は元利均等返済方式だ。元金部分と利息部分を合算して均等に返済するもので、毎月の返済額が固定される特徴がある。金額が変動しないため、月々の返済額を把握しやすい。

| 申込対象者 | ・20歳~79歳 ・安定した収入がある人 ・店頭での契約が可能な人 |

|---|---|

| 貸付金利 (実質年率) |

貸付金額10万円未満 19.9436%、 10万円以上 17.9507% |

| 限度額 | 1万円~50万円 |

| 融資までに必要な時間 (最短) |

― |

| Web完結 | 不可 |

| カードレス契約 | 不可 |

| 郵送物の回避 | 可能 |

| 無利息期間 | なし |

ニチデンは指定の場所に現金を届けてくれるサービスもある

- 指定の場所に資金を届けてくれる「訪問貸付」を実施

- 不動産担保ローンも提供する

- 初回利用は最長100日無利息

ニチデンは即日融資にも対応する。14時までに受け付けた場合、最短で申し込み当日に振り込まれる。即日融資を受けたいなら、遅くとも13時までには申し込みたい。なお、審査結果は最短10分で通知される。

ニチデンは審査に落ちた場合も、担保型に切り替えることで審査に通過できる場合があるとしている。

ニチデンの担保型ローンとして不動産担保ローンが挙げられる。住宅や土地を担保に設定することで、貸し手の未回収リスクが低下する。結果として無担保型のローンよりも審査に通過できる可能性が高まる。

| 申込対象者 | ・20歳以上 ・大阪府、京都府、兵庫県、和歌山県、奈良県、滋賀県、三重県に居住 ・定期的な収入のある人 |

|---|---|

| 貸付金利 (実質年率) |

7.3%~17.52% |

| 限度額 | 最大50万円 |

| 融資までに必要な時間 (最短) |

即日 |

| Web完結 | ― |

| カードレス契約 | ― |

| 郵送物の回避 | ― |

| 無利息期間 | 100日 |

出典:ニチデン フリーローン

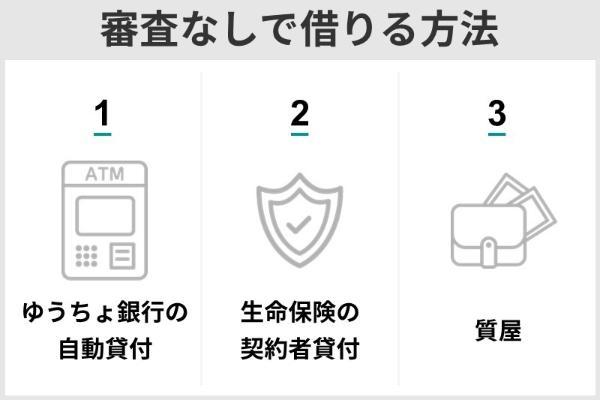

どこからもお金を借りられない人が審査なしでお金を借りる方法

「消費者金融や銀行で審査に落ちてしまった、どこからも借りられない」という人は審査なしでお金を借りる方法も視野に入れたい。

例えばゆうちょ銀行の自動貸付は、定期性の貯金を担保に融資を受けられる。また生命保険の契約者貸付は、解約返戻金を担保に借り入れが可能だ。また質屋なら品物を担保に資金が借りられる。

ゆうちょ銀行の自動貸付なら貯金を担保として借りられる

- 定期貯金や定額貯金があれば、審査なしでお金を借りられる

- 残高不足に手続きなく自動的に対応できる

ゆうちょ銀行の自動貸付では、総合口座で管理される「定額貯金」または「定期貯金」が担保となります。なお、総合口座1口座あたりの貸付金額の上限は300万円です。

総合口座で管理する担保定額貯金や担保定期貯金を担保とする貸付けです。通常貯金の残高を超える払戻しの請求があったときに、その不足分が自動的に貸し付けられます(自動貸付け)。

出典:貯金担保自動貸付け|ゆうちょ銀行

ゆうちょ銀行の自動貸付では、通常貯金(普通預金に相当)に残高不足が生じたとき、その不足分が自動的に貸し付けられる。

公共料金の未納が続くと電気やガスを止められる可能性もあります。自動貸付を設定しておけば、残高不足による未納を防ぐことができるでしょう。

若山卓也(ファイナンシャル・プランナー)

ただし、自動貸付は担保の定額貯金または定期貯金の90%以内と決められている。また利用後は2年以内の返済が求められる。返済がない場合、担保の解約金が返済に充てられ、残額が通常貯金に入金される。

なお、その他の銀行でも自動貸付サービスが提供される場合がある。例えば三菱UFJ銀行や三井住友銀行、みずほ銀行では、総合口座の定期預金などを担保に自動貸付(当座貸越)を受けられる。

| 融資利率 | ・担保定額貯金を担保とする場合……返済時の約定金利(%)+0.25% ・担保定期貯金を担保とする場合……預入時の約定金利(%)+0.5% |

|---|---|

| 貸付金額 | 預入金額の90%以内 ※1冊の総合口座通帳につき300万円まで |

| 返済期間および 返済回数 |

返済回数に制限はない |

| 担保 | 担保定額貯金 担保定期貯金 |

生命保険に入会していれば解約返戻金を担保に融資が受けられることもある

- 保険契約を維持しながら審査なしでお金を借りられる

- カードローンより金利が低い傾向にある

契約者貸付のメリットは、保障を維持しながらお金を引き出せることと、低金利で融資が受けられることだ。

お金を工面したい時、保険の解約を思い浮かべる人もいるだろう。たしかに保険を解約すれば解約返戻金を受け取れるものの、以降は保障を受けられなくなる。

再び加入すれば保障を再開できるが、再加入は改めて審査を受ける必要がある。加齢や病歴などから、再加入できない可能性もある。

その点契約者貸付なら、保険を解約することなく資金の準備が可能だ。

また、契約者貸付の貸付利率はおおむね1.0%~3.0%で、カードローンより低い金利で借りられる。

契約者貸付を利用したいなら、保険会社に問い合わせてみよう。中には第一生命や住友生命のようにインターネットで簡単に手続きできる会社もある。

インターネットで簡単にお手続きいただける「ご契約者専用サイト」をご用意しています。

出典:第一生命「ご契約者貸付」

インターネットでお手続きが完了します。

出典:住友生命「契約者貸付のご利用」

質屋なら貴金属やブランド物を預けるだけで融資を受けられる

- 個人の審査なしに融資を受けられる

- 品物を手放すなら借入金を返済する必要がない

質屋の特徴は、返済義務がないことだ。お金を返さなかった場合、預け入れた品物は質屋に所有権が移る。品物を手放すこととなるが、その他のペナルティはない。

質屋が他の金融機関と異なるところは、品物を預けて、その品物の価値の範囲内でお金をお貸しする『質預け』にあります。

『質預け』とは、期限内に質料(利息)と元金をお支払いいただけば、預けた品物がお客様の手元に戻ってくるシステムです。

貸付金の返済が不可能になっても、貸付金の返済義務は一切発生しません。質料(利息)だけ支払えば、質入れの期間を延長することもできます。

引用:質とは|全国質屋組合連合会

質屋の融資にも利息が生じる。質屋は法令で年109.5%までの金利が認められている。これは消費者金融の法定金利(上限20.0%)を大きく上回る水準だ。継続的な利用は大きな負担が生じる可能性がある。

主な質屋の金利は以下の通りだ。質屋の金利は月利で表示されることが多く、金利は品物の価値や融資額に応じて適用される。

| 月利 | 年利 | |

|---|---|---|

| 大黒屋 | 0.9%~8.0% | 10.8%~96.0% |

| セキネ | 3.0%~8.0% | 36.0%~96.0% |

| 須賀質店 | 1.2%~2.3% | 14.4%~27.6% |

生活が困難なら国や社団法人の制度を利用してお金を借りる

どこからもお金が借りられず生活に困っているなら、国の制度を利用してお金を借りる方法がある。

例えば母子父子寡婦福祉資金貸付金制度なら、無利子または年1.0%の利率で資金を借りられる(出典: 内閣府 男女共同参画局 母子父子寡婦福祉資金貸付金制度)。

また国の制度には返済の必要がないものもある。病気やケガで休んだときは、健康保険から傷病手当金の支給を受けられる可能性がある(出典:協会けんぽ 病気やケガで会社を休んだとき(傷病手当金))。

国の制度以外にも、社団法人などが提供するサービスを利用する方法もある。一般社団法人生活サポート基金が困窮者の生活再建のために貸し付けている「生活再生ローン」は、連帯保証人が必要ではあるが、ブラックの状態でも利用できる可能性がある。

病気や障害で働けない人は傷病手当金を申請する

- 月収の約3分の2を毎月、最長1年6ヵ月受け取れる

- 待期完成後は休業期間に空白があっても支給される

傷病手当金の支給を受けたい場合、協会けんぽや保険組合へ書類を提出する。申請には事業主と療養担当者(担当医師)から証明を受ける必要がある。なお、傷病手当金は自営業者などが加入する国民健康保険では支給されない。

傷病手当金の毎月の支給額はおおむね月収の3分の2だ。支給開始日の直前1年間の平均月収の3分の2に相当する額が毎月支給される。支給期間は最長で通算1年6ヵ月だ。

ただし、休業中に給与が支払われる場合、傷病手当金は支給されない。なお、休業中の給与額が傷病手当金を下回る場合、差額が支給される。

※支給開始日以前の加入期間が12ヵ月に満たない場合、以下1、2のいずれか低い額

1.支給開始日の属する月以前の直近の継続した各月の標準報酬月額の平均

2.30万円

出典:全国健康保険協会 病気やケガで会社を休んだとき(傷病手当金)

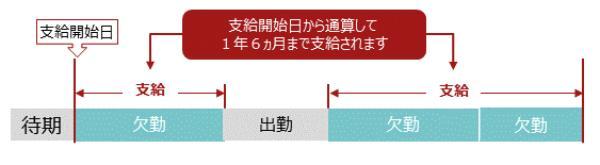

また、傷病手当金の支給要件である連続する3日間の休業(待期)を満たした場合、4日目以降の休業は断続でも支給される。出勤などで休業期間に空白があっても、通算して1年6ヵ月分が支給される。

生活サポート基金は生活再建に必要なお金が借りられる

- 「ブラック」の状態でも生活再建に向けた資金を借りられる

- 収入のある家族が融資を受けられる可能性がある

生活サポート基金は、生活の支援をうたう一般社団法人だ。生活再建を目的とした相談事業や貸付事業などを展開している。

貸付事業では「生活再生ローン」を提供している。生活再建に向けた資金を年12.5%以内の利率で借りることができる。返済期間は最長10年まで設定可能だ。

生活再生ローンの融資を受けたい場合、電話かホームページから問い合わせて面談を受ける。ただし、生活再生ローンの対象者は東京都や神奈川県、埼玉県、千葉県に住所を持つ人に限られる。

生活サポート基金の生活再生ローンは、借入金や滞納金の整理に向けた資金や一時的な生活資金を融資する。信用情報などから金融機関の融資を望めない、いわゆる「ブラック」の状況でもお金を借りられる可能性がある。

さらに、不動産の競売や給与の差し押さえを受けるなど、より深刻な困窮の状況にあっても、生活の再建が見込めるなら融資を受けられる場合もある。

| 貸付内容 | ・消費者金融からの債務を整理するための資金 ・諸事情により税金、公共料金、家賃などの滞納金を整理するための資金 ・個人信用情報の内容が原因で金融機関から借りられない人のための生活資金 ・債務整理後、生活再建をはたせるように自立支援のための資金 ・一時的な生活資金 ・不動産の競売や給与を差し押さえられている場合において、 生活再建が見込めるときの再建のための資金 |

|---|---|

| 対象者 | ・生活再生ローンの利用によって日常生活を再建でき、 かつ将来にわたって返済可能な家計の見通しが確認できる人 ・助け合いの精神に支えられた貸付けであることを理解し生活再生に向かう意思がある人 ・現在無職の場合は対象外(収入のある家族への融資が可能な場合あり) ・貸金業法の適用の範囲内であること(年収の三分の一以内の融資) ・東京都、神奈川県、埼玉県、千葉県に住所があること |

| 貸付利率 (実質年率) |

12.5%以内 |

| 返済期間および 返済回数 |

1ヵ月~120ヵ月、1回~120回 |

| 担保 | 原則として連帯保証人1名以上 必要に応じて動産、不動産 |

| 限度額 | 顧客の要望に合わせて |

ひとり親家庭向けの母子父子寡婦福祉資金を利用する

- 目的に応じて12種類の貸付金から選択できる

- 無利子または年利1.0%、最長20年の返済期間で借りられる

母子父子寡婦福祉資金貸付制度では、無利子または年利1.0%で融資を受けられる。

融資を受ける場合、地域の福祉担当窓口に申し込む。例えば東京都千代田区の場合、保健福祉部生活支援課が窓口だ。

母子父子寡婦福祉資金貸付制度では12種類の貸付金がある。児童の修学資金や、親や児童の生活や就業に向けた資金など、状況に応じて任意に貸付金を選択できる。

12種類の貸付金の利子は、いずれも無利子または年利1.0%で生じる。返済期間は、一定の据置期間ののち、3年~20年で設定される。

例えば修学資金は児童の授業料や書籍代の資金を毎月借りられる。限度額は高校で月額5万2,500円、大学で月額14万6,000円だ(私立の自宅外通学の場合)。返済は卒業後6ヵ月後までは据え置かれ、最長20年以内の期間で行う。

また就学支度資金なら、就学や修業で必要な被服などの購入資金を無利子で借りられる。就学は小学校から大学・大学院までが対象だ。限度額は高校で42万円、大学で59万円となっている(私立の自宅外通学の場合)。返済は卒業後6ヵ月後から最長20年以内で行う。

Q&A

貸金業法では利用者の返済能力の調査を義務付けているので、無審査で融資をする業者は「違法業者」の可能性が高い。

違法業者からお金を借りてしまうと法外な金利手数料を取られるケースや、高圧的な取り立てに遭う可能性もあるため、絶対に利用してはいけない。

ただ、消費者金融に申し込める人は「安定した収入があること」が必須条件だ。生活保護を受けている人は働けないケースも多いため、安定した収入を得ているとは言い難いだろう。

虚偽の申告をしても、収入証明書の提出を求められるとウソはバレる。万が一借入れに成功しても返済できない可能性も高い。生活保護を受けているなら、消費者金融は利用しないのが賢明だ。

審査手順や審査項目は申込む消費者金融や銀行によって異なる。消費者金融や銀行のなかには、勤務先に連絡をして本当に申告した会社で勤務しているかどうか、在籍確認の電話をするところもある。

カードローンの審査はコンピューターが自動で実施し、最後は人の目で提出書類と申込情報を照合してチェックする。アリバイ会社などを利用すると、審査部門に蓄積された過去データからウソがバレることもある。カードローン契約後に虚偽申告が判明すると、カードローンは強制解約されて一括返済を求められる。

一見個人が個人にお金を貸すように見えるが、実はヤミ金などの違法業者が運営しているケースが多い。下記の金融庁公式サイトにもあるように、個人間融資でも金銭被害が起きている。絶対に利用してはいけない。

参考:金融庁公式サイト「SNS等を利用した個人間融資にご注意ください」

規約違反に該当すると、クレジットカードは強制解約の対象となり、信用情報機関のデータにも残る可能性がある。

下記の「一般社団法人日本クレジット協会」のサイトにもあるように、現金化を目的としたカード利用は避けるべきだ。

参考:一般社団法人日本クレジット協会公式サイト クレジットカードのショッピング枠の「現金化」の誘いにご注意ください」

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

証券外務員一種、AFP、プライベートバンキング・コーディネーター資格保有。

Twitter:@FP38346079

【関連記事】

・住宅ローンのおすすめ金融機関をFPが厳選!変動金利、固定金利のおすすめは?選ぶときの注意点は?

・iDeCo(イデコ)を40代から始めるのは遅いのか

・人気ゴールドカードのおすすめ比較ランキングTOP10!

・プラチナカードの比較ランキングTOP10!還元率や年会費、アメックスやJCB、自分に合った1枚はどれ?

・ポイント還元率の高いクレジットカード11選