40代のクレジットカード最強の2枚は三井住友カード ゴールド(NL)とJCB カード Sだ。この2枚は、ポイント還元率と特典のバランスに優れた王道の組み合わせで、万人におすすめできる。

ほかにも、ポイントをためたいなら三井住友カードプラチナプリファードと楽天カード、コスパを重視したいなら三井住友カード(NL)+JCB カード S、というように、重視したいポイントで組み合わせるのもいい。

40代のクレジットカード選びで重要なのは、最強の2枚を組み合わせて、ポイント還元や旅行特典といった実利や付加価値を高めることだ。また、そこに年齢にふさわしいステータス性をプラスすることも意識したい。

具体的には、基本のポイント還元率が高い、もしくは年間利用額に応じた特典が用意されているクレカをメインカード据えつつ、その弱点をサブカードで補うとよい。

このような組み合わせによって、日常から娯楽、プライベートからビジネスシーンまで、幅広い場面に対応できる。

この記事では40代に最強のクレジットカードの2枚の組み合わせ例や、失敗しない選び方、使いこなしシミュレーションなどを解説していく。

コスパ抜群のゴールドカードに

特典・優待が充実した年会費無料カードでバランスが◎

年間利用100万円達成で年会費が永年無料!

ゴールド(NL)

公式サイト

国内外20万以上の店舗・施設で使える優待が充実!

公式サイト

40代におすすめのクレジットカード最強の2枚

40代におすすめのクレジットカード最強の2枚は、人によって異なるため、何を重視したいかを明確にして組み合わせるのがおすすめです。

たとえば、40代は次のような価値観の違いがある。

- 年会費はできるだけ抑えたい

- ステータス性やブランドを重視したい

- 還元率を最大化したい

- 旅行や買い物での特典を重視したい

- 人気の組み合わせを持っておきたい

ここでは、40代クレジットカードに求めるニーズを「バランス重視」「コスパ最強」「ポイント還元率」「旅行」「ステータス性」「マイル」の6つに分け、それぞれで最強の2枚を厳選して紹介していく。

6パターンのメインカード・サブカードの使い分け方や組み合わせるメリットも解説していこう。

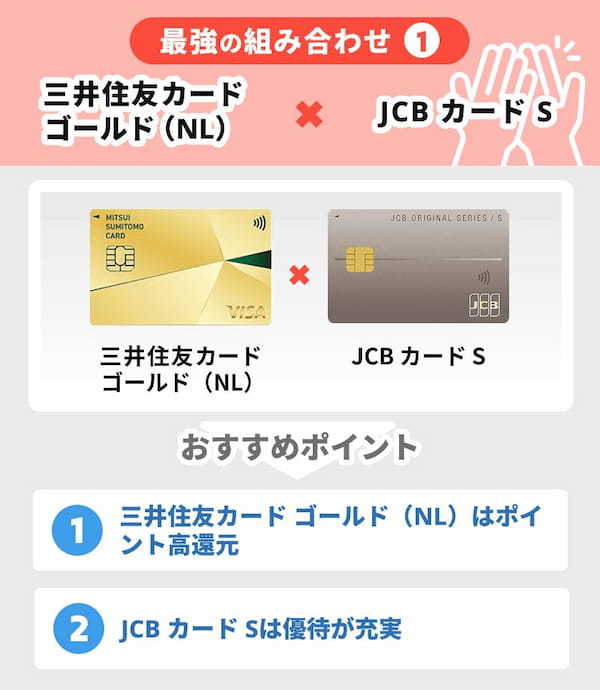

三井住友カード ゴールド(NL)とJCB カード Sは「迷ったらこれ!」の最強の2枚

40代には三井住友カード ゴールド(NL)とJCB カード Sの組み合わせがおすすめです。ゴールドカードをお得に持ちながら、日常生活やレジャーでもしっかり優待を受けられる、バランスが取れた万人向けの組み合わせです。

三井住友カードゴールド(NL)は、1度でも年間利用金額100万円を達成すると年会費が永年無料で持てるゴールドカードだ。達成する年ごとに1万ポイントがもらえるため、メインカードとして支払いを集中させたい。

JCB カード Sは年会費無料で、国内外20万以上の店舗・施設で優待を受けられ、サブカードとしての相性が良い。

| 役割 | メインカード | サブカード |

|---|---|---|

| カード名 |  三井住友カード ゴールド(NL) |

JCB カード S |

| 年会費 | 5,500円 ※年間100万円のご利用で 翌年以降の年会費永年無料 |

永年無料 |

| 利用枠 | 200万円まで | 記載なし |

| 国際 ブランド |

Visa、Mastercard | JCB |

| 基本還元率 | 0.5% | 0.5% |

| 空港ラウンジ 特典 |

国内・ハワイの 主要ラウンジ無料利用特典 |

なし |

| 海外旅行保険 | 最高2,000万円 (利用付帯) |

最高2,000万円 (利用付帯) |

| 年間利用額 特典 |

年間利用額100万円達成で 1万ポイント進呈、 次年度以降の年会費永年無料 |

なし |

| 特徴 | ・セブン-イレブン(※3)、マクドナルドなどの 優待店でのスマホのタッチ決済で ポイント還元率7% |

・パートナー店 (スターバックス(※2)、Amazon.co.jp(※1))でポイントアップ ・国内外20万以上の店舗・施設で使える優待あり |

| 公式サイト | 三井住友カード ゴールド(NL)の 詳細を見る |

JCBカード Sの 詳細を見る |

※2 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※3 セブン-イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

- 三井住友カード ゴールド(NL)は年間100万円の利用で年会費無料+1万ポイント進呈で最大1.5%相当の高還元に

- JCB カード Sで20万以上の店舗・施設で優待を受けられる

- 三井住友カード ゴールド(NL)は対象のコンビニ・飲食店(セブン-イレブン(※3)、マクドナルド)、JCB カード Sはパートナー店(スターバックス(※2)、Amazon.co.jp(※1))と使い分けることでポイントを最大化できる

- 国際ブランドはVISAかMastercardとJCBカードにできるのでバランスがいい

※1 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

※2 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※3 セブン-イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

三井住友カード ゴールド(NL)は、年間利用額が100万円以上に達すると、カード更新時に毎年1万ポイントがもらえる。100万円利用時の通常付与分5,000ポイントと特典付与分1万ポイントを合わせると、実質還元率は1.5%だ。

また、同カードは対象のコンビニ・飲食店でのスマホのタッチ決済で最大7%ポイント還元になるのも特徴だ。

三井住友カード ゴールド(NL)の最大7%ポイント還元(※)の対象店舗一覧

<コンビニ>

セイコーマート、セブン-イレブン(※3)、ポプラ、ミニストップ、ローソン

<飲食店>

マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店(ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象)、ドトールコーヒーショップ、エクセルシオール カフェ、かっぱ寿司、ケンタッキーフライドチキン

※

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※3 セブン-イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

三井住友カード ゴールド(NL)は空港ラウンジを無料で使える特典もついているが、日常生活での優待特典に物足りなさを感じる。

ここでサブカードとして用意したいのがJCB カード Sだ。JCB カード Sは年会費無料ながら国内外20万以上の店舗・施設で優待を受けられ、映画館やレジャー施設、飲食店などでの割引に強みがある。

| 店舗・施設 | 優待内容 |

|---|---|

| PIZZA-LA | ピザを含む4,000円以上の注文1回で500円引き(※) |

| TOHOシネマズ | 一般の映画鑑賞チケット2,000円が1,500円(※) |

| ビッグエコー | カラオケ室料の一般料金から30%オフ |

| 横浜・八景島シーパラダイス | アクアリゾーツパス(大人・高校生以上)3,500円が3,000円 |

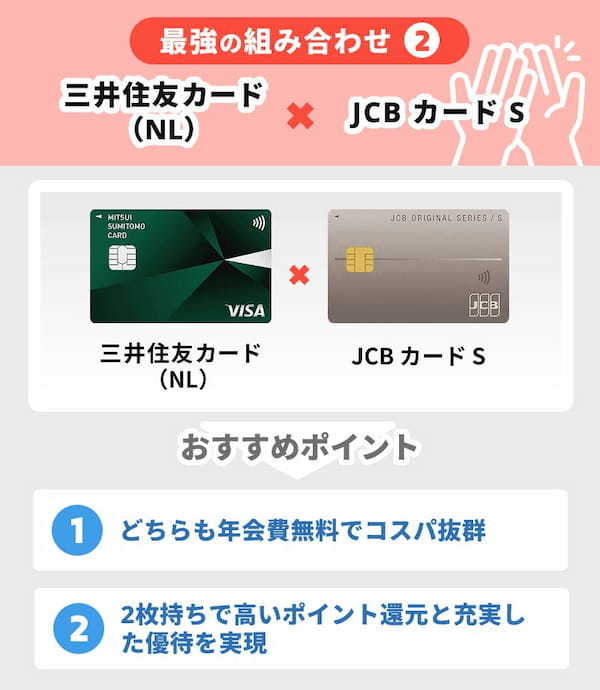

三井住友カード(NL) とJCB カード Sは年会費無料でコスパ抜群の組み合わせ

三井住友カード(NL)とJCB カード Sは、どちらも年会費無料で持てるうえ、使いやすさと安心感を兼ね備えたコスパの良い組み合わせです。

メインカードは三井住友カード(NL)、サブカードはJCB カード Sがおすすめだ。この組み合わせによって、日常の買い物からネットショッピング、カフェ利用まで、シーンごとにポイント還元を最大化できる。

| 役割 | メインカード | サブカード |

|---|---|---|

| カード名 |  三井住友カード(NL) |

JCB カード S |

| 年会費 | 永年無料 | 永年無料 |

| 利用枠 | 100万円まで | 記載なし |

| 国際 ブランド |

Visa、Mastercard | JCB |

| 基本還元率 | 0.5% | 0.5% |

| 空港ラウンジ 特典 |

なし | なし |

| 海外旅行保険 | 最高2,000万円 (利用付帯) |

最高2,000万円 (利用付帯) |

| 年間利用額 特典 |

なし | なし |

| 特徴 | ・対象のコンビニ・飲食店での スマホ決済でポイント還元率7% |

・パートナー店 (スターバックス(※2)、Amazon.co.jp(※1))でポイントアップ ・国内外20万以上の店舗・施設で使える優待あり |

| 公式サイト | 三井住友カード(NL)の 詳細を見る |

JCB カード Sの 詳細を見る |

※2 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

- どちらも年会費無料で持てる

- 三井住友カード(NL)は対象のコンビニ・飲食店(セブン-イレブン、マクドナルド)、JCB カード Sはパートナー店(スターバックス(※2)、Amazon.co.jp(※1))と使い分けることでポイントを最大化できる

- どちらもプロパーカードであるため、信頼性が高く将来的にハイステータスカードへのランクアップが望める

- JCB カード Sを持つことで国内外20万以上の店舗・施設で優待を受けられる

※1 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

※2 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

三井住友カード(NL)はスマホのタッチ決済を使えばコンビニや飲食店(セブン-イレブン、マクドナルド、すき家など)で最大7%還元が可能だ。

三井住友カード ゴールド(NL)の最大7%ポイント還元(※)の対象店舗一覧

<コンビニ>

セイコーマート、セブン-イレブン、ポプラ、ミニストップ、ローソン

<飲食店>

マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店(ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象)、ドトールコーヒーショップ、エクセルシオール カフェ、かっぱ寿司、ケンタッキーフライドチキン

※

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

一方、JCB カード Sは、TOHOシネマズ(映画鑑賞が500円割引)やPIZZA-LA(1回4,000円以上で500円引き)などの優待が充実しているうえ、スターバックスで10%相当、Amazon.co.jp(※1)で1.5%相当のポイント優遇も受けられる。(※)

※ 掲載されている優待内容については、予告なく変更となる場合がございます。

※1 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

| パートナー店 | ポイント倍率 | ポイント還元率 |

|---|---|---|

| スターバックス(※2) | 最大20倍 | 10.0% |

| Amazon.co.jp(※1) | 最大3倍 | 1.5% |

| セブン-イレブン(※3) | 最大3倍 | 1.5% |

※2 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※3 セブン-イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

三井住友カード(NL)もJCB カード Sも、国際ブランドやカード会社が独自に発行する、いわゆる「プロパーカード」であり、提携カードと比べてステータス性が高いとされている。

これらは将来的に三井住友カード プラチナやJCBカード ザ・クラスといった最上級ステータスカードへのランクアップにつながるため、クレジットヒストリー(信用履歴)を積みたい人にもおすすめだ。

三井住友カード(NL) は VisaまたはMastercard、JCB カード SはJCBという異なる国際ブランドの組み合わせを持てるため、国内外問わず使いやすい点も安心材料になるでしょう。

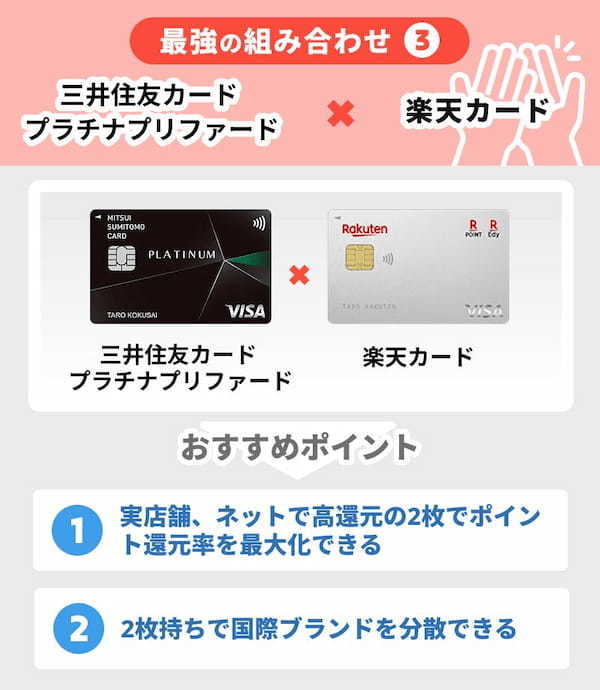

三井住友カードプラチナプリファードと楽天カードはポイントがざくざくたまる

実店舗とネット通販の両方で効率よくポイントを貯めたい人には、三井住友カード プラチナプリファードと楽天カードの2枚持ちがおすすめです。

この組み合わせはそれぞれの得意分野を補完し合えるため、日常使いのあらゆるシーンで高還元を実現できる。

| 役割 | メインカード | サブカード |

|---|---|---|

| カード名 |  三井住友カード プラチナプリファード |

楽天カード |

| 年会費 | 3万3,000円 | 永年無料 |

| 利用枠 | 150万円~500万円 | 最高100万円 |

| 国際 ブランド |

VISA | VISA、JCB、 Mastercard、AMEX |

| 基本還元率 | 1.0% | 1.0% |

| 空港ラウンジ 特典 |

あり | なし |

| 海外旅行保険 | 最高5,000万円 (利用付帯) |

最大2,000万円 (利用付帯) |

| 年間利用額 特典 |

100万円につき1万ポイント (最大4万ポイントまで) |

なし |

| 特徴 | ・特約店で使うと最大10%ポイント還元 ・SBI証券での投資信託の積立時で ポイント還元率が最大3% ・コンシェルジュサービスあり |

・楽天市場での買い物がお得 |

| 公式サイト | 三井住友カード プラチナプリファードの 詳細を見る |

楽天カードの 詳細を見る |

- 三井住友カード プラチナプリファードは実店舗で還元率アップが多く、楽天カードは楽天市場でポイントアップとなるので、使い分けで還元率を最大化できる

- 三井住友カード プラチナプリファードは年間100万円につき1万ポイント進呈で、年間最大4万円もらえる

- 楽天カードは国際ブランドの選択肢が豊富で分散させやすい

三井住友カード プラチナプリファードは、次のように多くの特約店で高還元が受けられる。

| 還元率 | 特約店 |

|---|---|

| 10%還元 | Expedia、Hotels.comなど |

| 7%還元(スマホタッチ決済の場合) | マクドナルド、ローソン、セブン-イレブン、ユニバーサル・スタジオ・ジャパンなど |

| 6%還元 | さとふる、ふるなび(2025年10月1日以降はポイント付与停止) |

| 2%還元 | スターバックス(カードオンラインチャージ)、マツモトキヨシ、ライフ |

三井住友カード プラチナプリファードは、年間利用額100万円ごとに1万ポイントのボーナスもあるため、メインカードとして支払いを集中すれば年間で最大4万ポイントも狙える。

この継続特典のメリットは大きく、100万円、200万円、300万円、400万円利用時の実質還元率はすべて2.0%だ。

同カードは年間利用額が400万円を超えると実質還元率が次第に落ちてしまうが、通常還元率が1.0%なのでメインカードとして十分な高還元率だ。

ただし、三井住友カード プラチナプリファードの弱点は、ネット通販での還元率が伸びづらい点だ。したがって、楽天市場での買い物で還元率がアップする楽天カードは、同カードと相性が非常によい。

楽天カードは、引き落とし口座を楽天銀行に設定したうえで楽天市場で買い物すると、最大3.5%相当のポイント還元が受けられる。楽天スーパーセールや楽天お買い物マラソンなど、還元率が高くなるサービスも豊富だ。

| プログラム | ポイント倍率 |

|---|---|

| SPU(楽天会員+楽天カード利用) | 3倍(3%) |

| 「5と0のつく日」 | +1倍(1%) |

| ショップ買い回り(10店舗) | +9倍(9%) |

この2枚はポイント還元だけでなく、国際ブランドの点でも補完性が高いため相性抜群です。三井住友カード プラチナプリファードはVISA限定ですが、楽天カードは国際ブランドを自由に選べるため、VISA以外を選ぶと良いでしょう。

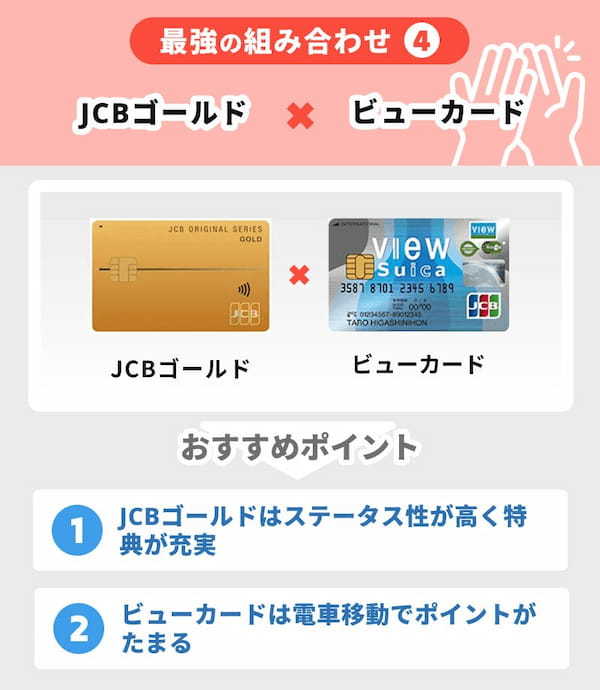

JCBゴールドとビューカードはハイステータスカードと交通系カードで相性抜群

ステータス性と通勤・交通の実利を両立したい人には、JCBゴールドとビューカードの2枚持ちがおすすめです。JCBゴールドをメインカードとして日常の支払いに活用しつつ、ポイント対象外の領域をビューカードで補えば、還元効率を最大化できます。

| 役割 | メインカード | サブカード |

|---|---|---|

| カード名 |  JCBゴールド |

ビューカード スタンダード |

| 年会費 | 1万1,000円(税込) 初年度年会費無料(※) |

524円 |

| 利用枠 | 記載なし | ~100万円 |

| 国際 ブランド |

JCB | JCB、VISA、Mastercard |

| 基本還元率 | 0.5% | 0.5% |

| 空港ラウンジ 特典 |

国内の主要空港、 およびハワイ ホノルルの 国際空港内のラウンジが無料 |

なし |

| 海外旅行保険 | 最高1億円 (利用付帯) |

最大500万円 (利用付帯) |

| 年間利用額 特典 |

なし (2年連続100万円利用、 もしくは1年で200万円利用で JCBゴールド ザ・プレミアへ招待 |

なし |

| 特徴 | ・ポイント優待店 (スターバックスなど)での 買い物でポイント最大10倍 |

・モバイルSuicaへの チャージでポイント還元率1.5% ・モバイルSuica定期券購入、 モバイルSuicaグリーン券 購入などでポイント還元率5% |

| 公式サイト | JCBゴールドの 詳細を見る |

ビューカード スタンダードの 詳細を見る |

(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。)

※1 下記①~②の条件を満たしている場合、補償が適用されます。

①補償対象スマートフォンの通信料の支払いに、JCBゴールドを指定

②事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続で支払う

※1購入後24ヵ月以内のスマートフォンが補償対象となります

- JCBゴールドはJCBのプロパーカードでステータス性が高く、JCB ゴールド ザ・プレミアやJCB ザ・クラスなど招待制ハイステータスカードにつながる

- ビューカードはSuicaチャージや定期券購入でのポイント還元率が高い

- ビューカードは、VISAやMastercardも選べるので国際ブランドの補完性も高い

JCBゴールドはステータス性の高いプロパーカードだ。特典面では、空港ラウンジの無料利用、最大1億円の海外旅行傷害保険、会員制ゴルフ場の優待利用などがあり、満足度の高いカードとなっている。

同カードは、年間利用額に応じたポイント還元はないものの、年間利用額が大きくなればJCB ゴールド ザ・プレミアやJCB ザ・クラスといった招待制のハイステータスカードにつながる。

クレジットカードでさらなるステータスアップを望む人は、日々の支払いをJCB ゴールドに集中させてクレジットヒストリーを積み上げていくと良いでしょう。

ただしJCB ゴールドの弱点として、モバイルSuicaチャージなど特定の電子マネーチャージに対してポイントがつかないことが挙げられる。その弱点をビューカードで補うのが効果的だ。

ビューカードは、モバイルSuicaチャージで1.5%還元、定期券やグリーン券の購入では5%還元と高いポイントが得られる。通勤や電車移動が多い人にとっては、非常に効率的なカードといえる。

また、ビューカードは国際ブランドをJCB以外にもVISAやMastercardから選べるため、JCBゴールドとのブランド被りを避けて併用できる点も相性がよい。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードと楽天カードは旅行好きにぴったりの二枚

旅行好きで、クレジットカードの利用を1枚に集約して最大限の特典を得たい人には、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードと楽天カードを組み合わせましょう。

メインカードとしてMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードを使い、弱点となる年会費の高さや国際ブランドの制限を楽天カードで補完することで、利便性とコストパフォーマンスを両立できる。

| 役割 | メインカード | サブカード |

|---|---|---|

| カード名 |  Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード |

楽天カード |

| 年会費 | 4万9,500円 | 永年無料 |

| 利用枠 | 一律の利用可能枠を設けていない | 最高100万円 |

| 国際 ブランド |

AMEX | VISA、JCB、Mastercard、AMEX |

| 基本還元率 | 3.0% | 1.0% |

| 空港ラウンジ 特典 |

国内の主要空港、 およびハワイホノルルの国際空港内のラウンジが無料 |

なし |

| 海外旅行保険 | 最高1億円 (利用付帯) |

最大2,000万円 (利用付帯) |

| 年間利用額 特典 |

・年間利用額150万円で無料宿泊特典(1泊分) ・年間400万円以上のカード利用で プラチナエリート会員資格へアップグレード |

なし |

| 特徴 | ・Marriott Bonvoy参加ホテルでの利用でポイント2倍 ・手荷物無料宅配サービス、大型手荷物宅配優待特典 など海外旅行時のサービスが豊富 |

・楽天市場での買い物がお得 |

| 公式サイト | Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード の詳細を見る |

楽天カードの 詳細を見る |

- Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードはポイント還元率が高く、貯まったポイントは宿泊やマイル交換に使える

- Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードは、年間150万円と400万円の利用で特典があるため日々の支払いをまとめるとお得

- 楽天カードは年会費無料でVISA、JCB、Mastercard、AMEXから国際ブランドを選択可能

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードは、年間150万円の利用でMarriott Bonvoy参加ホテルの無料宿泊特典が、年間400万円以上の利用で「プラチナエリート会員資格」が得られるなど、旅行の特典が充実したカードだ。

プラチナエリート会員は無料朝食や16時までのレイトチェックインなどの特典が得られるため、旅の思い出をより良いものにしたいなら、日々の支払いを集中させて条件達成を狙いたい。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードのポイント還元率も、日常の買い物で100円につき3ポイントと高い。貯まったポイントを宿泊に充てたり、各社マイルに交換し特典航空券を得たりすれば、「無料旅行」も夢ではない。

一方で、同カードのデメリットは年会費が4万9,500円と高額であること、国際ブランドがAMEX限定であることだ。

したがってサブカードは年会費無料で、国際ブランドをVISA、JCB、Mastercard、AMEXから選べる楽天カードを選べばバランスがよい。

ムダなくポイントを貯めたい人は、日常の決済をMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードに集中させ、楽天市場やAMEX非対応の店舗では楽天カードを活用すると効率がよいでしょう。

Marriott Bonvoy

アメリカン・エキスプレス・プレミアム・カード

の詳細を見る

ANAアメリカン・エキスプレス・ゴールド・カードと三井住友カード(NL)でマイルをためる

ANAのマイルを効率よく貯めたい人は、ANAアメリカン・エキスプレス・ゴールド・カードをメインに、三井住友カード(NL)をサブで使い分けるのが効果的です。

この2枚のカードを持っていればは、それぞれの強みを活かすことで、飛行機の搭乗でも日常生活でも高還元でマイルを獲得できる。

| 役割 | メインカード | サブカード |

|---|---|---|

| カード名 |  ANA アメリカン・エキスプレス・ゴールド・カード |

三井住友カード(NL) |

| 年会費 | 3万4,100円 | 永年無料 |

| 利用枠 | 一律のご利用可能枠を設けていない | 100万円まで |

| 国際 ブランド |

AMEX | Visa、Mastercard |

| 基本還元率 | 1.0% | 0.5% |

| 空港ラウンジ 特典 |

・国内外対象空港の空港ラウンジ (カードラウンジ)が無料 ・空港VIPラウンジが年間2回まで無料 (プライオリティ・パス、3回目以降は35米ドルで 利用可能) |

なし |

| 海外旅行保険 | 最高1億円 (利用付帯) |

最高2,000万円 (利用付帯) |

| 年間利用額 特典 |

年間利用額300万円以上で 「ANA SKY コイン」1万コイン(1万円相当)進呈 |

なし |

| 特徴 | ・ANAカードマイルプラス加盟店 (セブン-イレブン、マツモトキヨシなど)で 別途マイルが貯まる ・ANAグループ便利用で25%分のボーナスマイル付与 ・毎年継続で2,000マイル進呈 |

・セブン-イレブン、マクドナルドなどの 優待店でのスマホのタッチ決済で ポイント還元率7% |

| 公式サイト | ANA アメリカン・エキスプレス・ゴールド・カード の詳細を見る |

三井住友カード(NL)の 詳細を見る |

- ANAアメリカン・エキスプレス・ゴールド・カードは普段の買い物、飛行機への搭乗、毎年の継続などでマイルがどんどん貯まる

- 三井住友カード(NL)は対象のコンビニ・飲食店(セブン-イレブン・マクドナルドなど)で最大ポイント還元率7%となり、貯めたポイントはANAマイルに交換可能

- 三井住友カード(VISAまたはMastercard)によって国際ブランドの補完も優秀

ANAアメリカン・エキスプレス・ゴールド・カードは、飛行機の搭乗によるボーナスマイルに加え、日常の買い物でも100円につき1マイル相当が貯まる。さらに、同カードは年間300万円の利用で「ANA SKY コイン」1万コイン(=1万円相当)が進呈されるため、日々の決済は同カードに集中させたい。

一方で、セブン-イレブンやマクドナルドなど、スマホ決済で最大7%還元となる店舗では、三井住友カード(NL)を使ったほうがマイルを効率よく貯められる。

三井住友カード(NL)は特定店舗で200円の決済につき14ポイント(Vポイント)が貯まり、2ポイント=1マイルで交換できるため、実質的にANAアメックスよりお得になるケースもある。

さらに、三井住友カード(NL)はVISAまたはMastercardから国際ブランドを選べるため、AMEXが使えない店舗で支払いにも対応できる。

この2枚は、店舗や利用シーンに応じて柔軟に使い分けることで、ANAマイルを最大限効率よく貯められるうえ、国際ブランドの補完という点でもバランスの取れた組み合わせです。

ANA

アメリカン・エキスプレス・ゴールド・カード

の詳細を見る

40代のクレジットカード「最強の2枚」の失敗しない選び方

40代が最強の2枚のクレジットカードを選ぶうえで重要なのは、カード同士の相性と、自分自身との相性の両方をしっかり考慮することです。相性を考えずに選んでしまった場合、カードをうまく使いこなせず、年会費で損してしまうリスクがあります。

具体的には、次の3つのポイントをおさえることが大切だ。

せっかく選ぶ2枚が期待外れにならないように、それぞれのポイントを詳しく解説していこう。

メインカードとサブカードを決めて使い分ける

クレジットカードで最強の2枚を目指すなら、「日常でお得なカード」と「特定のシーンで強いカード」を明確に使い分けることが大切です。

メインカードには、日常生活や固定費の支払いに向いていて、使うほどお得になるカードを選びたい。具体的には以下のカードが挙げられる。

- 楽天カード:基本還元率1%

- 三井住友カード ゴールド(NL):年間100万円の利用年会費永年無料&1万ポイント進呈

- Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード:年間150万円の利用で無料宿泊特典進呈&年間400万円利用で朝食無料、16時のレイトチェックインなどの特典があるエリートクラスにランクアップ

- ANAアメリカン・エキスプレス・ゴールド・カード:年間300万円の利用でANAコイン1万円相当進呈

一方で、サブカードの候補となるのは特定の利用シーンでお得になるカードで、次のようなものが挙げられる。

- 楽天カード:楽天市場での買い物でポイントアップ

- 三井住友カード(NL):ローソン、マクドナルドなど特定の店舗の買い物でポイントアップ

- ビューカード:オートチャージ、定期券購入などでお得にポイントが貯まる

サブカードは年会費無料、もしくは1,100円以下のものを選べば、無理なく保有できる。

このように役割を明確にすることで、「どの場面でどのカードを使えばいいか」で迷わず、結果としてそれぞれのメリットを最大化できます。

自身の支出パターンを把握してお得になるかどうかを確認する

クレカ2枚を使って高還元を狙いたいなら、まず自分の支出パターンを分析し、よく使うお店やサービスに強いカードを選ぶことが重要です。

クレジットカードはそれぞれ得意分野があるため、以下のように使う場所に合わせて選べば高還元が期待できる。

- 楽天カード:楽天市場での買い物で高還元(還元率+1倍)

- 三井住友カード(NL):セブン-イレブンやマクドナルド、ローソンなどで高還元(最大7%還元)

- JCB カード S:スターバックスなどで高還元 ※(還元率最大20倍)

- ビューカード:Suicaチャージ(1.5%還元)や定期券購入などで高還元(最大6%還元)

※ 還元率は交換商品により異なります。

たとえば、楽天市場を頻繁に使う人は楽天カード、コンビニでの買い物が多い人は三井住友カード(NL)を選ぶことで高還元を狙える。

一枚のクレカだけで、すべての店舗で高還元を狙うのは現実的ではないため、ポイントを効率よく貯めたいなら、自分の支出傾向に合ったカードを厳選して使うことが大切です。

年会費と得られる特典・サービスの費用対効果を見極める

年会費は「コスト」ではなく「投資」として捉え、元が取れるかどうかを冷静に判断することが重要です。 元を取るには、自分の年間利用額や特典の使い方を事前にシミュレーションしておこう。

たとえば三井住友カード プラチナプリファードは、年間利用金額100万円ごとに1万ポイント(最大4万ポイント)がもらえる。

同カードは年間400万円使えば年会費(3万3,000円)の元が取れる計算になるが、300万円以下の場合は、特約店での還元や空港ラウンジの無料利用などを含めて判断する必要がある。

空港ラウンジを有料で利用した場合、1回あたりの目安は約1,320円だ。つまり、年間利用金額が300万円だと、空港ラウンジを3回使えば年会費以上の価値が見込める。

年会費が高額なカードは、自分の使い方でどれだけお得になるかを事前に試算し、「年会費以上の価値を得られるか」を冷静に見極めてから申し込むようにしましょう。

最強の2枚のお得な活用術をシミュレーション

クレジットカードは2枚を使い分けたほうが、ポイントも特典も効率よく得られます。

ここでは、ある40代男性の1カ月のカード利用データをもとに、今回紹介した最強の2枚のクレジットカードを使い分けることで、どれだけポイントに差が出るかをシミュレーションしてみた。

| 項目 | 月間支払額 |

|---|---|

| 食費(スーパー) | 5万円 |

| 食費・間食 (三井住友カードで7%還元の対象となるコンビニ) ※セブン-イレブン、ローソン |

1万円 |

| 外食 (うち三井住友カードで最大7%還元の対象となる飲食店) ※マクドナルド、サイゼリヤ、すかいらーくのお店など |

1万円 (5,000円含む) |

| カフェ代(スターバックス) | 3,000円 |

| 医療・生命保険料 | 1万5,000円 |

| 通信費(携帯料金など) | 1万5,000円 |

| 日用品 | 5,000円 |

| 交通費(SUICAチャージ) | 5,000円 |

| その他(娯楽、サブスク、家電購入など) | 8万7,000円 |

| 合計 | 20万円 |

実際に数字で見ることで、クレジットカードを2枚使い分けるメリットが見えてくるはずだ。

日常の支払シーンでの使い分け術

クレカのポイント還元率が大きく変わる特定店舗では、2枚のカードを使い分けることで、獲得できるポイントに明確な差が生まれます。

たとえば三井住友カード(NL)+JCB カード Sの組み合わせであれば、次のように使い分けるのが効果的だ。

- セブン-イレブンやマクドナルドなどは三井住友カード(NL)で7%還元

- スターバックス※などはJCB カード Sで10%還元

| 支出項目と支出額 | 三井住友カード(NL) | JCBカード S | 使い分け時の 獲得ポイント |

|---|---|---|---|

| 最大7%還元対象の コンビニ:1万円 |

700ポイント (7%) |

50ポイント (0.5%) |

700ポイント (三井住友カードを利用) |

| 最大7%還元対象の飲食店: 5,000円 |

350ポイント (7%) |

25ポイント (0.5%) |

350ポイント (三井住友カードを使用) |

| スターバックス: 3,000円 |

15ポイント (0.5%) |

300ポイント (10%) |

300ポイント (JCBカード Sを使用) |

| 合計ポイント | 1,065ポイント | 375ポイント | 1,350ポイント |

それぞれの強みを活かして使い分けることで、1ヶ月で最大1,350ポイントを獲得できる。これはどちらか1枚だけを使った場合と比べて、最大975ポイント(年間で1万1,700ポイント)もの差になる。

三井住友カード(NL)+JCB カード Sの

組み合わせを見る

また、ANAアメリカン・エキスプレス・ゴールド・カードと三井住友カード(NL)の組み合わせの場合は、普段の支払いを前者に集中させつつ、対象のコンビニや飲食店での支払いのみ後者で支払うとお得だ。

月間獲得マイル数の比較表(使い分けで差がつく項目のみ抜粋)

| 支出項目と支出額 | ANAアメリカン・エキスプレス・ゴールド・カード (通常レート:100円=1ポイント=1マイル) |

三井住友カード(NL) (優待店:200円=14ポイント=7マイル) |

|---|---|---|

| 最大7%対象の コンビニ:1万円 |

100マイル | 350マイル |

| 最大7%対象の 飲食店:5,000円 |

50マイル | 175マイル |

| 合計ポイント | 150マイル | 525マイル |

最大7%還元の対象になるコンビニや飲食店では、三井住友カード(NL)を使うことで、月あたり最大375マイル、年間で4,500マイルも多く貯められる。

これを2年間続ければ9,000マイルに達し、ローシーズンの東京〜沖縄間の片道特典航空券(8,000マイル)と交換してもおつりがくる計算だ。

ANAアメリカン・エキスプレス・ゴールド・カードと

三井住友カード(NL)の組み合わせを見る

固定費の支払いで損しないカード設定術

光熱費や通信費などの固定費でもポイントを無駄なく貯めたいなら、設定するカードの還元率に注意すべきです。カードによっては、固定費の支払い時に通常より還元率が大幅に下がってしまうものもあるためです。

固定費の支払いで還元率が下がるクレカは、楽天カードやアメリカン・エキスプレス・カード(各種)が該当する。

- 光熱費・水道料金、税金:還元率0.2%

- 保険料・通信費(携帯電話料金など):還元率0.5%

- NHK:ポイント付与対象外

- 光熱費・水道料金、税金:還元率0.5%

一方、三井住友カード プラチナプリファードであれば、固定費にも通常通り1%還元が適用される。

たとえば三井住友プラチナプリファードと楽天カードの2枚持ちをする場合、固定費をどちらで支払うかで次の通り差がついてしまう。

| 支出項目と支出額 | 三井住友プラチナプリファード (1%還元) |

楽天カード |

|---|---|---|

| 光熱費・水道代:2万5,000円 | 250ポイント | 50ポイント(0.2%) |

| 医療・生命保険:1万5,000円 | 150ポイント | 75ポイント(0.5%) |

| 通信費:1万5,000円 | 150ポイント | 75ポイント(0.5%) |

| 合計 | 550ポイント | 200ポイント |

ポイント差は1カ月で350ポイント、年間では4,200ポイントに達する。

固定費は毎月必ず発生するうえに金額も大きいため、ポイントの取りこぼしを防ぐには「どのカードを設定するか」が非常に重要だ。無理なく着実にポイントをためたい人は、還元率が下がらないカードを選ぼう。

スマホ決済との最適な紐付け戦略

スマホ決済を使う人は、紐付けるクレジットカードの選び方と決済方法を戦略的に考えましょう。カードの設定次第で、得られるポイントに大きな差が出ます。

たとえば三井住友カード系統を使う場合、スマホでのタッチ決済(Visaのタッチ決済/Mastercardコンタクトレス)を利用しないと、最大7%の還元は受けられない。

今回の40代男性のシミュレーションでは、月に1万5,000円をタッチ決済で支払えば1,050ポイントが得られるのに対し、スマホ未登録・通常決済だとわずか75ポイントだ。その差は月975ポイント、年間で1万1,700ポイントにもなる。

また、三井住友カードをスマホに登録すると「iD」も使えるようになるが、iDで支払うと0.5%還元に下がってしまう。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードとビューカードの組み合わせも注意が必要だ。

モバイルSuicaと連携するカードをビューカードに設定すれば、チャージ時に1.5%のポイントが付与される。月5,000円のチャージで得られるポイントは、75ポイント(年間900ポイント)だ。

一方で、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードは、モバイルSuicaチャージに対してポイントがつかない。間違えて設定してしまうと、本来もらえるはずだったポイントを取り逃がしてしまうのだ。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード

とビューカードの組み合わせを見る

40代がクレジットカードを2枚持ちする5つのメリット

40代がクレジットカードを2枚持ちするメリットは、使い分けることでポイント還元率がアップしたり、広い範囲で特典を受けられたりするなど、クレカ利用のメリットが大きくなるためです。また、旅行保険の補償拡充や決済できないケースを減らせるといったリスクヘッジにもなります。

ポイント・特典・ステータス性・国際ブランドなどは、1つのカードで全てをまかなうことは難しいため、2枚を使い分けることは合理的だと言える。1つずつ詳しく見ていこう。

ポイント還元率を最大化し年間数万円お得になる

ポイントを効率よく貯めたい場合、クレジットカードを1枚に絞るよりも、2枚を使い分けることで毎年大きな差が生まれます。

たとえば、基本還元率1%のカードをメインにしつつ、特定の店舗で三井住友カード(NL)を使い分けるパターンを考えよう。

日常の買い物はメインカードにまとめつつ、スマホのタッチ決済で最大7%還元となるコンビニや飲食店(セブン-イレブン、マクドナルドなど)で三井住友カード(NL)を使えば効率よくポイントが貯まる。

優待店での買い物が月間1万5000円(年間18万円)だとすると、メインカードで決済する場合と比べて次の通り年間1万円以上の差がつく。

- メインカードで支払った場合:18万円×1%=1,800ポイント

- 三井住友カード(NL)で支払った場合:18万円×7%=1万2,600ポイント

すべての店舗で高還元となるカードは存在しません。効率よくポイントを貯めたいなら、メインは還元率が安定したカードにしつつ、シーンごとに強いサブカードを使い分けるのが効果的です。

シーンに応じた特典を使い分け生活の質が向上する

クレジットカードの特典をフル活用したいなら、シーンに応じた特典の使い分けが大切です。カードごとに優待の内容や強みが異なるため、1枚だけを使うよりも、2枚を使い分けたほうがメリットが大きいです。

たとえば、三井住友カード ゴールド(NL)とJCB カード Sの組み合わせでは、飛行機での旅行時に前者の特典で空港ラウンジを利用しつつ、後者の優待で対象施設や飲食店をお得に楽しめる。

無料宿泊特典がついたMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードは、上級ラウンジの無料利用特典(プライオリティ・パス)がついたカードとの相性がよい。2つのカードの特典をあわせて使うことで移動も現地宿泊も快適に過ごせる。

このように優待の内容が違うカードを組み合わせることで、日常生活の満足度を高められるでしょう。

国際ブランドの分散で決済できないリスクを徹底回避

クレジットカードを2枚持ちすることで国際ブランドを分散でき、「クレジットカードが使えない」というリスクを軽減できます。店舗や施設、サービスによっては、対応しているブランドが限られていることがあるためです。

たとえば、メインカードをAMEXにしている場合、AMEX非対応の店舗では使えないが、VISAに対応していればサブカードで問題なく決済できる。

ブランドは「VISAまたはMastercard」「JCBまたはAMEX」という組み合わせが実用的だ。国内では、VISAの加盟店でMastercardも使えるケースが多い一方で、JCBの加盟店ではAMEXやダイナースクラブが使えるケースが多いためだ。

VISAはアメリカ方面、Mastercardはヨーロッパ方面でシェアが大きい傾向があるため、渡航先に応じて使い分ければ、海外旅行でも安心してカードを使えます。

充実した付帯保険で万が一の旅行トラブルや病気に備える

2枚のクレジットカードを持っていると、海外旅行時の病気やケガ、携行品の損害などにおいて、それぞれの保険補償を合算できるケースがあります。

たとえば、Aカード・Bカードの両方に傷害治療費用が100万円ずつ付いていれば、合計200万円まで補償が受けられる。

ただし、死亡・後遺障害の補償は、複数カードを持っていても最も高い金額が1つ適用されるため、カードを2枚持っていてもメリットはない。

また、カード付帯保険の多くは「利用付帯」であり、航空券や旅行商品などをそのカードで支払わなければ補償が有効にならない場合がある点にも注意が必要だ。

このようにクレジットカードの2枚持ちは、保険面でも大きなメリットをもたらします。補償額を底上げしつつ、旅行中の不測の事態にも対応できる体制を整えたい人にとっては、有効な選択肢といえるでしょう。

TPOに合わせたカード利用でステータス性を示せる

40代は、TPOに応じてカードを使い分けることで、ステータス性を保ちつつ、ポイント還元の恩恵も最大化できます。

たとえば、JCBゴールド(還元率0.5%)と楽天カード(還元率1%)を併用している人なら、日常の支払いは還元率の高い楽天カードを使い、接待や商談ではJCBゴールドを選ぶことで信頼感を演出できる。

また、上司との食事などでは、過度なステータスを避けるためにあえてノーマルカードを使うという選択も可能だ。

このように2枚のカードをTPOで使い分ければ、社会的な印象と実利のバランスを取ることができるでしょう。

40代がクレジットカードを持つときの注意点

40代がクレジットカードを持つときの注意点は、特典の利用条件を把握することや、ポイントが有効期限切れしないようにすることです。年会費が有料のクレジットカードの場合は、払った金額以上のもとが取れるかどうかも確認しておきましょう。

クレジットカードを2枚持って上手に使いこなせば、ポイントや特典を最大限に活用できる一方で、正しく選ばないと損をする場面も多い。最強の2枚は人それぞれの使い方や価値観によって異なり、自分にとっては適切でない組み合わせを選んでしまうこともあるのだ。

そういった組み合わせを選ぶことのないように、次の3つを確認しておこう。

特典の利用条件と達成要件を正確に把握する

クレジットカードの特典は、内容や適用条件を誤解していると「使えると思っていたのに使えなかった」という損失につながるリスクがあります。

たとえば、ゴールドカード以上で付帯することが多い空港ラウンジ特典やプライオリティ・パスは、「本会員のみ」「家族カードも含む」「○名以内の同伴者を含む」など対象者がカードによって異なる。

また、高還元率で人気の「三井住友カード(NL)(ゴールドやプラチナプリファード含む)」は、セブン-イレブンやマクドナルドなど対象のコンビニ・飲食店などで最大7%還元が受けられるが、対象になるのはスマホのタッチ決済(Visaのタッチ決済/Mastercardコンタクトレス)に限られている。カードの差し込みやiD決済では優待分のポイントがつかないため、決済方法にも注意が必要だ。

さらに、年間利用額に応じたボーナスポイントが付与されるカードでは、電子マネーのチャージや税金支払いなどが対象外になることもある。

たとえば三井住友カードの場合、次の支払いは年間利用額の対象外だ。

- 年会費

- キャッシング利用分

- リボ払いなどの手数料

- 保険料

- クレジットカードやApple PayでのモバイルPASMOへのチャージ(定期券類購入は対象)

- クレジットカードやApple PayでのモバイルSuicaへのチャージ(定期券・特急券・Suicaグリーン券購入分含む)など

特典を目的にカードを選ぶなら、自分が条件を満たせるかどうか、あらかじめ確認しておきましょう。

ポイントの有効期限切れに注意する

クレジットカードのポイントは、有効期限を把握しておくことが重要です。ポイントごとに有効期限のルールが異なるため、自分が使っているカードの仕様を理解し、「気づいたら失効していた」ということが起こらないようにしておきましょう。

ポイントの有効期限のタイプは、次のように主に4種類ある。

- 獲得したポイントごとに有効期限があるタイプ

- 新たに1ポイントでも加算されれば、すべてのポイントの有効期限が延長されるタイプ

- 有効期限がないタイプ

- 一定期間で失効する期間限定ポイント

たとえばJ-POINTやANAマイルのように「獲得したポイントごとに有効期限があるタイプ」では、こまめな期限管理が必要になる。

一方、Vポイント、楽天ポイント(通常ポイント)、Marriott Bonvoyポイントなどは「新たに1ポイントでも加算されれば、すべてのポイントの有効期限が延長される」タイプで、定期的にカードを使っていれば失効の心配は少ない。

さらに、ANAアメックス・ゴールドの「メンバーシップ・リワードポイント」やセゾンカードの「永久不滅ポイント」のように、無期限のポイントもある。

注意したいのは楽天やJREなどで付与される「限定ポイント」だ。これらは数カ月で失効するため、早めの利用を心がけたい。

ポイントの有効期限は各社のアプリやWebサイトで確認できるので、月に一度のペースでチェックする習慣をつけましょう。

年会費のもとが取れるかどうかを確認する

年会費が有料のクレジットカードを選ぶ際は、年会費に見合うリターンが得られるかを必ず確認します。特にゴールドやプラチナといったハイステータスカードは、使いこなさないと損をするリスクがあります。

例えば、三井住友カード プラチナプリファードは年会費3万3,000円(税込)で、年間400万円利用すれば4万ポイント(4万円相当)が還元されるため年会費を上回る。

しかし同カードは、300万円利用だと3万ポイントにとどまり、差額3,300円分は空港ラウンジ(1回約1,320円なので3回の利用が必要)や優待店での還元率アップ(ライフやマツモトキヨシの+1%還元のお店なら年間30万円の買い物が必要)などで補う必要がある。

自分に合ったカードを選ぶには、年間の利用額や優待店での支出、特典の活用見込みを事前にシミュレーションしておくことが大切です。

よくある質問

同アンケートによると、1カ月間の利用金額は、男性が1番目に多く使うカードで平均約7万7000円、2番目のカードで約3万円、女性は1番目のカードで約6万5000円、2番目のカードで2万1000円となっている。

ゴールドカードやプラチナカードには、空港ラウンジの無料利用や旅行保険、ホテル優待などの旅行関係の優待が多い。40代は家族で海外旅行の負担がそれほど大きくない年代であるため、こういった優待を有効活用していきたい。

ハイステータスカードを持つことは、単に特典を享受できるだけでなく、社会的信用を示す意味でもプラスになる。40代になったからこそ、ゴールドやプラチナカードを持ちたいところだ。

また公共料金やサブスクなど定期的な支払いにカードを使っている場合、全ての切り替えが済んでから古いカードを解約する必要がある。料金の未払いとなり、サービスの強制停止などトラブルに発展するリスクがあるからだ。

新しいカードがきてもしばらくは古いカードをそのままにしておき、数カ月間請求がないことを確認してから解約しても良いだろう。

これらのカードは、収入や社会的信用が一定以上ある人しか持てないため、所持していると「きちんとした大人」という印象を持たれやすくなるからだ。

最近では、三井住友カード ゴールド(NL)やエポスゴールドカードなど条件を満たすことで年会費が無料になるゴールドカードも登場している。

クレカの保有コストをかけたくない人は、こうしたカードを選ぶのも一つだ。

フリーランスWebライターとして、ポータルサイトに載せる記事やコラムを多数執筆。主な執筆ジャンルは「身近なお金の知識」(税金、家計、クレジットカード、NISAやiDeCo、住宅ローン、ポイ活など)。

HP:https://fp-haruto.com/

■保有資格

2級ファイナンシャルプランニング技能士

日商簿記検定2級

薬剤師免許

三井住友カード ゴールド(NL)とJCB カード Sを組み合わせれば、「高還元&ゴールド特典」と「日常の優待」の両方をカバーでき、コストを抑えながら最大限の満足度が得られるでしょう。