住宅ローンを組むときに迷うのが、変動金利か固定金利のどちらを選択するかだ。住宅ローンには「変動金利型」と固定金利の「全期間固定金利型」と「固定期間選択型」という金利タイプがある。いったいどれが得だと言えるのか。

目次

1.変動金利型のメリットとデメリット

2.全期間固定金利型のメリットとデメリット

3.固定期間選択型のメリットとデメリット

4.変動金利型を利用している人は約6割

5.変動金利より固定金利のほうが得になるケース

6.変動金利の「5年ルール」と「125%ルール」

7.変動金利型の住宅ローンに向いている人

8.全期間固定金利型の住宅ローンに向いている人

9.固定期間選択型の住宅ローンに向いている人

10.変動と固定のどっちがいいかはリスク許容度で

1.住宅ローンの変動金利型のメリットとデメリット

住宅ローンの変動金利型の特徴は返済期間中に金利が見直される点だ。金利が上がれば住宅ローンの返済額が増えるリスクがあるが、金利は最も低く設定されている。

住宅ローンの変動金利型の3つのメリット

住宅ローンの変動金利型のメリットとしては、主に次の3つがある。

- 金利が低い

- 金利が上がらなければ返済額(支払う利息)が最も少ない

元金の減るペースが早い

住宅ローンの変動金利型の最大のメリットは金利の低さだ。金利が低ければ支払う利息が少なくなり、返済額が同じなら元金をより早く返済できる。

住宅ローンの変動金利型の3つのデメリット

変動金利型の住宅ローンのデメリットとしては、主に次の3つがある。

- 金利上昇リスクがある

- 毎月の返済額、総返済額が借入時点では確定しないため、返済計画を立てにくい

未払い利息が発生するリスクがある

変動金利型の住宅ローン最大のデメリットは金利上昇リスクだ。金利が上がれば住宅ローンの返済額(利息額)が増える。「5年ルール」や「125%ルール」の適用がある住宅ローンの場合には、毎月の返済額がすぐに増えることはないが、住宅ローンの返済額に占める利息の割合が増え、元金の返済ペースは遅くなってしまう。「5年ルール」と「125%ルール」については後述する。

<新規借り入れ>変動金利 商品別金利一覧(金利が低い順)

| 適用金利 | 商品名 |

| 0.399% | ジャパンネット銀行 住宅ローン |

| 0.410% | SBIマネープラザ ミスター住宅ローンREAL <通期引下げプラン> |

| 0.450% | 新生銀行 パワースマート住宅ローン変動金利(半年型)タイプ <変動フォーカス> |

| 0.32% | 住信SBIネット銀行 ネット専用全疾病保障付住宅ローン <通期引下げプラン> |

| 0.470% | 横浜銀行 住宅ローン 融資手数料型 |

2.住宅ローンの全期間固定金利型のメリットとデメリット

住宅ローンの全期間固定金利型の特徴は借入時点の金利や返済額が確定し、返済期間中に金利が変わらない点だ。全期間固定型の代表的な商品には「フラット35」がある。

住宅ローンの全期間固定金利型の3つのメリット

住宅ローンの全期間固定金利型のメリットとしては、主に次の3つがある。

- 借入時点で適用金利・返済額が確定する

- 金利上昇リスクを回避できる

住宅ローンの返済計画が立てやすい

住宅ローンの全期間固定金利型は、借入時点の金利が完済まで適用されるため、返済額も借入時点で確定する。金利が上昇して返済額が膨らむリスクを回避でき、住宅ローンの返済計画を立てやすいというメリットがある。

住宅ローンの全期間固定金利型のデメリット

- 変動金利に比べ金利が割高

- 元金の減るペースが遅い

適用金利が下がることがない

住宅ローン全期間固定金利型は、借入時点では他の金利タイプと比べ金利が割高だ。返済期間中にあまり金利が上がらなければ、変動金利型よりも多くの利息を支払うことになる。支払う利息が多ければ、元金の減るスピードも変動金利型に比べ遅くなる。

固定金利なので金利は上がりもしないが下がりもしない。金利はすでにかなり低い水準にあるため大きく下がることはないだろうが、変動金利型のように金利低下によるメリットは受けられない。

<新規借り入れ>全期間固定金利 商品別金利一覧(金利が低い順)

| 適用金利 | 商品名 |

| 1.200% | ARUHI ARUHIスーパーフラット6 |

| 1.210% | ARUHI ARUHIスーパーフラット6.5 |

| 1.220% | ARUHI ARUHIスーパーフラット7 |

| 1.230% | ARUHI ARUHIスーパーフラット7.5 |

| 1.240% | ARUHI ARUHIスーパーフラット8 |

| 1.290% | ARUHI ARUHIスーパーフラット8.5 |

| 1.320% | ARUHI ARUHIスーパーフラット9 |

| 1.320% | ARUHI ARUHIスーパーフラット借換 |

3.住宅ローンの固定期間選択型のメリットとデメリット

住宅ローンの固定期間選択型の特徴は3年、5年、10年などの特約期間中は金利が変わらない点だ。特約期間後はその時点の金利で再び固定期間選択型にするか、変動金利型に切り替えるかを選択する。

住宅ローンの固定期間選択型の2つのメリット

住宅ローンの固定期間選択型のメリットとしては、主に次の2つがある。

- 特約期間中は金利が固定される

全期間固定型よりも金利が低い

住宅ローンの固定期間選択型では、特約期間中に金利や返済額の見直しは行われない。特約期間中の返済額が確定するのは借入時点である。金利水準は変動金利型より高いが全期間固定金利型よりは低い。住宅ローンの固定期間選択型は教育費のかさむ時期など、一定期間なるべく低い金利で返済額を確定させておきたい人などにメリットがある。

住宅ローンの固定期間選択型の3つのデメリット

住宅ローンの固定期間選択型のデメリットとしては、主に次の3つがある。

- 固定期間終了後には金利が上がることが多い

- 変動金利型よりも金利は割高な傾向がある

借入時点では固定期間終了後の返済額や総返済額が確定しない

住宅ローンの固定期間選択型では固定期間終了後の金利や返済額は確定しない。固定期間終了後に金利引き下げ幅が縮小され、金利が変化していなくても適用される金利が上がるケースも多い。

三菱UFJ銀行・ネット専用住宅ローンの場合をみてみよう。当初適用金利は0.59%と変動金利並に低いが、特約期間終了後の金利は1.59%まで上がる。

固定10年(店頭金利:年3.190%)

当初適用金利:0.59%(金利引き下げ幅:▲2.60%)

特約期間終了後の適用金利:年1.59%(金利引き下げ幅:▲1.60% ※店頭金利が変化しなかった場合)

<新規借り入れ>固定金利10年 商品別金利一覧(金利が低い順)

| 適用金利 | 商品名 |

| 0.550% | じぶん銀行 住宅ローン 当初期間引下げプラン |

| 0.550% | ソニー銀行 固定セレクト住宅ローン【自己資金10%以上】 |

| 0.620% | イオン銀行 住宅ローン 当初固定金利プラン 手数料定率型 |

| 0.620% | ジャパンネット銀行 住宅ローン |

| 0.645% | りそな銀行 りそな住宅ローン(金利プラン当初型)融資手数料型 |

住宅ローン各社の比較表

| 金融機関 | 住信SBIネット銀行 |

三菱UFJ銀行 | ARUHI | auじぶん銀行 | ジャパンネット銀行 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 金利タイプ | 変動 | 固定期間選択 | 全期間固定 | 変動 | 固定期間選択 | 全期間固定 | 変動 | 固定期間選択 | 全期間固定 | 変動 | 固定期間選択 | 全期間固定 | 変動 | 固定期間選択 | 全期間固定 |

| 商品名 | ネット専用住宅ローン 通期引下げプラン |

ネット専用住宅ローン 当期引下げプラン 固定20年 |

フラット35 【保証型・買取型】 |

ネット専用住宅ローン 変動金利選択プラン |

ネット専用住宅ローン 固定10年プレミアム住宅ローン |

- | ARUHI 変動S (変動金利型) |

ARUHI 変動S (当初固定金利型)10年 |

ARUHI フラット35S | 住宅ローン 全期間引下げプラン(変動) |

住宅ローン 当初期間引下げプラン(固定10年) |

- | 住宅ローン 変動金利 (全期間引下型) |

住宅ローン 10年固定 (当初期間引下型) |

- |

| 金利 | 0.32% | 1.25% (固定20年) |

【保証型】0.83% 【買取型】0.94% |

0.475% | 0.84% | - | 0.70%~1.00% | 1.00%~1.30% (10年固定) |

機構団信加入0.99% 団信不加入0.79% (借入期間:21~35年) |

0.410% | 0.550% (固定10年) |

- | 0.399% | 0.620% (10年固定) |

- |

| 保証料 | 不要 | 不要 | 不要 | 不要 | 不要 | - | 金利に上乗せ | 金利に上乗せ | 不要 | 不要 | 不要 | - | 不要 | 不要 | - |

| 事務手数料 (消費税込) |

借入金額×2.20% | 借入金額×2.20% | 【保証型】借入金額×2.20% 【買取型】借入金額×1.10% |

借入金額×2.20% | 借入金額×2.20% | - | 借入金額×2.20% | 借入金額×2.20% | 返済額に含む | 借入金額×2.20% | 借入金額×2.20% | - | 借入金額×2.20% | 借入金額×2.20% | - |

| 団体信用生命保険料 | 無料 (全疾病保障団信) |

無料 (全疾病保障団信) |

【保証型】 無料(全疾病保障団信) 【買取型】 団信加入時の借入金利(新機構団信) 団信加入時の借入金利+0.18% (新機構団信 デュエット 夫婦連生団信) 団信加入時の借入金利+0.24% (新3大疾病付機構団信) |

無料 | 無料 | - | 無料(一般団信) 約240円/月(がん50%保障プラン) 約710円/月(がん100%保障プラン) 約1,180円/月(生活習慣病団信) |

団信加入時の借入金利 (機構団信) 団信加入時の借入金利+0.18% (機構団信 デュエット 夫婦連生団信) 団信加入時の借入金利+0.24% (3大疾病付機構団信) |

団信加入時の借入金利 (機構団信) 団信加入時の借入金利+0.18% (機構団信 デュエット 夫婦連生団信) 団信加入時の借入金利+0.24% (3大疾病付機構団信) |

無料(一般団信、がん50%保障団信) 年利0.2%(がん100%保障団信) 年利0.3%(ワイド団信、11疾病保障団信) |

無料(一般団信、がん50%保障団信) 年利0.2%(がん100%保障団信) 年利0.3%(ワイド団信、11疾病保障団信) |

- | 無料(一般団信) 年利0.1%(がん50%保障団信) 年利0.2%(がん100%保障団信) 年利0.3%(11疾病保障団信、ワイド団信) |

無料(一般団信) 年利0.1%(がん50%保障団信) 年利0.2%(がん100%保障団信) 年利0.3%(11疾病保障団信、ワイド団信) |

- |

| 一部繰上返済手数料 (ネット経由) |

無料 | 無料 | 無料 | 無料 | 無料 | - | 無料 | 無料 | 無料 | 無料 | 無料 | - | 無料 | 無料 | - |

| 特徴 | 無料で団信・全疾病保障がついてくる | メガバンクの信頼と実績 利用額13年連続NO.1 | 住宅ローン専門の金融機関 フラット35のシェア10年連続NO.1 | 6つの無料サービスでおトクに借りられる | 業界最低水準の金利が魅力 | ||||||||||

| 詳細はこちら (公式サイトへ) |

詳細はこちら (公式サイトへ) |

詳細はこちら (公式サイトへ) |

詳細はこちら (公式サイトへ) |

詳細はこちら (公式サイトへ) |

- | 詳細はこちら (公式サイトへ) |

詳細はこちら (公式サイトへ) |

詳細はこちら (公式サイトへ) |

詳細はこちら (公式サイトへ) |

詳細はこちら (公式サイトへ) |

- | 詳細はこちら (公式サイトへ) |

詳細はこちら (公式サイトへ) |

- | |

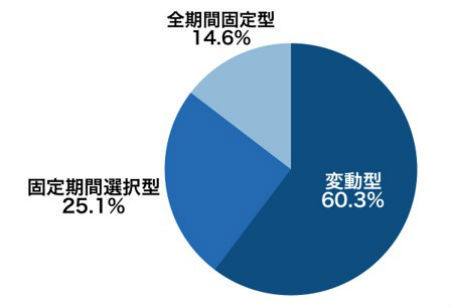

4.住宅ローンの変動金利型を利用している人は約6割

この数年は約6割の人が変動金利型を選択し、固定期間選択型、全期間固定金利型と続く(※住宅金融支援機構「2018年度住宅ローン利用者の実態調査(第2回)」より)。

変動金利型が選ばれる理由は、金利の低さにほかならない。例えば3,000万円を元利均等返済(ボーナス返済)なしで25年ローンを借りる場合、月々の返済額や総返済額には次のような差が生じる。

- 変動金利型(年0.525%)……10万6,727円(総返済額3,201万8,217円)

全期間固定金利型(年1.280%)……11万6,904円(総返済額3,507万1,294円)

変動金利型と全期間固定金利型を比べると、毎月の返済額では全期間固定金利型が約1万円多い。返済期間中に金利の変動がなかったとすれば、総返済額は300万円以上も多くなる。これだけ差があると変動金利型を選ぶ人が多いのもうなずける。

5.住宅ローンの変動金利型より固定金利型のほうが得になるケース

住宅ローン借入後に金利が上昇し、変動金利の返済額が固定金利の返済額より多くなることもある。

金利上昇に伴う変動金利型の住宅ローンの返済額の変化

住宅ローンの金利0.5%で借りた変動金利型(※1)の毎月の返済額は10万6,400円だ。5年後に金利が0.5%上がり1.0%になると、11万1,736円に、1.0%上がり1.5%になると11万7,239円になる(6年目以降完済まで金利が上昇しなかった場合)。

| 変動金利型 (当初借入金利0.5%) |

固定金利型 (借入金利1.0%) |

||

| 5年後の金利 | 5年目までの毎月返済額 | 6年目からの毎月返済額 | |

| 0.5% | 10万6,400円 | 10万6,400円 | 11万3,061円 |

| 0.7% | 10万8,515円 | ||

| 0.9% | 11万0,656円 | ||

| 1.0% | 11万1,736円 | ||

| 1.2% | 11万3,917円 | ||

| 1.5% | 11万7,239円 | ||

※1.借入条件:借入金額3,000万円・借入期間25年・元利均等返済・ボーナス返済なし

毎月の住宅ローン返済額が金利1.0%の全期間固定金利型の返済額を上回るのは、5年後に金利が0.7%上がり、適用金利が1.2%になった場合だ(1.2%の金利が完済まで続くと仮定)。変動金利型の返済額は当初の5年間で元金の返済が進んでいる分、同じ1.0%まで金利が上がったとしても返済額は全期間固定金利型を下回る。

住宅ローンの変動金利はしばらく低金利が続く可能性が高い

上記でシミュレーションしたように、変動金利の適用金利が5年後に0.7%上昇する可能性はあるのだろうか。

過去にはバブル期の1987年から1991年にかけて、変動金利の基準金利が3%以上も上昇した事例がある。その後、金利はバブル崩壊に伴って1995年には2%台まで低下し、現在まで25年以上にわたってほぼ同じ水準で推移している。

将来的に住宅ローンの金利が上がるのか、上がるとすればどの程度上がるのかを予測することはできない。ただし変動金利は日銀の金融政策による影響を強く受けており、短期的な動きはある程度予測できる。

この記事を執筆している2020年5月時点では、日銀は物価上昇率が安定的に2%を超えることを目標として、ゼロ金利政策、金融緩和を続けている。2019年の消費者物価指数(生鮮食品を除く)の上昇率は0.6%であり、目標の2%には遠く及んでいない。少なくとも現在の金融政策が続く間は急激な金利上昇はないと考えるのが妥当だろう。

6.住宅ローンの変動金利の「5年ルール」と「125%ルール」とは

住宅ローンの変動金利には知っておきたい2つのルールがある。「5年ルール」と「125%ルール」だ。

通常、変動金利型の住宅ローンの適用金利は年2回見直されるのに対し、返済額の見直しは5年ごとに行われる。5年間のうちに金利が変動した場合でも、住宅ローンの元金と利息の割合を調整することで毎月の返済額は一定に保たれる。これを「5年ルール」といい、住宅ローンの金利変動によって返済額がすぐに変わらない仕組みになっている。

5年ルールが適用される変動金利の住宅ローンでは、見直し後の返済額の上限を、従来の返済額の125%(1.25倍)とする「125%ルール」も適用される。「5年ルール」と「125%ルール」があることで、住宅ローンの金利が上昇しても返済額が急激に増えることはない。ただし、新生銀行やソニー銀行のように住宅ローンの返済額も半年ごとに見直される金融機関もある。

変動金利には「未払い利息」が発生するリスクもある

5年ルールや125%ルールが適用される住宅ローンで急激な金利上昇があった場合、毎月の返済額を利息が上回る「未払い利息」が発生する可能性もある。

例えば、3,000万円を当初金利年0.5%、返済期間30年・元利均等返済・ボーナス返済なしという条件で住宅ローンを借り入れた場合、最初の5年間の返済額は8万9,756円となる。仮に年0.9%のペースで金利が上昇したとすると、返済開始から4年目に未払い利息が発生する。未払い利息が発生するリスクは借入残高の多い借入当初ほど大きい。

| 経過年数 (支払回数) |

金利変動なし | 金利が年0.8%ずつ上昇 | 金利が年0.9%ずつ上昇 | |||

| 適用金利 | 利息額 | 適用金利 | 利息額 | 適用金利 | 利息額 | |

| 0年 (1回目) |

0.5% | 1万2,500円 | 0.5% | 1万2,500円 | 0.5% | 1万2,500円 |

| 1年 (13回目) |

0.5% | 1万2,112円 | 1.3% | 3万1,493円 | 1.4% | 3万3,915円 |

| 2年 (25回目) |

0.5% | 1万1,723円 | 2.1% | 4万9,643円 | 2.3% | 5万4,426円 |

| 3年 (37回目) |

0.5% | 1万1,332円 | 2.9% | 6万7,380円 | 3.2% | 7万4,581円 |

| 4年 (49回目) |

0.5% | 1万0,939円 | 3.7% | 8万5,128円 | 4.1% | 8万9,756円 未払い利息 5,169円発生! |

未払い利息が発生している間の返済はすべて利息の支払いに充てられ、住宅ローンの返済をしているにもかかわらず、未払い利息分だけローン残高が増えていく。未払い利息自体には利息が発生しないものの、次の返済額見直しのタイミングで住宅ローン元本に組み入れられることで、以後、未払い利息相当分に対しても利息が発生する。

未払い利息が発生するのは、上記のように住宅ローンの大幅な金利上昇が起こった場合に限られるが、このようなリスクがあるということは知っておくべきだろう。

7.変動金利型の住宅ローンに向いている人

変動金利型の住宅ローンに向いているのは次のような人だ。

住宅ローンの返済余力の大きい人(リスク許容度の高い人)

住宅ローンの返済余力の大きい(資力に余裕がある)人は、金利上昇への対応力も高い。住宅ローンの金利が上昇した場合には繰り上げ返済によって残債を減らすなど、リスクをある程度コントロールできる。こういうタイプの住宅ローンは金利面で優位性のある変動金利型が向いていると言える。

住宅ローンの借入期間が短い人・将来繰り上げ返済を予定している人

住宅ローンの借入期間が短いほど金利上昇による影響は少ない。住宅ローンの借入期間が短い人や将来繰り上げ返済により借入期間を短縮する予定の人は変動金利型が向いている。住宅ローンの借入期間20年以下がひとつの目安だ。

8.全期間固定金利型の住宅ローンに向いている人

全期間固定金利型住宅ローンに向いているのは次のような人だ。

住宅ローンの返済計画を確定させておきたい人

毎月の返済額や総返済額を借入時点で確定しておきたい人は、全期間固定金利型の住宅ローンが向いている。

返済期間中にあまり金利が上がらなければ変動金利型の住宅ローンよりも負担が大きくなるが、返済額が確定している安心感がある。余裕のできたタイミングで住宅ローンの繰り上げ返済をすれば返済負担を軽減することもできる。

住宅ローンの返済額が増えると返済できなくなる可能性のある人

返済余力の小さい人には、住宅ローンの借入時点での返済額が少ない変動金利型のほうが適しているように思える。しかし金利が上昇して住宅ローンの返済額が増えると返済できなくなる可能性のある人は固定金利型を選択しておくのが賢明だ。

そもそも固定金利では負担が重いという場合は、住宅ローンの返済計画に無理があり返済できなくなる可能性が高い。住宅を購入するのであれば、少なくとも全期間固定金利型で住宅ローンを組んでも無理なく返済できるようになってからにすべきだろう。

9.固定期間選択型の住宅ローンに向いている人

固定期間選択型住宅ローンに向いているのは次のような人だ。

固定期間終了までに繰り上げ返済を行う予定の人

住宅ローン控除額を増やすためあえて借入額を増やし、控除期間終了後に繰り上げ返済をする予定の人など、ある程度の資力があり固定期間終了までに繰り上げ返済が見込め、その間の金利上昇による返済額の増加を抑えたい人には固定期間選択型が向いている。

固定期間選択型の住宅ローンは、固定期間終了後の金利・返済額の大幅な上昇がリスクだが、繰り上げ返済を行うのであれば、そのリスクを軽減できる。固定期間中の金利は通常全期間固定型よりも低く、利息負担を抑えながら金利変動リスクを回避できる。

将来的に収入の増加や支出の減少が見込める人

当面の間は金利上昇による返済額の増加を避けたいものの、将来的には昇給などによる収入の増加や、子供の独立などによる支出の減少で、返済に余裕が見込める人も固定期間選択型住宅ローンに向いている。固定期間終了後の金利上昇や返済額の増加も想定し、住宅ローンの返済計画を立てておくことが大切だ。

10.住宅ローンの変動金利と固定金利のどっちがいいかはリスク許容度に応じて選択

変動金利と固定金利のどっちがいいかは、住宅ローンを利用する人によって金利タイプの向き・不向きはあるので絶対的な正解はない。各金利タイプのメリット・デメリットを理解し、返済シミュレーションを行った上で、自身が最も良いと考える住宅ローンの金利タイプを選べばいい。

住宅ローンのような長期的な金利の動きはプロでも予測やコントロールはできないが、金利変動リスクの大きさは金利タイプの選択によって自分である程度コントロールできる。金利タイプを選ぶ際には、自身がどの程度の金利変動リスクを許容できるかを基準に判断すればよいだろう。

新しく住宅ローンの借り入れを検討する

◇オリコン顧客満足度9年連続第1位

>>「ソニー銀行」の住宅ローンはこちら

◇変動金利の低さは業界トップクラス、無料で全疾病保障付き

>>「住信SBIネット銀行」の住宅ローンはこちら

◇住宅ローン取り扱い残高民間NO.1!7大疾病保障など団信の特約が充実

>>「三菱UFJ銀行」の住宅ローンはこちら

◇低水準の金利がうれしいメガバンク、独自サービスも充実>>「三井住友銀行」の住宅ローンはこちら

◇フラット35実行件数シェア1位!保証料・繰上返済手数料も無料

>>「ARUHI」の住宅ローンはこちら

◇保証料・一部繰上げ返済手数料が無料、イオンでの買い物も毎日5%

>>「イオン銀行」の住宅ローンはこちら

◇70金融機関から比較・申し込みができる

>>「住宅本舗」で住宅ローンを探す

執筆・竹国弘城(ファイナンシャルプランナー)

証券会社、保険代理店での勤務を経て、ファイナンシャルプランナーとして独立。より多くの方がお金について自ら考え行動できるよう、お金に関するコンサルティング業務や執筆業務などを行う。RAPPORT Consulting Office 代表。1級ファイナンシャルプランニング技能士、CFP® HP : https://www.rapportco.com

【関連記事】

・住宅ローン控除は2年目以降も確定申告が必要か?忘れた場合はどうなる?

・住宅ローンをこれから組むなら変動金利と固定金利のどっちが得か

・40代で家を買うのは遅過ぎるのか?住宅ローンを組むときのポイントは?

・住宅ローンは年収800万円でいくらまで組めるのか

・iDeCo(イデコ)と住宅ローン控除の併用がデメリットとなるパターンとは