Q. 昨年度の消費税の負担は23兆円。社会保険料の80兆円よりはるかに低いのに、消費税がきらわれるのはなぜですか?

GPT:消費税が社会保険料よりも負担額が少ないにもかかわらず、特に嫌われやすい理由には、心理的、政治的、経済的な要因が複雑に絡み合っています。

消費税の「痛税感」

消費税は商品やサービスを購入するたびに価格とともに明示され、消費行動のたびに負担を感じる痛税感が大きい。 消費税率の引き上げは、商品価格全体を引き上げるため、家計への影響が直接的かつ即時に現れます。特に食料品や日用品などの生活必需品に対する課税は、所得にかかわらず広く影響を及ぼします。

消費税の逆進性

消費税は所得に関係なく一律で課税されるため、所得が低いほど負担感が大きくなる逆進性があります。 消費税はすべての消費にかかるため、生活必需品の購入に大きな影響を与えます。これは特に低所得世帯にとって、家計を圧迫する要因となります。

社会保険料の天引き

社会保険料は給与から源泉徴収で天引きされるため、直接的にお金を「取られる」という感覚が薄れます。これに対して消費税は支払うたびに明確に認識されるため、負担感が大きく感じられます。 社会保険料は年金、医療、介護など、特定のサービスを受けるための「保険」という建て前なので、納得感が得られやすい。

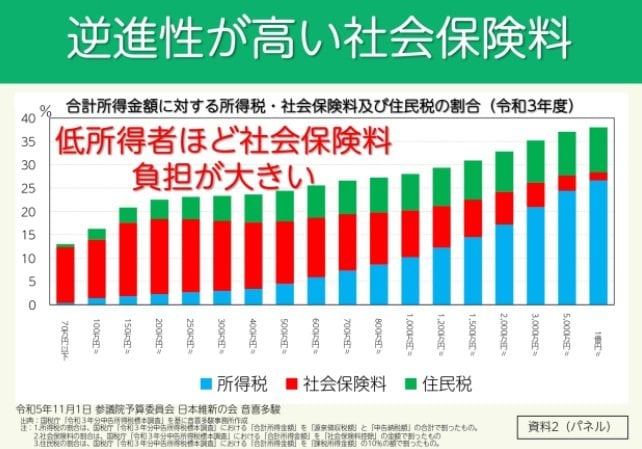

Q. 逆進性というのは逆。社会保険料は上限があるので、金持ちの負担が軽くなる逆進性がはるかに大きい。

日本維新の会の資料

GPT:確かに、社会保険料には上限が設定されており、高所得層ほど負担割合が軽減されるため、逆進性が大きいと言えます。この点を踏まえると、消費税の方がより公平な税制として機能する可能性があります。以下にその理由を詳しく説明します。

社会保険料の逆進性の原因

社会保険料は一定の標準報酬月額や標準賞与額を超えると、それ以上は課税対象外となります。標準報酬月額には上限があるので、高所得者は所得に占める保険料の比率が低くなり、逆進性が発生します。 一方、低所得者は上限の恩恵を受けられず、所得に占める保険料の割合が高くなり、負担が重くなります。結果として、低所得層ほど可処分所得が圧迫される構造になっています。特に国民年金保険料は、所得に関係なく年額203,760円なので、低所得者ほど負担率が高くなります。

消費税の公平性

広く負担を分担:消費税は消費行動に課税されるため、所得に関係なくすべての人が一定の割合で負担する仕組みです。これにより、現役世代と高齢世代の間でも負担を分かち合うことができます。 所得税や社会保険料の限界を補完:高所得層は消費額も多い傾向があるため、消費税は実質的に高所得者から多く税収を得ることができます。一方、社会保険料は上限があるため、高所得者の追加的な負担を引き出すには限界があります。 逆進性対策が可能:消費税の逆進性に関しては、食品や生活必需品に軽減税率を適用したり、低所得層に対して給付付き税額控除を行うことで、十分に緩和することができます。

Q. 超高齢化する日本では、現役世代だけが負担する社会保険料を、高齢者も負担する消費税にできるだけ置き換えることが、公平で合理的だと思います。

GPT:おっしゃる通り、超高齢化社会においては、社会保険料の負担を現役世代に偏らせる構造を見直し、高齢者も含めた幅広い世代が負担する消費税へ置き換えることは、より公平で合理的なアプローチといえます。この考え方には、いくつかの重要なポイントが含まれています。

社会保険料の課題

社会保険料は、年金、医療、介護といった高齢者向けサービスの主要な財源となっていますが、その負担は主に現役世代(労働者と雇用主)が担っています。 高齢化が進む日本では、年金受給者が増加する一方、支える現役世代の人口は減少しており、社会保険料の引き上げが続けば、現役世代の経済的負担はますます重くなります。 現在の社会保障制度では、高齢者は社会保険料の負担がほとんどなく、医療費や介護費用についても比較的低い自己負担割合でサービスを受けています。

消費税への置き換えの合理性

消費税はすべての消費行動に対して課税されるため、現役世代だけでなく高齢者も等しく負担します。高齢者も社会保障制度の恩恵を受けている以上、その費用を分担することは公平で合理的です。

消費税は所得や雇用の変動に影響されにくいため、安定的な税収を確保する手段として優れています。社会保険料のように賃金や労働人口に依存しないため、財源の持続可能性が向上します。

消費税は所得が低い人ほど負担感が強い「逆進性」の問題がありますが、この点は、低所得者への軽減措置(例えば給付つき税額控除)を併用することで緩和が可能です。

Q. ただ年金制度を消費税に置き換えることは、法的に困難です。年金受給権は財産権として強く保護されているからです。