二層の直接金融市場出典:『The NEXT』図7-2

政治

金融概念図

利子率と利潤率

利子率と利潤率

2024/12/05

名もなき暴落:歴史的な株価急落の本質を探る

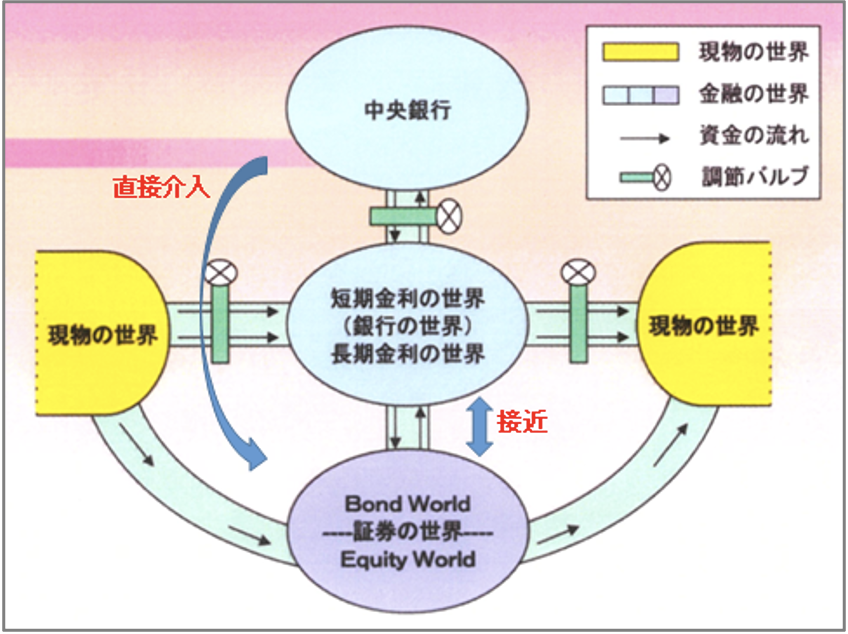

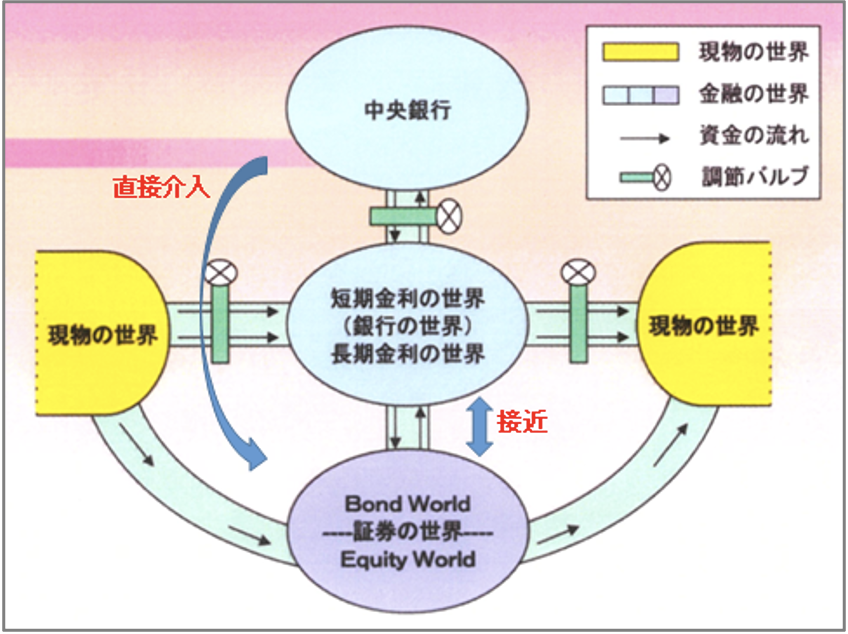

ふたつの図を合わせたのが、『The NEXT』の図7-3である。金融の世界と証券の世界を合わせたものを広く“金融世界”ととらえ、私はこの図を金融概念図と呼んでいる。

要点をまとめておく。

金融と証券は、長期金融と債券が接点を持つことでつながっている。 中央銀行は短期金融と接続している。コール市場は中央銀行の前庭である。しかし、長期金融には短期金融を通じてしか関与できない。それができるようになるのは、中央銀行が国債売買にかかわり、国債市場で圧倒的に力を示すようになってからである。 株式市場には中央銀行は接点を持たない。このことは現代でも変らない。 個々の株式会社と中央銀行は接点がない。たとえトヨタであろうと中央銀行からお金は借りられないし、トヨタに中央銀行は指図できない。中央銀行がETF(上場投信)を通じて大量の株式(約45兆円)を買い、“日本株式会社”の事実上の最大株主になってしまうという事態は、この原理の図からみても、金融界の常識に照らしても異常である。

金融概念図出典:『The NEXT』図7-3

金融制度と証券制度は資本主義の二大制度であるが、それぞれ別々の契機から成立した。だから、律するものが違う。前者のそれは利子率で、後者は利潤率である。

A社の株価は、雑多な要因を無視すれば、A社がどのくらい利益をあげているかで決まる。つまりA社の利潤率である。それが配当を決めると考えてよい。

利潤率とはAはA’、BはB’、というように個々に成立する概念である。全社の平均(加重平均)は計算できるがそれは比較の基準にはなるだけで、個々の値が平均の中に吸収されることはない。

利子率は概念的にはひとつである。現実の世界は様々な金利があり相互に関係しあうが、中心の金利がある。それが短期金利と思われるので、中央銀行はこれを統制、そのことで金融界の法王になるのである。利潤率=株価はミクロの集合体であるが、利子率はマクロ現象である。一国内の全遊休貨幣が供給として片方に、もう片方に資金への全需要があり、ひとつの金利が決まると考えればよい。

金利と株価関連タグ