きのうの国会の閉会中審査は、植田総裁がジャクソンホールを欠席して出席した割には不毛な会議だった。そもそも日経平均は暴落前の8月2日を上回っており、あれは一時的な相場のブレだった。

日銀の「含み損」はまったく問題ではないところが「時期尚早だった」という議員がいる一方で、維新の藤巻健史議員は相変わらず「日銀の債務超過」について演説している(1:24~)。

マーケットでは誰も相手にしていないが、まず私のツイートを貼っておこう。

9年前の数字で議論してもしょうがない。今年の数字では、日銀の保有国債の含み損は9.4兆円ですが、これは実現しないので問題ない。平均利回りが0.3%なので、政策金利(付利)が2.8%に上がると債務超過になるが、その心配はない。そのときは国債金利も上がるから。BEXxWc OQqcnR4q

— 池田信夫 (@ikedanob) August 24, 2024

ここにリンクを張ったのは、木内登英氏(元日銀審議委員)の今年5月の日銀財務についての評価である。

日銀の保有国債の含み損は9.4兆円だが、日銀が国債を売却しない限り損失は実現しない。今後、日銀が量的引き締め(QT)で保有国債を減額する場合も、市場で売却することはなく、償還で徐々に減額するので、売却損が生じることはありえない。

日銀当座預金の付利で逆鞘になる可能性はあるが、債務超過にはならない問題は日銀当座預金の付利と国債金利の逆鞘である。昨年度の日銀の保有国債の平均利回りは0.3%で、付利(=政策金利)は0.25%に上がった。0.6%まで上がると逆鞘になり、2.8%まで上がると債務超過になるという。

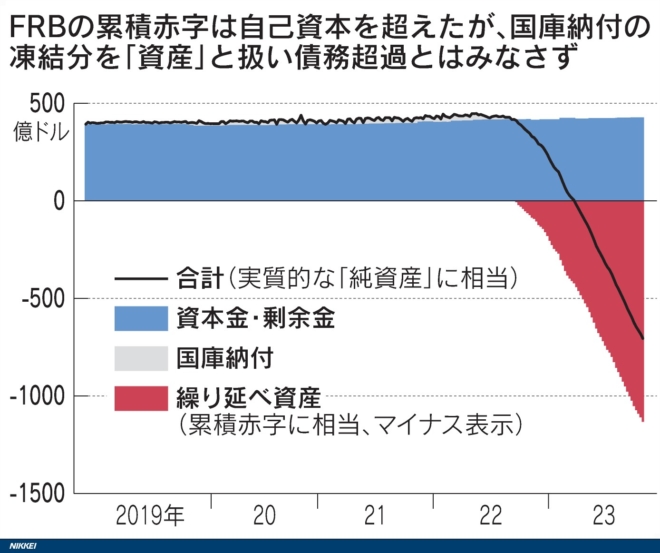

しかしFRBは10兆円以上の債務超過だが、それを心配するエコノミストはいない。国庫納付金の先送りで赤字を埋められるからだ。

日銀の国庫納付金は年2.2兆円、それにETFの評価益が37兆円もあるので、債務超過になることは考えられない。政策金利が上がるときは長期金利も上がるので、借り換え債に置き換えれば利鞘は増える。