富裕層の定義は「純金融資産保有額が1億円以上5億円未満」

GWが終わり、日々の節約を意識する方も多いかもしれません。

目先の節約だけでなく将来に向けての貯蓄を行うなかで、「富裕層」を目指す人も少なくないでしょう。

筆者は銀行員として多くのお客様と接する中で、「お金が貯まる人」にはいくつかの共通点があることに気が付きました。

この記事では、富裕層に学ぶ資産の守り方を紹介します。

どれもすぐに取り入れられる方法ですので、ぜひ資産形成に取り組む際の参考にしてみてください。

※編集部注:外部配信先では図表などの画像を全部閲覧できない場合があります。その際はLIMO内でご確認ください。

【注目記事】つみたてNISA「月3万円を年率3%」で20年間運用できた場合をシミュレーション

【写真】富裕層の定義とは?資産額ごとにピラミッドで分類

そもそも日本に富裕層はどれくらいいる?

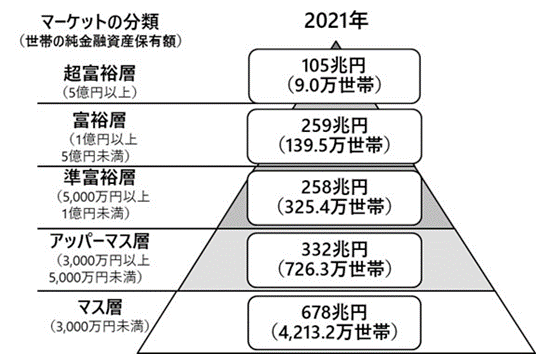

野村総合研究所では、日本における純金融資産保有額別の世帯数と資産規模の推計を2005年より公表しています。

下記画像は、直近2021年の推計における各階層の分布を示したものです。

野村総合研究所では、富裕層を「純金融資産保有額が1億円以上5億円未満」、超富裕層を「5億円以上」と定義しています。

2021年の推計では、富裕層と超富裕層の合計が148万5000世帯となっており、推計開始以降最も多い結果となりました。

富裕層と超富裕層の世帯数は、アベノミクスが開始された2013年以降右肩上がりに増加している状況です。

お金が貯まる人の資産の守り方

富裕層と聞くと「収入が多いからお金を貯められるのだろう」と思うかもしれませんが、収入と貯蓄額は必ずしも比例するとはいえません。

ここからは、お金が貯まる人が実践している「資産の守り方」を紹介します。

1. 積極的に資産運用を取り入れる

低金利政策が続く日本では、積極的に資産運用を取り入れることが資産の防衛につながります。

たとえば、100万円を10年間預金に預けていても得られる利息は微々たるものです。

その間に物価が上がってしまえば、実質お金の価値は目減りしているといえます。

最近ではNISAやiDeCoなど、税制優遇を受けながら資産運用できる制度も増えていますので、まずは少額から検討してみるのもよいでしょう。

2. 手数料にシビア

資産運用に取り組む際は、手数料についてもよく検討する必要があります。

先ほど紹介したNISAやiDeCoでも、商品の購入や解約、運用時などにさまざまな手数料がかかります。

何となく資産運用を行うのではなく、「どれくらいの運用コストがかかっているのか」ということをきちんと理解しておきましょう。

また、同じ金融商品を購入する場合でも、利用する金融機関によって手数料が異なることがあります。

微々たる手数料の差に見えても、運用期間が長くなるほど、その差は大きなものになります。

いくつかの金融機関を比較したうえで、より低コストで運用できるところを選ぶようにしましょう。

3. 一過性の流行商品に流されない

資産を守るためには、一過性の流行や話題に流されないことも大切です。

特にSNSでは、「これから〇〇が上がりそう」、「今〇〇の株を買っておいた方がいい」など多くの情報が溢れています。

それらの情報に振り回されて、あらゆる金融商品に手を出していると、結果的に短期的な売買を繰り返すこととなってしまいます。

長期的な資産形成を目指すためには、流行や旬の話題に飛びつくのではなく、「長い目で見て投資する価値があるかどうか」という基準を重視しましょう。

4. 分散投資の徹底

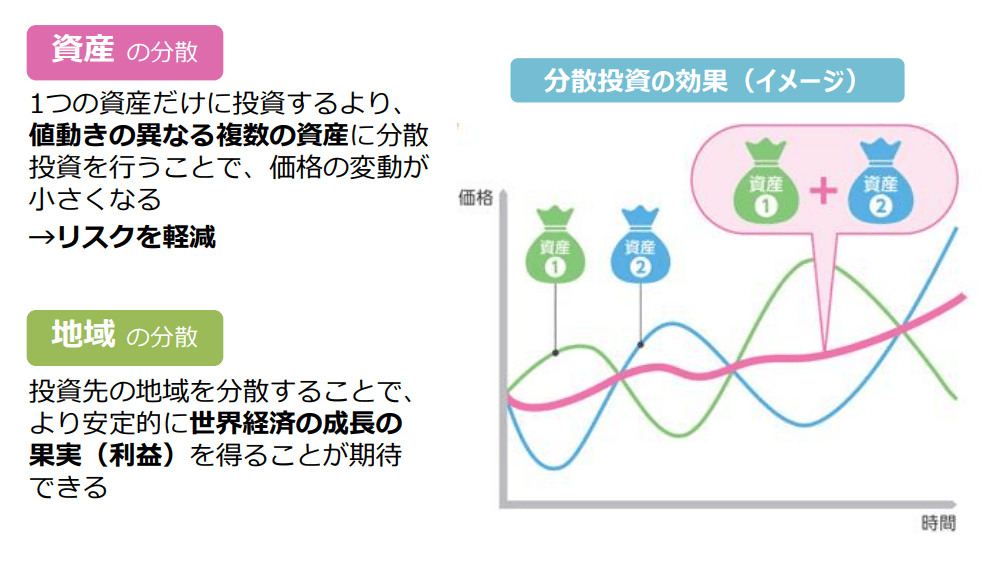

資産を守りながら育てていくには、分散投資を徹底することも重要なポイントです。

たとえば「この国の株が上がりそうだ」と感じたら、一気に資産を投じたくなるかもしれません。

しかし、マーケットの動きは予測不可能で、どのような変動が起きるか分かりません。

どれだけ魅力的な投資対象に見えても、一点張りをするのではなく、異なる資産に分散投資することを意識しましょう。