年収500万円と聞くと「ビジネスパーソンの平均的な収入」というイメージがありますが、実際には地域や家族構成、ライフスタイルによって、その生活水準は大きく変わります。 この記事では「年収500万円で快適に暮らすことはできるのか?」「将来のためにマイカーやマイホームの購入、貯金などの資産形成は可能なのか?」といった疑問に答え、年収500万円の生活実態や支出の内訳、おすすめの節約術や資産運用法などを解説します。

年収500万円は「勝ち組」?

年収500万円は、全国平均の年収(約430万円)や都道府県別の年収(約300万円~600万円)に比べると、高い方に入ります。

しかし、年収500万円が「勝ち組」と呼べるかどうかは、一概には言えません。年収500万円は500万円を丸々支給されるわけではなく、そこから税金などが引かれて手取りの給料として支払われます。

基本的には実家暮らしや一人暮らしなど、さまざまなシーンで十分余裕を持った生活が送れるレベルと言えます。一方で子育て世帯の場合は共働きによって、もう少し「世帯年収」を底上げすることも検討すべきかもしれません。

年収500万円以上の人の割合

年収500万円以上を稼いでいる人の割合は、全体の30.3%であり、給与所得者全体の上位3割に入ることが分かります。ただ男性だと35~39歳で平均年収500万円に達している一方、女性の場合は年収500万を達成するのは難易度が高めであるのも、また統計的な事実です。

| 年収 | 全体 | 女性 | 男性 |

| 100万円以下 | 8.40% | 15.20% | 3.60% |

| 200万円以下 | 13.80% | 23.40% | 7.00% |

| 300万円以下 | 15.50% | 21.30% | 11.50% |

| 400万円以下 | 17.40% | 17.30% | 17.50% |

| 500万円以下 | 14.60% | 10.70% | 17.30% |

| 600万円以下 | 10.20% | 5.70% | 13.40% |

| 700万円以下 | 6.50% | 2.60% | 9.20% |

| 800万円以下 | 4.40% | 1.50% | 6.50% |

| 900万円以下 | 2.80% | 0.80% | 4.10% |

| 1,000万円以下 | 1.80% | 0.40% | 2.80% |

| 1,500万円以下 | 3.40% | 0.70% | 5.20% |

| 2,000万円以下 | 0.70% | 0.20% | 1.10% |

| 2,500万円以下 | 0.20% | 0.10% | 0.40% |

| 2,500万円以上 | 0.30% | 0.10% | 0.40% |

(出典:民間給与実態統計調査(令和2年分)|国税庁)

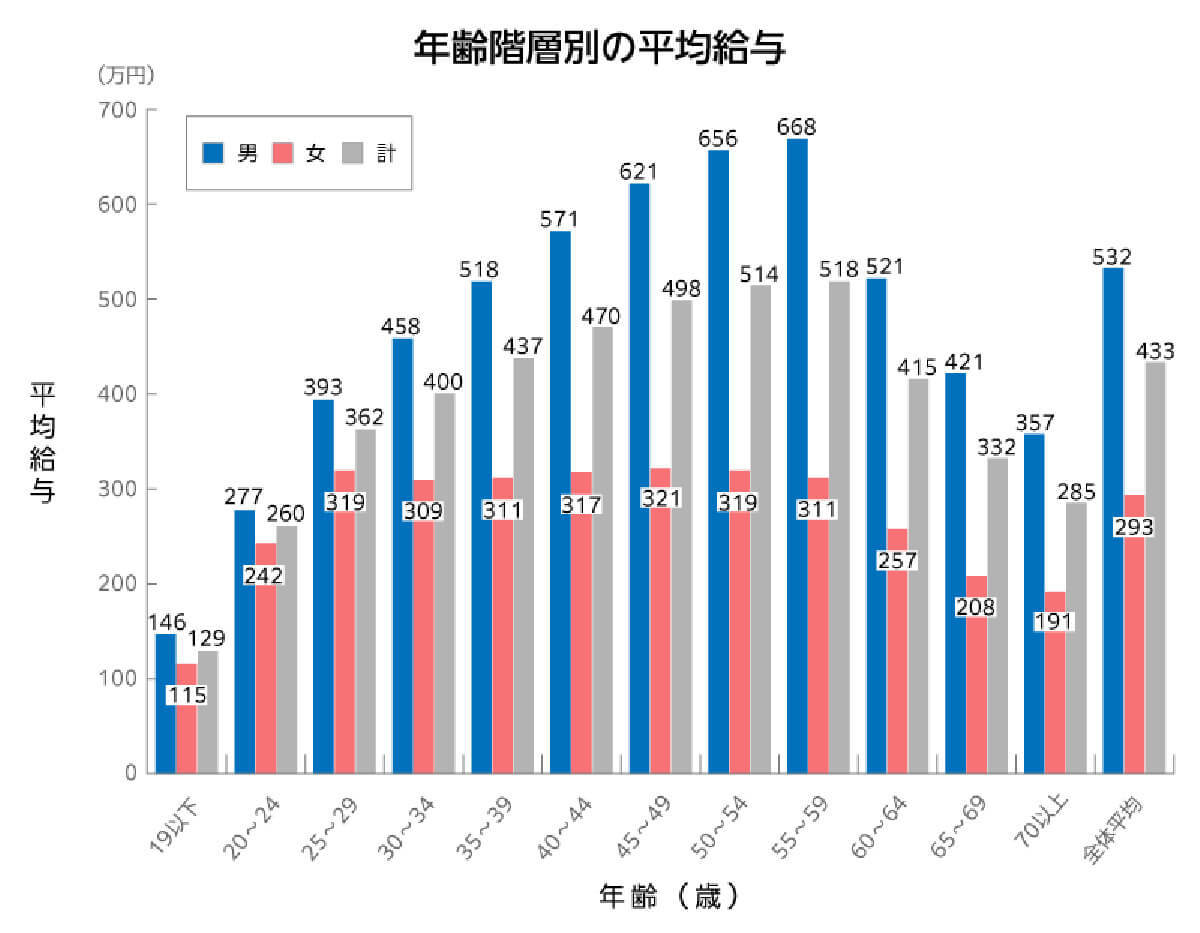

年収500万円を稼いでいる人の年齢分布は?

年齢が上がるにつれ、必然的に年収500万円以上の割合が高くなります。特に40代以降では半数以上が年収500万円以上を稼いでいます。

年齢階層別の平均年収の一覧は以下のグラフの通りです。

引用元:オリックス銀行

年収500万円の手取り額とボーナス平均額は?

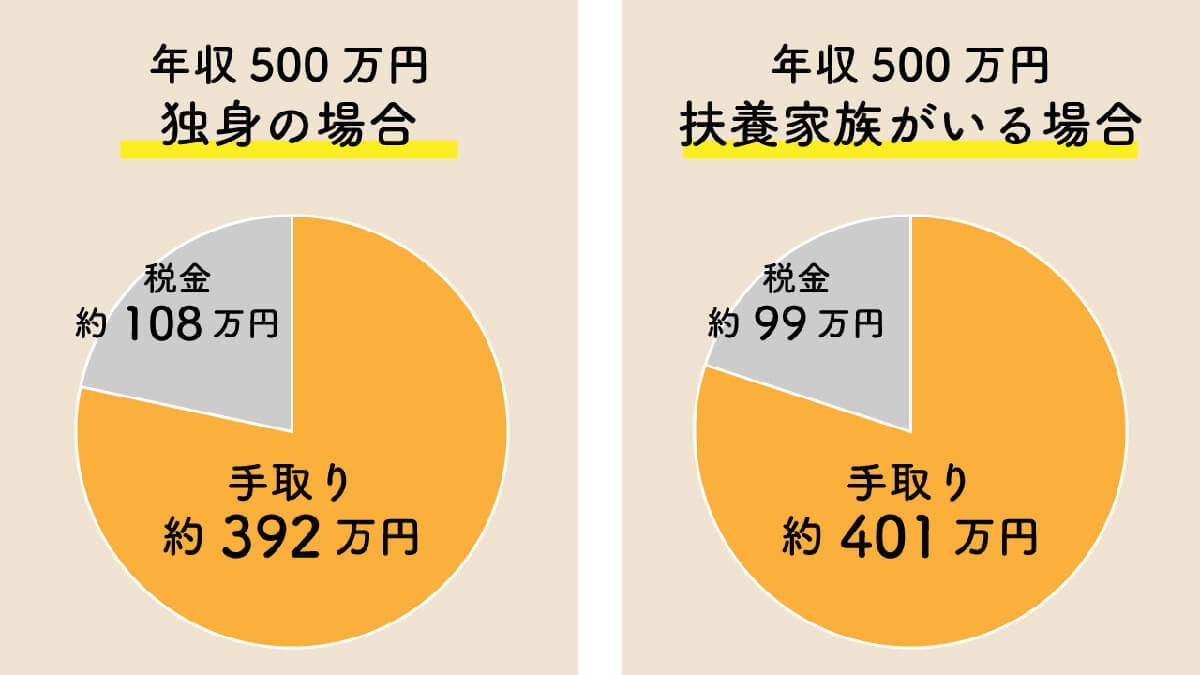

年収500万円の手取り額は約400万円であり、ボーナスの平均は約57万円となります。ボーナスがない場合は、手取り額を12カ月で割った額が手取り月収となります。

年収500万円の家計簿と生活レベル:一人暮らしと家族持ちの例

前述の通り、年収500万円の「手取り額」は世帯構成によって税金の面で変わります。目安の額は下の図の通り。

そのため、一人暮らし(独身)と扶養家族がいる場合では同じ年収でも家計簿の内容も異なってきます。

一人暮らしの家計簿

一人暮らしの独身年収500万円の30代の男性の家計簿の例は以下の通りです。

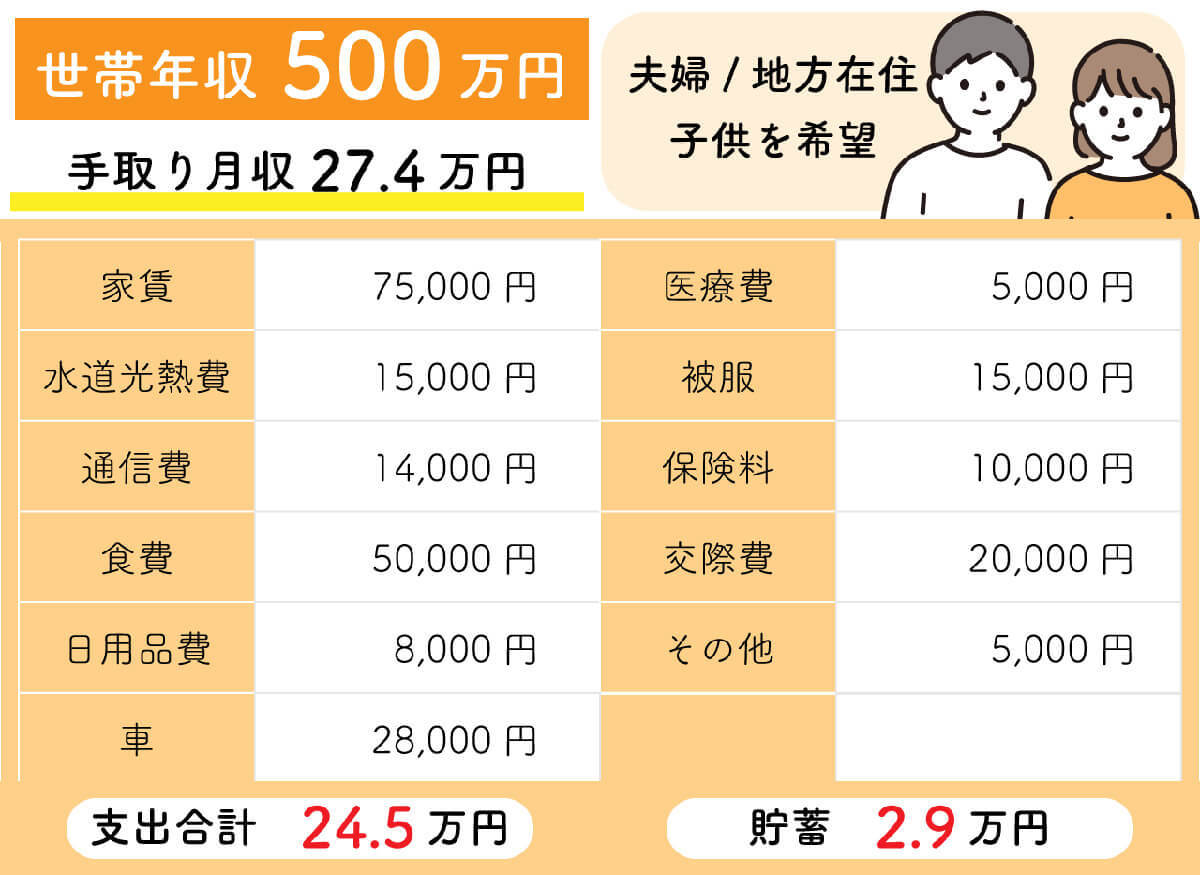

扶養家族がいる場合の家計簿

扶養家族がいる年収500万円の30代の男性の家計簿の例は以下の通りです。

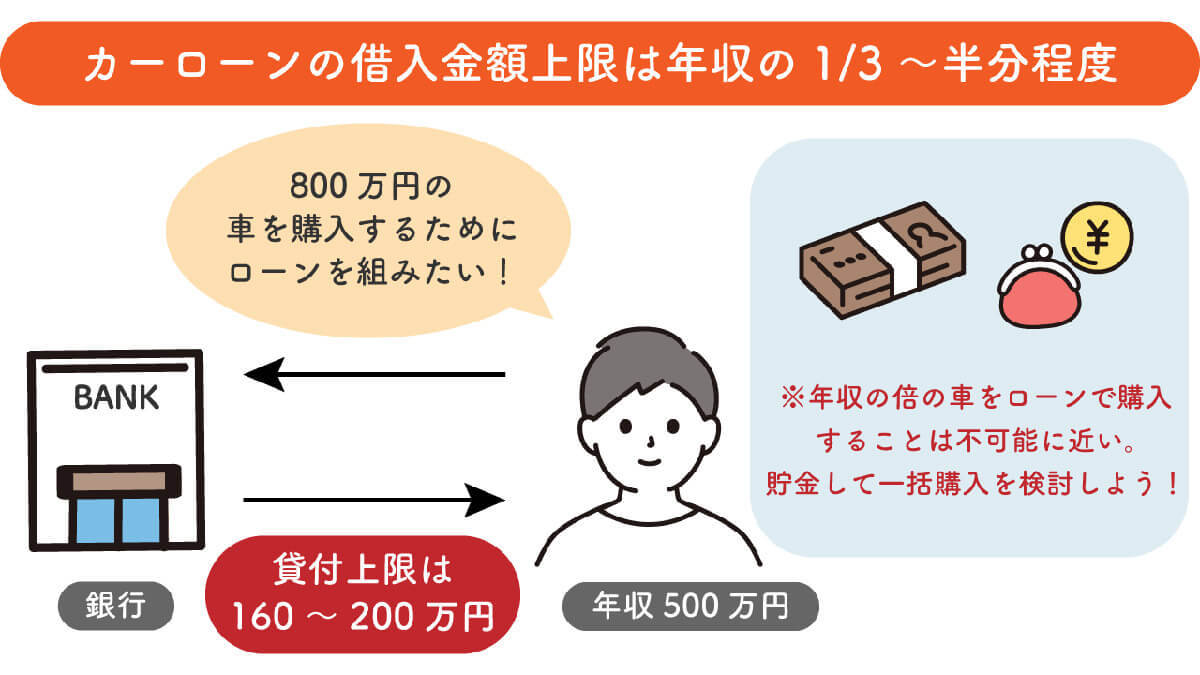

年収500万円でマイカーの購入は可能?

年収500万円でもマイカーを持つことは充分可能です。

年収500万円でマイホームは手に入る?

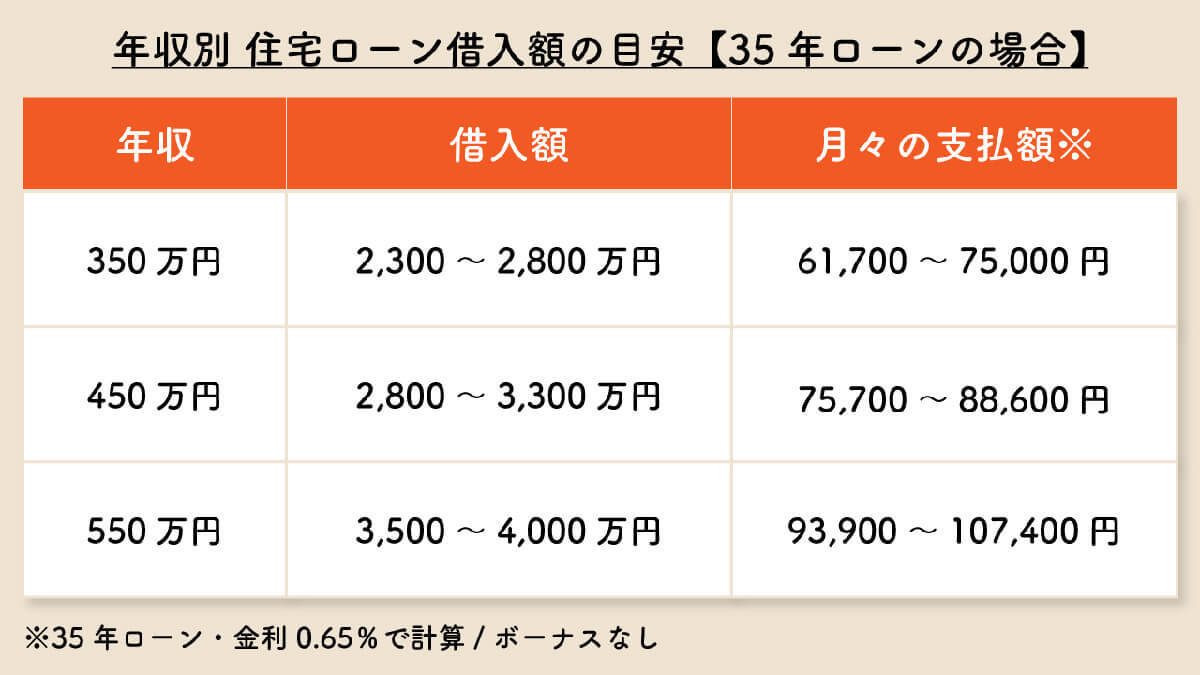

年収500万円でマイホームは十分に手に入ります。ただし適正な借入額の上限は知っておく必要があります。

住宅ローンを借り入れる際は、借入可能額だけではなく、月々の適正な返済金額を知っておく必要があります。年収500万円で返済期間35年の場合、月々の返済額は約8万円程度までが妥当でしょう。すると2700万円から最大でも3000万円程度までに借り入れを抑えるのが安全です。

都内の場合は郊外の中古戸建、新築の場合は地方での一戸建ての購入が視野に入る金額です。ただし中古戸建の場合は現実的にリフォームも必要となると考えられ、予算には十分な余裕が必要です。

年収500万円で可能な貯金計画

仮に30歳前後で年収500万円に達し、本格的な貯金を始めるとしましょう。まず前提としてしっかりと貯金をするには「目標額」を定め、なおかつまずは収支を把握し、支出を見直すことが大切です。

例えば夫婦2人で子どもがいない場合、目標貯金額は「約1,000万円程度」に定めると良いでしょう。この金額は2019年に行われた厚生労働省による国民生活基礎調査での一世帯当たりの平均貯蓄額に基づいています。

| 年代別金融資産保有額 | 平均値 | 中央値 |

| 20代 | 313万円 | 110万円 |

| 30代 | 980万円 | 370万円 |

| 40代 | 1248万円 | 500万円 |

| 50代 | 1792万円 | 750万円 |

| 60代 | 2918万円 | 1350万円 |

| 70代 | 2619万円 | 1420万円 |

貯金1,000万円までのシミュレーションについては以下の記事でも紹介しています。

「貯金1,000万円」は多くの人にとって、非常に大きな金額ですが、実際にはどのくらいの時間と努力が必要なのでしょうか?貯金1,000万円を目指す人には、到達年齢や預貯金シミュレーションは重要な指標になります。この記事では、貯金1,000万円を達成するための方法や... 高齢者層の貯蓄額も計算に入れているため、30代や40代の方がこの金額に対して貯蓄が少なかったとしても特に心配することはありません。一方で子どもがいる場合は「1,900万円程度」を目標とすると良いでしょう。この金額は子どもを幼稚園から高等学校まですべて私立に通わせた場合の学費に相当します。

総じて「1,000万円から2,000万円程度」の貯蓄があるとどのようなライフプランであってもある程度安泰であると言えます。月々10万円程度の貯金ができる場合、15年程度で1,800万円前後の貯蓄ができます。月々10万円の貯金ができない場合は、支出を見直すかライフプランの見直しをしましょう。

年収500万円の人の税金や社会保険料

月々10万円の貯金をさきほど推奨しましたが、年収500万円の場合、月々の手取りは30万円前後。家賃と食費、各種支払いなど生活費に20万円前後がかかっている場合、10万円の貯金は難しい場合も多いでしょう。特に既婚の場合、共働きにして貯蓄額に余裕を持たせるといった工夫も検討の必要があります。

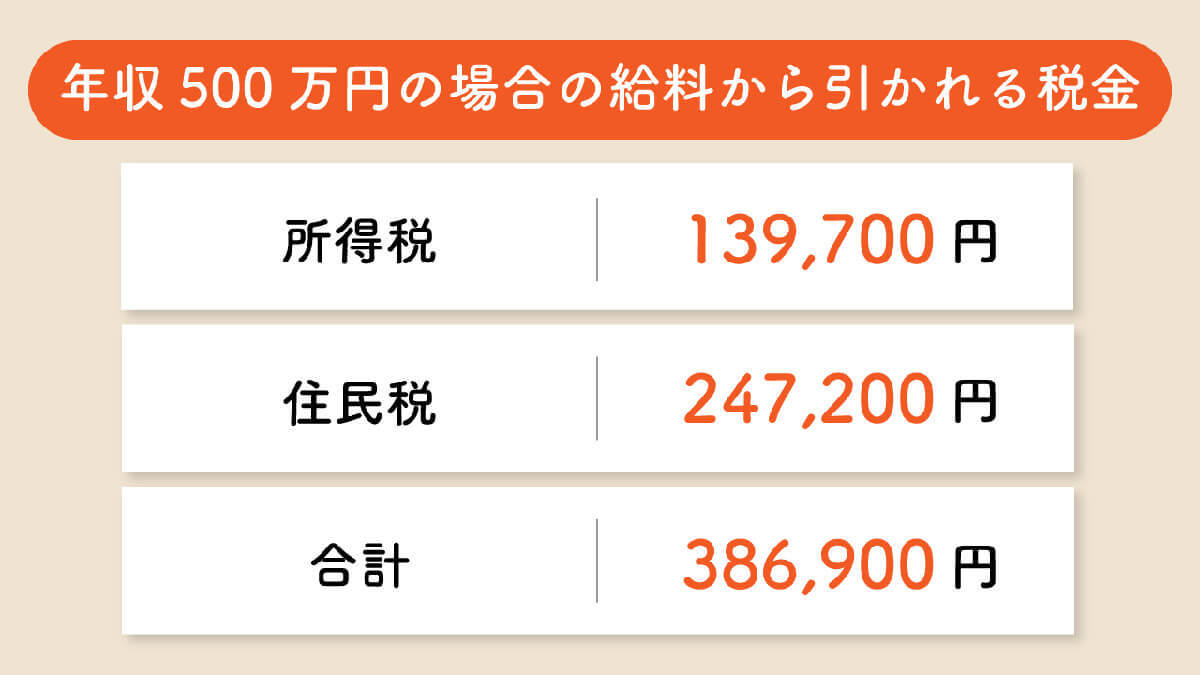

年収500万円の人の所得税と住民税

年収500万円の人が支払う所得税と住民税の基準は以下の通りです。

年収500万円の人の社会保険料

社会保険料とは健康保険、介護保険、厚生年金保険、雇用保険、労災保険にかかる費用のことです。雇用契約によっても支払う額は異なります。

年収500万円の人におすすめの節約術と節税方法

年収500万円の人におすすめの節約方法をご紹介します。

家計簿をつける

家計簿をつけることで収支と支出のバランスを把握でき、無駄な出費や浪費を見つけやすくなります。可視化することで、貯金や投資の目標額を設定しやすくなり、節税や節約に役立つ制度やサービスを利用しやすくなります。

ふるさと納税、iDeCoなどの節税方法

ふるさと納税は、支援したい自治体に寄附ができる制度です。実質2000円の自己負担で自分の選んだ自治体に寄附できます。カニや豪華なお肉などではなく、お米や普段食べる食材などを選ぶと、食費の節約につながります。

一方、iDeCoは自分で選んだ金融商品にお金を積み立てて運用する仕組みです。積立時・運用時・受取時それぞれのタイミングで税制優遇が受けられます。掛金の全額が所得控除の対象となり、投資で得た利益に税金がかからないため、税金の負担を軽くできます。 こうした制度を利用することで、節税することが可能です。

まとめ

年収500万円の場合の手取り額は世帯構成により異なるものの、総じて、比較的余裕を持った生活が送れるレベルの年収だと言えるでしょう。それぞれの生活レベルや、ライフプランにより必要になる金額は異なるため、先を見据えて計画的に貯蓄を行うことが大切です。まずは家計簿を付けることから始め、ふるさと納税やiDeCoなどの制度も活用すると良いでしょう。

※サムネイル画像(Image:umaruchan4678 / Shutterstock.com)

文・オトナライフ編集部/提供元・オトナライフ

【関連記事】

・ドコモの「ahamo」がユーザー総取り! プラン乗り換え意向調査で見えた驚愕の真実

・【Amazon】注文した商品が届かないときの対処法を解説!

・COSTCO(コストコ)の会員はどれが一番お得? 種類によっては損する可能性も

・コンビニで自動車税のキャッシュレス払い(クレカ・QRコード決済)はどの方法が一番お得?

・PayPay(ペイペイ)に微妙に余っている残高を使い切るにはどうすればいいの!?