所得控除 に社会保険料の控除があるのはよく知られている。ほとんどの会社員は、年末調整や確定申告時に金額を写すだけで完了する。 この記事では、社会保険料控除はどのようなものであるか、どう申請するのか、さらに注意点などについても解説する。

社会保険料控除についてのQ&A

| Q 社会保険料控除とはどのような制度か? |

|

社会保険料控除は、本人が本人や生計を一にする配偶者やその他の親族の負担すべき社会保険料を支払った場合に その支払った金額について控除を受けることができるというものである。 |

| Q 対象となる社会保険料はどのようなもの? |

|

対象となる社会保険料の代表的なものは以下のとおりだ。 |

| Q いくらまで控除されるか? |

|

社会保険料控除は、生命保険料控除のように上限金額はない。社会保険料として支払われたものあるいは給料や年金から天引きされたものであればいくらでも控除される。 |

会社役員、会社員の社会保険料控除

・大抵は年末調整で終了

会社役員や会社員の場合、社会保険料は大抵、給料から天引きされて支払われる。年末調整で会社の担当者が金額を集計して終了する。

会社役員や会社員が、何らかの事情で確定申告を行う場合は、源泉徴収票に書かれている社会保険料の金額をそのまま書き写すのみで申告が可能だ。

・自営業、無職から会社役員や会社員になった人はどうするか

前述のとおり、会社役員や会社員は、会社側で社会保険料の金額を集計し、年末調整で社会保険料控除が行われる。

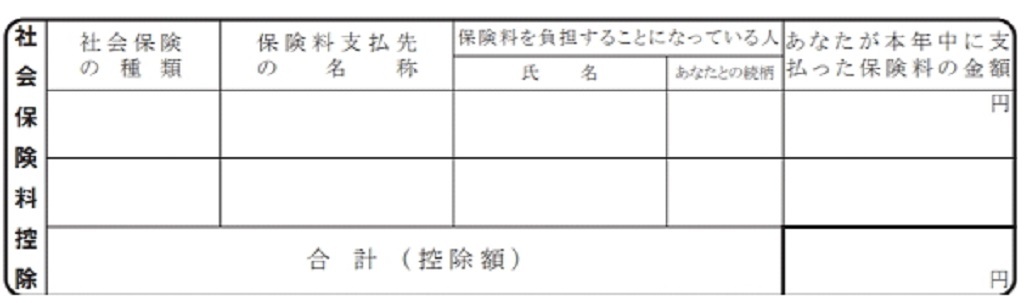

しかし、年の途中で就職したり、法人成りするなどして会社役員になったりした場合は、年末調整の書類に記載が必要となる。年末調整の書類のうち、「保険料控除申告書」の右下あたりに以下のような表がある(2020年度の場合)。

給料からの天引きとは別途、自分で支払った場合に記載する。書き方は以下のとおりだ。

国民年金や国民年金基金の掛金を支払っており、それを記載する場合は支払いを証明する書類を添付して提出する。この書類は年末調整の時期が来る前に年金事務所などから届くことになっている。

自営業者や無職の人の社会保険料控除の第1段階(書類収集)

自営業者や無職の人が社会保険料控除を行う場合はどうすればよいのか。書類の収集と申告書の記載などに分けて説明する。

・基本的には確定申告で行う

基本的に自営業者や無職の人は、確定申告で社会保険料控除を行う。そのためにはまず、申告に必要な書類を集めるところから始める。

・必要な書類は2種類

必要な書類は2種類ある。申告書を書くために必要な書類(提出の必要はない)と、提出の必要がある書類である。

提出の必要があるのは、国民年金や国民年金基金の支払証明書だ。ただし、これは紙の申告書を提出する場合であり、e-Taxで提出する場合は申告時に提出する必要はない(手元の保管は必要)。これらについては年金事務所などから年末までに送付され、申告書類の記載、添付や保管ができるようになる。

その他の書類、市区町村役所から来る健康保険料の支払い金額の通知書などに関しては金額を申告書に記載する場合のみ必要であり、提出する必要はない。

また、年の途中で退職した場合は、源泉徴収票が渡されているはずだ。そこには会社員時代に支払っていた社会保険料の金額が書かれており、その金額が必要となる。

・書類をなくした場合

書類をなくした場合、国民年金や国民年金基金の支払証明書は再発行を依頼できる。年金事務所などに出向いて依頼すれば、即日発行できる場合もあるが、コロナ禍の状況では発行が遅れたり、人の多い環境に身を置いたりすることになるので、できれば郵送での請求をおすすめしたい。

また、提出の必要がない書類をなくした場合は、直接電話で内容 を聞く手もある。

自営業者や無職の人の社会保険料控除の第2段階:その1(申告書の記載)

所得税の申告を書面で行う場合、どのようにすればよいのかについて説明する。

・申告書に記載する必要がある

社会保険料控除を行う場合、申告書に記載する。社会保険料について、どんな名目でいくら支払ったのかなどを記載する必要がある。

・どこに何を書けばいいのか

申告書第二表の右上のあたりに、以下のような部分がある。ここに社会保険の種類と支払保険料、その合計を記載する。

社会保険の種類には「国民年金」や「国民健康保険」などの社会保険の種類を書き、支払保険料の欄には原則としてその年に実際に支払った保険料の金額を記載する。

源泉徴収票にある金額を書く場合は、詳細を記載する必要はなく、社会保険の種類の欄には「源泉徴収票の通り」とし、支払保険料の欄には源泉徴収票に書かれている社会保険料の合計金額を書く。

・添付する書類は?

添付すべき書類は、国民年金や国民年金基金の証明書である。そのほかの健康保険料の証明書などは添付しなくてもよい。ただし、それらの書類は手元に置いておき、税務署から求められたら提出する必要がある。

自営業者や無職の人の社会保険料控除の第2段階:その2(電子申告)

電子申告にはさまざまな方法があるが、ここでは国税庁のサイトから申告する方法を説明する。

・電子申告で行えば楽にできる

電子申告で申告をすれば、大量の書類を税務署に送ることなく申告が可能となる。

確定申告時の電子申告で多く用いられているのが、国税庁のサイトでの確定申告だ。ブラウザを使えば、申告書の作成から電子申告まで一気にでき、手軽に確定申告ができる。

・入力の方法はどうすればよいのか

国税庁のサイトで社会保険料控除の適用を行うのであれば、どのようにすればよいのか。

・書類の添付は?

電子申告の場合、原則として書類の提出は不要である。紙面での確定申告時に提出を求められている国民年金や国民年金基金の証明書についても提出は不要だ。

ただし税務署から提出を求められた際にいつでも提出できるように、5年間は手元に保管しておく必要がある。その他、市区町村役場からくる健康保険などの金額が記載された書類については提出も保管もしなくてよい。

社会保険料控除での注意点

ここでは社会保険料控除をする場合の注意点について解説する。

・まとめ払いした場合

国民年金などはまとめて支払う場合がある。この場合、過去の分を支払う場合と将来の分を前払いするケースがある。

過去の分を支払った場合は、すべて支払った年の社会保険料控除とすることができる。また、将来の分を前払いした場合、前払いした期間が1年以内であれば、全額を支払った年の社会保険料とすることができる。

一方、2年分を前払いした場合は、原則はその年の分と将来の分とを按分して、その年の分のみ計上し、将来の分は対応する年の社会保険料控除とする。しかし、支払った年に全額を社会保険料控除とすることもできる。

・家族の社会保険料を負担した場合

生計を一にする家族の社会保険料を支払った場合、実際に支払った人の社会保険料控除とすることができる。

なお生計を一にするということは、日常の生活の資を共にすることをいう。例を挙げると、一緒に生活している場合や、別居していても仕送りを受けているなど同じ財布で生活している場合などだ。

ただし、社会保険料が給与や年金などから天引きされたものである場合、支払った人はその給与や年金を支払った人である。その部分については本人以外が支払ったことにはできない。

まとめ

この記事では、社会保険料控除の対象について解説した。基本的に支払った分、すべてについて、社会保険料控除の対象となる。

書類の書き方や添付書類、申告にあたっての注意事項も紹介したので、ぜひ参考にしてほしい。

文・ZUU online編集部/提供元・ZUU online

【関連記事】

・住宅ローンのおすすめ金融機関をFPが厳選!変動金利、固定金利のおすすめは?選ぶときの注意点は?

・iDeCo(イデコ)を40代から始めるのは遅いのか

・人気ゴールドカードのおすすめ比較ランキングTOP10!

・プラチナカードの比較ランキングTOP10!還元率や年会費、アメックスやJCB、自分に合った1枚はどれ?

・ポイント還元率の高いクレジットカード11選