米国経済と金融政策動向について、再び不透明感が強まっている。昨年12月に米連邦準備制度理事会(FRB)がそれまでの75bpの利上げペースを50bpに減速させたことで、金融市場では、今年前半のマイルドなリセッションと利上げの終了という見方に収斂しつつあった。しかし、1月の米景気指標は、雇用統計を筆頭にリバウンド傾向を示し、消費者物価指数は鈍化しつつもまだ強さを残している。市場では、力強い経済成長が続き、中央銀行のタカ派姿勢が長期化する「ノーランディング」を危惧する声も出始めている。

昨年1年間で4%以上もの急激な利上げが実施されたにもかかわらず、米国経済の減速が想定ほど進んでいない理由は、①財政マネーが生んだ過剰貯蓄の残存、②インフレ率のピークアウト、③長期金利のピークアウト──という3点だろう。これらは相互に関連しているが、最も注目すべきは、①の過剰貯蓄の問題である。コロナ危機対応で膨張した米国の政府債務は、膨大なマネーストックを米経済全体に発生させた。それが過剰需要を生みインフレ率を高騰させた一方、財政赤字がFRBによってファイナンスされたことで市場に膨大な短期資金が供給されるかたちとなり、長期金利に低下圧力を加えた。

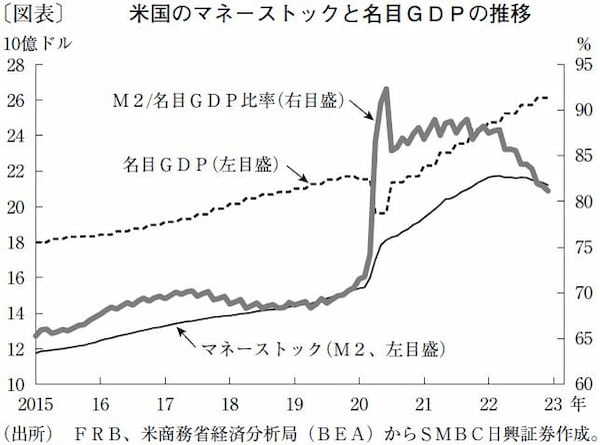

現在、米国のM2(マネーストック指標)は減少し始めているものの、いまだに名目GDP比で80%強という高い水準にある。これが70%程度まで低下しない限り適正とは見なされず、現在の物価水準でも経済全体が十分な購買力を残すことになる。しかも、金融引き締め効果によって物価水準が一時より落ち着いてきていることで短期的には購買力が増している。また、FRBがいまだに国債を大量に保有していることが、引き続き市場における国債不足とキャッシュ過剰を生み出し、長期金利の低下圧力となっている。

結局、財政がばらまいたマネーが米国経済に「余熱」を残し、それがインフレ率の十分な低下を阻害しているわけだが、そうであれば「増税による過剰マネーの回収」こそ、経済政策として「正解」である。しかし、大幅な増税は政治的には困難だろう。この状況では、FRBが過剰引き締めに向かわざるを得なくなり、それはどこかで景気の急失速をもたらす可能性がある。

足元で「ノーランディング」がちらつき始めている状況は、将来に急速な景気後退が生じた場合でもタカ派姿勢をやめられない「いばらの道」を進む可能性を高めている。米国の長期金利は、短期金利の一段の上昇と、景気急失速に伴う金利低下の蓋然性とを勘案しつつ、非常に神経質な動きが続くことになりそうだ。

文・SMBC日興証券 チーフ金利ストラテジスト / 森田 長太郎

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない