2023年度の日本株式市場は堅調に推移するとみているが、企業価値の向上を促す流れが追い風となるかもしれない。東京証券取引所の「市場改革」だ。

東証は上場維持基準を満たしていない企業に暫定的に上場を認める経過措置を設けたが、23年1月30日に、経過措置を25年3月以降に順次終了する対応策を公表し、中長期的な企業価値向上に取り組んでいく環境を整備するとした。具体的には、プライムスタンダードの両市場において、経営陣や取締役会が自社の資本コストや資本収益性を的確に把握し、その状況や株価・時価総額の評価について議論した上で、必要に応じて改善に向けた方針や具体的な取り組み、進捗状況などを開示することが要請される。特に、継続的に株価純資産倍率(PBR)が1倍を割れている企業に対して、前述の開示を「強く」要請していく。

23年1月末時点で、PBRが1倍を割れている企業数の割合はTOPIX対象企業で53%、プライム市場で51%、スタンダード市場で64%、グロース市場で7%だ。足元では、TOPIXベースでPBR1倍割れの企業が1倍の水準に回復すれば、TOPIXは14%ほど上昇すると試算される。思ったほどの上昇率ではないかもしれないが、電気・ガス、紙・パルプ、石油・石炭など低位株が多いセクターでは70%以上もの大幅な株価上昇余地がある。東証が打ち出した対応策は、PBRが1倍を割れている低位株を中心に大きな意識改革を促すだろう。PBRが1倍となるために求められる自己資本利益率(ROE)は8%程度といわれており、企業価値向上の加速が期待できる。

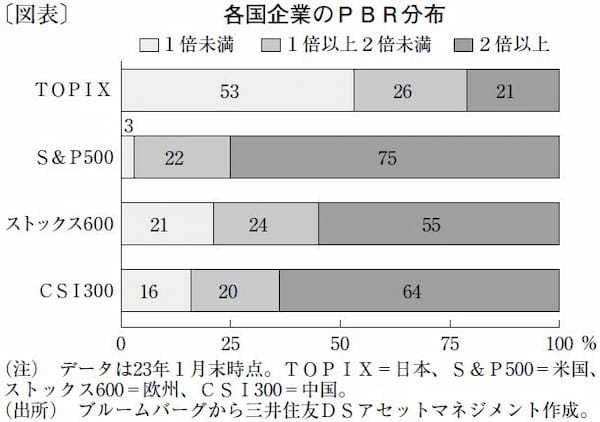

米欧中の主要指数でPBRの分布を示すと、日本との差は歴然だ。特に、日本ではPBR2倍以上の割合は21%に過ぎないが、米国では75%、欧州で55%、中国で64%に達している(図表)。東証が発表した対応策が、PBRがすでに1倍を超える企業にも意識改革を促すことができるかが重要だ。

23年度の日本株式市場は、米景気とドル円の推移、日本のインフレと春闘等の動向、日本銀行の新総裁に植田和男氏が就任した後の金融政策の行方によって、環境が大きく変化しよう。ただ、ウィズコロナの生活様式が広がり、企業の設備投資計画もペントアップデマンド(景気回復期における消費回復)や脱炭素・デジタル化が支えとなることから、ここ数年では最も堅調に推移しそうだ。引き続き、日本経済・企業業績の成長余地は大きい。

当社は、23年12月末の日経平均株価を3万2,000円台と予想している。堅調な業績が背景にあるが、企業価値の向上が進めば株価の上振れも期待できる。日経平均株価は、3万5,000円まで上昇する余地があるだろう。

文・三井住友DSアセットマネジメント チーフストラテジスト / 石山 仁

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない