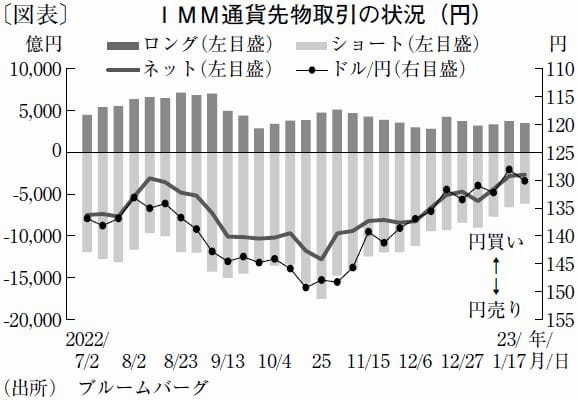

為替市場でしばしば投機筋の動向として注目されるIMM通貨先物取引における円ポジションを見ると、2023年1月18~24日の週で20億8,000万ドルの売り越し(ネットショート)となっている(図表)。これは、45億1,000万ドルの売り越しを記録した21年3月10~16日の週以降で、最小の売り越し額だ。プラザ合意以降の「史上最大の円安」となるドル円相場の急騰が始まったのが22年3月で、同月の平均が週当たり77.2億ドルの売り越しだった。

投機筋の円売り意欲は着実に後退しているが、そこまで円売り意欲が弱くなってもドル円相場は130円前後で膠着している。22年初頭の水準が110円強だったことを思えば、投機筋の円売り意欲が後退したにもかかわらず、ドル円相場はいまだ20円以上円安・ドル高に振れたままだ。結局、投機の円売り意欲が弱まったところで、実需である貿易収支が圧倒的に円売り超過である以上、ドル円相場が下落するにも「岩盤」はある。現状は「投機の円買い」と「実需の円売り」が綱引きをしているような状況だ。

円ショートがネットで縮小しているが、グロスで円ロングが増えているわけではない。円ロングだけに着目すると、円安ドル高が顕著に進んだ22年3~10月平均が週当たり28億3,000万ドルであったのに対し、円高ドル安が顕著に進んだ22年11月~23年1月(24日まで)の平均では同27億6,000万ドルであり、ほとんど変化がない。つまり、投機筋は円売りを手じまっているだけで、新たに円買いを進めるほど円を評価しているわけではないということだろう。

22年3月以降は、内外金利差と貿易赤字の急拡大という「二つの急拡大」が重なったことで、投機的な円売りが仕掛けやすい環境にあり、相当な収益機会を生んだ。22年11月以降は前者の金利差による急拡大という要因が剝落しており、それが円高を生んでいるとみられるが、後者の貿易赤字は完全な解消が難しそうだ。日本の輸入金額の4分の1は鉱物性燃料で決まるが、原油価格を19年と比較すると、まだ3割ほど高い水準(1バレル=80ドル近辺)にある。このままでは輸入金額は下がり切らない。

筆者はむしろ、円ショートが解消に向かいポジションが軽くなった(再び円ショートを仕掛けやすくなった)影響を重く見る。利上げ停止後の米連邦準備制度理事会(FRB)は当面、「なぎ」の姿勢を貫くだろう。そうした政策姿勢は、金融市場に株高とボラティリティー低下をもたらす可能性がある。米フェデラルファンド金利(FF金利)は高止まりするので政策金利の格差は残り、ボラティリティーも下がるならば、「低い金利の通貨を売って高い金利の通貨を持つ」いわゆるキャリー取引が起こりやすくなる。06~07年の「円安バブル」といわれた時代と似た環境だが、今回は同様の展開にならないかが注目だ。

文・みずほ銀行 チーフマーケット・エコノミスト / 唐鎌 大輔

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない