2023年入り後のドル円相場は上値の重い展開となっている。1月3日には1ドル=130円割れまで下落し、昨年6月以来の円高ドル安水準を記録した。

米国の経済指標は強弱が混在する内容となっているが、米連邦準備制度理事会(FRB)の政策転換への期待は維持されており、ドル高圧力を削いでいる。12月の米雇用統計は22万3,000人の雇用増と市場予想(20万5,000人増)を上回り、失業率も3.5%と予想外に低下し、労働市場の堅調さを示した。しかし、派遣労働者の雇用が減少するなど、景況感の悪化が示唆される内容といえる。12月のISM非製造業総合景況指数が49.6と予想外に50割れまで悪化したことも、米景気の減速懸念を強めている。

インフレの面では、12月のコアCPIが前月比0.3%増と11月(同0.2%増)から小幅に加速したものの、インフレ抑制傾向が確認された。特に、供給制約緩和の影響もあり、コア財価格が前月比0.3%減と3カ月連続のマイナスとなっている。12月には平均時給の伸びも前年比4.6%増と21年8月以来の伸びまで減速しており、サービス価格のインフレ懸念も後退しつつある。

FRBは12月の米連邦公開市場委員会(FOMC)で利上げペースを50bpへと減速させているが、2月のFOMCでは25bpへ利上げ幅を一段と縮小させる公算が大きく、利上げ休止も視野に入ってきた。為替市場の注目は、FRBが利下げに転換するタイミングやそのペースへと移行しよう。

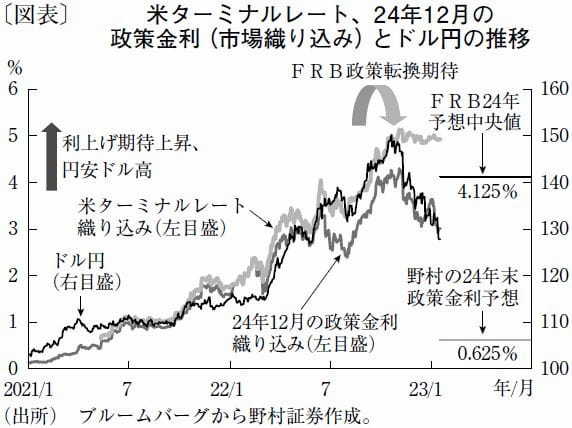

21年初からの円安ドル高は、市場の米ターミナルレートの織り込みが上昇することと歩調を合わせて加速してきたが、足元では相関に変化が見られる(図表)。22年10月以降のドル円相場は、米ターミナルレートの織り込み以上に、24年末の政策金利の織り込みなど、より先々の利下げ期待を反映してドルへの下落圧力を強めている。

FRB高官らは23年中も高金利を維持する姿勢を誇示している。だが、景気減速感の高まりとともに、市場のインフレピークアウトの機運も高まるなか、FRBへの利下げ期待は容易には解消されないだろう。仮に、24年末の政策金利の市場織り込みが、FRBが想定する4%強まで回復した場合でも、ドル円は140円台回復がせいぜいとなりそうだ。米金融政策の観点では、円安ドル高のピークは過ぎたとの見方が一段と妥当になりつつある。

FRBへの政策転換期待に加え、12月会合での政策修正以降、為替市場では日銀へのさらなる政策修正期待の高まりも円高圧力となっている。米日金融政策の転換点が意識されるなか、当面はドルの下振れリスクの大きい状況が続くだろう。23年末のドル円相場は、1ドル=125円と予想しているが、より早期に125円割れを試す可能性も否定できない。

文・野村証券 市場戦略リサーチ部 チーフ為替ストラテジスト / 後藤 祐二朗

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない