資産運用を行う際、まず何を考えるべきか。「〇〇社の株が下がっているが買い時か?」「最近為替が円安傾向にあるが、どこまで上がったら円に戻せば良いのか?」などといったことをよく質問されるが、資産運用の世界において「運用成果の約9割は資産配分(アセットアロケーション)で決まる」という言葉があり、将来の運用成績の多くは、何の銘柄をどのタイミングで買ったかではなく、全体の資産配分のバランスが重要だと考えられている。大切な資産を失わないためにも、資産配分について解説していきたい。

資産配分(アセットアロケーション)とは

資産配分とは、いくつかのリスクやリターンの異なるアセットクラスに分散投資することを意味する。アセットクラスによっては安定的な投資対象(値動きは低いが利益も小さいもの)や、投機的な投資対象(大きな利益が期待できるが、その分値動きが小さいもの)のものもあり、さまざまな投資対象の資産を組み合わせて資産運用を行うことによって全体的な資産成長を目指すことが可能になる。

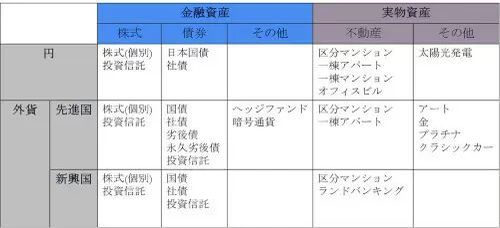

アセットクラスにはどのようなものがあるのか

アセットクラスを大きく分けると、金融資産と実物資産に区分することができる。金融資産の代表的な資産は株式と債券。それぞれ投資対象が日本なのか、先進国なのか、新興国なのか、個別銘柄なのか、投資信託なのかによっても区分できる。

実物資産の代表的な資産は不動産になる。不動産も投資対象が幅広くあり、区分マンション、1棟マンション、アパートとさまざまだ。

また、最近では新たな投資対象として暗号通貨(仮想通貨)にも注目が集まっている。今後も新たな投資対象が生まれてくる可能性が高く、さまざまな投資対象から資産配分を行うのであれば、資産配分の見直しが必要といえる。

資産配分はどのように決めれば良いのか?

資産配分を決定するためには、(1)人生目標を設定する、(2)運用目的を明確にする、(3)最適な資産配分を考える、(4)具体的な投資先を考える――というプロセスで実行すると良い。それぞれのプロセスについて説明する。

人生目標を設定する

人生の目標は十人十色。「今ある資産を減らさずに生活したい」という保守的な場合もあれば、「アーリーリタイアをしたい」「将来は海外に移住してみたい」「大金持ちになってスーパーカーに乗ったり、豪邸に住んだりしてみたい」などとさまざまだ。金があるに越したことはないが、まずは一旦「将来どのような人生を送りたいのか」について考えるのが最も優先すべき事項といえる。

運用目的を明確にする

人生目標が決まったら、その目標を達成するために運用目的を明確にすることが必要だ。現在の資産を減らさずに生活したいのであれば安定的なインカムゲイン型(配当や金利収入、不動産収入等の安定運用)の運用を選択するべきで、大金持ちになりたいのであれば今の資産を何倍にする必要があるのかを考え、インカムゲイン型の運用ではなくキャピタルゲイン型(株式など、値上がり益を狙う運用)の運用を取り入れるべきだろう。

最適な資産配分を考える

運用目的が明確になったら、資産配分について考えれば良い。最適な資産配分の決め方については後に説明する。

具体的な投資先を考える

資産運用で失敗してしまう場合の多くは、具体的な投資先から考えてしまうからだ。「木を見て森を見ず」の運用にならないよう、きちんとしたプロセスを踏んでいくことが資産運用において最も大切なことだといえる。きちんとしたプロセスを踏めば、自身で保有している運用商品が、「どうしてこの商品を保有しているのか?」「投資を判断した理由・目的は何か?」がきちんと把握できるようになる。

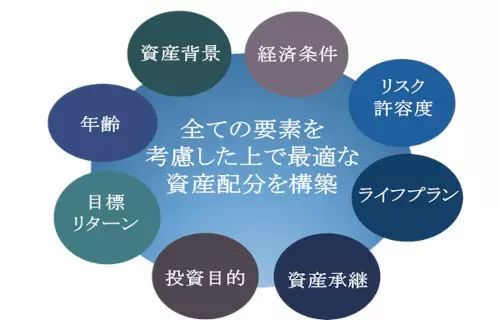

投資の成果に影響を決定する8要素

さまざまなアセットクラスがある中で、どのように資産配分を決めていけば良いのか。8要素をみていきたい。

(1)資産背景

何をどのくらい保有しているのか、借入はあるのか、自身の資産の棚卸しをする。また、資産をどのように築き上げたかといった資産背景も重要(収入が高く貯蓄ができたのか、両親からの相続資産なのか、過去に投資で成功したのかなど)となる。

(2)年齢

一般的には年齢が若いほどリスクを取った運用ができ、年齢が上がるにつれて徐々に保守的な運用に切り替えた方が良い。

(3)目標リターン

今の資産を減らさないようにしたい場合は低リスクの運用で充分ですが、資産を何倍にも増やしたいのであれば、比較的リスクを取った運用の必要性が増してくる。

(4)投資目的

安定的なインカムゲイン型か、値上がり益を狙うキャピタルゲイン型か、資産運用の目的によってもどちらが最適か分かれる。

(5)資産承継

子どもへの資産承継を検討するのであれば、相続対策についても同時に考える必要がある。相続対策は相続税の準備といったことも大切だが、相続予定者が複数人いる場合は、遺産分割のしやすい資産で保有することも検討に入れるべきだ。

(6)ライフプラン

子どもの教育資金の準備、将来マイホームを購入したい、定年後の生活など、将来のライフプランを考えよう。将来、必要な資金はライフプランによって変わってくる。

(7)リスク許容度

投資対象によっては大きく値動きのあるものもあり、値動きが気になってしまうことで普段の生活にも影響が出てしまったり、値動きに耐え切れず慌てて売却をしてしまったりといった可能性がある。リスクを取れる状況かどうか、自身の状況を検討することが重要だ。

(8)経済条件

最後に、マーケット環境。どの分野に将来性がありそうか、将来的に日本や世界の経済環境がどうなるか、経済条件の変化にも順応できる資産配分を目指すことが望ましい。

資産配分の一例

では、当社の顧客における資産配分例を紹介する。

「A様」の場合

マイホームを購入するための頭金を準備したいという考えがあり、収入の中からでも運用可能な株式の積立運用を提案。年齢が若いということもあり、時間を味方につけたリスクを取った運用が可能だ。

「B様」の場合

収入も高く日々の生活をする上では困らないとのことだったが、人生目標として子どもの教育資金と老後資金を同時に貯蓄していくことが必要だった。まとまった預金もある中で、収入からの株式積立運用、預金からの外国債券運用、信用力を基にした借入を活用した不動産運用での資産形成を提案した。

「C様」の場合

会社経営を引退したばかりで、裕福なセカンドライフを送りたいという想いを持っていた。これまでのご収入に代わるインカムゲイン型の運用を提案し、同時に今後の日本のインフレ対策もあわせた提案を行った。

最適解は人それぞれ

資産配分は、100人いれば100通りの最適解がある。まずは、自身の将来設計や資産運用の目的をしっかりと把握した上で、資産運用において最も重要な資産配分を考えることをおすすめする。(ウェルス・パートナー・阿久津健太)

■執筆者プロフィール

阿久津健太

早稲田大学商学部卒業後、SMBC日興証券に入社。富裕層、会社経営者向け資産運用コンサルティング業務に従事。その後、ウェルス・パートナーの創業に参画し、顧客の金融と実物含めた資産配分全体の最適化と相続・税務の最適化を支援。特に上場会社創業社長など、保有資産数十億円以上の超富裕層の資産管理に注力。現在は、同社のプライベートバンキング本部ポートフォリオマネージャーとして、資産運用のセミナー講師としても活躍中。

提供元・BCN+R

【関連記事】

・乗り換えたい新料金プラン、1位はNTTドコモの「ahamo」

・【申請編】マイナンバーカードを作ろう! 自撮り向きスマホで顔写真を撮って申請

・マスクの一時置きにピッタリ! 抗菌・おしゃれな「マスクケース」まとめ

・改悪続くクレカの還元 キャッシュレス決済の本命は即時決済?

・デキる人はこう使う! ビデオ会議で差がつく「Zoom」の超便利テクニック