(FRB「Foreign Exchange Rates」)

財政政策や金融政策の実施は、その国の通貨価値の変動に関わってくる。今回は、財政政策や金融政策が積極的に展開されたコロナ禍以降の為替相場の推移について考察する。

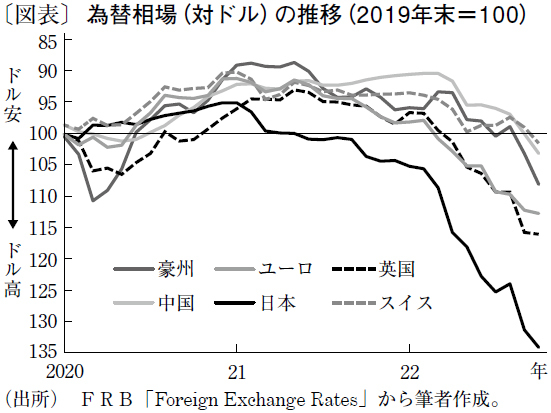

2020年に、新型コロナウイルスの感染拡大状況や経済の見通しが不透明となり、世界中が混乱状態に陥った。その影響は金融市場にも波及し、同年3月には株式や債券などの金融商品の価格が下落。為替相場も乱高下した。その後、米国におけるコロナ感染の再拡大を受けた米連邦準備制度理事会(FRB)によるゼロ金利政策、同年秋以降の大統領選挙の混乱などもあり、徐々に「ドル安」に推移した(図表)。

このドル安傾向に大きく影響したとみられるのが、米国の巨額の財政支出と、ゼロ金利政策も相まった過剰流動性の増大である。米国が給付金を中心とするコロナ対応のための経済対策を実施すると、一般歳出の対GDP比は、19年の38%から20年の48%まで飛躍的に上昇。21年には、1兆9,000億ドル規模の追加経済対策も打ち出した。コロナ対応のための経済対策は各国とも打ち出しているが、その規模を踏まえても、米国の経済対策が為替相場に与えた影響は大きかったと思われる。このドル安傾向は、21年いっぱい続いた。

しかし、22年に流れは一変した。欧米では21年ごろからコロナ禍が終息し、経済活動が徐々に正常化。エネルギー価格をはじめ、物価が上昇の兆しを見せていた。その後、財・サービス価格など、物価上昇が幅広い商品に広がったことに加え、ロシアによるウクライナ侵攻とロシアに対する経済制裁の影響で、欧米の物価は急上昇した。

そこで、FRBを先頭に欧米の中央銀行が相次いで利上げに踏み切り、現在も利上げを継続している。

ただ、他の中銀よりもFRBの利上げのペースが速く、政策金利の水準も高いことが「ドル高」を促した。米国政府としても、政治的に優先順位が高い「物価抑制」には、ドル高は都合がよいため、ドル高を放置した状態となっている。

そうしたなか、日本銀行だけは、マイナス金利政策や10年物長期国債金利の上限0.25%を維持している。結果として、今でも大きい日本の内外金利差は、今後さらに拡大する見込みとなり、他の通貨と比べても円安が突出して進んでいる。

日銀の金融政策が今後も変更されない可能性が高い以上、さらに円安が進み、物価上昇率が高まる恐れがある。しかし、物価が急騰したとしても、日本の財政赤字が巨額であるため、利上げにも動きにくい状況だ。物価高でも金利を上げられない以上、さらに物価高騰を招くことになる。その場合、物価高と景気低迷が共存する「スタグフレーション」となるが、そのリスクは確実に高まっている。

文・三菱UFJリサーチ&コンサルティング 主席研究員 / 廉 了

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない