9月22日、ドル円相場が1ドル=145円90銭水準をつけたことを受け、政府・日銀は同日午後5時過ぎ、1998年6月以来、約24年ぶりとなるドル売り・円買いの為替介入を実施した。しかし、その後もドル高・円安の流れは止まらず、ドル円は10月21日に一時1ドル=151円後半に達し、約32年ぶりのドル高・円安水準を更新。その後、急速にドル安・円高方向に転じ、週明け24日の朝方も一時大きくドル安・円高に振れたことから、市場参加者の間では政府・日銀が連日為替介入を実施しているのではないかとの観測が強まった。

ただ、ドル高・円安のトレンドは明確には転換していないことから、為替介入の効果を疑問視する向きもある。そこで、あらためて為替介入の効果について考えてみたい。

まず、為替介入について理解しておきたいことは次の3点である。①為替介入は為替レートが過度に変動し、安定が必要と通貨当局(日本では財務省)が判断した場合に実施されるものであり、特定の為替レートの水準によって実施されるものではない、②為替介入は本来、頻繁な実施を想定するものではないため、為替レートの安定には適切なタイミングでの実施が重要となる、③一般に、為替介入によって為替レートの過度な変動を一時的に抑制することはできても、為替レートのトレンド自体を変えることは極めて困難とされている──。

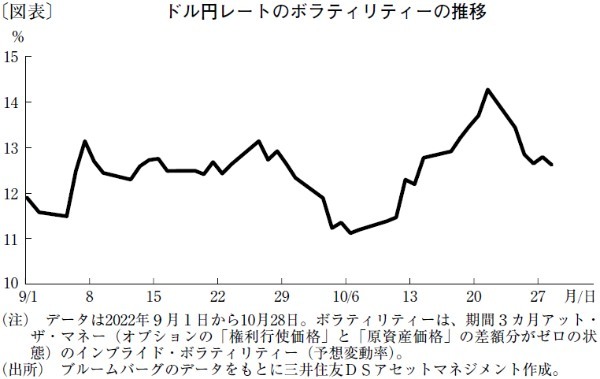

足元では、ドル高・円安の進行速度が幾分抑制され、ドル円レートのボラティリティーの上昇も一服している状況を踏まえると、為替介入の効果はあったと判断される(図表)。ドル高・円安のトレンドは明確には転換していないが、前述のとおり、為替介入によってトレンドを転換させることは困難であり、そもそも為替介入はトレンド転換を目的としていない。

ドル高・円安のトレンド転換には、①米連邦準備制度理事会(FRB)の大幅利上げの一服、②日銀の異次元緩和の修正──といった材料が必要と思われる。これらがなければ、ドル円は再び150円を超えてドル高・円安が進み、為替レートが過度に変動した場合は為替介入が実施されるであろう。

当社はドル円レートの年末着地水準について、1ドル=150円を予想している。ただ、年末にかけて米国の労働市場の減速やインフレ沈静化の動きが予想以上にはっきりと確認されれば、①の実現性が高まるため、年末着地水準は、いくらかドル安・円高方向に振れることはあり得るだろう。

文・三井住友DSアセットマネジメント チーフマーケットストラテジスト / 市川 雅浩

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない