本稿執筆時(10月2日)のドル円相場は、政府・日銀による円買い為替介入以降、高値更新こそ回避されているものの、1ドル=140円台という年初来高値圏の地合いが続いている。こうした中で、市場では2023年1~3月期に米連邦準備制度理事会(FRB)が利上げを終了し、米金利とドルの反落に伴って円安が収束するという予想が目立つ。では、実際に「23年春になれば円安は止まる」という予想はどの程度信頼できるのだろうか。

現状の円安相場については、内外金利差の拡大を指摘する向きが多い。市場は足元の日米金利差を織り込み済みで、ドル円相場と日米2年金利差の関係は安定している。これだけを見ると、FRBが利下げに転じれば「米金利低下→日米金利差縮小→ドル売り円買い」という相場展開を引き起こす可能性もある。

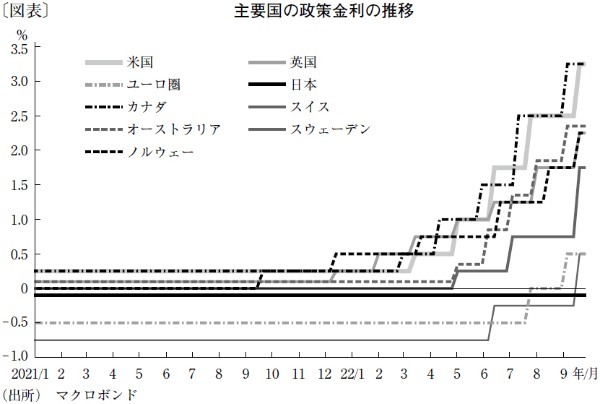

だが筆者は、内外金利差が本格的なテーマとなり、円売りを駆動するのはむしろこれからで、23年早期に円安が止まるという予想はいささか楽観的という印象を抱いている。図表に示されるように、本稿執筆時点で円は主要国通貨の中で唯一金利の付かない状況となっている。こうした「円対その他主要国通貨」という政策金利を巡る構図は、今後も鮮明になっていくことがほぼ確実だ。おそらく23年の主要中銀は、利上げか現状維持が基本であり、利下げがテーマになっている可能性は低そうだ。ただし、中銀が政策金利を現状維持に保つならば、十分な金利差が残る一方で、利上げのゴール自体は見える状態となり、株式市場は安定感を取り戻す可能性が高い。株価が安定すれば、金融市場のボラティリティーも安定する。

23年春以降の為替市場では「十分な金利差」と「安定したボラティリティー」というキャリー取引を行うための「2大条件」がそろう可能性がある。その際に調達通貨として選ばれやすいのは、流動性が高い低金利の主要通貨であり、その筆頭は円になる。23年にキャリー取引の芽が残る以上、「23年春になれば円安は止まるはず」という楽観論に筆者はどうしてもくみせない。そもそも「23年1~3月期にFRBが利上げ終了にメドをつける」という前提自体を慎重に検討・分析すべきだろう。

文・みずほ銀行 チーフマーケット・エコノミスト / 唐鎌 大輔

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない