欧州中央銀行(ECB)は7月21日、約11年ぶりの利上げに踏み切った。利上げ幅は、ラガルド総裁が6月時点で示唆していた0.25%ポイントを上回る0.50%ポイントだった。政策金利の一つである預金ファシリティー金利はマイナス0.5%から0%へと引き上げられ、8年続いたマイナス金利からも一気に脱却した。

利上げできるほどにユーロ圏経済が好調というわけではない。GDPは2022年4~6月期に5四半期連続のプラス成長を確保するも、企業景況感を示す購買担当者景気指数は7月に50(中立)を下回った。さらに、実質所得の減少を受け、小売売上高は実質ベースで22年4~6月期に2四半期連続の減少を記録している。景気面では、ECBは利上げを行っている場合ではない。

しかし、インフレを巡る環境が悪化の一途をたどっている。7月のユーロ圏の消費者物価指数は、前年同月比で8.9%上昇した。エネルギー価格や食料価格の上昇が目立つが、価格上昇の波は、エネルギーと食料を除いたコア部分にも及ぶ。コア消費者物価指数の上昇率は4.0%と、目標とする2%の倍の水準だ。川上に位置する生産者物価指数が4割近い上昇を示している点や、天然ガス供給の制約によって冬場にはエネルギー価格のさらなる上昇が生じかねない点などを踏まえれば、高インフレの早期鎮静化は見込めない。

高インフレの下でも、特に家計を中心とした経済主体が、ECBが掲げる安定した2%目標に向けてインフレ率はいずれ低下すると考えていれば(すなわち、中期の期待インフレ率がインフレ目標に「アンカー」されていれば)、ECBが焦って動く必要はない。そもそもコストプッシュのインフレに対して、中央銀行がなし得ることは少ない。むしろ、エネルギーコストの増大を軽減する低金利こそ妥当かもしれない。だが、家計が高インフレの継続を見込む場合、賃金とインフレのスパイラル的な上昇が生じてしまう。

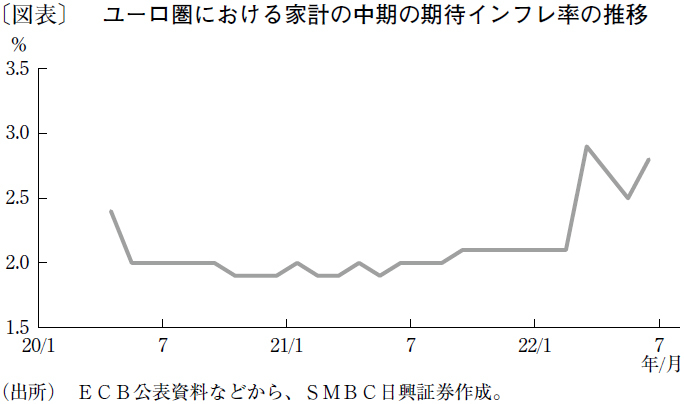

実際に、スパイラル的な上昇につながり得る家計の期待インフレ率の上昇がユーロ圏において示されている。これまでユーロ圏には、家計の中期の期待インフレ率に関するデータが存在しなかったが、ECBが22年8月から消費者期待調査の公表を開始し、中期(3年後)の期待インフレ率も示されている。中期の期待インフレ率は、22年2月までの2年弱にわたって2%程度で安定していたが、3月に2.9%へ跳ね上がった。最新の6月も2.8%と高位だ(図表)。

1%ポイント近い中期の期待インフレ率の跳ね上がりは、スパイラル的な上昇リスクを高め、ECBに金融引き締めを促す。ECBは、夏休み明けの9月にとどまらず、22年末に向けて利上げを継続すると考えられる。

文・SMBC日興証券 チーフマーケットエコノミスト / 丸山 義正

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない