足元では、筆者が約4カ月前に本稿で披歴したレンジ上限を10円も上回る急速な円安ドル高が進行している。その主因は次の3点と思われる。①米連邦準備制度理事会(FRB)に利上げパス(道筋)を上方修正させるほど予想外に物価高が深刻なこと、②年金基金や保険会社など本邦機関投資家の米債投資意欲が予想外に強いこと、③市場が「日米当局によるドル売り協調介入の公算は低い」と観測していること──である。

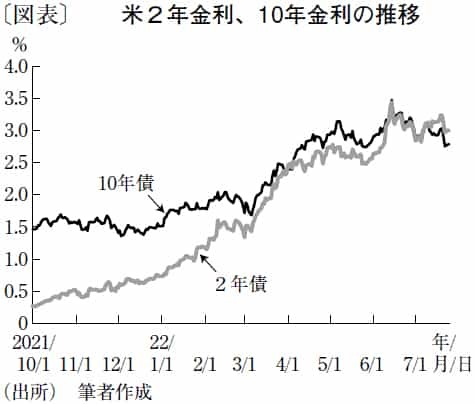

FRBのパウエル議長は、3月の連邦公開市場委員会(FOMC)会見で「年内に景気を冷却も過熱もさせない中立の政策金利(中立金利)である2%台前半へ利上げする」と示唆したものの、6月FOMC会見では「中立金利を若干上回る3%台前半に年内に到達する」と述べた。予想外に高い5月のインフレ指標等で3.5%付近へ急上昇していた2年金利や10年金利(長期金利)は、パウエル議長の強い物価抑制姿勢を好感して低下(債券価格は上昇)に転じた(図表)。

7月14日に付けた1ドル=139円台へのドル上昇は、米債買い圧力が高まって米長期金利が3%台前半から2%台後半へ低下していく場面で起きた。「140円手前までドルが上昇しても、魅力的な利回りになった米債に投資したい」との本邦機関投資家の意向を反映したかのような値動きだ。「円安進行は止まらない」との相場観もあるのだろう。ドル押し目を待ち構える本邦機関投資家は多いとみられ、ドル下値は堅そうだ。

本稿執筆時点の1ドル=137円は、かつて1998年にルービン米財務長官(当時)が日米協調ドル売り介入に「円安で苦しむアジア諸国等のために」と渋々同意した円安水準だ。だが、イエレン米財務長官は7月12日、急激な円安進行について日本からの協調介入要請を事実上拒否した上で、為替介入は「例外的な状況でしか正当化されない」と発言。日本単独のドル売り為替介入にも「待った」をかけた。なお、98年には日米協調介入後、逆に介入時より10円も円安の1ドル=147円まで達した。金融システム不安に揺れる日本経済のファンダメンタルズの弱さを嫌気した「日本売り」は協調介入でも止められないことを内外に印象付けた。

先行きのドル円相場を占う上では、米インフレ率の持続的な下落がいつ確認できるか、日本銀行が9年間続けたアベノミクス緩和にいつ終止符が打たれるかが焦点となる。月次インフレ指標で持続的な下落が確認できなければ、米長短金利は3%台後半へ上昇してドル高を加速、来年も利上げを続ける観測が高まりそうだ。

一方、日銀では7月24日、任期満了のリフレ派委員の後任に、岸田首相が自ら人選したとされる非リフレ派委員が就任した。もしも次回9月の日銀会合で政策変更がなければ、ドル押し目を期待した本邦機関投資家が失望して米債投資に走り、1ドル=140円台に上昇する可能性もある。来年3月にかけて、ドル円相場はおおむね137~147円とみる。

文・明治安田アセットマネジメント チーフストラテジスト / 杉山 修司

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない