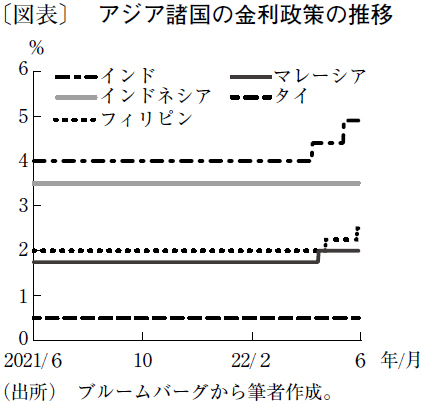

アジアの中央銀行は南米や東欧などに比べて利上げ開始が遅れていた。しかし、アジア諸国でも、足元のインフレは深刻で、通貨安が進行しており、利上げの波が押し寄せている(図表)。

従前、南米のブラジルや東欧のハンガリー、ポーランドなどは、昨年から利上げを開始したように、米連邦準備制度理事会(FRB)の利上げに先手を打っていた。これに対し、アジアでは、韓国がいち早く利上げに踏み切ったものの、全般に政策金利の据え置きを長く続けてきた。

しかし、今年に入り風向きが変わり、マレーシアやインド、フィリピンなどが、国内インフレと米利上げによる資本の国外流出に対する懸念から利上げを開始した。ゼロコロナ政策の影響で景気回復が遅れている中国は別として、アジアの新興国で据え置きを続けるタイやインドネシアなどはむしろ少数派だ。筆者は以前、両国の利上げは来年とみていたが、現段階では米国のインフレ次第では年内の利上げ開始を見込んでいる。

タイが利上げに踏み切ると考える理由は明確で、インフレ率が7%超と昨年末の2.2%から急上昇し、インフレ目標(2%±1%)を大幅に超えているからだ。足元で下落傾向にあるタイ・バーツの防衛も不可欠だ。主要産業である観光業にとって、バーツ安は海外からの観光客誘致に有利だが、過度なバーツ安は許容しないだろう。もっとも、タイでは、今春から緩和され始めている入国規制が7月からほぼ全面的に解禁され、観光客の増加が期待される。5月の海外からの観光客数は52.1万人と、前月を大幅に上回るなど回復の兆しが見られる。筆者は、タイ中銀が年後半にも利上げを開始するとみている。

インドネシアも年内利上げに転じると予想している。インドネシアのインフレ率は、5月が前年比約3.6%で、同中銀の22年のインフレ目標(3%±1%)の範囲内に収まっている。この数値だけを見ると利上げを急ぐ理由はなさそうだが、問題はその中身だ。インドネシアは景気対策を優先して利上げを抑え、供給側からの物価対策を重視してきた。例えば、国内の安定供給や価格抑制を優先してパーム油の輸出を禁止したことなどだ。

この措置は内外の批判を受けて短命に終わったが、政府はその後、補助金によるエネルギー価格上昇の抑制を試みている。インドネシア財務省は、22年修正予算案でエネルギー補助金の上積みを求めており、財政悪化が懸念される。輸出制限や財政拡大は「双子の赤字」を想起させ、通貨ルピア安要因となり得る。大幅な通貨安は、為替介入である程度抑制されているが、政策全般に綱渡りの印象は拭えない。

近隣のフィリピンは先日、追加利上げを決定しており、アジア域内での政策の違いも目立ち始めている。資源国のインドネシアは景気への配慮を優先して利上げを見送ってきたが、今後は利上げへの圧力が徐々に高まる展開が想定される。

文・ピクテ投信投資顧問 ストラテジスト / 梅澤 利文

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない