バロンズ誌、今週のカバーは米株安を取り上げる。NBAのゴールデン・ステート・ウォリアーズは怪我に祟られるなど、どん底を経て4年ぶりに頂点に返り咲いた。弱気相場や景気後退、そして投資家が抱える懸念に対しても、同様の学びがある。

S&P500が6月13日週に5.8%安で引けた後、ゴールデン・ステート・ウォリアーズのスター選手、ステフィン・カリー氏に対する2020年の「他にどんな悪いことが起きようか」との問いを思い出す投資家も少なくないのではないだろうか。サンダイアル・キャピタル・リサーチのジェイソン・ゴープフェルト氏によれば、6月8日以降、指数のうち9割以上の構成銘柄が下落したのは8回あったという。

問題は、これ以上悪いことが起きるのか否かだ。悪材料はたくさんある。

6月13日週にS&P500は弱気相場入りし、米長期金利は上昇し、経済指標は悪化し、米連邦準備制度理事会(FRB)は1994年以来の75bp利上げに踏み切った。Fedは、今後も予想以上の利上げを決定しうる。足元、7月26~27日開催の米連邦公開市場委員会(FOMC)では再度の75bp利上げが89%織り込まれている。ただし、9月以降の利上げ幅の予想は縮小しつつある。経済鈍化の兆候が確認でき、米5月住宅着工件数は前月比14%も落ち込み、米5月小売売上高は前月比0.3%減だった。

CIBCプライベート・ウェルス・USのデーブ・ドナベディアン最高投資責任者(CIO)は「Fedにとってインフレ抑制が必要である一方、経済成長が犠牲にならざるを得ない」と語る。経済の減速により、足元の供給不足から供給過剰に陥るリスクを踏まえ、企業は生産の見直しを迫られよう。そうなれば、業績自体も下方修正圧力が掛かりうる。米株安トレンドがいつまで続くのか、詳細は本誌をご覧下さい。

当サイトが定点観測するアップ・アンド・ダウン・ウォール・ストリート、今週はFedの政策

物価高で経済鈍化のサイン点灯も、Fedはインフレ抑制に前傾姿勢―The Fed Turns Aggressive as Inflation Meets Signs of an Economic Slowdown.

いま、我々は中央銀行の世界に生きている。中央銀行が大幅利上げを決定し、米株は6月13日週にパンデミック以来の下落率を記録し、投資家は債券市場から脱出を図り、仮想通貨に至っては暴落中だ。

Fedはウォール・ストリート・ジャーナル(WSJ)紙が観測記事を掲載した2日後の6月15日、1994年以来の75b利上げを決定した。市場は、パウエルFRB議長の「75bpを検討していない」との発言の転換を目撃することになる。

この間に、何が変わったのだろうか?

パウエル氏は6月FOMC後の記者会見で、75bp利上げを決断した背景として、予想以上に上振れした米5月消費者物価指数(CPI)と米6月ミシガン大学消費者信頼感指数のインフレ期待を挙げた。しかし、前週の終わりに市場の懸念は米5月小売売上高や米5月住宅着工件数など経済指標を受けて、物価上昇から経済鈍化のサイン点灯にシフトした。

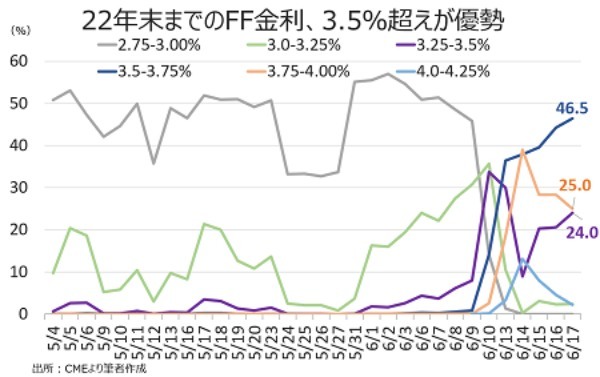

チャート:FF先物市場で年末まで3.5%以上に設定する確率が約7割と引き続き優勢も、3.75-4.0%の織り込み度は景気後退懸念から低下

S&P500は6月13日週に5.8%安で引け、2020年3月16日週以降で最大の下げを演じた。S&P500はナスダックと合わせ、過去11週間で10回目の下落となる。ダウは過去12週間で11回目の陰線引けとなった。

他の市場も、景気後退圧力を受けた。75bp利上げ前に上昇した米長期金利は、一段の積極的な引き締め警戒が後退し低下に転じた。金融政策に敏感な米2年債利回りは前週に11.7bpも急伸したものの、FOMC結果公表前の6月14日からは27.1bp低下した。米10年債利回りも6月14日の3.482%から前週末には3.238%へ低下した。

信用市場をみると、米株市場と平行して投資的格級からハイイールド債に至るまで資金が流出した。原油先物も急落を免れず、経済の先行指標とされる銅先物は前週に6.6%安を迎え、5月の高値から18.5%も急落した。

Fedの金融政策の効果は、いたるところで確認できる。ジェフリーズのアネタ・マルコウスカ氏率いるエコノミスト・チームによれば、米住宅市場は既にリセッション状態も同然だ。これまでの住宅指標の結果に基づけば、住宅投資は4~6月期に前期比年率22%減と試算され、経済活動が停止した20年4~6月期以来の落ち込みを示す見通しで、実現すれば米4~6月期実質GDP成長率を1%ポイント押し下げうる。足元、アトランタ地区連銀のGDPナウは、6月16日時点で米4~6月期実質GDP成長率はゼロ%だ。

しかし、資産効果の反転こそが真の打撃と言えよう。アライアンスバーンスティーンで首席エコノミストを務めたジョセフ・カーソン氏は、家計が株式と仮想通貨で失った資産は、ITバブル崩壊で失った株式資産6兆ドルよりも大きいかもしれないと試算する。カーソン氏はFF金利誘導目標が3.0%でピークを迎えると予想、FF先物市場での3.75~4.0%を下回る水準だ。現状、Fedはカーソン氏が予想する水準の半分程度しか利上げしていないが、米30年物住宅ローン金利は既に6%を突破した。

チャート:米株の時価総額、パンデミック下で急増した反動で例を見ないペースで急減

ウィルシャー・アソシエーツによれば、米株の時価総額は年初来から12兆ドル減少した。カーソン氏は、これまでの利上げと今後行われるであろう利上げの影響に加え、15兆~20兆ドル及ぶ見通しの富の損失により、消費者を始め経済、そしてFedを止めるのに十分と考えている。

――パンデミック下の個人消費は、3度にわたる現金給付を受けた貯蓄の増加に加え、株式資産の増加を追い風に拡大してきました。年初は米株安局面でも個人消費は好調を維持したものの、米5月小売売上高が示すように息切れのサインが点灯しています。。

チャート:個人消費、株式資産の拡大を追い風に拡大してきたが・・・

貯蓄率が2008年9月以来の水準まで低下したほか、さらなる米株安もあって、米個人消費がこのまま減速する公算が大きい。問題はそのペースで、株式資産の減少と歩調を合わせるならば景気後退入りする蓋然性が高まります。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2022年6月19日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。

文・安田 佐和子/提供元・アゴラ 言論プラットフォーム

【関連記事】

・「お金くばりおじさん」を批判する「何もしないおじさん」

・大人の発達障害検査をしに行った時の話

・反原発国はオーストリアに続け?

・SNSが「凶器」となった歴史:『炎上するバカさせるバカ』

・強迫的に縁起をかついではいませんか?