世界的なインフレ進行の長期化で、不安定な経済環境が継続している。特に、米国の消費に陰りが見えたことが、市場参加者の不安心理を増大させているようだ。それを象徴する出来事として、5月の第3週には、米国の大手ディスカウントストアであるウォルマートとターゲットがそれぞれ予想を大幅に下回る決算を発表し、株価が急落した。

背景には、原材料高によるコスト増に加え、消費者の購買対象が低価格で利益率の低い商品へ集中して収益性が悪化したことがある。これは、過度なインフレによる消費への悪影響が表面化したことを意味する。

米国は、「どれだけ物価の高騰が進もうと『強い内需』が続く限り景気に影響はない」という、インフレ正当化の大義名分を失った。しかも、現在も物価高は収束せず、4月の消費者物価指数は前年同月比で8%超となり、依然として高止まりしている。見通しは決して明るくない。

日本はと言えば、良い意味で目立った動きがない。日本銀行は金融緩和を続けて低金利の維持に固執し、インフレも生鮮食品を除く総合消費者物価指数(コアCPI)が日銀目標の2%を超えたものの、欧米と比較すると微々たるものだ。加えて、コロナ禍におけるさまざまな制約がようやく解除され、まさにこれから消費が回復する局面にある。事実、日本株市場の利益予想は順調に切り上がっており、相対的に日本は魅力的に映るはずだ。

しかし、株価はさえず、各種株価指数は年初来で大幅に下落したままである。この動きは、一体何を意味しているのか。

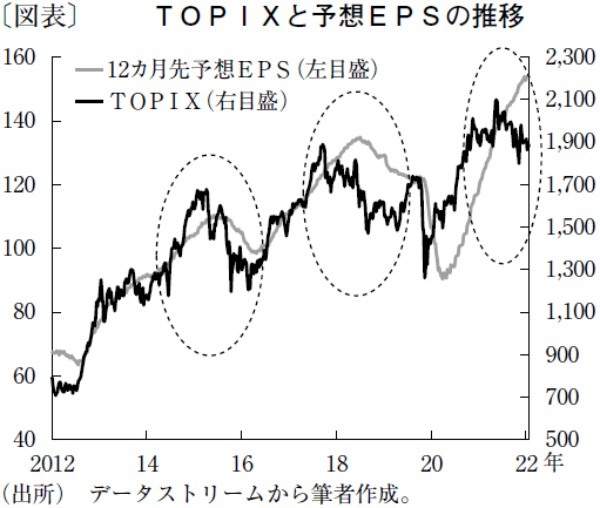

興味深いデータがある。過去10年程度の日本株市場(TOPIX)と1株当たり利益予想(予想EPS)の関係性を見ると、現在と同様にEPSが切り上がる中で株価が軟調さを見せる局面があった。2015年~16年と、18年~19年だ(図表)。前者はチャイナショック、後者は米中貿易摩擦の期間である。当時の株価と利益予想の関係性を見ると、先に株価が下落のトレンドを描いた後、一定のラグの後に利益予想も下落に転じた。トレンドの転換点では、株価の動きが将来の利益見通しを代弁する場合が多い。

そして、足元はまさにこの典型的な動きと合致する。おそらく、すでに世界の投資家は現在米国で起こっているインフレ高進による内需の停滞、そしてその先に到来する景気後退の懸念を、日本株に投影しているのではないか。過去の水準から見て、現在のTOPIXの予想PERの12.5倍を割安と見る識者は多いが、その後の利益予想の下落を考慮するとその根拠は崩れ去る。

16年、19年とも予想PERが11倍まで下落したことを考えれば、景気トレンドの転換点における下落余地は10%超、日経平均株価で2万5,000円割れの下落を見せても何ら不思議はない。悲観シナリオの一つとして、身構えておいて損はないだろう。

文・智剣・Oskarグループ CEO 兼 主席ストラテジスト / 大川 智宏

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない