世界的なインフレ懸念とそれを受けた金利上昇圧力の高まりは、円安とともに日本の金利にも上昇圧力をもたらしている。

円安やインフレへの批判も一部で高まるなか、日本銀行は4月の金融政策決定会合で連続指し値オペの運用を明確化し、「明らかに応札が見込まれない場合を除き、毎営業日(同オペを)実施する」とした。イールドカーブ・コントロール(YCC)による金利上昇の抑制姿勢を鮮明にしたが、日銀がYCCを修正ないしは撤廃するという内外投資家の期待は鎮静化していない印象だ。実際、10年債利回りは0.25%近辺で張り付く一方、市場の見通しが織り込まれる1年先の10年債利回りは0.4%台で高止まりしている。

今年後半に向けては、①インフレ実績の上振れ、②一段の海外金利上昇リスク、③近づく黒田東彦日銀総裁の任期、④YCCの出口戦略に付随するサプライズ性──といった要因が、日本の金利上昇圧力を一段と強める可能性は否定できない。

具体的には、まず5月20日に公表された4月の生鮮食品を除く総合消費者物価指数(コアCPI)は前年比2.1%と、日銀が目指す2%の物価目標を超え、金融政策正常化に向けた柔軟性は増した可能性がある。

第二に、米連邦準備制度理事会(FRB)に続き、7月には欧州中央銀行(ECB)が利上げ開始に踏み切ると見込まれ、世界的にも年後半は金利上昇圧力が強い状況が続くだろう。第三に、来年4月には黒田総裁を含む日銀執行部が任期を迎える。黒田総裁の任期が近づけば、日銀高官発言の市場への影響は一段と低下する一方、円安加速に対する拒否反応が相対的に強い政府サイドの発言の影響が高まり、市場の金利上昇期待を助長する可能性があろう。

第四として、YCCのように金融市場の値動きを抑え込むような政策運営は、出口戦略を事前に市場に織り込ませることが難しく、市場でサプライズへの疑念がくすぶりやすい。昨年11月のオーストラリア準備銀行によるYCC撤廃時の急速な豪州金利上昇の経験もあり、海外投資家の間では、日銀のYCC撤廃がサプライズ的な要素を持つことへの警戒が強い。

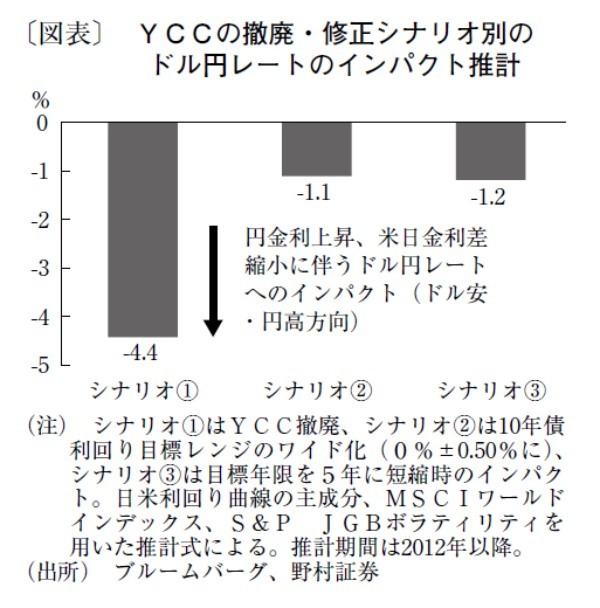

現時点ではあくまでもリスクシナリオの位置付けだが、日銀がYCCの修正や撤廃を行った際のドル円相場への影響を考え始める必要がある。

仮に日銀がYCCを完全に撤廃した場合、最大で6円程度の円高ドル安インパクトがありそうだ(図表)。10年債目標レンジのワイド化や目標年限の短期化といった修正であれば、1.4~1.5円程度の円高インパクトとなるだろう。年後半に向けた円高リスクとして、日銀や政府のコミュニケーションの変化の可能性に注意が必要だ。ドル円相場は一時131円台まで上昇したが、年後半には120~125円レンジへと調整する可能性が高い。

文・野村証券 市場戦略リサーチ部 チーフ為替ストラテジスト / 後藤 祐二朗

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない