米連邦準備制度理事会(FRB)が「インフレ高進は一時的」と判断したため、金融緩和策の終了および金融引き締めへの転換は大幅に遅れた。市場の期待インフレ率は過去最高水準付近で高止まり、FRBが後追い(ビハインドザカーブ)に陥ったとの見方が強まっている。

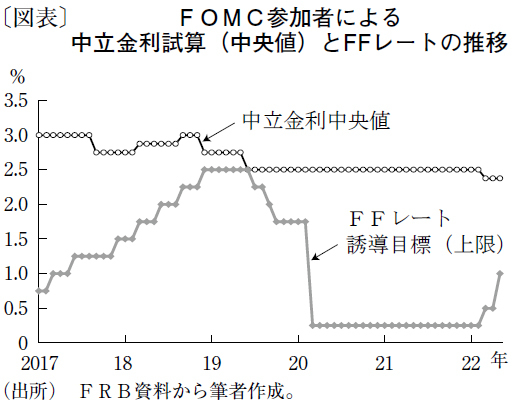

FRBは、労働市場の賃金上昇を抑えてインフレ低下を促すため、政策金利であるフェデラル・ファンド(FF)金利目標を、中立金利とされる2.375%を上回る水準へ早期に引き上げることを目指している。FRBは3月に新規の資産購入を終了し、政策金利を0.25%引き上げた(図表)。5月の米連邦公開市場委員会(FOMC)では約22年ぶりに0.5%の大幅利上げを決めた上、パウエルFRB議長は6、7月も0.5%ずつの利上げを示唆している。こうしたことを受け、FF金利先物市場では2023年7月まで利上げが続き、最終的に3.4%程度まで金利が上昇するとみられている。

米国内の景況感を示すISM景気指数は、製造業、非製造業共にピークから低下傾向にあるものの、依然として高い水準を維持しており、堅調な景気の持続を示している。労働市場では、4月の労働参加率が62.2%、失業率は3.6%(前月と同率)にとどまり、労働市場の逼迫が続いている。消費を支えているのは、高い伸びを見せる給与所得(前年比11.7%増)だ。

個人消費は、年末にかけて給与所得の増加やワクチン接種の進展に伴う人の移動の活発化等により堅調さを維持するだろう。また、設備投資は投資減税終了前の駆け込み需要のほか、エネルギー、防衛関連での需要によって高い伸びが予想されることから、22年の経済成長率は2%台の成長となり、潜在成長率である1.8%を上回ると見込まれる。

インフレについては、3月の個人消費支出(PCE)コアデフレーターが前年同月比5.2%と高い伸びとなった。また、中国での新型コロナウイルス感染拡大を受けたロックダウンで供給制約が再び強まっており、財価格の上昇要因となろう。

ただし、サプライチェーンの混乱は、米港湾施設の稼働時間の拡大、世界的なワクチン接種の進展に伴う供給制約の緩和や待遇改善等を受けた就業意欲の回復等によって、年末に向けて落ち着くだろう。コアインフレ(前年比)は22年1~3月期をピークに、以降は緩やかに低下すると予想される。

FRBは6、7、9月に各0.5%の利上げを実施するとみられる。このペースだと、9月にはFF金利誘導目標が2.25~2.50%と中立金利に到達する。筆者は、11、12月にはそれぞれ0.25%の利上げが実施されるとみている。これによりFF金利誘導目標が2.75~3.0%とやや引き締め的な水準となれば、23年は景気減速とインフレ低下が見込まれ、FRBは市場予想よりも早い23年初にも金融引き締め政策の見直しに転じると予想する。

文・第一生命経済研究所 主任エコノミスト / 桂畑 誠治

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない