バロンズ誌、今週のカバーは弱気相場入りを回避したS&P500を始め米株相場の展望を描く。5月20日、S&P500は1月3日につけた最高値から20%以上も下落したが、怒涛の買い戻しが入り結局は18.7%安まで戻して引け。週足でS&P500は3%安、ダウに至っては2.9%安と8週続落し1932年以来で最長を記録した。

既に弱気入りするナスダックは3.8%安で週を終え、21年11月につけた最高値から29.3%安となる。5月16日週だけでみれば、パウエル米連邦準備制度理事会(FRB)議長のタカ派発言のほか、ウォルマートやターゲットの業績と見通しを通じた個人消費減速の兆しが嫌気され米株安を迎えた。

今回の急落劇によりS&P500の12ヵ月先の株価収益率は(PER)16.6倍と、年初の21.5倍から低下し長期トレンド水準近くまで戻した。値ごろ感が出てきたとはいえ、ネッド・デービス・リサーチのエド・クリソールド氏は底打ちを予想していない一人だ。同氏は現状を「滝のような下落」、つまり売り基調において大きな反発があっても続かず、一段安となる状態と指摘。過去を振り返ると「滝のようなの下落」は約40営業日続き、平均で24.6%下落し同時に取引量が急増した。今回の下落は十分長きにわたるが、深くはない。従って、まだ株の買いを推奨しておらず「落ちるナイフを捕まえるべきではない」と警告する。ただ、S&P500が週足で7週以上続落したケースを振り返ると、直近3回での平均のリターンは39%高だった。谷深ければ、山高しというところだろう。詳細は、本誌をご覧下さい。

当サイトが定点観測するアップ・アンド・ダウン・ウォール・ストリート、今週はカバーと同様の米株相場の下げ余地を探る。抄訳は、以下の通り。

弱気相場が接近―S&P500は3,000まで反転しないリスクも―The Bear Nears—and Might Not Exit Stocks Until the S&P Sinks to 3000.

米株相場は弱気相場に迫るが、これは最も強気な状態と言えるかもしれない。

S&P500は5月20日、1月3日につけた最高値から一時20%下落し弱気相場入りしたが、買い戻されて取引を終えた。既に21年11月の最高値から30%近く落ち込んだナスダックを踏まえれば、それほど衝撃的な事実とは言い難い。

このような厳しい状況下、マイケル・ハートネット率いるバンク・オブ・アメリカのストラテジスト・チームは、S&P500が前週の終値を7.7%下回る3,600まで下落すれば、新しい強気シナリオの始まりと指摘する。圧倒的な弱気マインドに加え先進国株式からの逃避、投機適格社債や新興国債券の動向、そしてテクニカルな指標の悪化を受けて、足元で米株相場は「明白な逆張り買い領域」に位置しているためだ。

しかし、弱気相場の歴史を踏まえれば強気派にとっては恐らくあと数カ月は苦痛が続くと思われる。過去140年間において米国株の弱気相場は19回発生、平均37.3%下落し、289日間続いた。もし、この通り進むのであれば、今回の弱気相場は10月19日に底を打ち、S&P500は3,000になるはずだ。偶然にも、元バロンズのラウンドテーブル・メンバーのフェリックス・ズラウフ氏が21年12月にバロンズ誌で予測した下値メドと同水準である。

弱気相場につながるネガティブになる理由は、たくさんある。エバーコアISIは、カンファレンス・ボードの景気先行指数の低下に加え、中古住宅販売件数の減少、NAHB住宅市場指数の下振れ、製造業景況指数などの弱さ、米新規失業保険申請件数の増加、信用スプレッドの拡大な、実質小売売上高の鈍化などを挙げる。

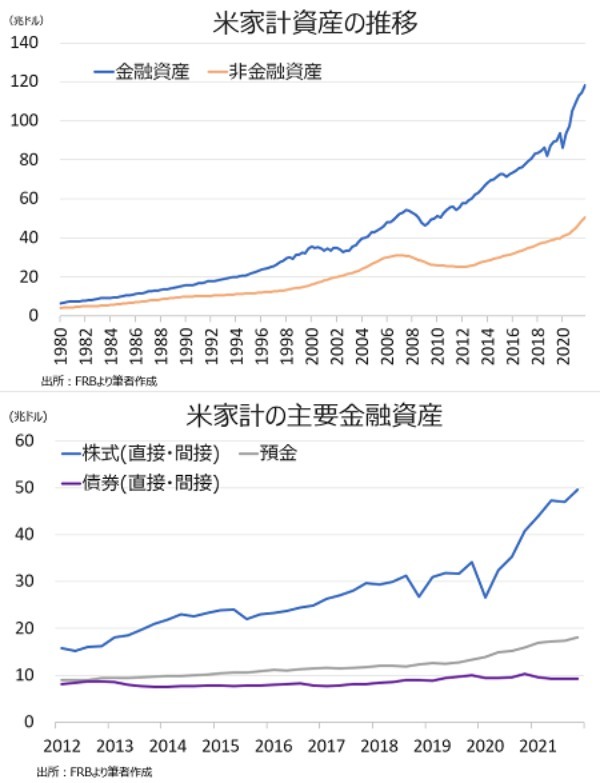

消費者への価格転嫁が困難で、ターゲットを始め小売業者は利益率の低下に直面、株価を押し下げた。食品やエネルギー、家賃などの上昇は、裕福ではない家計に打撃を与えた一方で、株安により彼らの株式資産を下落させた。住宅価格は上昇し続けているが、J.P.モルガン・チェースのエコノミスト・チームによれば、株安と債券安は米国の家計資産を8兆ドル目減りさせたという。また、彼らによれば金融資産が1ドル下落するごとに消費支出は2セント減少するだけに、資産価格の下落が消費に与える影響は見逃せない。

チャート:米家計の金融資産、株式が牽引し拡大

景気後退が遠くなければ、弱気相場がやってきてもおかしくない。各国政府と中央銀行が財政と金融の刺激を2020年に23兆ドル相当、2021年に9兆ドル与えた後、2022年に劇的な政策転換を迎え、バンク・オブ・アメリカによれば今年だけで2兆ドル引き揚げられる見通しだ。一方で、インフレ率は40年ぶりの水準へ加速し、成長は減速しつつある。

強気になる時ではないように思える。しかし、ピーター・べレジン氏率いるBCAリサーチのグローバル・ストラテジスト・チームは5月20日、ポジティブに転換した。彼らはカナダという土地柄もあり、パックがどこに向かっているのか、スケートをするように考えている。BCAリサーチによれば、投資家は6ヵ月後に世界がどうなっているかに注目すべきで、その頃までにインフレが減速し、成長が再加速すると見込む。また、彼らによれば世界株式相場の12ヵ月先PERは15.3倍に低下し、米10年債利回りは5月20日の2.79%から2.50%に低下する見通しだ。

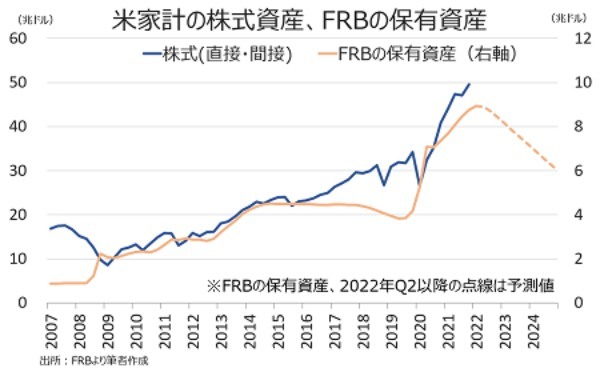

しかし、6月と7月の米連邦公開市場委員会(FOMC)でさらに2回の50bp利上げが事実上織り込まれ、9兆ドル近いバランスシートの縮小はまだ始まってさえいない。

チャート:FRBの保有資産拡大局面で米家計の株式資産が急拡大したが、今後利上げに加え保有資産は縮小へ

過去の弱気相場に基づくS&P500の安値3,000を踏まえれば、バンク・オブ・アメリカが予想するS&P500の下値3,600は、強気シナリオと言えそうだ。

――バンク・オブ・アメリカはS&P500の安値メドを3,600としていますが、ゴールドマン・サックス(GS)も景気後退が実現すれば年内に同水準まで下落すると見込みます。また、GSはS&P500の年末の目標値を4,300とし、従来の4,700から引き下げました。当初の5,100から、4,900を経て3回目の下方修正となります。その一方で、仮にS&P500が3,600まで下落したとして、4,300まで戻すならば19.4%高を達成する見通し。足元は弱気でも、過去の弱気相場でも大幅上昇に転じた実績からなのか、米株相場には基本的に強気なようです。ただし、3,000まで下落するような段階に入れば、GSを始めウォール街はS&P500の年末見通しを引き下げるなどゴール・ポストを動かすに違いありません。

編集部より:この記事は安田佐和子氏のブログ「MY BIG APPLE – NEW YORK –」2022年5月22日の記事より転載させていただきました。オリジナル原稿を読みたい方はMY BIG APPLE – NEW YORK –をご覧ください。

文・安田 佐和子/提供元・アゴラ 言論プラットフォーム

【関連記事】

・「お金くばりおじさん」を批判する「何もしないおじさん」

・大人の発達障害検査をしに行った時の話

・反原発国はオーストリアに続け?

・SNSが「凶器」となった歴史:『炎上するバカさせるバカ』

・強迫的に縁起をかついではいませんか?