日本銀行は4月27、28日の金融政策決定会合で、金利上昇に関する市場の憶測を払拭するため「連続指し値オペ」の運用明確化を行い、長期金利の変動幅上限0.25%を維持する姿勢を強めた。これを受け、円金利市場ではオプション市場が示唆するボラティリティーが低下へと転じ、実際の金利変動幅も縮小した。

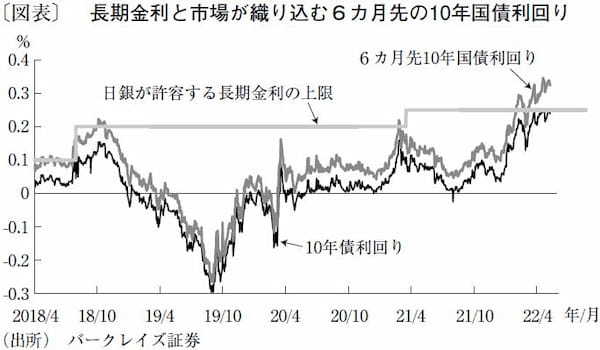

しかし、10年国債の利回り(長期金利)は0.25%以内にとどまる一方で、市場が織り込む将来の10年債利回りは0.25%を上回る水準を維持している(図表)。すなわち、日銀が現行政策の継続を強く訴えているにもかかわらず、市場は6カ月後には10年債利回りの変動幅上限が0.25%から引き上げられるシナリオを想定している。日銀が現行政策を維持し続けられるのか、市場は懐疑的に見ているのだろう。

その理由の一つとして挙げられるのが、金融政策の持続性である。海外金利の上昇を背景に円金利に上昇圧力がかかり続ければ、日銀は毎営業日に買い入れ金額を無制限とする指し値オペを通じて10年債を買い続けることになり、結果として債券の需給は著しくタイト化する。実際に、日銀は4月に指し値オペなどを通じて第366回10年債を2兆3,674億円分買い入れており、発行額に対する日銀の購入比率は一時88%程度に達した。この間、同債券の売買はスペシャル化(市場で国債を貸借する際のコストが大きく上昇すること)が進み、その流動性の悪化や市場の機能低下が懸念される事態となった。流動性などが悪化すれば、金利上昇リスクが高まり、金融緩和の効果が抑制されてしまう。

日銀の昨年3月会合での「政策点検」では、金融緩和の持続性を高めるためには、市場の流動性や機能度に配慮した政策運営が必要であることが示された。今年4月会合における主な意見でも、一人の政策委員が「金融緩和がさらに長期化するもとで、持続性がより重要となっていくことを引き続き意識していく必要がある」と指摘している。市場は、現行政策の徹底がかえって政策の持続性を弱める可能性が高いことから、最終的に日銀が10年債利回りの変動幅上限の引き上げにつながる政策修正に踏み切ると考えているのだろう。

日銀が現行政策を維持する限り、10年債の利回りには0.25%の上限が課され、事実上の「日銀プット」によって金利上昇リスクは抑制される。他方、その他の年限では日銀の買い入れに対する強いコミットメントはなく、特に10年超の年限では、2%が視野に入るインフレ率や日銀による政策調整リスクが重しとなりやすい。日銀が政策調整に踏み切るまでは、金利は上昇バイアスを維持し、10年超でイールドカーブが傾斜を強める「スティープ化」が進む展開が予想される。

文・バークレイズ証券 チーフ債券ストラテジスト / 海老原 慎司

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない