このところ円安ドル高が急ピッチで進行している。日本では、為替政策の管轄が財務省であるにもかかわらず、直近のマスコミ報道では、「金融引き締めの姿勢を日本銀行が早急に打ち出すことで『悪い円安』に歯止めをかけるべきだ」というニュアンスが目立つ。

そうしたなか、鋭い意見だと筆者が感じたのが、4月16日に日本経済新聞が掲載した、匿名の日銀関係者による次のコメントである。「為替防衛のために利上げするなら米国並みに上げないと効果はなく、そのペースで日本が利上げしたら財政が破綻し円安が止まらなくなる」──。

白川方明前総裁時代の日銀は、金融危機が発生した際、今とは正反対の動きである円高ドル安の急進行に直面した。その局面で聞かれたのが「日銀の金融緩和はtoo littleでtoo lateだ」「金融緩和は出し惜しみせず思い切ってやるべきだ」という主張だった。これは、米連邦準備制度理事会(FRB)の動きの度合いに合わせて日銀も動けば円高は止まるはずだ、という趣旨である。

だが、日銀の利下げ余地には物理的な限界がある。そのため日銀は、2008年中に政策金利を0.5%から2回利下げして0.1%とした後、「新型オペ」(0.1%固定)による資金供給拡大や、「資産買入等の基金」の創設・拡大を兆円単位で段階的に行うことにより、金融緩和を日銀が「積極的にやっている感」を醸し出すイメージ戦略に腐心した。

いま仮に日銀が、円安に歯止めをかける狙いでマイナス金利解除や長期金利の許容変動幅拡大など、円の市場金利を上昇させるアクションを取っても、市場から「動くならもっと大きく」と催促される可能性が高い。その点で、白川前総裁が時事通信のインタビューで「円高も円安も『良い』『悪い』で評価する議論には違和感を覚える。為替レートと金融政策を直接結び付けているように感じられるからだ」と述べたことは本質を突いている。

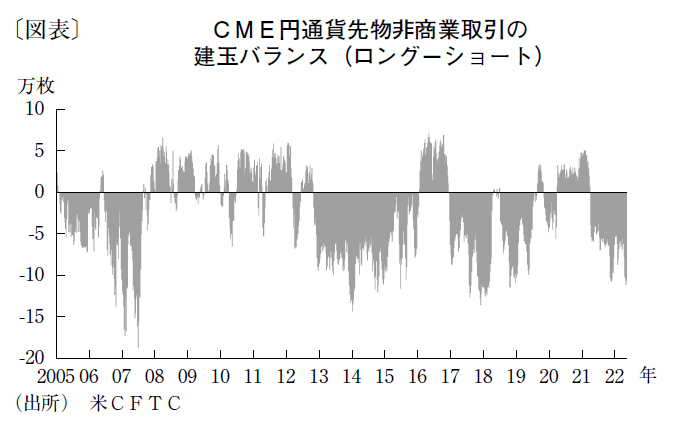

結局、為替レートに対する金融政策の効果には限りがある。冷静に為替相場の先行きを示す指標を見てみよう。シカゴマーカンタイル取引所(CME)上場の円通貨先物(対ドル)の非商業部門における建玉バランスを見ると、4月12日時点で円ショート超過幅(売越幅)が11万枚を超えて、18年10月9日以来の大きさになった(図表)。一方で、市場がFRBによる今後の利上げを過剰なまでに織り込んでいることや、金利と量の両面からの強引な金融引き締めが、米国株の急落を招き米景気の後退局面入りにつながる可能性も指摘されている。こうしたリスクの増大が、今後、円売りポジションを解消する動きにつながるだろう。ドル円相場はおそらく130円前後でピークをつけ、年後半は徐々に円高ドル安方向に動くとみている。

文・みずほ証券 チーフマーケットエコノミスト / 上野 泰也

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない