米連邦準備制度理事会(FRB)の金融政策は、ロシアによるウクライナ侵攻を受けて、一段とタカ派スタンスが鮮明となっている。政策金利であるフェデラル・ファンド(FF)金利を25bp利上げした3月16日の米連邦公開市場委員会(FOMC)では、会合参加者の金利見通しが「引き締め的」と目される水準に引き上げられた。参加者が見込むこれまでの2023年度末の中位値は2.375%だったが、2.750%に高まった。さらにFRBのパウエル議長は、3月21日の全米企業エコノミスト協会(NABE)の講演で、労働市場の逼迫状態について次のように言及。「金融政策ツールは労働市場の供給サイドを支援することはできない。従って、需要を軟化させてバランスを回復するために使う」と、労働需要にブレーキを掛ける方針をはっきりと示した。

よりタカ派スタンスへとかじを切る背景には、「雇用最大化を達成するためには、景気拡大を長期化させる必要があり、そのためには目先のインフレを抑制する必要がある」というロジックがある。実際に、足元の経済指標の中には、高インフレが景気に対してネガティブな圧力になりつつあることを示すものがいくつかある。

例えば、雇用は極めて堅調であるにもかかわらず、2月までの3カ月間の家計可処分所得は実質で年2.9%減少しており、同期間の実質消費の増加率は年率0.2%とほとんど増えていない。どちらも名目では堅調に見えるが、インフレの影響で相殺されてしまっている状態だ。アトランタ連銀の公表では、4月1日時点における第1四半期の米成長率予想は前期比年率1.5%と低位にとどまっている。インフレ抑制が成功することによって、こうした動きが反転するのであれば、FRBの思惑どおりといえる。

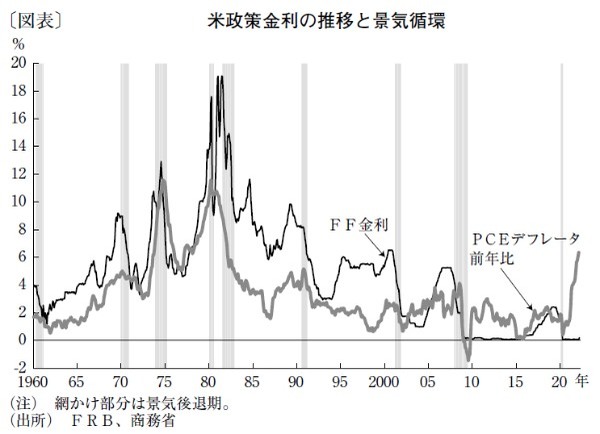

ただ、歴史をたどれば、インフレの抑制を狙う金融政策は景気後退を招く例の方が多い。パウエル議長は前述したNABEの講演の中で、ソフトランディングの成功例として1965年、84年、94年を挙げているが、これらの局面では、そもそもインフレ率が前年比1~4%程度に収まっており、今ほど高くはなかった。足元のインフレ率は6%超。この水準は、先に挙げた成功例と、深刻な景気後退につながった70年代半ばや80年代初頭との間に位置し、微妙な水準にある(図表)。FRBのかじ取りが、困難な綱渡りとなることは確かだろう。

文・三井住友銀行 チーフ・マーケット・エコノミスト / 森谷 亨

提供元・きんざいOnline

【関連記事】

・通貨主権を奪われず、競争に勝つためのCBDCの議論を進めよ

・中国景気を加速させる3つのエンジン

・オンライン診療の恒久化に向けて安全性と信頼性を向上させよ

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない