あなたは老後のセカンドライフに向けて、人生のマネープランを立てていますか? 「お金の不安」や「疑問」をスッキリと解決し、「今、何をしておけば安心できるのか」を図解を交えてわかりやすく説明していきます。また、今後長びくセカンドライフに向けた対策として、人気を集めている資産運用をご紹介します!

経済的に老後の生活が成り立つのか、将来に年金がきちんともらえるか、 そんな悩みを乗り切り、将来に後悔のない人生を送るためには、早めに行動することが重要です。

自分事として危機感を持って、一緒にマネープランを考えていきましょう!

目次

なぜ?老後のお金を心配する必要があるのか

・1:日本の変化に適応できていない

・2:セカンドライフの重要性

なぜ?お金は貯蓄から投資する時代

・1:現金の価値は変動する

・2:お金は動かさないと増えない

・3:将来に備えた資産形成の重要性

なぜ?

老後のお金を心配する必要があるのか

1:日本の変化に適応できていない

日本の人口比率は驚くべきスピードで変化しています。

総人口は、1億2,644万人と近年、人口減少局面を迎えている中、65歳以上の高齢化率は益々高くなっている状態で、なんと28.1%を占める割合となっています。

引用:内閣府 | 令和元年版高齢社会白書(全体版)| 第1章 第1節 (1)高齢化の現状と将来像

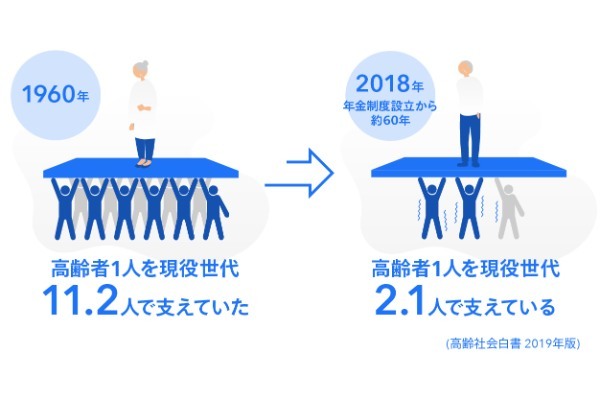

社会で主な働き手として想定されているのは15歳~64歳までの「現役世代」と言われる人々。 その現役世代が少子化で減少し、高齢者1人を支える人数が大きく変化しているにも関わらず、現行の年金制度はあまり変化していないため、現役世代のひとりあたりの負担が増すばかり。

更に、受給年数の引き上げや減額が続き、わたしたちの老後に年金を受給できるか安心できない状態と言われています。

2:セカンドライフの重要性

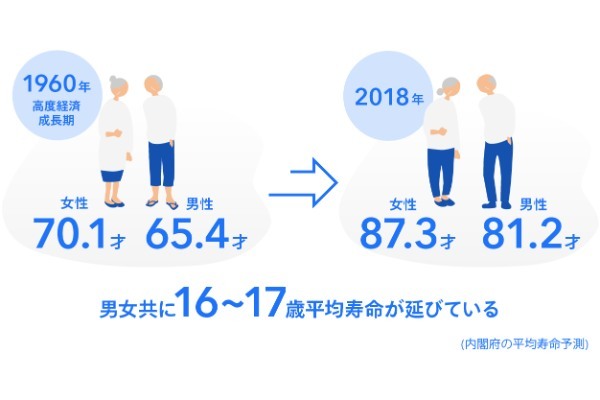

およそ60年前、日本の平均寿命は今よりも短く、 定年後の老後のセカンドライフについて考えることはあまり重要視されていませんでした。

しかし、今の日本は経済発達に伴い医学・医療の進歩や新技術の導入が進み、平均寿命が伸びて過去最高を記録しています。

今後、男女とも引き続き平均寿命は延び続け、2060年には、女性90.93年、男性84.19年と見込まれており、人生100年時代も間近に迫ってきています。

つまり、高齢期の生活期間が長くなる分、どのような生活を送りたいのか自身で想像し、また準備しておくべき時代になりました。

引用: 内閣府 | 平成24年版高齢社会白書(全体版)|第1章 第1節 1(2)将来推計人口でみる50年後の日本

なぜ?老後のお金を心配する必要があるのか

年金不足による老後2000万円問題、寿命の高齢化により長引くセカンドライフの2強問題。将来お金に困らないように、自身でセカンドライフに必要なお金を構築する仕組みを用意しないといけません。

まずは理想とするセカンドライフを送るために、どれくらいの老後資金が必要なのか、不足してしまうのかを把握しましょう!

「日常的に贅沢!プチセレブな老後生活」

「衣食住には困らない安定した暮らし」…etc

豊かな老後生活のためには、早めに計画して備えておくことが重要です。

なぜ?お金は貯蓄から投資する時代

1:現金の価値は変動する

ここで衝撃的な事実をお伝えします。

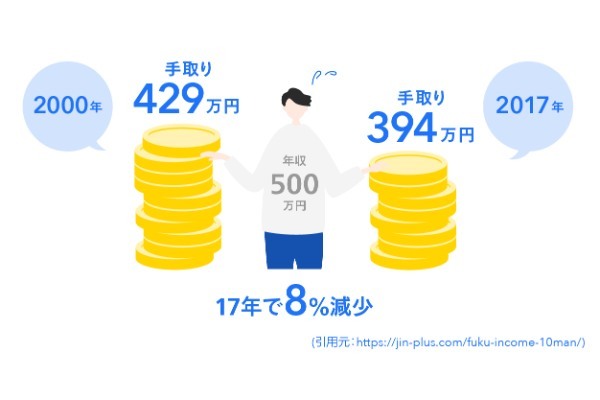

私たちの給与は、同じ年収でももらえる給与の「手取り」は減り続けているのです。

その背景には制度改正が相次ぎ、所得税・住民税・厚生年金保険料・健康保険料などあらゆるものが上がり続けていることがあります。

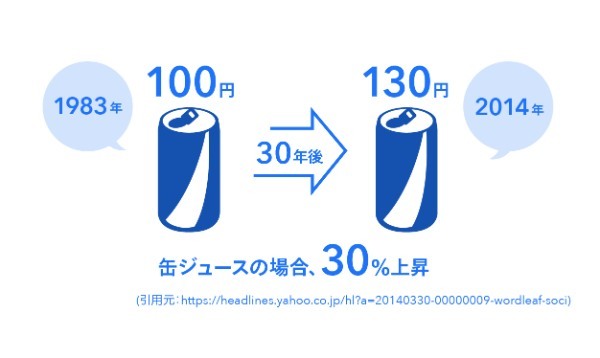

またインフレの影響で物価が上昇し、現金の価値が減少しています。 このように、身の回りにあるお金の価値が変動することで、私たちの生活にも大きな影響をもたらします。

2:お金は動かさないと増えない

今の日本は、銀行預金の金利(利回り)が0.01%と低く、100万円を1年間貯金したとしても利息がわずか100円のみです。 過去、1970年~1980年代では、金利が10%ほどあり銀行に預金するだけでお金が増えていく時代もありましたが、そのような時代はもう終わりました。

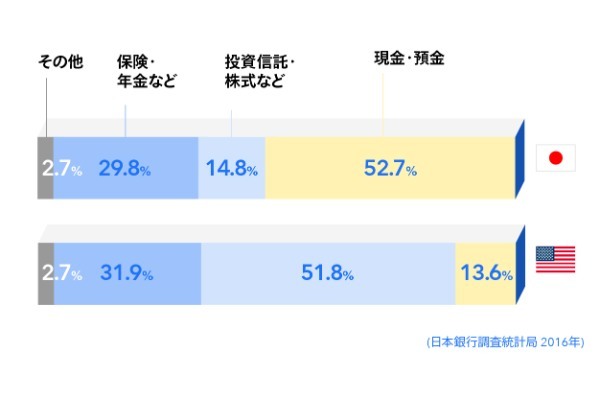

しかも、日本は未だ現金主義が半数を超えている状態。対してアメリカはわずか13.6%と、と圧倒的な差が開いています。

3:将来に備えた資産形成の重要性

先進国の中ではすでに「投資信託・株式など」が現金預金を圧倒的に上回り、一般的に資産形成の1つとして「投資」が認識・選択され日常的に取引が行われている状態です。

日本ではまだ「投資」に抵抗がある方が多いのかもしれません。 それもそのはずです。

日本では「お金の勉強」が義務教育化されておらず、金融リテラシーが低いままの状態と言われています。 その結果、投資経験者と未経験者では大きな認識の差があり一般的に投資に対してネガティブイメージが定着してしまっているのが現状です。

そんな中、遂に日本でも2022年より高校の家庭科の授業で「資産形成」の視点に触れるよう改定され、株式や債券、投資信託など基本的な金融商品の特徴を教えることになります。

「投資家目線」からみた主な金融商品のメリットやデメリットのほか、生涯のライフプランやリスク管理についても言及することになり、時代の変化が伺えます。

なぜ?お金は貯蓄から投資する時代

お金の価値が減少していく日本に対し、先進国では資産形成として「投資」をすることが当たり前。価値が変動しやすい現金だけでなく、複数の資産形成を行うことでリスク分散をすることが重要です。

今こそ、現役世代が金融リテラシーを高めて「老後資金」を「投資」で計画する時代です。投資の正しい知識を持って、資産を増やすことで明るい豊かなライフプランを描きましょう!

どうやって?正しい選択をするのか

1:安定した運用を目指す

いざ資産運用をする!となってもいきなり持っている資産の全額を投資するべきではありません。しかし何にどれくらいの投資をすればいいのかわからない人も多いはずです。

そのような場合に参考にして欲しいのは「資産三分法」という考え方です。

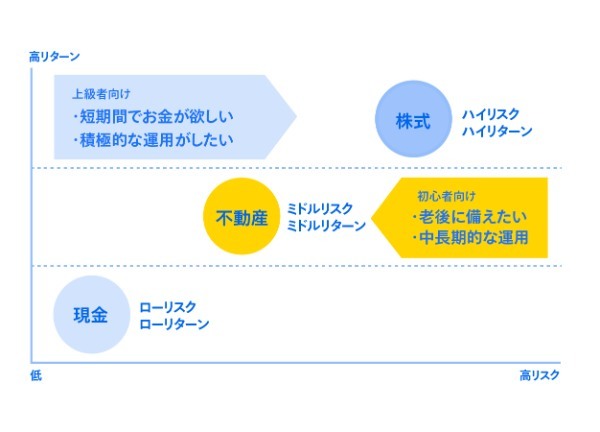

資産三分法とは、資産を「現金」「不動産」「株式」の3つに分けて所有する資産管理方法で、先進国の義務教育でも習う基本的な考え方の1つです。 このように値動きの違う幾つかの資産を組み合わせることで、価格変動を緩和し安定性のある資産形成、投資先を分散することでリスクも分散される、というメリットがあると考えられています。

2:自分の目的にあう商品

資産運用で選べる金融商品は世の中にたくさんありますが、資産3分法を参考に「現金」「不動産」「株」に限定して、それぞれの特徴やリスク・リターンをまとめました。

「現金」。預貯金を確保することは第一ですが、給料が銀行振込の主流の今、これを行う仕組みが出来てない人はほとんどいないはずです。 次に「不動産」か「株式」。ここでは投資商材を選択するにあたってのメリットやデメリットを現金と比較できるよう、分かりやすく図解してみました。

| 現金 | 株式 | 不動産 | |

|---|---|---|---|

| 安定性 | ◉ | × | ◉ |

| 収益性(利回り) | × | ○ | ◉ |

| 流動性 | ◉ | ○ | △ |

| 年金対策 | △ | × | ◉ |

| インフレ対策 | △ | ◉ | ◉ |

| 所有権 | ◉ | × | ◉ |

| 専門知識 | ◉ | × | ◉ |

まず、できるだけリスクを避けて損をしないために安定性があるか、また資産運用をするにあたりどれくらいの収益(利回り)が得られそうか予測できる運用にするのが重要と言えます。そして現金で所有するのみではインフレ対策が不十分な今、インフレに強い資産を持つことがとても大切です。

株式

企業が倒産すればその価値はゼロになります。そして証券を保有しているだけであり、企業の資産について、直接の所有権を持っているわけではないのです。つまり株式は金融市場の動向に左右される側面もありリスクが大きくなりますが、その分日々売買が可能なため、流動性が高い(売買しやすい)といえます。

不動産

現物資産の代表です。その所有者は、法律が定めた非常に強力な「所有権」を持つことになり、不動産という財産はこの権利により守られています。また不動産の賃料は経済状況に左右されずに価値を維持するため、安定して所有できることも魅力的の1つといえます。ただし売却したいときすぐには売却出来ない可能性があるといった流動性の低さがデメリットになります。

どうやって?正しい選択をするのか

安定した運用にするために資産三分法を参考にしてリスクを分散。 自身の投資する目的を明確化し、それぞれの金融商品のメリットやデメリットなど正しい知識を持って投資することが重要です。

リスクがない投資はありません。知識を深めながらさらに専門的な情報を知りたい場合は、各カテゴリの専門家のサポートを得ながら、バランスの良い資産計画にしていきましょう!