クレジットカードを作ろうとする方がまず直面するのが、数多くの種類があるカードの中から何をどう選ぶかということです。最強のクレジットカードはどんなカードなのか?ここでは複数の視点から、そのそれぞれにおける“最強”を紹介しましょう。

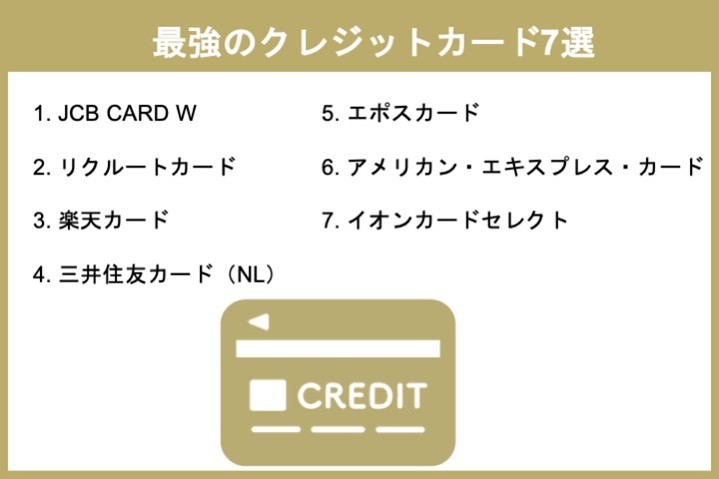

最強のクレジットカードおすすめ7選!

Q:最強のクレジットカードを教えてください。

A:1枚だけ選ぶのは難しいですが、たとえば次の7枚は“最強”の名にふさわしいカードといえます。

言葉そのままの意味での“最強”を決めるのは難しいのですが、サービスやコスパ、ステータスなどいずれかの満足度が非常に高く、“最強”と太鼓判を押したくなるカードはいくつかあります。ここではそれぞれ異なる角度から“最強”の名にふさわしいカードを7枚選んで紹介しましょう。

<最強のクレジットカード7選>

- JCB CARD W

- リクルートカード

- 楽天カード

- 三井住友カード(NL)

- エポスカード

- アメリカン・エキスプレス・カード

- イオンカードセレクト

スターバックスでのお得度が最強のJCB カード W

JCB カード Wの基本情報

| 年会費 | 無料 |

|---|---|

| 貯まるポイント | Oki Dokiポイント |

| ポイント還元率 | 基本1% |

| 国際ブランド | JCB |

| 申し込み条件 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方 |

| 発行にかかる日数 | 最短3営業日 |

| 付帯保険 | 海外旅行傷害保険(利用付帯)/ショッピングガード保険(海外) |

| 追加カード | ETC、QUICPay、家族カード |

| スマホ決済 | Apple Pay、Google Pay |

JCB カード Wのおすすめポイント

JCBの自社発行カードのポイント還元率が基本0.5%であるのに対し、このカードでは常時2倍の1%(nanacoポイントなどに交換した場合)。JCB自社発行カードのポイント優待店「JCBオリジナルシリーズパートナー」で利用すると、さらなるポイントアップを図れてお得です。

基本1%還元のこのカードの場合、高島屋や小田急百貨店、セブン-イレブン、Amazon.co.jpなどでは2%還元に、ビックカメラ、ウエルシア、出光SS、シェルSS、ニッポンレンタカーなどで1.5%還元が適用されます。さらに、スターバックスのオンライン入金・オートチャージでは5.5%もの高還元率になります。

ポイント還元率とは?

クレジット利用額に対し、何円相当のポイントが付与されるのかパーセント表記したものです。100円につき1円相当(あるいは1000円につき10円相当)のポイントが付与される場合、ポイント還元率は1%と表現されます。

JCB カード Wはこんな人におすすめ!

「JCBオリジナルシリーズパートナー」の対象店をよく利用する方に特におすすめのカードです。年会費無料なので、メインカードはもちろんサブカードにも適しています。なお、入会申し込み条件として18歳以上39歳以下という年齢制限が設定されていますが、いったん入会すると、40歳以降も年会費無料のままカードを持ちつづけることができます。

このカードには、最高2000万円の海外旅行保険が付帯するほか、海外での利用分には最高100万円のショッピング保険も付帯するので、海外旅行時にも重宝するでしょう。

ショッピング保険とは?

カードで購入した商品について一定期間、破損や盗難などの被害に対して補償する保険です。免責金額(自己負担額)が設定されている場合、それを超えた分が補償対象となります。

基本のポイント還元率が最強のリクルートカード

リクルートカードの基本情報

| 年会費 | 無料 |

|---|---|

| 貯まるポイント | リクルートポイント |

| ポイント還元率 | 1.2% |

| 国際ブランド | VISA、Mastercard、JCB |

| 申し込み条件 | VISA・Mastercard:18歳以上で安定した収入のある方、または18歳以上で学生の方(高校生を除く) JCB:18歳以上で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方 |

| 発行にかかる日数 | 最短3営業日(JCB) 最長約3~4週間(VISA/Mastercard) |

| 付帯保険 | 海外旅行傷害保険・国内旅行傷害保険(ともに利用付帯)、ショッピング保険 |

| 追加カード | 家族カード、ETCカード |

| スマホ決済 | モバイルSuica、Apple Pay、Google Pay |

リクルートカードのおすすめポイント

ポイント還元率1.2%という高還元率が特徴的な年会費無料カードです。貯まるポイントは「リクルートポイント」ですが、そこから共通ポイントの「Pontaポイント」か「dポイント」に交換することでさまざまな用途に使えます。

クレジットカードの中には電子マネーへのチャージ分にはポイントが付与されないものがありますが、このカードではVISA・Mastercardブランドでは「楽天Edy」「モバイルSuica」「SMART ICOCA」のチャージ分が、JCBブランドでは「モバイルSuica」のチャージ分がすべての電子マネーの合計で月間3万円までポイント付与対象となります。

年会費無料ながら、海外最高2000万円・国内最高1000万円補償の旅行傷害保険、年間200万円のショッピング保険(国内・海外)が付帯するところもおすすめポイントのひとつです。

リクルートカードはこんな人におすすめ!

ポイントサービスからのリターンを少しでも多く得たい方のほか、「Pontaポイント」や「dポイント」を貯めている方もポイントをまとめやすいのでおすすめです。

また、じゃらんやホットペッパー、ポンパレモールなどリクルート系のネットサービスとも相性がいいので、そうしたサービスのユーザーにも向いているでしょう

楽天市場でのお得度が最強の楽天カード

楽天カードの基本情報

| 年会費 | 無料 |

|---|---|

| 貯まるポイント | 楽天ポイント |

| ポイント還元率 | 基本1% |

| 国際ブランド | VISA、Mastercard、JCB、アメリカン・エキスプレス |

| 申し込み条件 | 18歳以上(高校生の方は除く) |

| 発行にかかる日数 | 通常約1週間~10日前後での受け取り |

| 付帯保険 | 海外旅行傷害保険(利用付帯) |

| 追加カード | ETCカード、家族カード |

| スマホ決済 | 楽天ペイ、Apple Pay、Google Pay |

出典元:楽天カード公式サイト|楽天カード

楽天カードのおすすめポイント

「楽天カード」は年会費無料でポイント還元率は基本1%です。楽天市場ではポイントアップにより3%還元となります。また、カード利用代金の引落口座を楽天銀行にしていると、1%分が加算されて4%還元にアップします。さらに、スマホの楽天市場アプリで楽天市場を使うと0.5%分が加算されて4.5%還元となります。

それに加えて、毎月の5のつく日と0のつく日(5日・10日・15日・20日・25日・30日)は、キャンペーンにエントリーした上で楽天市場を利用すると2%分のポイントが加算されます。以上のことから、楽天市場で圧倒的にポイントが貯まるカードといっていいでしょう。

ポイントアップ分で付与されるポイントは多くの場合、期間限定ポイントとなります。このポイントは使える期間が短いので、その間に楽天グループのサービスや楽天ポイント加盟店、コード決済の「楽天ペイ」などで使い切るようにしましょう。

楽天カードはこんな人におすすめ!

年会費無料カードに限れば、いわゆる“楽天経済圏”で最強といっていいカードであり、特に楽天市場ユーザーにはおすすめです。また、貯まるポイントが共通ポイントの「楽天ポイント」なので、楽天ポイント加盟店で利用すると、クレジット利用ポイントとカード提示ポイントを二重取りできます。

楽天ポイント加盟店には、ファミリーマート、デイリーヤマザキ、ポプラ、東急ストア、東急百貨店、ダイコクドラッグ、ドラッグイレブン、マクドナルド、ガスト、ジョナサン、ミスタードーナツ、出光SS、シェルSSなど多数の店舗等が登録されているので、自分がよく使うところあれば、「楽天カード」での二重取りを狙ってみましょう。

コンビニでのお得度が最強の三井住友カード(NL)

三井住友カード(NL)の基本情報

| 年会費 | 無料 |

|---|---|

| 貯まるポイント | Vポイント |

| ポイント還元率 | 基本0.5% |

| 国際ブランド | VISA、Mastercard |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 発行にかかる日数 | 最短5分(カード番号発行)、カードは翌営業日発行 |

| 付帯保険 | 海外旅行傷害保険(利用付帯) |

| 追加カード | 家族カード、ETCカード、WAON、iD、PiTaPaカード |

| スマホ決済 | Apple Pay、Google Pay |

三井住友カード(NL)のおすすめポイント

「三井住友カード(NL)」の年会費は無料です。申し込みから最短5分でカード番号が発行されるので、「Apple Pay」や「Google Pay」へ登録して実店舗でもすぐに使えて便利です。

基本のポイント還元率は0.5%ですが、大手コンビニ2社など(セブン-イレブン、ローソン)およびマクドナルドでは還元率が2.5%にアップします。さらに、非接触決済(Visaのタッチ決済、Mastercardコンタクトレス)で支払うと合計5%還元となります。

【セブン-イレブン・ローソン・マクドナルド】ポイント最大5%還元!

出典:三井住友カード公式サイト|三井住友カード(NL)

通常のポイント(200円につき0.5%)に加えて、ご利用金額200円につき+2%ポイントが還元されます。さらに、Visaのタッチ決済・Mastercard(R)コンタクトレスを使ってお支払いいただくと、ポイントが+2.5%!

三井住友カード(NL)はこんな人におすすめ!

大手コンビニ2社をよく利用する方であれば、効率よくポイントを貯められるので大変おすすめです。

また、最高2000万円補償の海外旅行傷害保険が付帯し、さらに、三井住友カードが発行するクレジットカード共通の特典として、宿泊予約サイトのExpedia(エクスペディア)、Relux(リラックス)、Hotels.com(ホテルズドットコム)で優待割引が適用されるので、旅行の機会の多い方にもメリットのあるカードといえます。

年会費無料ゴールドカードを最強に獲得しやすいエポスカード

エポスカードの基本情報

| 年会費 | 無料 |

|---|---|

| 貯まるポイント | エポスポイント |

| ポイント還元率 | 0.5% |

| 国際ブランド | VISA |

| 申し込み条件 | 日本国内在住の満18歳以上の方(高校生を除く) |

| 発行にかかる日数 | 最短即日(マルイ店舗受け取り)、約1週間で受け取り(郵送) |

| 付帯保険 | 海外旅行傷害保険(自動付帯) |

| 追加カード | ETCカード |

| スマホ決済 | モバイルSuica、楽天Edy、楽天ペイ、EPOS PAY、d払い、PayPay、Apple Pay |

エポスカードのおすすめポイント

マルイのクレジットカード「エポスカード」は年会費無料でポイント還元率は基本0.5%です。公式サイトから申し込むと、2000円相当のポイント(カードを郵送で受け取る場合)かクーポン(マルイ店舗で受け取る場合)がプレゼントされます。

このカードを利用していると、通常5000円(税込)の年会費が必要な「エポスゴールドカード」に招待されることがあり、招待された場合は年会費が永年無料となります。スマホの「エポスアプリ」では、ゴールド招待までの道のりが分かるようになっています。

「エポスゴールドカード」には空港ラウンジなどゴールドランクらしいサービスのほか、マルイなどでのポイント2倍、年間ボーナスポイント、対象店舗から選んだ3つで1.5%還元が適用される「選べるポイントアップ」など、ポイントを効率よく獲得できる仕組みが充実しています。

エポスカードはこんな人におすすめ!

このカードらしい特典として、マルイの店舗・ネット通販にて年4回、カード会員限定で期間中何度でも10%オフが適用される「マルコとマルオの7日間」が提供されます。マルイをよく利用する方なら、この特典のためだけでもカードを作るメリットがあるでしょう。

そのほか、約1万店舗のレストラン、カフェ、ホテル、レンタカー、レジャー、アミューズメント施設などで割引やポイントアップなどの優待を受けられます。お出かけ好きの方にもおすすめのカードです。

一般カード最強のステータスを誇るアメリカン・エキスプレス・カード

アメリカン・エキスプレス・カードの基本情報

| 年会費 | 1万3200円(税込) |

|---|---|

| 貯まるポイント | メンバーシップ・リワード |

| ポイント還元率 | 0.3%~0.4% |

| 国際ブランド | アメリカン・エキスプレス |

| 申し込み条件 | 20歳以上 |

| 発行にかかる日数 | 約10日間 |

| 付帯保険 | 海外旅行傷害保険・国内旅行傷害保険(ともに利用付帯)、ショッピング・プロテクション(国内・海外)、リターン・プロテクション |

| 追加カード | 家族カード、ETCカード |

| スマホ決済 | Apple Pay |

出典元:アメリカン・エキスプレス公式サイト|アメリカン・エキスプレス・カード

アメリカン・エキスプレス・カードはおすすめポイント

年会費1万3200円(税込)のアメリカン・エキスプレス・カードは、一般カードながら他社ゴールドカードにも匹敵するスペックを持ち、カードのデザインから“アメックス・グリーン”の通称でも知られています。ステータス性の高いカードといっていいでしょう。

ポイント還元率は約0.3%~0.4%と高いほうではないので、ポイント目当てではなくハイステータスカードにふさわしい特典・サービスを目的に作るカードといえます。

このカードには、空港手荷物宅配が出国時と帰国時に各1個まで無料になる特典のほか、空港での無料ポーターサービス、国内主要空港とハワイ・ホノルルの空港ラウンジが無料になるサービス、世界1300ヵ所の空港ラウンジを32米ドルで利用できるサービス、国内外のゴルフ場の予約代行、ユニバーサル・スタジオ・ジャパンでのツアーやエクスプレスパスのカード会員向け確保、新国立劇場での各種特典など、T&Eカードとして高いクオリティのサービスが充実しています。

T&Eカードとは?

T&Eとは「Travel&Entertainment(トラベル&エンターテインメント)」の頭文字をとったもので、旅行・グルメ・レジャーなどに関係する特典やサービスの充実度が高いクレジットカードを指します。

アメリカン・エキスプレス・カードはこんな人におすすめ!

平均よりも少しお金をかけたライフスタイルを指向する方や、ステータス性の高いカードを使いたい方におすすめの1枚です。

海外・国内とも5000万円補償の旅行傷害保険のほか、年間最高500万円のショッピング・プロテクション(ショッピング保険)、年間最高15万円のリターン・プロテクション(返金補償)など付帯保険も充実しているので、より大きな安心を求める方にも向いています。特に高額商品を購入する機会のある方にはおすすめです。

商品の返品もお任せください<リターン・プロテクション> アメリカン・エキスプレスのカードでご購入いただいた商品の返品を万一購入店が受け付けない場合、ご購入日から90日以内なら、アメリカン・エキスプレスにご返却いただくことにより、ご購入金額をカード会員様の会員口座に払い戻します。

出典:アメリカン・エキスプレス・カード

購入後の商品の破損・盗難を補償<ショッピング・プロテクション> 国内外を問わずアメリカン・エキスプレスのカードでお求めいただいたほとんどの商品について、破損・盗難などの損害をご購入日から90日間、1名様年間最高500万円まで補償します。

出典:アメリカン・エキスプレス・カード

イオンで最強にお得なイオンカードセレクト

イオンカードセレクトの基本情報

| 年会費 | 無料 |

|---|---|

| 貯まるポイント | WAON POINT |

| ポイント還元率 | 0.5% |

| 国際ブランド | VISA、Mastercard、JCB |

| 申し込み条件 | 18歳以上で電話連絡可能な方(高校生は除きます) |

| 発行にかかる日数 | 約1~2週間 |

| 付帯保険 | ショッピングセーフティ保険 |

| 追加カード | 家族カード、ETCカード、WAONカードプラス、プラスEXカード |

| スマホ決済 | Apple Pay、イオンiD、AEON Pay |

イオンカードセレクトのおすすめポイント

年会費無料の「イオンカードセレクト」はイオン銀行のキャッシュカードとクレジットカード、「電子マネーWAON」の機能が1枚になったものです。発行にはイオン銀行口座を持っている必要があります。

クレジット利用で貯まるポイントは「WAON POINT」でポイント還元率は0.5%です。イオングループの対象店舗では2倍の1%還元となります。

また、「電子マネーWAON」の利用でもポイントが貯まります。まず、イオン銀行口座から「電子マネーWAON」へのオートチャージ分に0.5%分の「電子マネーWAONポイント」が付与されます。その「電子マネーWAON」の利用時に0.5%分のポイントが付与されるので、合計で1%還元となります。

なお、イオングループの対象店舗では「電子マネーWAON」利用時のポイントが2倍となるので、それも合わせると合計で1.5%還元となります。こうしたイオングループ店舗での高いポイント還元率がこのカードの大きな特徴です。

イオンカードセレクトはこんな人におすすめ!

カードの特典として、イオン銀行での公共料金の口座振替1件につき毎月5ポイント(5円相当)がプレゼントされます。また、給与振込口座への指定により毎月10ポイント(10円相当)がプレゼントされます。

そのほか、このカードを含む各種イオンカードでは、毎月20日・30日に全国のイオングループ店舗でお買い物代金が5%オフに、55歳以上の会員はさらに毎月15日にも5%オフが適用されます。さらに、イオンシネマでは映画料金が同伴者1名も含め常時300円オフになります。イオンが非常にお得になるカードといっていいでしょう。

こうした特典から、イオン銀行も含めイオンをよく利用する方におすすめのカードといえます。

スマホ決済での最強クレジットカードは?

Q:スマホ決済で最強のクレジットカードは何でしょうか?

A:スマホ決済の種類によっておすすめカードが違ってきます。基本的にはポイント還元率が高い組み合わせがおすすめです。

スマホ決済で支払う機会が増えてくると、そこに組み合わせるクレジットカードは何が最強なのか気になってきます。また、どのスマホ決済とクレジットカードの組み合わせがベストなのかも気になるところです。ここでは“最強”例のひとつを紹介しましょう。

モバイルSuicaへのチャージが1.5%還元に!ビックカメラSuicaカード

ビックカメラSuicaカードの基本情報

| 年会費 | 524円(税込) ※初年度無料 ※2年目以降、前年1年間でのクレジット利用があると無料 |

|---|---|

| 貯まるポイント | JRE POINT、ビックポイント |

| ポイント還元率 | 合計1%(JRE POINT:0.5%、ビックポイント:0.5%) |

| 国際ブランド | VISA、JCB |

| 申し込み条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方(ただし、高校生の方はお申込みいただけません) |

| 発行にかかる日数 | 最短1週間 |

| 付帯保険 | 海外旅行傷害保険(自動付帯)、国内旅行傷害保険(利用付帯) |

| 追加カード | ETCカード |

| スマホ決済 | モバイルSuica |

出典元:ビューカード公式サイト|ビックカメラSuicaカード

ビックカメラSuicaカードのおすすめポイント

JR東日本のビューカードのひとつ「ビックカメラSuicaカード」の年会費は524円(税込)ですが、初年度は無料で2年目以降も前年1年間に1度でもクレジット利用があると無料になるので、実質的に年会費無料と考えていいでしょう。

クレジット利用で貯まるポイントはJR東日本の共通ポイント「JRE POINT」と「ビックポイント」で、ポイント還元率はそれぞれ0.5%、合計で1%となります。

店舗での支払いに使え鉄道利用もできるスマホ決済「モバイルSuica」へのチャージ分には、「ビックポイント」が付与されない代わりに1.5%分の「JRE POINT」が付与されます。また、「モバイルSuica」で定期券を購入すると3%分の同ポイントが付与されます。

さらに、「モバイルSuica」での鉄道利用時に2%分の「JRE POINT」が付与されるので、それも合わせると、通常のチャージ・乗車時で3.5%、定期券購入・利用で5%のポイント還元を得られることになります。JR東日本の利用で圧倒的にお得なスマホ決済とカードの組み合わせといっていいでしょう。

ビックカメラなどでのお買い物で貯まったビックポイントやJRE POINTをSuicaにチャージいただけます。ビックポイントの場合は、ビックポイント1,500ポイント=Suicaチャージ1,000円相当、JRE POINTの場合は1ポイント=1円相当としてチャージ可能です。また、JRE POINT1,000ポイントをビックポイント1,000ポイントに交換することも可能です。

出典:ビックカメラSuicaカード

ビックカメラSuicaカードはこんな人におすすめ

クレジット利用で「JRE POINT」とともに貯まる「ビックポイント」は主にビックカメラで使えるポイントなので、JR東日本の利用者で、かつビックカメラで時々買い物をする方におすすめのカードとなります。

JR東日本の駅ビルにある「JRE POINT」の加盟店ではカード提示ポイントとして1%還元を得られ、クレジット利用ポイントとの二重取りで合計2%還元となるので、そうした駅ビル内店舗をよく利用する方にもおすすめです。

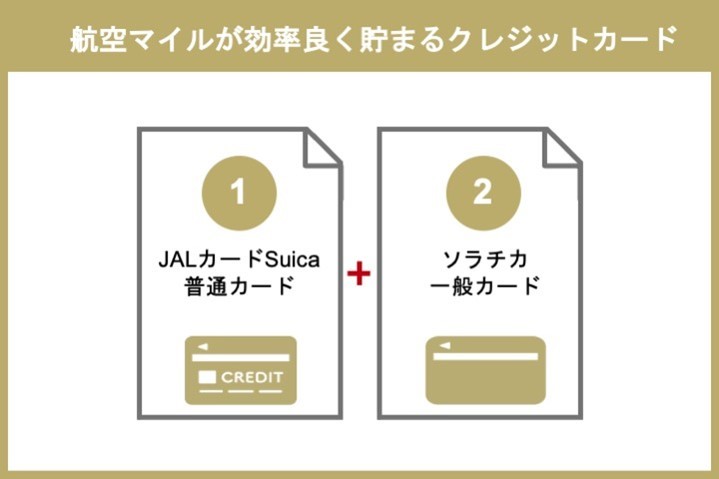

航空マイルが効率よく貯まる最強カードは?

Q:航空会社のマイルを貯めるのに最強といえるカードは?

A:航空会社提携カードのうち、自分の生活の中でポイント・マイルを貯めやすいものがおすすめです。

航空会社提携クレジットカードは入会時や毎年の継続時にボーナスマイルが付与され、また搭乗時にもフライトマイルが増量されるのでおすすめです。ポイント・マイルがより多く付与されるカード特約店を調べ、自分の生活の中でよりマイルを獲得しやすいものが、自身にとっての“最強カード”となります。

一般論として、一般カードよりもゴールドカードでポイントやマイルが貯まりやすくなっています。しかし、ゴールドカードのサービスを特に必要としないなら、ポイントアップ・マイルアップが適用されるオプションサービスを一般カードに追加する形がカードの維持コスト的におすすめです。

ここでは、JALとANAそれぞれのマイルを貯めるのに向いた、“最強”候補といえるカードを1枚ずつ紹介しましょう。

<航空マイルが効率良く貯まるクレジットカード>

- JALカードSuica普通カード

- ソラチカ一般カード

JR東日本の利用でもマイルが貯まるJALカードSuica普通カード

JALカードSuica普通カードの基本情報

| 年会費 | 2200円(税込) ※初年度年会費無料 |

|---|---|

| 貯まる航空マイル | JALマイル |

| マイル還元率 | 基本0.5% ※JALグループ利用分は1% |

| 貯まるポイント | JRE POINT |

| ポイント還元率 | 1.5% ※Suicaチャージ分のポイント還元率 |

| 国際ブランド | JCB |

| 申し込み条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方(高校生の方はお申込みいただけません) |

| 発行にかかる日数 | 最短1週間で受け取り |

| 付帯保険 | 海外旅行傷害保険・国内旅行傷害保険(自動付帯) |

| 追加カード | 家族カード、ETCカード |

| スマホ決済 | モバイルSuica、Apple Pay(QUICPay) |

出典元:ビューカード公式サイト|JALカードSuica普通カード

JALカードSuica普通カードのおすすめポイント

「JALカードSuica普通カード」は、JALカードのひとつでJR東日本のビューカードが発行しています。クレジット利用でマイルが直接付与されますが(マイル還元率0.5%)、JR東日本の利用ではマイルの代わりに「JRE POINT」が付与され、それもマイルに交換できます。

マイル還元率とは?

クレジット利用額に対し、何マイルが付与されるかをパーセントで示したもの。100円につき1マイル(あるいは1000円につき10マイル)が付与される場合、マイル還元率は1%となります。

このカードの還元率は、Suicaへのチャージで1.5%、モバイルSuicaでの定期券購入とグリーン券購入で3%となり、鉄道利用時にはそれぞれ2%分が加算されます。合計でSuicaのチャージ・利用は3.5%、モバイルSuicaでの定期券購入・グリーン券購入は5%のポイント還元率となります。

獲得した「JRE POINT」は1500ポイント→500JALマイルのレートで交換でき、マイル還元率換算ではSuicaチャージ分は約1.2%、モバイルSuicaでの定期券購入やグリーン券購入は約1.7%のマイル還元率となります。

なお、このカードの年会費は2200円(税込)ですが、マイル還元率とマイルへの交換レートがアップするオプション「ショッピングマイル・プレミアム」(年会費税込3300円)に追加で加入するのがおすすめです。この加入により、マイル還元率は1%、JALグループ利用分は2%となります。さらに、「JRE POINT」からマイルへの交換は1500ポイント→1000マイルと2倍にレートアップします。

カード年会費に3,300円(税込)をプラスしてショッピングマイル・プレミアムに入会すると、日常でのカードご利用分はもちろん、月づきの定期的なお支払いでもショッピングマイルが2倍たまり、特典交換へ近づきます!

出典:JAL

また、家族会員カードをお持ちの方は、本会員がショッピングマイル・プレミアムに入会していれば、自動的にサービス利用の対象となるのでおトクです!

JALカードSuica普通カードはこんな人におすすめ

JR東日本を日常的に利用していて、かつJALのマイルを貯めている方におすすめです。メインカードとして使うことでそれなりの利用額が期待できるなら、ぜひオプションの「ショッピングマイル・プレミアム」に登録して効率よくマイルを獲得していきましょう。

東京メトロの利用でもポイントが貯まるソラチカ一般カード

ソラチカ一般カードの基本情報

| カード年会費 | 2200円(税込) ※初年度無料 |

|---|---|

| 交換可能航空マイル | ANAマイル |

| マイル還元率 | 基本0.5% ※ANAグループ利用分は1.5% |

| ポイントサービス | Oki Dokiポイント |

| ポイント還元率 | 基本0.5% |

| 国際ブランド | JCB |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方 |

| 発行にかかる日数 | 最短3営業日 |

| 付帯保険 | 海外旅行傷害保険(自動付帯)、ショッピングガード保険(海外) |

| 追加カード | ETCカード、家族カード、QUICPay、nanaco、PiTaPa |

| スマホ決済対応 | Apple Pay、Google Pay |

出典元:JCB公式サイト|ソラチカカード

ソラチカ一般カードのおすすめポイント

ANAカードのひとつ「ソラチカカード(ANA To Me CARD PASMO JCB)」は、JCBの「Oki Dokiポイント」のほか、東京メトロの利用などで「メトロポイント」も獲得できます。それぞれANAマイルに交換できます。

一般ランクにあたる「ソラチカ一般カード」の年会費は2200円(税込)です。毎月の利用合計金額1000円(税込)ごとに「Oki Dokiポイント」1ポイントが貯まり、マイルへの交換レートは1ポイントあたり5マイルです(マイル還元率0.5%)。

なお、ANAグループなどANAカードの特約店「ANAカードマイルプラス」では、100円につき1マイルが付与されます。ポイントからマイルへの交換分との合計で1.5%のマイル還元率となります。

このカードには電子マネー「PASMO」の機能も搭載され、それによる東京メトロ乗車と、メトロポイントPlus加盟店での利用で「メトロポイント」が付与されます。貯まった「メトロポイント」は100ポイント→90マイルのレートでANAマイルに交換可能です。クレジット利用のほか日常的な交通機関利用でもマイルを貯められる優れたカードといっていいでしょう。

ソラチカ一般カードはこんな人におすすめ

このカードをメインカードとしてマイルを貯めていくなら、オプションの「10マイルコース」(年間税込5500円)への申し込みをおすすめします。これにより、「Oki Dokiポイント」からマイルへの交換レートは2倍の1ポイント→10マイルとなるため、基本のマイル還元率が1%に、ANAグループの利用では2%のマイル還元率となります。

日常的に東京メトロを利用している方が、本腰を入れてANAマイルを貯めたい場合におすすめのカードといえるでしょう。

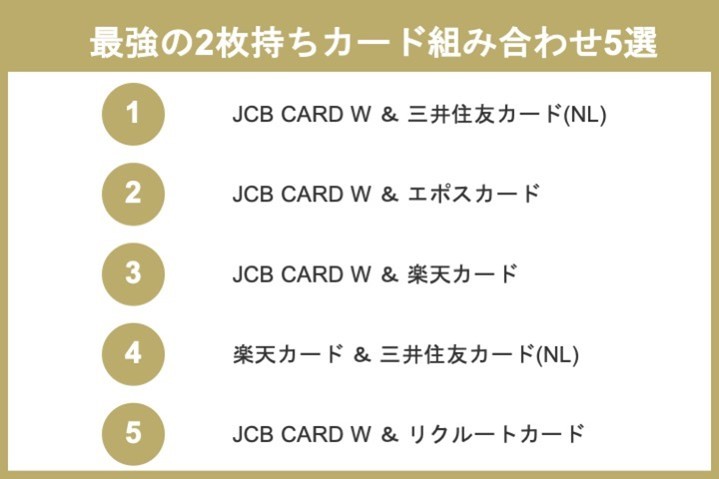

最強の2枚持ちカード組み合わせ5選!

Q:クレジットカードを2枚持つ場合の最強の組み合わせは何でしょうか?

A:ライフスタイルや使い方によってベストな組み合わせは違ってきます。

クレジットカードを2枚持つ場合の“最強”の組み合わせとして、5つのパターンで紹介しましょう。

<最強の2枚持ちカード組み合わせ5選>

- JCB CARD W & 三井住友カード(NL)

- JCB CARD W & エポスカード

- JCB CARD W & 楽天カード

- 楽天カード & 三井住友カード(NL)

- JCB CARD W & リクルートカード

「JCB カード W & 三井住友カード(NL)」コンビニ・スターバックス・マクドナルドで5%以上還元

JCB カード W & 三井住友カード(NL)の特徴

「JCB カード W」のポイント還元率は基本1%です。セブン-イレブンで2%還元となるほか、スターバックスでは5.5%還元と超高還元率になることからJCB自社発行カードの中でも人気の1枚となっています。

一方、「三井住友カード(NL)」は、基本のポイント還元率こそ0.5%とあまり高くありませんが、セブン-イレブン・ローソンのコンビニ大手2社など、およびマクドナルドでは最大5%還元となります。

JCB カード W & 三井住友カード(NL)のおすすめポイント

以上の特徴から、「JCB カード W」と「三井住友カード(NL)」を併用すると、コンビニ大手2社とスターバックス、マクドナルドでは常時5%以上のポイント還元を受けられることになります。これらの店舗をよく利用する方に、おすすめの組み合わせといっていいでしょう。

また、「JCB カード W」の国際ブランドはJCBのみとなるので、VISAかMastercardから国際ブランドを選べる「三井住友カード(NL)」と組わせて持つことで、JCB加盟店が比較的少ない海外での使い勝手が向上します。

どちらも年会費無料なので、2枚持ちでも維持コストは0円です。これもメリットのひとつといっていいでしょう。

「JCB カード W & エポスカード」全国各地の多数の店舗・施設で優待を受けられる

JCB カード W & エポスカードの特徴

「JCB カード W」のポイント還元率は基本1%です。セブン-イレブンで2%還元となるほか、スターバックスでは5.5%還元と超高還元率になる人気のカードです。また、JCBカードに共通のサービスとなりますが、全国のJCB優待店での割引などの優待や、海外のサービス拠点「JCBプラザ」など海外旅行で便利な多種多様のサービスが利用できることも魅力のひとつとなっています。

JCBプラザは、世界各地に設置された、海外サービス窓口です。JCB加盟店のご予約や観光に関するお問い合わせをJCBプラザ・スタッフが日本語で承ります。

出典:JCB

一方、「エポスカード」のポイント還元率は基本0.5%です。このカードの目玉となっている特典として、マルイの店舗・ネット通販にて年4回、期間中なら何度でも10%オフが適用される「マルコとマルオの7日間」が挙げられます。そのほか、約1万店舗の多種多様な店舗・施設で割引やポイントアップなどの優待を受けられます。

以上のことから、この2枚のカードを持つと全国各地の多数の店舗で優待を受けられることになります。

JCB カード W & エポスカードのおすすめポイント

「エポスカード」を利用していると、通常5000円(税込)の年会費が必要な「エポスゴールドカード」に年会費永年無料で招待されることがあります。このカードにはポイントが貯まりやすい仕組みがいくつも用意されているので、基本1%還元の「JCB カード W」と組み合わせることで、効率よくポイントを貯める使い方が可能です。

「エポスゴールドカード」には空港ラウンジなどゴールドランクらしいサービスがしっかり付帯するので、年会費無料で一般カードと併せてゴールドカードのサービスを利用できることになります。

また、先に触れたとおり「JCB カード W」の国際ブランドはJCBのみなので、国際ブランドがVISAとなる「エポスカード」と組わせて持つと、JCB加盟店が少ない海外でも便利に使えます。

「JCB カード W & 楽天カード」街のお店で広くポイントアップを図れる

JCB カード W & 楽天カードの特徴

「JCB カード W」のポイント還元率は基本1%です。JCB自社発行カードの特約店「JCBオリジナルシリーズパートナー」ではポイントアップが適用され、中でもスターバックスでは5.5%還元の超高還元率となります。

一方、「楽天カード」のポイント還元率は基本1%です。楽天ポイント加盟店ではカード提示による獲得ポイントとの二重取りが可能です。そこで両者を併用するとポイントアップが適用される店舗の幅が広がります。

たとえば、「JCBオリジナルシリーズパートナー」に登録されているガソリンスタンドはapollostation、出光SS、シェルSSの3つですが、楽天ポイント加盟店にはこの3つに加え、コスモ石油やキグナス石油、太陽石油、エネクスフリート、丸紅エネルギーなども含まれており、これらのガソリンスタンドではポイント二重取りが可能です。

JCB カード W & 楽天カードのおすすめポイント

以上の特徴から、街のお店で広くポイントアップを図りたいなら、「JCB カード W」と「楽天カード」の組み合わせがおすすめです。どちらも年会費無料なので維持コストは0円となります。

また、「JCB カード W」の国際ブランドはJCBのみですが、「楽天カード」ならVISA、Mastercard、JCB、アメリカン・エキスプレスの4ブランドから選べるので、ブランドを柔軟に組み合わせられます。

楽天市場を利用する方にとっては、「楽天カード」で楽天市場の利用分が3%還元となることも大きなメリットとなります。さらに、楽天銀行をカード利用代金の引落口座にすると1%分が加算されて4%還元になります。加えてスマホの楽天市場アプリから楽天市場を使うと0.5%分が加算されて4.5%還元となります。

「楽天カード & 三井住友カード(NL)」コンビニで幅広く高還元ポイントを獲得可能

楽天カード & 三井住友カード(NL)の特徴

「楽天カード」のポイント還元率は基本1%です。楽天市場では3%還元となり、楽天銀行をカード利用代金の引落口座に設定すると+1%の4%還元になります。さらにスマホの楽天市場アプリで楽天市場を使うと+0.5%となり合計で4.5%還元が実現します。また、街なかの楽天ポイント加盟店ではカード提示による獲得ポイントとの二重取りが可能です。

一方、「三井住友カード(NL)」は、基本のポイント還元率は0.5%と「楽天カード」の半分ですが、コンビニ大手2社など(セブン-イレブン・ローソン)とマクドナルドでは最大5%還元となります。

楽天カード & 三井住友カード(NL)のおすすめポイント

以上の特徴から、2大コンビニとマクドナルドでは「三井住友カード(NL)」を、それ以外の店舗では「楽天カード」を使うようにすると、幅広く高いポイント還元率でショッピングできることになります。いずれも年会費無料となり維持コストはかかりません。

コンビニに関していうと、デイリーヤマザキ、ポプラ、生活彩家、スリーエイト、くらしハウスなどのコンビニが楽天ポイント加盟店になっているため、「三井住友カード(NL)」と「楽天カード」を2枚持ちすると幅広いコンビニでポイントアップを図れることになります。

2大コンビニだけでなく、いろいろなコンビニや楽天市場を利用する機会が多い方におすすめの組み合わせといっていいでしょう。

「JCB カード W & リクルートカード」で幅広く高還元率ポイントを獲得

JCB カード W & リクルートカードの特徴

「JCB カード W」のポイント還元率は基本1%です。JCB自社発行カードの特約店「JCBオリジナルシリーズパートナー」ではポイントアップが適用され、そのうちスターバックスでは5.5%還元の超高還元率に。

ポイントアップ店にはほかに、Amazon.co.jp、セブン-イレブン、ウエルシア、高島屋、小田急百貨店、ビックカメラ、ニッポンレンタカーなど多数の店舗が登録されています。

一方、「リクルートカード」のポイント還元率は1.2%です。基本の還元率が高いのでどこで使ってもお得です。なお、このカードではVISA・Mastercardブランドでは「楽天Edy」「モバイルSuica」「SMART ICOCA」のチャージ分が、JCBブランドでは「モバイルSuica」のチャージ分が、月間3万円までポイント付与対象となります。

それらの電子マネーのうち「楽天Edy」では利用時に0.5%分のポイントが付与されます。一方、「モバイルSuica」「SMART ICOCA」では一部の利用分がポイント付与対象となるので、クレジットチャージ分のポイントと合わせてのポイント二重取りが可能です。

JCB カード W & リクルートカードがおすすめポイント

いずれのカードも年会費無料なため、維持コストはかかりません。幅広くポイントを獲得したい方は、「JCBオリジナルシリーズパートナー」加盟店では「JCB カード W」を使い、それ以外では「リクルートカード」を使うといいでしょう。

また、「楽天Edy」「モバイルSuica」「SMART ICOCA」などを使っているなら、「リクルートカード」で月間3万円のチャージを行い、ポイント二重取りを狙うようにしましょう。

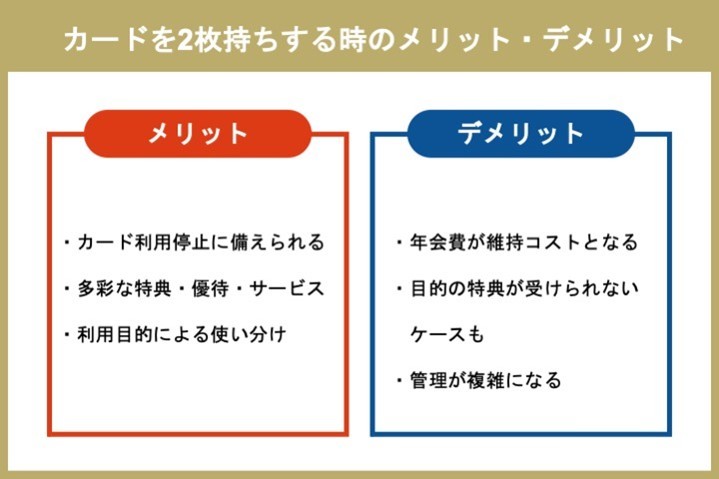

カードを2枚持ちする時のメリット・デメリット

Q:クレジットカードを2枚持ちするメリットは?デメリットもありますか?

A:基本的にはメリットのほうが大きいといえますが、使い方に注意しないとコスト面や管理面でデメリットを感じる場合もあります。

クレジットカードを2枚持ちすることのメリットとデメリットについても、ここで説明しておきましょう。

クレジットカード2枚持ちのメリット

<クレジットカード2枚持ちのメリット>

- 万が一のカード利用停止に備えられる

- カードごとに違う特典・優待・サービスを利用できる

- 利用目的によって使い分けられる

メリット1:万が一のカード利用停止に備えられる

複数のカードを持っていると、万が一、いずれかのカードの利用が停止されたとしても、別のカードで決済が可能です。利用停止されるような使い方を自分ではしていないつもりでも、第三者による不正利用の疑いがある場合などに利用停止となるケースがあります。

メリット2:カードごとに違う特典・優待・サービスを利用できる

カードごとに異なる特典・優待・サービスがあるので、複数のカードを持っているとそのバリエーションが増えます。特に優待を受けられる店舗の数などが大きく増えることになるでしょう。

メリット3:利用目的によって使い分けられる

家計の管理を容易にする目的で、ショッピング用、公共料金の支払い用、仕事用というように、用途別に違うカードを使い分けられます。また、海外旅行に強いカードを旅行用に、日常生活で利用する店舗で優待を受けられるカードを普段用にといった使い分けにも便利です。

クレジットカード2枚持ちのデメリット

<クレジットカード2枚持ちのデメリット>

- 年会費が維持コストとなる

- 目的とする特典が受けられないケースも

- 管理が複雑になって見落としが生じる

デメリット1:年会費が維持コストとなる

年会費が有料のカードは特典などが充実していることが多いのですが、そうしたカードを複数持つと年会費負担が気になってきます。できれば、年会費無料のカードで揃えて年会費負担がないようにしましょう。

デメリット2:目的とする特典が受けられないケースも

特典やサービスを受けるのに、年間利用額や年間利用回数の条件が設定されている場合、複数のカードを利用していることでその条件を満たせないことがあります。その場合、目的とする特典などを利用できません。

たとえば、年間100万円以上の利用により年会費無料になるカードで、ほかのカードをメインに使ってしまい条件をクリアできず、年会費がかかってしまうケースなどが考えられます。

デメリット3:管理が複雑になって見落としが生じる

カードごとに締め日や支払日が違っていると支払額の管理が複雑になります。また、利用明細の確認を怠り、不正利用に気づくのが遅れることもありそうです。カード枚数が多いとカードの紛失や盗難に気づきにくいケースもあります。

メインカード選びのポイント

Q:主に使うことになるメインカードにはどんなカードを選ぶべきでしょうか?

A:日常的に使うことを前提に、メリットの大きいカードを選択しましょう。

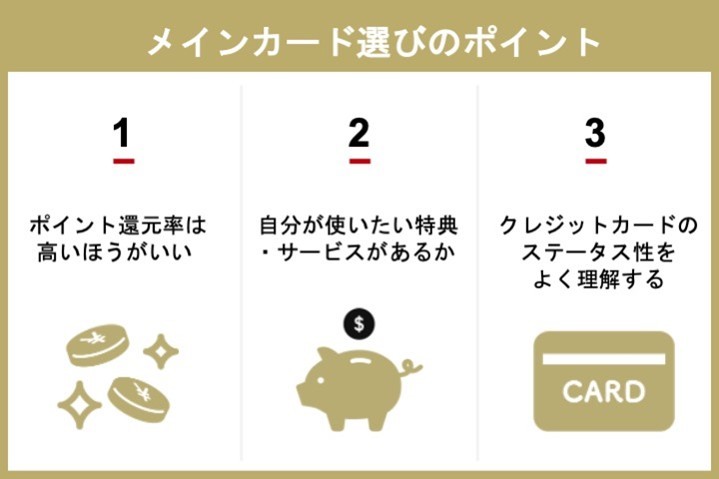

主に使うメインカードの選び方について、3つのポイントを挙げてみましょう。

<メインカード選びのポイント>

- ポイント還元率は高いほうがいい

- 自分が使いたい特典・サービスがあるか

- クレジットカードのステータス性をよく理解する

ポイント還元率は高いほうがいい

メインカードとは主に使うカードのことで、これには基本のポイント還元率が高いものを選ぶようにしましょう。ポイントアップの適用などにかかわらず、常時ポイント還元率が高いカードがメインカードとして適しています。

ポイントの有効期限が長く、使い道の選択肢が多いほうが使い勝手がいいので、そういった点も検討材料としましょう。

自分が使いたい特典・サービスがあるか

特典・サービスが充実しているカードは魅力的に見えますが、自分が使いたいようなものでなければ意味がありません。特にメインカードでは自分が日常的に利用できそうな特典・サービスであるかをよく確認して、そのお得度や便利度を判断しましょう。

クレジットカードのステータス性をよく理解する

人前でクレジットカードを使う機会の多い方は、メインカードのステータス性を検討材料に入れてもいいでしょう。その場合、カードのステータス性を正しく把握する必要があります。

カードのグレードは、一般→ゴールド→プラチナの順に高くなります。また、発行会社別ではイオンや楽天といった流通系カードよりも、ジャックスやオリコなど信販系カードのほうがステータスが高く、それよりさらに高いのが三井住友カードなど銀行系カードとなります。

また、ダイナースクラブ、アメリカン・エキスプレスの自社発行カード、ラグジュアリーカードなどは別格のハイステータスカードとされています。

サブカード選びのポイント

Q:補助的に使うサブカードにはどんなカードを選ぶべきでしょうか?

A:メインカードに足りない部分を補うことを意識して選択しましょう。

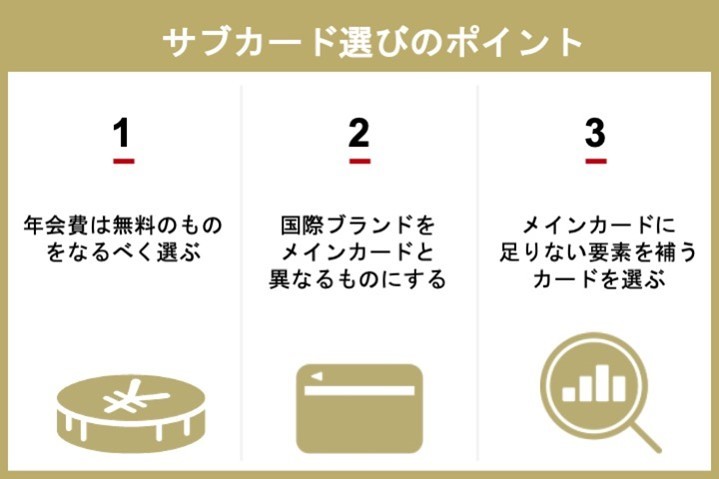

補助的に使うサブカードの選び方についても、3つのポイントを挙げて説明しておきましょう。

<サブカード選びのポイント>

- 年会費は無料のものをなるべく選ぶ

- 国際ブランドをメインカードと異なるものにする

- メインカードに足りない要素を補うカードを選ぶ

年会費は無料のものをなるべく選ぶ

補助的に使うサブカードには年会費無料のものがベストです。特にメインカードの年会費が有料の場合は、サブカードのほうは無料のものを選ぶようにしましょう。ただし、メインカードに無料のものを選んだ場合、サブカードで年会費以上のメリットが期待できるなら有料のものでもいいでしょう。

国際ブランドをメインカードと異なるものにする

サブカードの国際ブランドは、メインカードとは別にしたほうがいいでしょう。違う国際ブランドにすることで、一方のカードが使えない店でも、もう一方のカードが使えることがあります。

特にメインカードがJCB、アメリカン・エキスプレス、ダイナースクラブの場合は、サブカードは全世界で多くの加盟店を擁するVISAかMastercardを選びましょう。

メインカードに足りない要素を補うカードを選ぶ

メインカードに足りない要素を補うことを意識してカードを選びましょう。具体的には、付帯保険の内容や優待店のラインナップなどをチェックして、その足りないところを補えるカードを探します。

3枚目のカードを持つならどんなカードがいいか?

Q:3枚目のカードを持つ場合はどんなカードがいいでしょうか?

A:サブカードと同じ考え方で選ぶか、あるいは特定の利用において尖ったメリットのあるカードを選んでもいいでしょう。

3枚目のカードを持つ場合はメインとサブをさらに補うカードを選ぶか、あるいは自分にとってのメリットのある、何か突出した特徴を持つカードを選ぶといいでしょう。

後者の選び方をする場合は個々人のニーズに合わせることになるので、おすすめを挙げにくいところがありますが、参考までに2つの“尖った”メリットのあるカードを紹介しておきます。

<3枚目におすすめのクレジットカード>

- TRUST CLUBプラチナマスターカード

- セゾンパール・アメリカン・エキスプレス・カード

コース料理が1名無料になるTRUST CLUBプラチナマスターカード

画像=TRUST CLUBプラチナマスターカードより引用

「TRUST CLUBプラチナマスターカード」の年会費は3300円(税込)と、プラチナカードとしては非常に安く設定されています。

年会費が安いこともあり、他社プラチナカードと比較すると特典・サービス内容には物足りない面もありますが、全国約250店のレストランにて2名以上で、コース料理を利用すると1名分が無料になる「ダイニング by 招待日和」が付帯するため、食事を重視する方にとっては大きなメリットとなります。

「招待日和」によって厳選された国内外約250店の有名レストランで2名様以上のご利用で1名様が無料。お料理は、その店舗がおすすめするコースを召し上がっていただき、2名様以上でご予約の場合に、 コース料金1名様分を無料でご招待します。 ※本サービスはご好評につき、お一人様1カ月あたり2回までのご利用とさせていただいております。

出典:TRUST CLUBプラチナマスターカード

「ダイニング by 招待日和」を3300円の年会費で利用できるカードと考えるなら、その一点のみをとっても、グルメをお得に満喫したい方におすすめのカードといえるでしょう。

QUICPay決済で3%還元になるセゾンパール・アメリカン・エキスプレス・カード

「セゾンパール・アメリカン・エキスプレス・カード」は年1回のカード利用で年会費無料のまま持ちつづけられるカードです。通常のクレジット利用分は0.5%還元ですが、QUICPay加盟店で「Apple Pay」「Google Pay」「セゾンQUICPay」のいずれかを使い支払うと3%還元が適用されます。

QUICPay加盟店では圧倒的な高還元率となるため、3枚目のカードとして検討に値する1枚となるでしょう。

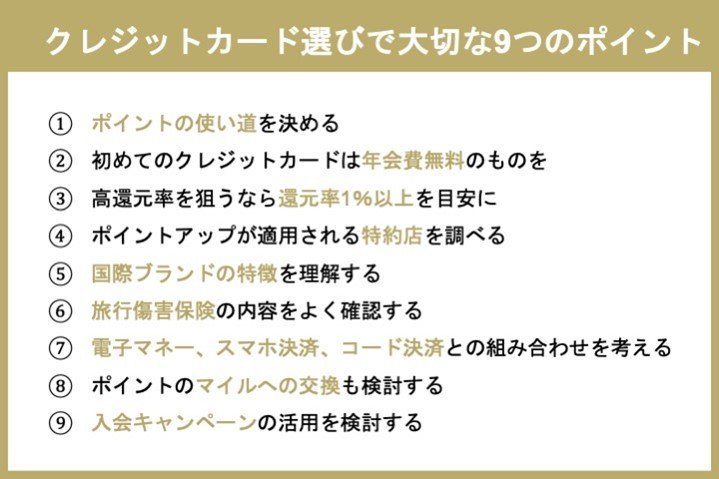

クレジットカード選びで大切な9つのポイント

Q:クレジットカード選びで大切なことは何でしょうか?

A:一般論として、次の9つのことを意識してみてください。

<クレジットカード選びで大切な9つのポイント>

- ポイントの使い道を決める

- 初めてのクレジットカードは年会費無料のものを

- 高還元率を狙うなら還元率1%以上を目安に

- ポイントアップが適用される特約店を調べる

- 国際ブランドの特徴を理解する

- 旅行傷害保険の内容をよく確認する

- 電子マネー、スマホ決済、コード決済との組み合わせを考える

- ポイントのマイルへの交換も検討する

- 入会キャンペーンの活用を検討する

①ポイントの使い道を決める

ポイントサービスはクレジットカードの大きなメリットとなっています。そこで、ポイントの使い道を決めると選ぶべきカードも必然的に定まってきます。

具体的には、普段貯めている共通ポイントやマイルにまとめたいか?キャッシュバックの形で利用したいか?貯めたポイントを運用して増やしたいか?特定のオリジナルグッズなどに交換したいか?といったことを考えておくと、検討しているカードのポイントサービスが自分にとってどうメリットがあるか判断できます。

②初めてのクレジットカードは年会費無料のものを

初めてクレジットカードを持つなら、まずは維持コストのかからない年会費無料のものを選びましょう。それなら、何かしら不足を感じた場合でも実質的なデメリットはなく、ほかのカードにも好きなタイミングで気楽に乗り換えられます。

③高還元率を狙うなら還元率1%以上を目安に

以前は多くのクレジットカードでポイント還元率が0.5%ほどに設定されていました。しかし近年、カード会社間の競争が激しくなり、1%以上の還元率のカードも多くなっています。そこで、高いポイント還元率を狙うなら1枚は、年会費無料で1%以上の還元率のカードを持つようにしましょう。

④ポイントアップが適用される特約店を調べる

多くのクレジットカードは、カード特約店としてポイントアップが適用される店舗を設定しています。

たくさんの店舗が登録されていたり、ポイントアップ率が高い店舗があったりするとつい目を引かれますが、それよりも自分が普段からよく利用する店舗が特約店になっているカードを選びましょう。そのほうが無理なくポイントアップを図れます。

⑤国際ブランドの特徴を理解する

クレジットカードの国際ブランドの特徴として、JCBは日本で加盟店が多く、VISAやMastercardは世界中に加盟店が多いという特徴があります。

また、アメリカン・エキスプレスとダイナースカードは比較的加盟店数が少ないのですが、そのうちアメリカン・エキスプレスのカードは日本ではJCB加盟店でも利用できます。一方、ダイナースクラブのカードでは一部のカードを除き、Mastercardブランドのカードを無料で追加発行できます。

こうした国際ブランドの特徴を踏まえた上でクレジットカードを選びましょう。

⑥旅行傷害保険の内容をよく確認する

旅行傷害保険は海外旅行中のケガや病気、国内旅行中のケガなどに伴う治療費などを補償する保険です。特に海外では医療費が高額になるケースがあるので、こうした保険は必須となります。

クレジットカードの多くに旅行傷害保険が付帯しますが、最高補償金額(死亡・後遺障害)だけでなくケガや病気の治療費の補償金額も重要です。また、旅行代金のカード払いが付帯条件となる「利用付帯」なのか、カード払いの有無を問わない「自動付帯」なのかも重要なチェックポイントとなります。年会費が高額なカードなら、家族にも保険が付帯する家族特約の有無も気になるところです。

カードを選ぶ時には、そうした観点で各カードの旅行傷害保険のスペックを比較してみましょう。

⑦電子マネー、スマホ決済、コード決済との組み合わせを考える

電子マネーへのチャージ分にポイントが付与されるのか?どのスマホ決済を利用できるのか?コード決済ではどうか?こうしたことをチェックしてより便利でお得な使い方を検討してみましょう。

特に、クレジット利用ポイントと、こうした決済手段での支払い時に得られるポイントとの二重取りができるかどうかにフォーカスして検討することをおすすめします。

⑧ポイントのマイルへの交換も検討する

航空機を定期的に利用する方は、クレジットカードのポイントをマイルへ交換することでポイントの価値を最大化できる場合が多いといえます。特にJALカードやANAカードなど航空系クレジットカードではマイルを貯めることを前提にします。

マイルの価値は1マイル=2円相当以上とされているので、それを踏まえてマイルが効率よく貯まるカードを選びましょう。

⑨入会キャンペーンの活用を検討する

カードの入会キャンペーンとして多くのポイントを獲得できることがあるので、カード選びの判断材料にしましょう。

ただし、ポイント還元率の低いカードを選ぶと、最初にキャンペーンでポイントを獲得できても、その後は思ったようにポイントが貯まらないということになりがちです。一時的なキャンペーン獲得ポイントだけでなく、カードそのもののスペックもよく検討する必要があります。

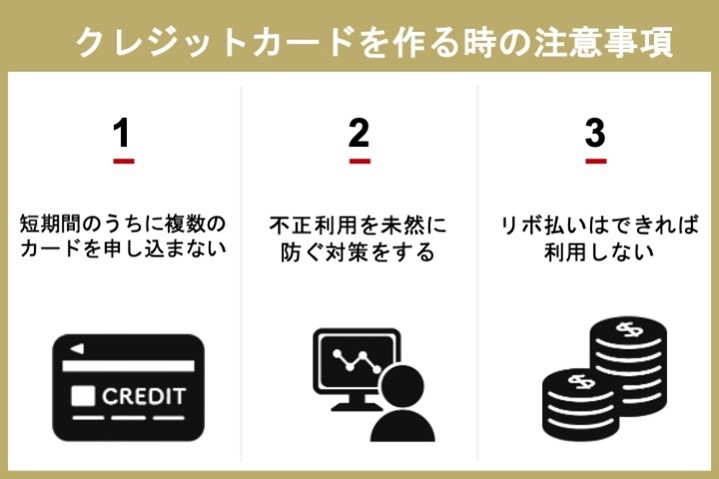

クレジットカードを作る時の注意事項

Q:実際にクレジットカードを作る時は何に注意すればいいでしょうか?

A:安心してカードを使うために守るべきこと、守ったほうがいいことがいくつかあります。

<クレジットカードを作る時の注意事項>

- 短期間のうちに複数のカードを申し込まない

- 不正利用を未然に防ぐ対策をする

- リボ払いはできれば利用しない

①短期間のうちに複数のカードを申し込まない

カードの申し込み情報は信用情報機関を介して各社で共有されています。そこで、短期間のうちに複数のカードに申し込むと、その情報はカード会社側には筒抜けになっていると考えてください。

そうした申し込みは「多重申し込み」といわれ、カード会社からは支払い能力に関して警戒の目を向けられます。その結果、審査でもマイナスに働きます。

カードの申し込み情報は6ヵ月間は残るので、複数のカードを申し込む必要がある場合は6ヵ月以上の間を空けるようにしましょう。

②不正利用を未然に防ぐ対策をする

不正利用を防ぐため、また万が一被害にあった時に補償を受けられるようにするために、以下のことを実施しましょう。

<不正利用を防ぐ対策>

- カードが届いたらすぐに署名欄にサインする。

- カード情報を第三者に教えない。

- 利用明細をまめに確認する。

- 暗証番号に誕生日や車のナンバーなどを使わない。

- 定期的に暗証番号を変更する。

- ETCカードをETC車載器に挿したままにしない。

- カード会社を装う詐欺メールに注意する。

- 不審なウェブサイトでカードを利用しない。

- 紛失・盗難・不正利用に気づいたらカード会社へすぐ連絡する。

③リボ払いはできれば利用しない

自動リボ払いを設定すると年会費の優遇などが適用されるカードがありますが、リボ払いでは月々の返済金額が一定なのでなかなか返済が終わらず、一方で利用残高が膨らんでいき、手数料負担が意図しない大きさになることがあります。

手数料負担をよく理解して賢く使うこともできますが、初めてクレジットカードを持つ場合は避けたほうが無難です。中には初期設定がリボ払いになっていて、入会後に会員が設定しなおさないとそのままになってしまうカードもあるので注意が必要です。

よくある質問とその答え

クレジットカードの選び方のポイントは?

クレジットカードを初めて持つのなら、維持コストを考えて年会費無料のものをピックアップし、そこからさらにポイント還元率がなるべく高いものを選ぶといいでしょう。

最強のメインカード候補は?

基本のポイント還元率が1%以上の年会費無料カードである、「JCB カード W」「楽天カード」「リクルートカード」などがメインカードに適しています。

クレジット2枚持ちでの最強の組み合わせは?

いずれも年会費無料の「JCB カード W」と「三井住友カード(NL)」の組み合わせなら、コンビニ大手2社など(セブン-イレブン・ローソンなど)とマクドナルド、スターバックスで5%以上のポイント還元率となり、日常生活の中でお得にポイントが貯まります。

3枚持ちの最強クレジットカード候補は?

「JCB カード W」と「三井住友カード(NL)」に加えての3枚目の候補として、楽天市場でポイントアップが適用される「楽天カード」や、QUICPay加盟店で3%還元となる「セゾンパール・アメリカン・エキスプレス・カード」がおすすめです。

クレジットカードを複数持つメリットは?

複数のクレジットカードを持つことで、それぞれに足りないスペックを補うことができます。また、予期せぬ理由によりカードが利用停止になった場合、別のカードを使うことが可能です。

クレジットカードは2枚持ち、3枚持ちで利便性やお得度がアップする

1枚だけで完璧なクレジットカードというのは存在しないので、いくつかのカードを組み合わせて上手に活用するのが多くの方にとって最善の使い方となります。

複数のクレジットカードを併用すると各カードの欠点を補い合い、良さを最大限に引き出すことが可能です。ここで紹介した情報や活用法を参考にして、自分にとってベストな組み合わせを探ってみてください。

| 関連記事 |

|---|

|

・【目的別】おすすめのクレジットカードおすすめ8選と失敗しない選び方を解説 ・ 【高還元率】クレジットカード8選!選び方や各カードの特徴を徹底解説 ・マスターカードの魅力は?おすすめ5選と選び方を徹底解説 ・20代におすすめクレジットカード7選!20代限定のメリットも紹介 ・イオンカードのメリット・デメリットは?その評判や特徴とあわせて解説 |