新型コロナウイルスの影響もあり、インターネットで買い物をする人は年々増えています。ネットショッピングでの支払い方法として多くの人がクレジットカードを利用していますが、そのメリットやデメリット、代表的なカードの情報やショッピングでの使い方はどのようになっているのでしょうか。

クレジットカード選びの4つのポイント

ネットショッピングで使うクレジットカードを選ぶ時に重要な点は、「ポイントの貯めやすさ」などです。特に次の4項目をチェックして比較しましょう。

<クレジットカード選びのポイント>

- よく利用するショップの特典に注目

- ポイント還元率の高さ

- 貯めたポイントの利用のしやすさ

- ショッピング補償つきなら安心

よく利用するショップの特典に注目

まずは、使用頻度から選ぶ方法です。よく使用するネットショップがある場合は、そのショップでポイントの還元率が高かったり割引が受けられたりするカードを使うことで得をすることができます。複数のショップで買い物をするのであれば、より多くのお店に対応している会社のものを選ぶのがよいでしょう。

利用するショップが多い場合には、カードを複数枚作ることも検討してみましょう。2枚のカードでポイントは別々に貯まっていきますが、共通ポイントなどに移行できれば最終的には一本化できるので、結果的にお得になるケースもあります。

ポイント還元率の高さ

同じ買い物をしても、ポイント還元率が高いカードを使うか低いカードを使うかで獲得できるポイントは異なります。特定のお店でのポイントが高くなるカードも多くあるので、こちらも自分がよく使うショップと提携しているものを選ぶのがよいでしょう。特に決まったお店で買い物をするわけではない場合は、全体的な還元率で比べた上で選びましょう。

なお、ポイントの還元については、全ての買い物に同じ還元率が適用されるのか、特定の条件でのみ適用されるのかという点もきちんと調べたうえでお得になるものを選択するのがおすすめです。

貯めたポイントの利用のしやすさ

カードで買い物をする大きな利点はポイントが貯まることです。しかしポイントが利用しにくい条件のカードであると、結局うまく活用できないまま失効してしまうこともあります。貯めたポイントを簡単かつ便利に利用できるかどうかということも、カード選びのポイントになってきます。その際には次の3点を確認しましょう。

有効期限

まずポイントの有効期限についてです。ポイントには有効期限が決まっているものや、最後のポイント獲得日から決まった期間内に再度ポイントを獲得することによって有効期限が延びていく実質無期限のもの、ポイントに期限のない永久不滅ポイントがあります。同じ会社のカードでもゴールドやプラチナなど、ランクが上がるに従ってポイントの有効期限は長くなります。また、同じカードに貯まるポイントでも通常のポイントと有効期限の短い期間限定ポイントの2種類がある場合もあります。こまめにポイント履歴を確認して失効する前に使い切るようにしましょう。

交換条件

ポイント交換の条件も重要です。貯まったポイントを1ポイントから使えるカードもあれば、「500ポイント貯めないと交換ができない」というように最低交換ポイントが決まっているものもあります。どのくらいの利用があれば交換条件を達成できるかを計算してカードを選ぶ必要があります。

他社ポイントへの移行

貯まったポイントを他社のポイントに交換できるかどうかもチェックしましょう。自分がメインで利用しているポイントや、利用できる場所が多いポイントに移行できるものを選ぶことで貯めたポイントをより活用することができます。

ショッピング補償つきなら安心

直接お店で購入するのとは違い、ネットショッピングの場合は決済のあときちんと商品が届くか、破損はないかなどが気になる方も多いのではないでしょうか。クレジットカードの中には、購入した商品が破損していたり盗難にあったりした場合に請求できる保険が付いているものもあります。

保険があることで、ネットショッピングにおける心配が軽減されます。保険の適用範囲や条件、補償額については各社によって異なっているのでしっかり比較して選びましょう。

各社のクレジットカードを知ってお得にショッピング

現在、多くの会社がさまざまな種類のクレジットカードを発行しています。年会費や還元率、そのカードの強みなどは会社によって違うので、きちんとそれぞれのカードの特徴を理解しておくことが重要です。

ここでは、14種類のクレジットカードの特徴やおすすめポイント、評判などを紹介します。

<紹介するクレジットカード14選>

楽天カード、JCB CARD W、三井住友カード(NL)、三井住友カード ゴールド(NL)、PayPayカード、リクルートカード、dカード、ZOZOCARD、JCB一般カード(JCBオリジナルシリーズ)、ビックカメラsuicaカード、VAISOカード、セゾンカードインターナショナル、セゾンパール・アメリカン・エキスプレス(R)・カード、セディナカード クラシック

楽天カード

楽天カードの概要

楽天カードは楽天グループが発行しているクレジットカードです。Mastercard・JCB・Visa・American Expressに対応しており、還元率は100円で1ポイント貯まるので1%です。年会費は永年無料で、ETCカードと家族カードが追加可能です。ETCカードについては楽天カードランクがダイヤモンド・プラチナ会員の場合は無料ですが、それ以外の場合は年会費が550円(税込)かかります。

また、楽天カードは現在所持しているカードに加えて、「2枚目」も作ることもできます。引き落とし口座を別途指定することも可能なので、支払いの内容や利用シーンごとに使い分けをしつつ同じ会社のポイントを貯めていくことが可能です。楽天カードでは2022年2月現在、2枚目のカードの申し込みと1回以上の利用で1,000ポイント獲得できるキャンペーンを開催しています(2021年4月30日10:00まで)。

楽天証券での投資信託にも楽天カードを活用することができます。つみたてNISAを含む投資信託の積立購入について、楽天カードでクレジット決済をすることでポイントが貯まります。ポイント還元率は買い物と同様に100円で1ポイントなので、運用しながらポイントを獲得できます。さらに条件を達成すると楽天市場での買い物でポイント還元が+1倍になる特典もあります。

楽天カードがネットショッピングにおすすめの理由

関連サービスの利用でどんどん貯まるポイント制度

楽天カードがネットショッピングに向いているのは、楽天市場など関連のショッピングサービスで多くのポイントが貯められるからです。楽天市場での買い物でアプリと楽天カードを併用すると、ポイント還元率は3.5倍以上になります。また、楽天スーパーSALEなどのキャンペーンを活用することでも還元率が上がるので、より効率良くポイントを獲得できます。

そのほか、楽天銀行や楽天モバイルなどの関連会社での支払いについてもポイントが通常よりも多く付与されます。

楽天カードのご利用代金を、楽天銀行口座からの引き落としで、楽天市場での楽天カードご利用分がポイント4倍!

出典:楽天カード

楽天モバイルご契約中は楽天市場でのお買い物(初日~末日まで)がポイントアップ対象になります。

出典:楽天モバイル

楽天カードのここがおすすめ

ポイントが使えるお店が豊富

貯めた楽天ポイントは1ポイント1円相当で使うことができます。楽天市場や楽天ブックス、楽天トラベルなどのグループサービスで使用することはもちろん、ファーストフードやファミリーレストラン、コンビニ、家電量販店、百貨店などでも使えます。ポイントを使えるお店では、カードまたはアプリを提示することでさらにポイントも貯まっていくので、かなりお得になります。

またポイントを電子マネーの「楽天Edy」に交換して使用したり、貯めたポイントを運用・投資したりすることも可能です。

カードデザインが豊富

楽天カードはデザインが豊富なのも魅力の1つです。オリジナルキャラクターのお買いものパンダやミッキーマウス、スポーツチーム(FCバルセロナ、ヴィッセル神戸、楽天イーグルスなど)、アーティスト(YOSHIKI)などさまざまな柄のカードが選択できるので、自分好みの1枚を持つことができます。

セキュリティ対策も万全

楽天カードにはさまざまなセキュリティサービスが備わっています。カードの不正利用を防止するために24時間365日の監視体制でモニタリングして不正検知をしたり、カードにICチップを搭載したりと、カード本体に多くのセキュリティ機能が搭載されています。また、カード利用のお知らせメールや指紋認証ログインなど、使う側が設定できるサービスも豊富にあるので、安心してカードを利用することができます。

旅行に関する特典も

旅行のときにさまざまな特典を受けられるのも楽天カードの魅力です。楽天カードを使用して現地通貨を引き出すことや、海外旅行傷害保険も付帯(利用付帯)されていることもあり、海外旅行や出張が多いという人にはおすすめです。

楽天ゴールドカード・プレミアムカード所持者であれば、国内外の空港のラウンジやトラベルデスクが使えるというサービスがあります。ゴールドカードは2,200円(税込)、プレミアムカードは1万1,000円(税込)とそれぞれ年会費がかかりますが、その分サービスも手厚くなります。通常の楽天カードをしばらく利用した上で、さらに追加の特典がほしいという場合にはグレードアップするのもよいかもしれません。

楽天カードの評判

実際に楽天カードを使用している人からは、ポイントの貯めやすさやポイントの使いやすさに対して満足を感じているという口コミが寄せられました。特に、楽天が提供している各種サービス(楽天経済圏)をよく利用する人にとっては、よりポイントを貯めやすいカードと評価されているようです。

楽天市場や楽天トラベルなど、楽天経済圏と呼ばれるサービスをよく利用する場合、特にポイントが貯まりやすいです。また、その貯まったポイントを投資に回して増やすこともできる点が魅力的です。ネットショップだけではなく、リアル店舗でもポイントアップになるお店が多く、メインカードにおすすめの一枚だと思います。

出典:編集部がクラウドワークスで調査

楽天カードを利用するとポイントが還元され、その貯めたポイントを使って1ポイント1円でショッピングに使えたりするなど、ポイントの使い道が多くあるという点で大満足しています。還元率も他社と比較すれば満足度が高く、楽天系サービスでカードを利用すれば還元率がもっと高くなる点でも最高です。

出典:編集部がクラウドワークスで調査

JCBカードW

JCBカードWの概要

JCBカードWは18歳以上39歳以下限定で加入できるカードです。年会費は無料で、家族カードやETCカードも無料で付帯できます。貯まるポイントはOki Dokiポイントという独自のポイントで、1,000円につき2ポイントの還元率です。なお39歳までに入会していれば、40歳以上になっても年会費は無料のままカードを持ち続けることができます。家族カードやETCカードの付帯についても無料で継続可能です。

JCBカードWがネットショッピングにおすすめの理由

Oki Dokiランド経由でお買い物がお得

JCBが運営するOki Dokiランドというポイント優待サイトを経由することで、ネットショッピングでポイントが最大20倍貯まるのがJCBカードWの大きな特徴です。

Amazonや楽天市場、Yahoo!ショッピングのような総合ショッピングサイトをはじめ、レストランの予約や家電の購入、旅行サイトなどについて、Oki Dokiランドからアクセスしてカードを使うことで、ボーナスポイントが貯まっていきます。また、この際に買い物をしたショップのポイントも同時に貯まります。

JCBカードWのここがおすすめ

ポイント利用の選択肢が豊富

貯まったOki Dokiポイントは景品に交換したり、提携先のポイントに移行できます。景品交換では、家電製品や食料品、ヘルスケア商品などの他、電子マネーカードなどと交換することができます。キャッシュバック制度もあり、Oki Dokiポイント1ポイントを3円としてカードの支払いにそのまま利用できます。またスターバックスカードへのチャージに割り当てることもできます。こちらは1ポイント4円の計算になります。日常的にスターバックスを利用するという人にはおすすめです。

Amazonなど優待店での還元率の高さ

ネットショッピングといえばAmazonの名前を最初に挙げるという方も多いのではないでしょうか。JCB カードWはAmazonとも提携しており、Oki Dokiポイントが通常の4倍の還元率で貯まっていきます。

さらに、貯まったポイントの使用についても「パートナーポイントプログラム」という制度が用意されています。これは、Oki Dokiポイント1ポイントにつき3.5円換算でAmazonでの買い物の支払いにあてられるという制度です。1ポイントから利用できるので、ポイントを余らせることなく活用できます。

セキュリティ対策も万全

JCBカードWのセキュリティ体制は、24時間365日体制の不正検知システムやネットショッピング利用時の本人認証など、カードの不正利用を防止する機能が盛り込まれています。万一紛失や盗難があった場合は、届出日の60日前まで遡って、それ以降の損失額を保証してくれるというサービスもあります。

ハワイ旅行で役立つ

JCBカードWはハワイに旅行した際にも役立ちます。カードを見せるだけでワイキキトロリー(ピンクライン)を無料で利用できるので、旅先の交通費を大きく節約できます。JCBプラザラウンジホノルルが利用できるのも大きなポイントです。このラウンジは観光案内やフリードリンク、荷物の一時預かりまでしてくれます。さらにカードの紛失や盗難のサポートもしてくれるので、安心してハワイ観光が楽しめます。

ユニバーサル・スタジオ・ジャパンの会員限定特典

ユニバーサル・スタジオ・ジャパンでもさまざまな特典を受けることができます。JCBカード会員限定で購入できる「JCB エクスプレス・パス1」というチケットは、対象のアトラクションの中から1つを選んで体験できるというものです。人気のアトラクションもラインナップされているので、待ち時間なしで楽しめるのは大きなメリットです。

女性におすすめのJCBカードW plus L

JCBカードWには、女性限定のJCBカードW plus Lというカードも用意されています。基本の機能や入会年齢制限はJCBカードWと変わりませんが、女性に嬉しい特典が付いているのが特徴です。

まずはカードのデザインです。基本のデザインもピンクのかわいいデザインですが、リニューアルに伴い写真家・蜷川実花さんとのコラボレーションデザインと、シンプルなホワイトの2つが新たに加わりました。

またコスメショップやネイルサロンなどの企業と協賛し、優待や割引、賞品の抽選キャンペーンなどを定期的に実施しています。

JCBカードWについての評判

JCBカードWを実際に使用している人たちはネットショッピングでのポイントの貯めやすさを評価しているようです。また、通常のJCBカードの還元率が0.5%なのに対して、JCBカードWは2倍の1%という点も人気の理由です。

ポイント還元率が常に1%です。Amazonやスタバなどで買い物をすると、さらにポイント還元率がアップします。どちらも人気のショップでよく使うので有り難いです。貯まったポイントは、1P=3円の価値があるんですが、少額でも交換できる商品もあるので、貯まるのが楽しみなカードだと思います。

出典:編集部がクラウドワークスで調査

39歳までしかこのクレジットカードを作ることができないので、特別感のあるクレジットカードを持てているという優越感に浸ることができます。それと年会費無料でポイント還元率も一般のJCBクレジットカードよりもアップしているので、とても使い勝手が良いです。

出典:編集部がクラウドワークスで調査

三井住友カード(NL)

三井住友カード(NL)の概要

三井住友カード(NL)は、カード番号などの印字のないナンバーレス仕様のカードです。カード情報はスマートフォンのアプリを使って確認することができるので、セキュリティが気になる人におすすめの1枚です。年会費は永年無料で、ブランドはVISA、ポイントサービスはVポイントという独自のポイントが200円につき1ポイント付与されます。コンビニ2社など(セブン-イレブン・ローソン)とマクドナルでタッチ決済を利用すると最大5%還元にアップします。

追加できるカードはETCカードと家族カードがあり、どちらも無料で付帯することができます。ETC利用でもポイントが貯まります。家族会員についてはコンビニ2社とマクドナルドでの利用について、登録家族数に応じて最大5%の家族ポイントが付きます。

また、資産運用にもカードを活用できます。SBI証券の投資信託をカードで積立した場合、積立額の0.5%のポイントが毎月付与されます。運用とポイントで利益を増やしていけます。

投信積立可能な銘柄すべてを対象に毎月100円から積立できます。(毎月最大50,000円、複数の銘柄の取引可能)一度カード登録するだけで口座に入金する手間もなく、毎月自動で取引を行うことができます。

出典:三井住友カード

三井住友カード(NL)がネットショッピングにおすすめの理由

ポイントUPモールの利用でお得

三井住友カード(NL)を使ってネットショッピングをするなら、Vポイントの優待サイトであるポイントUPモールを使うのがお得です。使い方としては、ポイントUPモールからネットショップにアクセスし、三井住友カードを使用して会計をするという流れになります。店舗によって還元率は変わりますが、最大9.5%のポイントが貯まります。

ポイントUPモールを経由して使えるネットショップはAmazonや楽天市場、Yahoo!ショッピングなどの大手ショッピングサイトをはじめ、ユニクロやジーユーなどのファッションサイトや、じゃらんやJTBトラベルなどの旅行サイトまで多岐にわたります。ちなみに最も還元率の高い9.5%のサイトには、ノートンやトレンドマイクロといったインターネットセキュリティ関連を扱うショップなどがあります。

貯まったVポイントの利用法

買い物で貯まったポイントの交換・移行方法は、「景品交換」「マイレージ移行」「ポイント移行」「オンラインギフト」の4つです。

景品交換では、貯めたポイントに応じてキッチン用品や生活家電、商品券などと交換することができます。また、1ポイント3マイルとして、ANAなどの航空会社のマイレージに移行することもできます。飛行機に乗る機会の多い方には嬉しいサービスです。

Vポイントを楽天ポイントやdポイント、その他のさまざまなポイントサービスに移行することもできます。普段メインで使っているポイントサービスに上乗せして使えます。その他、AmazonやGoogle、Appleなどのオンラインギフトカードに交換することもできるので、使用頻度の高いサービスでのポイント活用が可能です。

三井住友カード(NL)のここがおすすめ

VポイントUPキャンペーン

ポイントUPモールでは、通常時よりポイントがプラスで貯まるキャンペーンを多く展開しています。例えばスキンケア用品や旅行プランなど、その時期に需要の多い商品について通常より多くポイントがつくようになっているので、欲しいものを買いながら効率よくポイントを貯めることができます。

登録したお店で0.5%還元!

利用頻度の高いお店を3つ登録し、その店で買い物すると通常ポイントに加えて200円あたり0.5%のポイントが還元されます。選べる店舗はコンビニ、ドラッグストア、ファーストフードなど約60店舗です。これらは、Visa、Mastercard、iD、Apple Payなどのキャッシュレス決済を利用することで受けられる特典です。よく使うお店を登録してどんどんポイントを貯めることができます。

カード情報はアプリで確認

ナンバーレスの三井住友カード(NL)については、登録情報を「Vpass」という専用アプリで確認します。ログインすると支払い金額とポイント残高をすぐに確認でき、利用明細なども簡単に閲覧することができます。

ログインについては生体認証を利用できるので、IDやパスワードを毎回打ちこむ手間もありません。また三井住友銀行の口座を持っていれば、連携して口座の残高を一緒に確認することもできます。現在の支払い状況をさまざまな面から確認できるので、使いすぎも防止できます。

ナンバーレスで安心

三井住友カード(NL)は、その名の通りカード上に番号、有効期限、セキュリティコードが印字されていません。万が一カードを紛失したり盗難にあったりしても、カードを使われる心配が軽減されます。またネットショッピングをする際にわざわざ手元にカードを用意せずとも、アプリから情報を確認して支払いができるのは便利です。

充実のサポート体制

安心安全にカードを使うためのサポート機能を備えているのも魅力です。24時間365日体制でのチェックにより、不正利用を検知してくれています。カードを紛失したり、盗難や不正利用にあったりした場合は届け出日から60日前までの損害を補償してくれます。また海外旅行に対して、最高2,000万円の旅行傷害保険を付帯することもできます(利用付帯)。

三井住友カード(NL)の評判

三井住友カード(NL)は、ポイント還元率がアップする大手コンビニやマクドナルドをよく利用する人から、特に評価が高いようです。また年会費や発行手数料が無料な点も三井住友カード(NL)が選ばれている理由の1つです。

セブン-イレブン、ローソン、マクドナルドと、誰でもよく使用するお店でタッチ決済をすると、5%ポイントが還元されるため、他のどのクレジットカードやQRコード決済よりもポイントが貯まります。また、年会費、発行費も無料なので持っていて損なしです。

出典:編集部がクラウドワークスで調査

カード情報が記載されていないので、普通のクレジットカードに比べてはるかにセキュリティがしっかりしています。また、年会費がかからないクレジットカードなので、気軽に持つことが出来ます。Vポイントが貯まりやすく、還元率がはるかに高いといったところがメリットです。

出典:編集部がクラウドワークスで調査

三井住友ゴールドカード(NL)

三井住友ゴールドカード(NL)の概要

三井住友ゴールドカード(NL)は、三井住友カード(NL)の特徴や機能を引き継ぎながら、買い物での利用に特化したカードです。スマホ決済やタッチ決済に対応しているほか、利用額が大きいほど得になるシステムになっています。ブランドはVISAとMastercardから選択できます。SBI証券の投資信託の積立をカードで行うと貯まるポイントが、三井住友カード(NL)の倍の1%になっているのもゴールドならではの強みです。

三井住友ゴールドカード(NL)がネットショッピングにおすすめの理由

年間100万円以上利用で翌年の年会費無料!

三井住友ゴールドカード(NL)の年会費は通常1年5,500円(税込)ですが、年間100万円利用すれば翌年以降の年会費が無料になります。初年度に目標額に届かなくても、次年度に100万円利用すれば3年目以降の年会費は永年無料です。またETCカードや家族カードの年会費は基本無料です。利用分が合算されるので、長距離ドライブが多かったり、家族でカードを使ったりする場合はより達成しやすいでしょう。

年間100万円以上利用で1万ポイント還元!

年間100万円の利用がある場合、1万ポイントの付与を受けられます。こちらについては毎年100万円を達成することで還元される仕組みになっています。

三井住友ゴールドカード(NL)のおすすめポイント

タッチ決済で最大5%還元

セブン-イレブン、ローソン、マクドナルドでカードを使った場合、通常ポイントの還元率0.5%の付与にプラスして2.0%が加算されます。さらにVISAのタッチ決済あるいはMastercardのコンタクトレスを利用することでさらに2.5%のポイントがつくので、合計5%の還元が受けられます。

ナンバーレスで安心

三井住友ゴールドカード(NL)も、三井住友カード(NL)同様に、カードに番号や有効期限などが印字されていません。カード情報はアプリでの管理となります。

最短5分で発行

三井住友ゴールドカード(NL)は、最短5分で発行できるというのが大きな利点です。公式サイトで即時発行ボタンを押し、5〜10分で審査、電話認証とアプリの登録後にカードが使えます。カード本体の到着を待たずにネットショッピングで使えたり、Apple Pay、Google Payを使用して実店舗でも支払い可能です。

ゴールドカードならではのサービス

ゴールドカードには、三井住友カード(NL)にはないサービスも多くあります。まず、旅行傷害保険については国内旅行にも対応しています。交通費や宿泊費、ツアー代金をカードで支払った場合に、国内旅行中に発生したケガに起因する死亡あるいは重度障害に対して最高2,000万円の補償を受けられます。

また、「お買物安心保険」というショッピング補償も自動で付帯されています。カードで購入した商品が壊れたり盗難に遭ったりしたときに、年間300万まで補償されるというものです(海外・国内利用)。家族会員にも適用されるので、家族皆が安心して買い物を楽しむことができます。

さらに空港のラウンジを無料で利用できたり、宿泊予約について割引があったりするなど、ゴールド会員ならではのさまざまな特典があります。

宿泊予約サービス「Relux(リラックス)」が提供している価格(最低価格を保証)から、さらに初回:7%(2回目以降:5%)を割引いたします。

出典:三井住友カード

三井住友ゴールドカード(NL)の評判

三井住友ゴールドカード(NL)を使用している人からは「年間100万円の利用で年会費永年無料のゴールドカードを持てるのはありがたい」という声が多く聞かれました。また、ポイントが貯まりやすい点も高評価を得ていました。

コンビニ2社など(セブン-イレブン・ローソンなど)およびマクドナルドでの支払いで2.5%のポイント還元が魅力。また決済時はタッチ決済を利用するとさらに+2.5%が付与され、計5%のポイントが還元されるのが魅力で良い点。タッチ決済も最初は不慣れでも、利用すると非常に簡単で便利なのも良い点だと思います。

出典:編集部がクラウドワークスで調査

ゴールドカードということもあり、付帯保険が非常に充実しているのがメリットだと思います。海外へ旅行をする際にも活躍しますし、持っていて損はありません。また、空港のラウンジを無料で利用できたりもします。旅行の際は空港を利用するので、こういったサービスはありがたいです。

出典:編集部がクラウドワークスで調査

PayPayカード

PayPayカードの概要

PayPayカードは2021年12月にサービスが開始したカードです。もともとはヤフーカードでしたが、PayPayとの連携強化のため、新しく切り替わりました。ブランドはJCB、VISA、Mastercardの3ブランドから選択できます。

PayPay加盟店だけでなくクレジットカードに対応している店なら利用できるカードで、年会費は永年無料です。利用金額100円につき1%のPayPayポイントが付帯されます。PayPayカードにはバーチャルカードとプラスチック製カードの2種類があり、前者はネットショッピングで後者は街の店舗で使えます。VISA、Mastercard、JCBの各種タッチ決済にも対応しています。

バーチャルカードはインターネットショッピングサイトで通常のクレジットカード同様にご利用いただけるカードで、カード番号、有効期限、セキュリティコードは会員メニュー上で確認できます。カード番号の表示にはSMS認証が必要となっており、安心してご利用いただけます。

出典:PayPayカード

PayPayカードのここがおすすめ

PayPay残高にチャージができる

PayPayの残高をチャージするのに使えるクレジットカードはPayPayカードのみです。本人認証サービスを設定している場合にのみ、24時間以内で2万円、30日以内で5万円を上限としてPayPayにチャージをすることができます。

ナンバーレスで安心

PayPayカードはカード番号の記載のない仕様になっています。万一の紛失・盗難での不正利用を防ぐことができます。

PayPayカードの評判

PayPayカードはポイントの貯まりやすさに魅力を感じている人が多いようです。さらに、キャンペーンを頻繁に開催しているので、うまく活用すれば一層お得にポイントを獲得できる点も好評です。

PayPayを頻繁に使うので、残高にチャージもできるのが嬉しいです。さらにポイントも貯まりやすいと感じています。年会費もかからないし、番号レスというのもセキュリティ面で安心して待つことができています。PayPayが使えないお店でもカードで使えてポイントが貯まるので凄いと思います。

出典:編集部がクラウドワークスで調査

一番のメリットは、PayPayのボーナスが大きくなる点です。ポイントアップがついているので、お得な還元率でポイントバックされてきます。年会費も無料なので、維持費がかからず高い還元率はお得です。さらにキャンペーンが多いのでこうした情報を見逃さない人にはおすすめです。

出典:編集部がクラウドワークスで調査

リクルートカード

リクルートカードの概要

リクルートカードは発行費、年会費が永年無料のカードです。Mastercard、VISA、JCBの中からブランドを選択することができ、家族カードやETCカードにも対応しています。申し込みや特典の受け取りはすべてWEBで完結するため、簡単にカードを発行することができます。なお、利用に際してはリクルートIDが必要になります。

リクルートカードがネットショッピングにおすすめの理由

還元率は業界最高水準の1.2%!

リクルートカードの強みは、ポイント還元率が1.2%と高還元率であることです。どの店舗で利用しても還元率は一律です。

携帯電話、水道や電気などの公共料金、新聞購読料などの支払いでもポイントが貯まっていくので、公立よくポイントを貯めることができます。

リクルートカードのここがおすすめ

ポイントの使い道が豊富!

貯めたポイントは1ポイント1円換算で使うことができます。Pontaポイントやdポイントに交換することでそれぞれの加盟店で使えるようになるので、ポイント使用の幅が広がるのが魅力的です。ポイント交換レートはPontaポイント、dポイントともにリクルートポイント1ポイントにつき、1ポイントとして換算されます。

リクルートカードの強みは、リクルートが展開するさまざまなサービスでポイントを活用できるところです。例えばホットペッパービューティーでサロンの予約時に使ったり、家族旅行を予約するときにじゃらんで使ったり、オイシックスでの購入費に使ったりと、生活のさまざまなところでポイントを利用できます。

電子マネーチャージでポイントが貯まる

リクルートカードは、電子マネーへのチャージでもポイントが付きます。上限は利用金額の合算で月々3万円までとなっています。nanacoやモバイルSuica、楽天Edy、SMART ICOCAが対象となっています(国際ブランドによって対応している電子マネーは異なります)。交通系の電子マネーに対応しているのは嬉しいポイントです。

リクルート系列のサービス利用でお得

じゃらん、ポンパレモール、ホットペッパービューティー、ホットペッパーグルメの4つのリクルート系列サービスでは、さらに多くのポイントが貯まります。

じゃらんネットでは最大11.2%、ポンパレモールでは4.2%以上、ホットペッパービューティーでは予約のクーポンと支払いのリクルートカードとの併用で3.2%、ホットペッパーグルメは予約人数×50ポイントと、それぞれかなりの還元が期待できます。また、4つのサービスそれぞれに関して、貯めたポイントを使っての会計も可能です。

新規入会で最大6,000円のポイントプレゼント

リクルートカードでは、2022年2月現在新規入会キャンペーンを行っています。リクルートカード(JCB)に入会すると1,000円分、カード発行の翌日から60日以内に初めての利用をすると1,000円分、さらに対象会社の携帯電話の料金を、発行翌日から60日以内にカードの自動振替で支払うと4,000円分の期間限定ポイントがそれぞれ付与されます。最大で6,000円分のポイントが加算されるのは大きなメリットといえます。

リクルートカードの評判

リクルートカードを使用している人からは、ベースの還元率が1.2%と高いのがメリットといった声があがっていました。また、公共料金などの支払いにも1.2%のポイントがつく点も他のカードにはない特徴として評価されています。

年会費が無料で還元率1.2%というのが何といっても魅力的で、それが理由で加入しました。私は年会費が発生するクレジットカードを持つという選択肢は今のところないので、そうするとカードを選ぶ基準は正直、還元率の高さになってきます。このカードはベース(=特典などが付加されていない状態)の還元率が高く、満足しています。

出典:編集部がクラウドワークスで調査

他のカードにはない特徴として、国民年金保険料などの支払いに利用してもしっかり1.2%のポイント還元が受けられるのは、非常にお得な点です。貯まったリクルートポイントはWEBから簡単にPontaポイントに等価で交換することができるので、使い道にはまったく困りません。

出典:編集部がクラウドワークスで調査

dカード

dカードの概要

dカードはドコモが発行している年会費永年無料のクレジットカードです。MastercardとVISAの2ブランド展開で、電子マネーも使えます。また、家族カードやETCカードも付帯できます。ポイント制度についてはdポイントが100円につき1ポイント貯まるほか、加盟店での還元率UP特典もあります。申し込みの際にはdアカウントを取得する必要があります。

ネットショッピングにおすすめの理由は?

dカードポイントモール経由でポイントUP

dカードを持っている場合、dカードポイントモールを経由してネットショッピングをすることでさらにdポイントを貯めることができます。対象ショップはAmazonやYahoo!ショッピングなどの総合通販サイト、百貨店や家電、旅行など300ショップ以上が揃っています。ポイントの還元率は使用するサイトによって異なります。

スマートフォンでネットショッピングをする場合は、dポイントポイントモールのホームアイコンをショップごとに作成することができます。よく使うショップへのアクセスが楽になり、「経由忘れ」を防止できる便利な機能です。また、プッシュ通知でよく使うショップのお知らせや利用履歴を受け取ることができるので、お得な情報を見逃さずに買い物ができます。

カード特約店でポイントUP

dカードは決済時に100円当たり1ポイントが貯まりますが、dカード特約店で利用した場合、特約店ポイントがさらに付与されます。ポイントの還元率はお店によって異なります。特約店のジャンルは街のショップはもちろん、航空会社や電気会社まで幅広く揃っており、随時追加されています。

家電量販店のノジマでは特約店ポイントに加えて3%の割引が受けられたり、東京海上グループのイーデザイン損保では特約店ポイントの他に1,500円相当のギフトがもらえたりといった特典も用意されています。特約店の中に日頃からよく使うお店がある場合は、より一層お得な買い物やサービスの利用が可能になります。

お買い物あんしん保険も付帯

dカードには、買い物のあとの万一の事態に対しての保険も付帯されています。dカードで購入した商品について、購入日あるいは購入物品の到着日から90日以内に偶然の事故があり商品に損害が出た場合、保険金が支払われます。

なんらかの損害が発生したときは東京海上日動dカード保険デスクまで事故の内容を連絡することで、請求に必要な書類を手配してくれます。購入時のカードの利用控えや明細のわかるレシートが必要になるので、購入してしばらくはきちんと保管しておきましょう。

なお、国内での買い物の場合は「リボ払いまたは3回以上の分割払い」による支払いが適用条件になります。海外での買い物の場合はすべての支払い方法に適用されます。

dカードのここがおすすめ

ドコモの利用料金でdポイント獲得

dカードは、通信料金の支払いに関するお得な制度もあります。dポイントカードGOLDへの契約が必要になりますが、ドコモケータイおよび「ドコモ光」の利用金額税抜1,000円につき10%のポイントが還元されます。

dカードGOLDは年会費1万1,000円(税込)がかかりますが、ドコモの通信料を毎月支払っている場合は還元されるポイントで元が取れる可能性があるので、アップグレードするのも良いかもしれません。

アップグレードのお手続きの場合、現カードの解約のお手続きが不要になります。またアップグレードの審査の結果お見送りになった場合も、現在のdカードをそのままご利用いただけるため、アップグレードをおすすめしております。

出典:dカード

携帯料金の割引

携帯をドコモで契約している場合は、dカード払いにすることで料金の割引も受けられます。5GあるいはXi(クロッシィ)回線を利用し、かつ指定されたプランを契約している人が利用料金の支払いをdカードに設定した場合、「dカードお支払割」が適応され187円割引になります。

なお、一括請求の代表回線が「dカードお支払割」の要件を満たし、かつ、子回線も対象プランであれば同様の割引を受けることができるので、家族全員が割引の対象になる可能性もあります。

携帯保障の付帯

dカードには、携帯会社ならではの補償も備わっています。「dカードケータイ補償」は、利用中の携帯電話が購入1年以内に偶然の事故により紛失・盗難または修理不能状態になってしまった場合に適用されます。適用条件は、新たに同一機種・同一カラーの端末をドコモショップなどでdカードを使って購入することで、最大1万円が補償されます。なお、この補償サービスについては、dカードGOLDを利用していると最大補償額が10万円になります。

dカードの評判

dカードはd払いなどを併用しているユーザーから高い評価を得ています。また、通信料金をdカードで支払うことでより多くのメリットが得られるドコモユーザーにも人気のカードとなっています。

dカードだけでなくdポイントカードやd払いを併用すればよりポイントを貯めることができるのが良いです。つまり、ポイントを3重取りすることができるわけです。これができるのがdカードのメリットだと思っています。また、年会費無料である点も良いです。さらに、携帯電話の紛失及び故障のサポートで1万円までの補償が付いているのもメリットです。

出典:編集部がクラウドワークスで調査

ahamoを使用していてこのカードを月額料金の支払いに設定していると、毎月1Gの容量がサービスされます。これが地味に嬉しい点です。いまやキャッシュレス決済の中心的存在となったd払いの紐付けカードとしても存在感が高まっていますし、お得なキャンペーンが多いことも特徴です。

出典:編集部がクラウドワークスで調査

ZOZOCARD

ZOZOCARDの概要

ZOZOCARDはネットショッピングで有名なZOZOTOWN発行のクレジットカードです。入会費および年会費は無料でブランドはMastercardです。ETCカードも追加できます。カードの色はマットバーミリオン(朱色)、マットホワイト(白色)、ピンクコアブラック(黒色)の3種類展開で、スタイリッシュなデザインになっています。

紛失・盗難保障や本人確認サービスなどのセキュリティ面の対策も揃っています。また、旅行に関するサービスも厚いのが特徴的です。ポケットカードトラベルセンターのパッケージツアーが最大8%割引で利用できるほか、海外旅行先のホテル予約や万一のときの相談などを日本語で話せる海外サポートサービスも付帯しています。さらに、提携レンタカー会社でレンタカーサービスを優待料金で利用できるという特典もあります。

ZOZOCARDがネットショッピングにおすすめの理由

ZOZOTOWNで5%還元

ZOZOCARDがネットショッピングに向いている最大の利点は、ZOZOTOWNで利用するといつでも5%のポイント還元が受けられるところです。ZOZOTOWNでのファッション通販を頻繁に利用する場合は是非持っておきたいカードと言えます。

ZOZOCARDのおすすめポイント

還元率は1%

ZOZOTOWN以外でカードを使用した場合もZOZOポイントが貯まります。還元率は1.0%なので、通常の買い物などでも充分にポイントを貯めることができるでしょう。

最短で申込当日から利用可能

ZOZOCARDはWEBで発行申し込みを行います。ZOZOTOWNでの買い物であれば、手続きが終わったら審査中でもすぐに使用を開始できます。買い物をしたいときにすぐに作れて使えるカードは、ZOZOTOWN ユーザーにとって特に利便性が高いといえます。

ZOZOCARDの評判

ZOZOCARDはZOZOTOWNで5%還元が受けられるのが一番の高評価ポイントとなっています。またカード自体のデザイン性の高さに注目する声もあがっていました。

家族の服もみんなZOZOで買います。子供服から女性、男性の服もあり、店舗が近くにないお店の服も、家族の服もZOZOならまとめて購入できるので、たくさん利用しています。あっという間にポイントが貯まります。還元率もすごく多いので、貯まったポイントで何を買おうか楽しみです。

出典:編集部がクラウドワークスで調査

昔からZOZOTOWNを利用していました。ZOZOCARD自体は正直デザインが好きで使い始めました。普段のコンビニや、飲食の支払いでカードを利用し、ポイントを貯める→ZOZOTOWNのポイントに反映される仕組みになっているので、ZOZOTOWNで買い物をする方にはオススメします!

出典:編集部がクラウドワークスで調査

JCB一般カード(JCBオリジナルシリーズ)

JCB一般カードの概要

JCB一般カード(JCBオリジナルシリーズ)は、JCBのカードの中ではスタンダードな一枚になっています。年会費は1,375円(税込)ですが、オンライン入会の場合は初年度年会費が無料になります。また、web明細を利用かつ年間合計税込50万円の利用があれば、翌年の年会費は無料となります。

追加カードはETC、家族カードの他にQUICpayがあります。家族会員の会費は年間440円(税込)ですが、本会員の会費が無料になる場合は家族会員も一緒に無料になります。

JCB一般カードがネットショッピングにおすすめの理由

Oki Dokiランド経由でポイントUP

JCB一般カードも前述したJCBカードWと同様に、Oki Dokiランド経由でのネットショッピングでポイント還元率がアップする特典が使えます。ポイント還元率はネットショップによって異なりますが、最大20倍の店舗もあります。

ネットショッピング向け不正利用防止対策

JCBではネットショッピングの不正利用への対策も万全です。まず、カードを発行する際に会員専用WEBサービス「MyJCB」とWEB明細サービスである「MyJチェック」の2つのサービスに自動登録されます。「MyJCB」では、カードの利用について疑わしいことがあった場合に「不正使用お知らせメール」を送信したうえで一時的にカードの利用を停止します。

また明細はすべてWEBでの閲覧なので、紙の明細を処分する際に他人にカード情報を知られてしまうという恐れがなくなります。

JCB一般カードのここがおすすめ

Amazonでお得

JCB一般カードはAmazonと提携しており、ポイントアップ登録を済ませたうえでAmazonを利用すると、Oki Dokiポイントが3倍貯まります。また、Amazonについては「パートナーポイントプログラム」というポイント交換プログラムをJCBカードWと同じように利用できます。これは貯まったoki dokiポイントをAmazonでの支払いに使えるもので、1Oki Dokiポイント=3.5円分で交換可能です。

海外旅行でポイント2倍

JCB一般カードは海外旅行の際にもお得です。「MyJチェック」のサービスに登録してJCB海外加盟店でカードを使うとポイントが2倍になる「海外ダブルポイント」という制度があります。この制度はネットショッピングも対象なので、海外の通販サイトを多く利用する人はたくさんポイントを貯めることができます。

旅行傷害保険で安心

JCB一般カードには、旅行時の傷害保険も付帯されています。「MyJチェック」に登録していて、かつ旅行代金をJCBカードで支払った場合に適用される補償です。国内・海外問わず旅先の怪我で死亡あるいは後遺障害をおった場合は最高で3,000万円の給付を受けられます。

また、海外旅行の場合は旅先での怪我が原因で治療を受けた場合にも100万円を限度に補償されます。さらに病気になった場合や賠償責任をおった場合、携行品を盗まれたり事故で壊れてしまったりした場合などの補償も備えています。

タッチ決済対応

JCB一般カードはApple PayやGoogle Payといったタッチ決済にも対応しています。サインや暗証番号を入力せずに買い物ができる便利な機能です。カードそのものをタッチする方法もありますが、スマートフォンのアプリと連携してタッチ決済を利用することもできるので、カードを人前に出さずに決済可能です。

カードをかざすだけで、お支払いが完了。サインや暗証番号も不要で、カードの受け渡しもないので安心・スピーディにご利用いただけます。

出典:JCB一般カード

JCB一般カードの評判

JCB一般カードを利用している人からは、JCBオリジナルシリーズパートナーでのポイント還元率アップや、国内での利用しやすさなどについて高評価の口コミが寄せられました。券面のデザインがシンプルで良いというコメントもありました。

ポイントモールやJCBオリジナルシリーズパートナーで利用すればポイント還元率が大幅にアップできるのが良いです。JCBオリジナルシリーズパートナーには良く利用するところが多く含まれているので、よりポイントを貯めることができる点がこのクレジットカードの良かったところです。

出典:編集部がクラウドワークスで調査

日本では、基本的にどこのお店でも使えるというところが良いです。そのため少額な場合でもクレジットカードを使って支払っています。また、オリジナルカードなのでカードのデザインに提携先企業の情報がなく、ごちゃごちゃしていなくてシンプルなところも良いです。

出典:編集部がクラウドワークスで調査

ビックカメラSuicaカード

ビックカメラSuicaカードの概要

ビッグカメラSuicaカードは、JR東日本が発行するビッグカメラでの利用に便利なカードです。ブランドはVISAかJCBから選択でき、年会費は524円(税込)です。年会費については初年度無料になっており、2年目以降も前年1年間の中で一度でもクレジット機能を利用すれば無料になるので実質無料と考えても良いかもしれません。

最大の特徴はビックカメラでの買い物の還元率です。ビックカメラSuicaカードを使用することで、基本10%のビックポイントがつきます。また、ビックカメラSuicaカードを利用してSuicaにチャージした上で、Suicaで会計をすると、10%のビックポイントに加えて1.5%のJRE POINTが加算されます。

ビックカメラ以外のお買い物や公共料金の支払いでもポイントが貯まります。ビックポイント0.5%とJRE POINT0.5%が両方貯まるのも特徴的です。

ネットショッピングにおすすめの理由は?

「JRE MALL」でポイント大量GET

JR東日本運営のネットショッピングサイト「JRE MALL」をビックカメラSuicaカードのクレジット払いで利用すると、100円につき3ポイントが貯まります。さらに、カードを利用した翌月中旬ごろには利用額1,000円につき5ポイントが追加付与されます。その上、ビックポイントも1,000円につき5ポイント貯まるので、かなりお得といえます。

ちなみに「JRE MALL」では、JR東日本の鉄道グッズやSuicaペンギンのオリジナル商品、全国の地産品などが購入できます。また駅ナカで売っているお弁当やお菓子を予約して駅で受け取ることもできるので、電車での長距離移動が多い人にはおすすめのサービスです。JR東日本の運営ならではのサービスとして、鉄道会社で使われていた様々なもののオークションに参加することもできます。鉄道が好きな方にとっては大きなメリットです。

ビックカメラSuicaカードのおすすめポイント

加盟店でポイント最大20倍!

ビックカメラやネットショッピングだけでなく、JRE POINTに加盟しているお店であればポイントを貯めることができます。ポイント還元率は100円につき1ポイントで、加盟店はアトレやビーンズ、エキュートなどの駅ビルの各店舗です。

Suicaのオートチャージが使える

ビックカメラSuicaカードは、Suicaとしても利用が可能です。チャージをして交通費に充てたり、お店でのキャッシュレス決済に使ったりできるのは便利です。さらに、オートチャージの機能も付いています。オートチャージを行うと、1.5%のJRE POINTが還元されます。

貯まったポイントはSuicaにチャージすることもできます。ビックポイントの場合は1,500ポイントをSuica1,000円分に、JRE POINTは1ポイント1円にそれぞれ換算されます。

紛失時補償で安心

もしカードを紛失してしまった場合、クレジットカードに対する補償だけでなく、チャージしてある金額も補償されます。不正利用が確認された場合は、紛失や盗難の届け出をした日の前日から60日前に遡って補償をしてくれます。

傷害保険は国内外に対応

国内外への旅行についての保険もサービスに含まれています。国内の場合は、切符や旅行料金をビューカードで購入した場合が対象になります。死亡あるいは後遺障害の場合は最大1,000万円、入院、手術、通院の場合にも補償されます。

海外の場合は旅行代金などの制限はなく、保険が自動付帯となります。こちらは死亡あるいは後遺障害の場合最大500万円、そのほかケガをした場合や病気になった場合の治療費がそれぞれ50万円を限度に補償されます。

ビックカメラSuicaカードの評判

ビックカメラSuicaカードを使っている人からは、年会費が実質的に無料の点や、Suicaへのチャージによるポイントの還元率の高さが大きく評価されています。

良いと思う点は1年間に1度使えば年会費がかからないことです。Suicaをチャージできるカードは限られており、これは年会費がかからずビックカメラも利用するので良いなと思いました。Suicaを現金でチャージしても、ポイントが貯まらないのでこのカードを利用することをおススメします!

出典:編集部がクラウドワークスで調査

ビックカメラで使うとポイント還元率が10%とかなりアップするのがまず良いです。かなりお得感があります。それとSuica機能も付いているのもメリットです。Suicaへのクレジットチャージが可能になっていて、チャージをすれば1.5%分のポイントを貯めることができるのもメリットです。

出典:編集部がクラウドワークスで調査

三菱UFJカード VIASOカード

三菱UFJカード VIASOカード

三菱UFJカード VIASOカードは三菱UFJおよび三菱UFJニコスが提供している年会費無料のカードです。提供先によって若干サービスに違いがあります。追加できるカードはETCと家族カードが基本ですが、三菱UFJ提供のものには銀聯カードもあります。ETCと銀聯カードの追加には1,100円(税込)の発行手数料がかかります。

銀聯(ぎんれん)カードとは?

中国への旅行や出張の際に使えるショッピング専用カードのこと。

ポイントについては毎月のカード利用金額に応じて貯まる仕組みになっています。1,000円ごとに5ポイントが付与されます。なお、カードの提供先については一度選んだら変更はできません。MUFGブランドかニコスブランドのどちらにするかは違いを比較して吟味しましょう。

三菱UFJカード VIASOカードがネットショッピングにおすすめの理由

特定加盟店でポイントがさらにUP!

三菱UFJカード VIASOカードを使ってショッピングをするなら、ポイントが通常の2倍貯まる特定加盟店で利用するのがお得といえます。

具体的な特定加盟店の1つ目はETCマークのある全国の高速道路、一般有料道路の通行料金です。家族でのお出かけの際などにポイントを多く貯めることができます。2つ目はドコモ、au、ソフトバンク、ワイモバイルの4社についての携帯・PHS利用料金です。3つ目はインターネットプロパイダの利用料金です。こちらはYahoo!BB、OCNなど6社が対象となっています。

ネットショッピングについてはMUFJブランドなら「POINT名人.com」、ニコスブランドなら「VIASO eショップ」というサイトから各ネットショップにアクセスしてカード決済をすることで、最大25倍のポイント還元を受けることができます。提携ネットショップは楽天市場、ベルメゾンなどの通販サイトや旅行、ファッション、家電などさまざまな店舗がラインナップされています。

三菱UFJカード VIASOカードのここがおすすめ

ポイントの自動キャッシュバック

ポイントを貯めているうちにうっかり期限切れになってしまった、という経験のある方もいると思います。三菱UFJカード VIASOカードのポイントは入会日を基準に1年間蓄積され、蓄積ポイントが1,000円分を超えたら還元対象月に自動でキャッシュバックされます。なお、オートキャッシュバックを受けるための手続きは一切ありません。

公共料金でポイント付与

毎月の公共料金の支払いでもポイントを貯めることができます。対象になっているのは携帯電話料金、電気料金、ガス料金、水道料金、固定電話料金、放送料金、新聞購読料金、生命・損害保険料金、国民年金保険料の9つです。

海外旅行傷害保険の付帯

三菱UFJカード VIASOカードには海外旅行の際の補償も付いています。補償の対象になるのは、旅行代金を三菱UFJカード VIASOカードで旅行の前に払っている場合です。傷害による死亡・後遺障害の場合は最高で2,000万円、携行品損害の補償は1旅行につき20万円を限度に補償、病気やけがでの治療費は100万円を限度に補償されます。また、任意保険についても取り扱っているので、さらに備えたいという場合には有料で付帯することもできます。

豊富なカードデザイン

MUFGブランドはピーコックグリーンとダークグレーの2色展開で、シンプルなデザインです。ニコスブランドはキャラクターやアニメ、ゲームなどとコラボしたデザインを豊富に揃えています。アニメやゲーム・キャラクターデザインについては発行特典として書き下ろしカードイラストのステッカーやポストカードのプレゼントがあります。好きなキャラクターのデザインのカードを持ちたい方におすすめです。

サンリオキャラクターデザインのカードの中には、サンリオショップで2%のポイント還元を受けられるものもあります。サンリオ好きのお子様への買い物が多い場合はお得です。

さらに、サポート要素のあるカードデザインもあります。熊本のご当地キャラクターくまモンのカードの場合はカードの利用料金の0.2%が熊本に寄付されたり、サッカーチーム浦和レッズのデザインの場合は利用代金の0.255%がチームに還元されます。

三菱UFJカード VIASOカードの評判

三菱UFJカード VIASOカードを使っている人からは、最大の特徴とも言えるオートキャッシュバックが便利といった好評の声が上がっています。またさまざまなカードデザインについても良い口コミが多数集まっています。

ポイントが自動で現金還元されるのと、年会費が無料なのがとてもいいと思いました。手続きも早く、3日ほどで手元にカードが届きました。あとはクレジットカードのデザインが豊富なので、他の人とあまりかぶらないデザインが選べるのが嬉しいです。

出典:編集部がクラウドワークスで調査

旅行代金の支払いに三菱UFJカード VIASOカードを利用した場合にのみ適用される利用付帯ですが、年会費が無料ながら最高2,000万円の海外旅行傷害保険が付帯しています。さらに、年間限度額100万円のショッピングパートナー保険サービスも付帯しているので、カードで購入した商品が購入日から90日以内に破損や盗難などといった損害を被った場合も安心です。

出典:編集部がクラウドワークスで調査

セゾンカードインターナショナル

セゾンカードインターナショナルの概要

セゾンカードインターナショナルはクレディセゾンが発行している年会費永年無料のカードです。ブランドはVISA、Mastercard、JCBから選択できます。VISAであればタッチ決済機能が付帯されます。追加できるのは家族カードとETCカードです。

ポイントは1,000円で1ポイントの還元率で貯まり、有効期限がありません。いつの間にか期限が切れて失効してしまった、ということがないのは安心です。このカードはWEBで発行申し込みをしたら、全国のセゾンカウンターで即日受け取りができる場合もあります。

永久不滅ポイントは、有効期限が無期限のポイント。 ポイントが消滅したり、ポイントの交換期限が迫る心配もありません。 日常のお買物も、光熱費のお支払いも、携帯電話のお支払いも、カード払いにすればどんどんポイントが貯まります!

出典:セゾンカード

セゾンカードインターナショナルがネットショッピングにおすすめの理由

セゾンポイントモールでポイント最大30倍

セゾンカードインターナショナルを使ってお得にネットショッピングをするならセゾンポイントモールを利用しましょう。Amazonや楽天市場、じゃらんなどのさまざまなショップでの買い物をセゾンポイントモールを経由して行うと、ポイントが高還元率で貯まっていきます。最大で30倍のショップもあります。

買い物だけでなく、ゲームをしたり、町での買い物でもらったレシートを投稿したり、CMを見たりするなど、スキマ時間でコツコツポイントを貯めることもできます。

セゾンカードインターナショナルのここがおすすめ

ポイント移行

貯まったポイントはセゾンポイントモールでの買い物や、景品交換にももちろん使えますが、他社のポイントに交換することもできます。Amazonの場合は1ポイント5円換算でギフト券に交換できます。その他、nanacoやPonta、dポイントやJAL・ANAのマイルにも交換が可能です。

アプリでカードを管理

カードの管理は「セゾンPortal」という専用アプリで行います。カード番号やセキュリティコードの確認、電子決済登録、登録内容の変更などもすべてアプリ上で行えます。

また、カードの決済ごとに利用日時や金額、利用加盟店を通知してくれる機能もあります。身に覚えのない決済があればすぐにアプリから利用停止をかけることができるので、安全にカードを使うことができます。

ナンバーレスで安心

セゾンカードインターナショナルはプラスチックカードですが、表面に番号などの記載のないいわゆるナンバーレスカードです。不正利用やスキミングの心配が少なく、安心して買い物ができます。

セゾンカードインターナショナルの評判

セゾンカードインターナショナルを実際に利用している人からの声としては「貯まったポイントの有効期限がないのがお得」といった永久不滅ポイントに対する評価の意見が上がっています。また年会費無料もユーザーにとって大きなメリットとなっています。

年会費無料というのがいいと思います。とりあえずカードを作っておけば、いざという時に使えます。例えば、JCBブランドのカードを作っておけば、海外旅行に行った時に、JCBプラザラウンジが使えるし、海外旅行中の電話サポートもしてもらえます。

出典:編集部がクラウドワークスで調査

有効期限のない永久不滅ポイントが貯まるのもセゾンカードインターナショナルの魅力です。通常、クレジットカードの利用で貯まるポイントには有効期限が設定されており、使い忘れや交換したい商品にポイントが届かず失効してしまうことがあります。しかし、セゾンカードインターナショナルではそうした心配が一切不要です。

出典:編集部がクラウドワークスで調査

セゾンパール・アメリカン・エキスプレス(R)カード

セゾンパール・アメリカン・エキスプレス(R)カードの概要

セゾンパール・アメリカン・エキスプレス(R)カードはクレディセゾンとアメリカン・エキスプレスが提供しているカードです。年会費は初年度無料。以降は年額1,100円(税込)となっていますが、年1回の利用があれば金額に関わらず次年度も無料になるので、実質年会費無料と言っても差し支えないでしょう。付帯できるカードはETCカードとファミリーカードで、どちらも追加料金はかかりません。

通常の買い物だけでなく、光熱費や税金、年金の支払いなどでもポイントが貯まります。ふるさと納税の場合はセゾンのふるさと納税ポータルサイトを経由すればポイントが3倍貯まるのでお得です。

セゾンパール・アメリカン・エキスプレス(R)カードがネットショッピングにおすすめの理由

ポイントは特典と交換

カードを利用すると使用期限のない永久不滅ポイントが貯まります。貯まったポイントはAmazonやiTunesのギフトカードや提携航空会社のマイル、生活用品や食料品などのさまざまな景品に交換することができます。欲しかった家電製品と交換したり、美味しいものに交換して家族と楽しんだりできます。もちろん、貯まったポイントをカードでの決済金額の一部に充てることも可能です。

セゾンパール・アメリカン・エキスプレス(R)カードのここがおすすめ

QUICpayで3%還元

セゾンパール・アメリカン・エキスプレス(R)カードの特徴はQUICPay使用時の還元率が高いことです。QUICPay加盟店で買い物をすると、合計金額の3%が還元されます。QUICPayはコンビニやレストラン、ドラッグストア、ガソリンスタンドなどさまざまな店舗で使えるので、ポイントを貯めやすいでしょう。

デジタル版は最短5分で発行

セゾンパール・アメリカン・エキスプレス(R)カードはプラスチックカードの他にデジタル版もあります。デジタル版の場合は後日ナンバーレスのプラスチックカードが届くようになっていますが、カードそのものは発行後最短5分で使用することも可能です。ただし、デジタルの場合はファミリーカードの付帯はできません。

アメリカン・エキスプレス・コネクトの特典

カード会員向けの優待情報をまとめた「アメリカン・エキスプレス・コネクト」というWEBサイトを利用することも可能です。サイトではキャッシュバックやポイント増量などの情報を得ることができます。期間限定の高還元率のキャッシュバックキャンペーンも掲載されているので、こまめにチェックしておきましょう。

万全のセキュリティ対策

不正利用対策として、「オンライン・プロテクション」機能も自動付帯されています。こちらはインターネットショッピングで不正利用をされてしまった場合の損害補償サービスで、被害の届出日を含め61日前まで遡って利用額を補償してくれるというものです。

セゾンパール・アメリカン・エキスプレス(R)カードの評判

セゾンパール・アメリカン・エキスプレス(R)カードの実際の利用者の声を見ていくと、QUICPayでの還元率の高さや年会費が実質無料な点、アメリカン・エキスプレスブランドながら気軽に使えるところなどに魅力を感じている人が多いようです。また入会特典やキャンペーンなども充実しています(2022年2月現在)。

アメックスのプロパーカードだと年会費が1万円以上するところ、セゾンパールならプロパーカードに似た券面デザインで、前年に1円でもカードを利用すれば翌年の年会費が無料になります。また有効期限のない永久不滅ポイントの対象なのでポイント管理のわずらわしさがありません。

出典:編集部がクラウドワークスで調査

永久不滅ポイントについて8,000円相当をプレゼントして頂ける点が素晴らしいと思いました。10万円還元キャンペーンもあり、キャンペーン内容が充実しているので、サービス賞を受賞されていることはあるなと実感できました。3%相当での高還元率なども良いと思いました。

出典:編集部がクラウドワークスで調査

セディナカードクラシック

セディナカードクラシックの概要

セディナカードクラシックはSMBCファイナンスサービスから発行されているカードです。年会費は1,100円(税込)で、VISA、Mastercard、JCBの3ブランドから選択できます。ETC、家族カード、JR東海の「エクスプレス予約」が利用できます。家族カードは家族の年会費が330円、ETCは発行手数料1,100円、エクスプレス予約は年会費が1,100円とそれぞれ追加料金(すべて税込)がかかります。

貯まるポイントは「わくわくポイント」で、カードの利用月額200円あたり1ポイントの還元率で付与されます。ポイントの有効期限は2年間で、年間の利用額に応じて翌年のポイント倍率が上がります。また、Apple PayやQUICPayなどのタッチ決済にも対応しています。

交換アイテムはグッズ、商品券、他社ポイントやマイルなど盛りだくさん!会員専用Webサービス「セディナビ」からいつでもポイント数の確認や各種商品への交換ができます。

出典:SMBCファイナンスサービス

セディナカードクラシックがネットショッピングにおすすめの理由

ポイントモール経由で最大20%還元

セディナカードクラシックを使ってお得に買い物をするなら、セディナポイントUPモールという専用サイトを経由しましょう。Amazonなどの通販サイトや旅行、家電などのさまざまなお店でのポイント還元率が2~20倍になります。

セディナカードクラシックのここがおすすめ

セブン-イレブンでポイント3倍!

セディナカードクラシックをセブン-イレブンでの買い物に使用すると、ポイントが3倍貯まります。貯まったポイントはnanacoポイントやnanacoカードなどに交換できます。よくセブン-イレブンを使用する人で効率的にポイントを貯めていけます。

また、全国のイオンやダイエーでもポイントが3倍貯まります。生活用品の買い物などでこれらの店舗を利用している人にもおすすめです。

不正利用補償で安心

カードそのものを紛失したあるいは盗難にあった場合でも、届出日から60日前まで遡って損害を補償する保険制度がついているので安心です。ショッピング保険も付帯しており、カードで購入した商品について購入日から180日間の破損や盗難などによる損害を年間で最高50万円まで補償してくれます。

セディナカードクラシックの評判

実際にセディナカードクラシックを使っている人たちからは、セブン-イレブンやイオンなど身近なお店で使うとポイントが3倍になるのが魅力といった声が多数寄せられました。

セブン-イレブンを良く利用するので、その際の支払い時にポイント還元率が3倍になるのがメリットです。それとETCカードの利用でポイントが1.5倍になる点も気に入っている部分です。さらに入会したら3ヵ月間はポイントが3倍になる特典にも満足しています。

出典:編集部がクラウドワークスで調査

普段使用していて良いと感じていることは、イオンとセブン-イレブン・ダイエーで使用すればいつでもポイントが3倍付与される点です。とってもお得で、今ではキャッシュレス決済では必ずこのカードを使用するようになりました。また国内と海外に旅行をするときの傷害保険もついているので、別途加入をする手間も省けて便利です。

出典:編集部がクラウドワークスで調査

ネットショッピングでクレジットカードを使うメリット

ネットショッピングでクレジットカード払いを選択すると、即時決済ができる上に決済手数料がかかりません。また、ポイントが貯まっていくのでお得に買い物ができます。

<ネットショッピングでクレジットカードを使うメリット>

- すぐに支払いできる

- 対面でのやり取り不要

- 決済手数料ゼロ

- ポイント制度がお得

- ショッピング保険の付帯

メリット1:すぐに支払いできる

ネットショッピングをする際に代金引換や振込を選んでしまうと、現金を期日までに用意したり銀行に行ったりという手間がかかってしまいます。カード払いであれば、ダイレクトに口座から支払うことができるため、現金を用意する必要がありません。高額な買い物の代金を持ち歩く不安も解消されます。

また、口座の支払い余力がやや少ないけれどどうしても今買いたいものがあるという場合も、カード払いなら支払いはひと月ほど先になるのであきらめずに購入できます。

メリット2:対面でのやり取り不要

新型コロナウイルスの感染が懸念される世の中において、不特定多数の人との接触を極力減らすためネットショッピングを活用する人も増えています。せっかくネットで買い物をしたのに支払いのために人と接触してしまうのではリスク軽減にはなりません。カード払いであれば配送までの間に対面でやり取りする機会がないので安心です。

新型コロナウイルス感染症拡大により、感染症対策として人との接触を減らすことが推奨されていたこと等を背景とし、オンラインでの商品注文・購入、インターネットでの動画視聴などの自宅で消費できる「巣ごもり消費」が伸びており、消費行動に変化が生じている。 スマートフォン等を活用し、インターネットを通じてオンラインでの商品注文・購入が増加している。インターネットショッピングを利用する世帯の割合は、2020年3月以降に急速に増加し、その後は二人以上の世帯の約半数以上が利用する状況が続いている

出典:総務省

メリット3:決済手数料ゼロ

代金引換や振込の場合は手数料がかかりますが、カード払いの場合は手数料がかからない場合がほとんどです。例えばAmazonであれば代引き手数料は発送1件につき330円(税込)と決して安くはない金額なので、ぜひ節約したいところです。

メリット4:ポイント制度がお得

ここまでさまざまなカードについて見てきましたが、全てのカードにおいて使用時にポイントが貯まる仕組みになっています。利用するショップに対してポイント還元率の高いカードを選択して決済することによってポイントがたくさん貯まります。貯まったポイントをさらに買い物に回すことができるので、長い目で見たときに大きな違いが出てきます。

メリット5:ショッピング保険の付帯

ショッピング保険とは、クレジットカードで購入した商品について破損してしまったり盗難にあってしまった場合に適用される保険です。クレジットカードそのものにショッピング保険が自動付帯になっているカードもあります。先ほど紹介した中でショッピング保険が付帯しているカードは以下のものになります。

- 三井住友カードゴールド(NL)

- リクルートカード

- dカード

- 三菱UFJカード VIASOカード

- セディナカードクラシック

(※JCB カードWおよびJCB一般カードについては海外旅行時のみの付帯のため含みません)

限度額や日数などは会社によって違っていますが、クレジットカードを使って支払いをするだけで補償を受けられるというのは大きなメリットです。また、ネットショッピングは直接店舗で購入するのとは違い、実際の品物を自分の目で確認することができないので、保険をかけておけば安心して買い物を楽しめます。

ちなみにメーカー保証がつく商品もありますが、適用が不良品のみであるなど補償範囲が限られてくる場合も多いので、クレジットカードでのショッピング保険の方が安心度は高いといえます。

ネットショッピングでクレジットカードを使うリスク

カード一枚で決済ができる気軽さから、つい自分の持っている以上のお金を使ってしまったり、カードの情報が漏えいしてしまって他人にカードを使われてしまったりというリスクがあります。そういったことのないように、限度額を設定したりセキュリティを強化したりするなどの対策が必要です。

<ネットショッピングでクレジットカードを使うリスク>

- 支払い能力を超えるリスク

- 不正利用の被害に遭うリスク

支払い能力を超えるリスク

クレジットカードは簡単に決済ができて現金を扱う必要がないのが魅力ですが、逆にいうとお金を使っているという感覚が希薄になってしまうのも事実です。また、リボ払いなどを利用した場合に手数料分の計算を忘れていて支払い能力が追い付かないということも起こります。自分の支払い能力をきちんと管理しておくことが大切です。

利用限度枠を設定しよう

自分では使い過ぎに気付くことがなかなか難しいという場合には、クレジットカードに備わっている利用限度額を設定することをおすすめします。カードの利用限度額はカード会社や種類などによって変わり、基本的には審査の際に決定されます。

設定した利用限度額を超えてしまった場合、クレジットカードは使えなくなります。支払いが完了すればまた使用可能になりますが、いざというときにカードが使えないというのは不便なので、利用限度額を設定したとしても自己管理は必ずしましょう。

不正利用の被害に遭うリスク

もう一つのリスクはカードを不正利用されてしまうことです。ネットショッピングの際に気をつけたい不正利用の手口としてまず挙げられるのがネットショッピング詐欺です。

偽のショッピングサイトで実際には存在しない商品を売り、利用者にカード情報を入力させることで個人情報を抜き取るというものです。不自然に価格が安かったり、販売元が定かではなかったりする場合はそのショップの利用は控えましょう。

また、Amazonなどのショッピングサイトを装ってメールを送り、不正利用が発覚したなどと不安を煽るような内容で、カード情報を入力する偽のWEBサイトに誘導するフィッシング詐欺にも注意が必要です。

たとえそのお店で買い物をした覚えがあったとしても、メールを鵜呑みにせず、差出人アドレスや連絡先が正しいかなどをよく確かめましょう。どうしても不安な場合はメールに書かれている連絡先ではなく、必ず当該のお店の情報を自分で調べ直した上で連絡しましょう。

カードのセキュリティ対策を利用

クレジットカードの不正利用についてはカード会社でもさまざまな対策を用意しています。代表的なものは、自分で備えられる「本人認証サービス(3Dセキュア)」の利用があります。クレジットカードの情報に加えて、自分しか知らないパスワードやワンタイムパスワードを入力することで、セキュリティをより強固にすることができます。

またカード会社の取り組みとしては、多くの会社が「カード不正利用検知システム」を導入しています。24時間365日体制で自社のカードが不正に利用されていないかをチェックし、不正利用の疑いがある場合はメールや電話で契約者に確認の連絡をしたり、取引を差し止めたりしてくれます。ネットショッピングを便利に利用するためにも、セキュリティ対策はきちんとしておきましょう。

ナンバーレスで盗み見防止

近年、カードに番号やセキュリティコードなどの情報が記載されていないナンバーレスカードも増えています。今回紹介したカードの中でナンバーレスカードを導入しているのは以下の会社のものです。

- 三井住友カード(NL)

- 三井住友カードゴールド(NL)

- PayPayカード

- セゾンカードインターナショナル

(※セゾンパール・アメリカン・エキスプレス(R)カードはデジタルのみ)

カード本体に情報が入っていないことで、カードを利用した際の情報の盗み見を防止することができるので、不正利用の可能性を減らすことができます。カードの情報はスマートフォンのアプリで確認することができます。利用明細も閲覧可能なので、これまでにどのくらい使ったか確認しながら買い物できます。

ネットショッピングでクレジットカードを使おう

ネットショッピングでのクレジットカードの使い方について、実際に商品を検索して購入画面を見ていきます。ここでは楽天市場での買い物を例に解説します。

商品を探す(例:楽天市場)

まずは「楽天市場」にアクセスしサービス一覧から「スーパーDEAL」にアクセスします。「スーパーDEAL」は楽天会員限定のショッピングサイトで家電や日用品、ファッションなどさまざまなカテゴリの商品を扱っています。最大で50%のポイント還元を受けられることもあります。

「スーパーDEAL」内で欲しい商品を検索します。今回は掃除機を購入してみましょう。

商品を決定する

検索条件に合った商品が一覧表示されます。メーカーや価格帯などで絞り込むこともできるので、気になる商品をチェックしていきましょう。商品画像の下に「楽天DEAL」という灰色のアイコンがついているものが対象商品になります。

購入商品を決定したら、その商品の詳細ページから「購入手続きへ」を選択します。購入商品の詳細ページにも楽天DEALのアイコンと対象期間が書かれているので確認しましょう。なお複数の商品を購入するのであれば、「かごに追加」を選んで他の商品を検索し、すべて選んだ後に購入手続きに進みます。

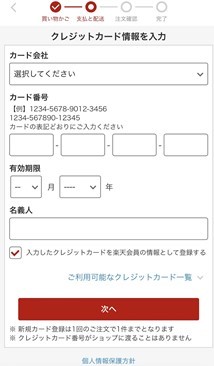

カード情報の入力

支払い方法でクレジットカードを選択すると、カード情報を入力する画面に移動します。それぞれの項目について、カードに記載されている内容を誤りのないよう入力していきましょう。

セキュリティ番号

カード情報の入力を完了するとセキュリティコードの入力を求められます。セキュリティコードはカードの裏面などに記載されている3ケタまたは4ケタの数字です。悪意ある第三者のなりすましを防止するための数字です。

内容確認と完了

最後にもう一度入力したカードや購入する商品、届け先などの情報を確認して、購入を完了させます。

ポイントの受け取り

購入した商品のポイントは、購入翌日に「獲得予定ポイント」として加算されます。実際に獲得したポイントが使えるのは付与から20日後なので注意しましょう。獲得したポイントは楽天Point Clubページの「ポイント実績」から確認できます。なお、キャンペーンポイントは注文日の翌々月20日に付与されます。

ネットショッピングでのクレジットカード利用の注意点

クレジットカードを使うことでネットショッピングが簡単に行えますが、情報の入力ミスやそのサイトが本当に信用できるのかどうかの判断、セキュリティ対策、口座の残高確認など、さまざまな点で細心の注意を払って安全な利用を心掛けましょう。

<ネットショッピングでのクレジットカード利用の注意点>

- 入力ミス

- サイトの信ぴょう性

- セキュリティ対策

- 口座の残高

注意点1:入力ミス

クレジットカードの情報を入力する際に間違えてしまうと、決済画面から先に進むことができません。カードの番号はもちろんのこと、有効期限の年月を逆に入力してしまっている、カード名義のアルファベット表記でのミス、セキュリティコードが間違っているなどさまざまな要因が考えられるので、カードを見ながら正確に入力していきましょう。

注意点2:サイトの信ぴょう性

カード利用のデメリットの際にも紹介したように、カード情報を盗み取るためダミーサイトを使うという場合もあります。決済に進む前に本当に正しいサイトであるのかをチェックしましょう。インターネットアドレスに見覚えがない、日本語表記なのにアドレスの末尾が「.jp」ではない、説明の日本語が不自然などの違和感がある場合は再度正しいサイトであるか確認してみてください。

金融機関を装ったSMSや電子メールのほか、宅配事業者からの荷物の配送連絡を装ったSMSによって金融機関のフィッシングサイトへ誘導するなど、様々な誘導方法が確認されています。 フィッシングサイトへの誘導手段や手口は日々変化しているほか、企業の正規なメールアドレス(ドメイン)を使用した「なりすまし」メールも多数存在しています。

出典:警察庁

注意点3:セキュリティ対策

カード利用のデメリットの項で述べましたが、自分の使うクレジットカードにリスクを軽減するためのセキュリティ対策がなされているかどうかを確認しましょう。何かあったときに保険がある場合とない場合とでは大きく違います。また、どういった場合が補償の対象になるのかも確認しておきましょう。

注意点4:口座の残高

カードで支払いをするときには必ず引き落とし口座の残高も確認しましょう。カードの引き落としがかかるタイミングで口座にお金が残っていなくてはいけないので、先々の収入と出費のスケジュールを把握しておくことが大切です。

万が一残高不足でクレジットカードの支払いができなくなってしまった場合は、発覚時点ですぐにカード会社に連絡をしましょう。その後、カード会社の案内に従って再支払いをすることになります。

ネットショッピングでの決済方法

ネットショッピングの決済にはさまざまな方法が用意されています。手数料や現金利用の有無、後払いか先払いかなどをきちんと知って状況に応じて使い分けることで、ネットショッピングをより快適に楽しむことができます。

クレジットカード

まずは、ここまで紹介してきたクレジットカードを使っての決済です。決済をすぐに完了させることができ、ポイント還元が受けられます。手数料がかからなかったり、支払いに行く時間を節約できたりというメリットがあります。

ただ、カードの情報をインターネット上に入力するというリスクもあります。また、気軽に支払いができてしまうので使い過ぎに気をつけなくてはいけません。

代金引き換え

「代引き」と呼ばれる手法です。商品が到着した際に運送会社の配達員に商品の代金を支払います。運送会社は預かった代金を発送元に払うことで決済が完了します。商品を受け取ってから代金を支払うので安心ですが、手数料が発生してしまうのと、代金を受け渡さなくてはいけないため宅配ボックスなどを使用できないなどのデメリットがあります。

銀行振り込み

商品を購入し、到着までの間に銀行で振り込む方法です。基本的にはATMで振り込めますが、10万円を超える現金での振込は窓口でないとできないので気をつけましょう。必要な情報は振込先の銀行名と支店名、預金種別、口座番号、振込み先の名義、振込金額です。振込に行く前にすぐに見られるように用意しておくといいでしょう。

持っている口座から直接振込をする方法と現金を振り込む方法がありますが、手数料が変わってくる場合もあります。また、現金での振込ができるATMとできないATMもあるので基本的には口座からの直接振込の方が確実といえます。

後払い

商品を受け取ってから代金を払う方法もあります。請求書や振込用紙などが商品と一緒に届くので、それを使って銀行や郵便局、コンビニなどで支払います。商品を実際に見てから支払いができたり、カード情報をネット上に入力する必要がなかったりと安全性の高い方法ではありますが、支払いに行く手間や現金を用意しなくてはならないところは忙しい人には不向きかもしれません。

コンビニ支払い

ネットショッピングの代金をコンビニで支払う方法もあります。コンビニ専用の払込票が送られてくる場合と、払込番号が発行される場合の2つがあります。

払込票がある場合は必要事項を記入してコンビニのレジに持っていき、支払いをします。払込番号の場合はコンビニに設置されている専用端末を操作して、番号を入力する必要があります。専用端末から支払い用のレシートが発券されるので、それをレジに持って行ってお金を支払います。コンビニ払いにすることで、カード情報をネット上に入力する必要がなくなりますが、対応しているコンビニが自分の生活圏にあるかどうかはきちんと確かめておく必要があります。

キャリア決済

キャリア決済とは、au、ドコモ、ソフトバンクなどの通信会社の料金支払いにネットショッピングでの代金をまとめる方法です。支払いの際は各キャリアに事前に登録している4ケタの暗証番号を入力するだけで決済が完了します。

こちらもカード情報を入力するリスクをなくすことができますが、各キャリアやネットショップによって上限額が設定されている場合もあるので、利用案内をきちんと確認することが必要です。

スマホ決済

スマホ決済とはスマートフォンのアプリなどにあらかじめカード番号や口座を登録するか現金をチャージしておき、支払う際はIDとパスワードのみを入力するという方法です。d払い、au PAYといったケータイキャリアのものだけでなく、楽天ペイやLINE Pay、PayPay、メルペイといったさまざまな種類が出てきています。

メリットとしてはカード情報をインターネット上に打ち込まなくてよいので安心であるという点や、手軽であるという点が挙げられます。デメリットは、まだ未対応の店舗も多いため使えるお店がクレジットカードより限られることです。

よくある質問

ネットショッピングでクレジットカードを使うメリットは何ですか?

商品購入時に支払いを済ませることができ、手数料を負担しなくていいことや、購入によってポイント還元が受けられること、不正利用に対するサポートが受けやすいなどが挙げられます。

ネットショッピングでデビットカードは利用できますか?

デビットカードをネットショッピングで利用することは可能です。ショッピングサイトの支払い項目にデビットカードの項目がない場合はクレジットカード払いを選択してデビットカードの情報を入力します。

デビットカードとは?

クレジットカードと同様に口座から代金が引き落とされるカード。デビッドカードはクレジットカードと違って、使ったら即口座から代金が引き落とされます。

商品が届かなかった場合もお金は引き落とされますか?

発送予定日を過ぎても商品が届かない場合も、そのままにしていたらお金は引き落とされてしまいます。商品の到着が遅いと感じた場合はまず販売元に連絡を取ってみるべきですが、連絡がつかなかったりごまかされたりということがある場合は、カード会社に連絡をしましょう。また、万一のときのために購入の確認画面などを保存しておくとスムーズです。

クレジットカードの引き落とし日は変えられますか?

引き落とし日の変更については、カード会社や持っているカードの種類によって、できる場合とできない場合があります。変更ができる場合でも支払日の変更が反映されるのは即時ではないことがほとんどなので、今月の残高が足りないからといって引き落とし日を延ばすことはできません。

クレジットの利用限度額とは何ですか?

利用限度額とは、使える金額の上限額のことです。ショッピングやキャッシングなどの各種支払いについて、限度額を超えてしまうと支払いができなくなります。利用限度額はカード会社や種類によって異なるので、自分のカードの限度額をあらかじめ確認しておきましょう。

各カード会社の強みを理解し自分に合ったカードを選ぼう

クレジットカードを使ったネットショッピングにはさまざまな利点があります。しかし、お得に買い物をするためにはカードそれぞれの強みをきちんと理解した上で、メインの使用目的や家族のライフスタイルにあったカードを選ぶことが重要です。複数のカードを使い分けることもできるので、まずはさまざまなカードを使ってみて取捨選択するのもよいでしょう。ただし、不正利用や支払い能力については充分に気をつけましょう。

| 関連記事 |

|---|

|

・【目的別】おすすめのクレジットカードおすすめ8選と失敗しない選び方を解説 ・ 【高還元率】クレジットカード8選!選び方や各カードの特徴を徹底解説 ・マスターカードの魅力は?おすすめ5選と選び方を徹底解説 ・20代におすすめクレジットカード7選!20代限定のメリットも紹介 ・イオンカードのメリット・デメリットは?その評判や特徴とあわせて解説 |